-

上证50仰望天空,和白马股谈世纪之恋的股民有福了,该仰天畅饮?

猎票 / 2021-09-07 15:58 发布

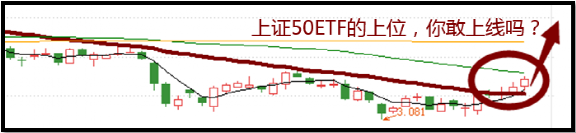

坚持玩上证50玩30年,玩细致玩极致,结局会如何? 玩上证50玩30年,扳平每一波大跌,勇敢做上线机会,结果会怎样? 上证50仰望天空,和白马股谈世纪之恋的股民有福了,该仰天畅饮? 炒股,时而仰天畅饮,时而浅斟慢酌。 尤其长期跟踪一个标的,你会发现: 就像进入修道场,前几年你总能被一个个小波浪呛着,总觉得到到处是深渊,最后你发现这只不过是自己的修道场,你想静则静,你想动则动,最后你发现你能随股而动。 这三个交易日,上证50再次站上生命线,林奇倾巢而出,为波段而战。 你呢,敢仰天畅饮吗?

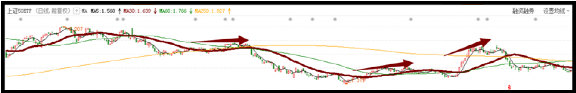

01 有能力扳平大跌,也敢在机会面前仰望天空 如果17年来,谁能用生命线去规避大跌,去扳平大跌,那么收益是简单坐过山车的10倍。即前者用17年搞到80倍,后者静等赚8倍。犹如下图两根黄箭头的剪刀叉。 这样的扳平源于一次次破掉生命线时的撤退,更源于一次次站上生命线时,去勇敢跟随。 之前说过在中信的一位散户15年赚9000万的神奇事迹,是因为他早早明白了自己能力,知道自己必须用耐心去跟随一支好票做到底。 于是,当人们追涨杀跌跟热点,他就能死守上证50或者中信这些票,玩十几年,甚至几十年。 说到这里,你就要问自己了,你愿不愿意玩上证50或某支股票30年?理由是什么?允许中途遇到什么挫折而不放弃?

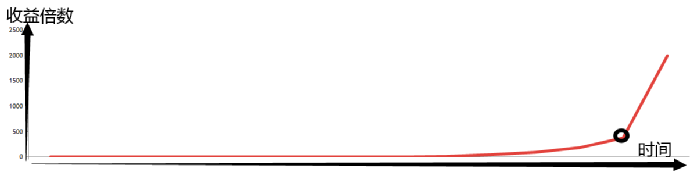

02 认真认真再认真地为生命而战 你是否“认真认真再认真地”问过自己:你希望今天在股市里赚多少?你希望这个月在股市赚多少?1年后呢?3年后5年后10年后30年后呢? 你认为有没有机会在一支股票上赚100倍?做到这点,你需要多少年? 为什么要问“有没有认真思考过”? 如果你不琢磨怎么赚钱,你不深度思考如何在一支股票上赚100倍?你是不会有耐心去一次次遵守纪律去折腾,你就做不到,不管盈亏,只讲纪律。你不思考,你的理智脑,是战胜不了本能脑和情绪脑的。 林奇坚信: 那些深度思考,怎么从一支股票赚钱的人,终究会赚到钱。 因为,研究一支股票,反复从一支股票赚到钱的人,是股民学习、寻找和优化自己买卖的最简单的做法,也是最容易打磨出自己交易系统的途径。 可能有人会问,他平常发牢骚和抱怨比较多,算是思考比较多。 这不算思考,只能算发泄,而且是没有反思的发泄,后果很严重,股炒不好,还影响生活,得不偿失。 只有反思,才能把牢骚和抱怨原因找到,才能收获下边这样的收益曲线?

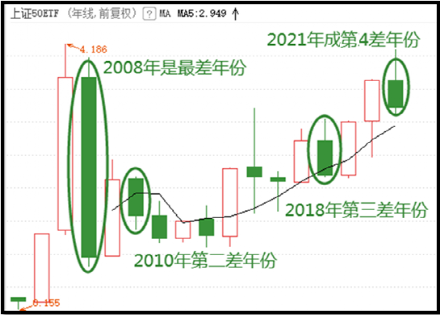

前期的坚持,收益可能微乎其微,甚至赚到几倍以前,都不算什么,一旦赚到10倍100倍后,倍增就能让曲线直立起来。 坚持做一支股票时,最难熬的是前1-5年。如果有耐心把盈利一点一点地做起来后,打下基础后,才有后边指数级别腾飞。 这样的结果,肯定那些真正深度思考,去打磨自己交易系统的股民。 03 2021年价值投资者的零乱,并非股运无常 今年过去了8个月,机会又要出现,大批机构和价值投资者反而零乱了,但斌和林园被基民扔鸡蛋扔怕了。 价值好票和券商股一表现,出现了大批量追涨杀跌,这些票集中在价值投资者和机构手中,这些所谓价值者零乱起来,并不比普通散户好到哪里。 为什么会出现这种状况? 因为,白马扛起的上证50,今年以来基本没有一波吃饭机会,近几个交易日终于止跌回升,很多人却熬不住了。 很多人对白马股的回归半信半疑,白马股上冲时,才敢进场,一跌就撤退,怕又一进场又被阻击。 因为这一年,白马股下跌太久了,人们信心没那么容易起来,上周四五出现了3次突破上行,没能站稳生命线。 直到昨天即下周一才算是站稳生命线。 这时候该进场了,但是零乱者出局了。 人们感叹股运无常,去年的优秀学霸,今年的渣渣。 股市就是如此,你能扛过就赢。 你能扛过,认知就能及格。 认知及格了,你的交易系统就容易打磨出来。 交易系统出不来,上边那条曲线就立不起来。 怎么办? 04 把钱投在最安全又最赚钱的地方,上证50ETF算一个 周末带小朋友读《小狗钱钱》第十六章的投资活动时,说到陶穆太太教吉娅、马塞尔、和莫尼卡怎么投资。 其中说到资金投资的三条规则,林奇认为也非常适合股民,包括专业股民。 1、保障本金安全,把资金投到最安全的地方。 2、收益要最大。 3、操盘要简单明了。 根据这三条规则,上证50ETF是符合条件的。 1、大盘大小指数是最安全的,因为股市在,它们就在,并且只要你不卖出,永远不会亏损。不像很多垃圾股票,亏损到退市。 尤其在我们国家经济向上的路上,在慢牛长牛的背景下,震荡上行是肯定的。 所以说上证50ETF是最安全的地方之一。 2、所有投资中,股市收益最大,这一点是肯定的。 存款是吃钱机器,这点不多说,人们都明白。 股票已经受到欧美股市验证,及国内投资机构的收益来看,对普通大众来说,是收益最大的地方。 可是,很多专业人士人士盈利,都跑不赢大盘和各类指数。 既然如此,直接买指数,买上证50ETF这类基金,赌中国经济上行即可。 当然在美国,指数基金年化收益跑赢80%股票型基金收益。甚至巴菲特也只是跑赢这些指数几个点。 3、简单明了,符合条件,在股票账户输入510050,就能直接购买上证50ETF。 如果再学最简单和生命线,用“上则做,破则撤”来跟随,可以直接扳平调整,不参与大调整。 上证50起来,中信、平安和美的这些白马股肯定也会起来,只是走到那里就要分别对待了。 不过,很多成熟的人,不和普通股票纠缠,不做太多股票,不分散精力,聚焦到一支或几支好标的上,做最熟悉的标的,自然不差。 05 上证50过去17年能玩出80倍,新的80倍将再起航 上证50过去17年,3年翻倍,5年赚超20%,1年熊市没有操作机会,2年熊市震荡没什么赚头,其它年份有小波段小肉吃。 上证50每年表现,收阳的年份,和波动比较大的年份,用均线很容易吃到波段机会。 而2008年那样大熊市和2018年小熊市,或者2010年的震荡熊,用生命线能阻止大段亏损,甚至还有一小盈利。

1、2008年是最差年份,跌去74%,中途基本没有反弹机会。 2008年4月有一次反弹上线机会,但是基本以小亏止损出局,虽然有近一个月的反弹,但是力度太小,最终吃的波段太短,不够折腾亏损。 当然2008年各路资金严重亏损,而你用生命线在玩上证50ETF,4月折腾时亏1-3个点,其它时间破位看戏,那么你的一丢丢亏损不算事。 2、2010年是第二差年份,但是下半年出现了两波,尤其最后一波超20%收益。

3、2018年虽然是第三差年份,却不容易亏损。 因为年初有一波10%左右机会,接着破位下跌以小单边调整为主,最后又在低位震荡,并不容易出现大亏,最多折腾时出现小赚小亏。 17年里,超过100多次买卖折腾,只为了17次卧倒赚到爆,用时间来完成真正的复利。 06 上证50是大盘遗留的世外桃源,调整总能在0.618处支撑住 大盘老了,被传统权重拖累得太厉害。 周二即今天,国队再怎么集体搞传统权重票,硬拉大盘也没用,拉不了多高。除非想硬拿下3700点,去激活其它板块还说得过去。 大盘代表所有股票,8成股票都成了垃圾股,最多是爆涨一阵子。 每年翻倍股票,8成是垃圾股,他们从哪里来回哪里去。 然而代表各行业龙头的上证50,走得并不比创业板差,甚至像2020年价值年,表现更佳。 16年20倍,这十年2倍,比大盘好。 因此奇友可以用生命线去跟踪上证50ETF一个个波段,玩出最大的收益来。

说到这,奇友可以思考思考: 你是和股票谈世纪之恋,还是与庄家做兄弟? 这两种最极端的成功方式,前者靠时间和耐心复利下去,后者靠利弗莫尔和涨停敢死队那样,靠超短爆赚能力。 前者适合大资金和普通人,后者适合超短天才,真正做到反思自己的超短者。 今天偏向于前者,不管选那种方式,都是为了寻找安心赚钱方法。 因为炒股,最重要的是安心! 心安了,操作就顺了,就不再乱操作,而是有依据的操作,就能做理性的事,不再被感性带偏了。 有依据的操作,账户1、2年可能不见爆赚,但基本不会见到腰斩。 有依据的操作,账户3、5年可能没有波澜不惊,但是会慢慢攀升。 有依据的操作,账户10-30年可能在大师那里,不是最惊艳的,但能惊艳到自己。

end

end

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号