-

A股白酒风云二十年

一壶酒 / 2021-08-19 22:13 发布

01

白酒的历史

虽然白酒企业动不动就是

“ 何以解忧, ” , “ 借问酒家何处是, ” , , 。 , , 。 在中国有文字的四千年的历史里

, , 。 , 。 , 。 , , 。 清代袁枚的

《 》 : “ 今海内动行绍兴, , , , ! ” , “ 绍兴酒, , , 。 , , , 。 , , 。 , 。 ” , : “ 既吃烧酒, 。 汾酒乃烧酒之至狠者

。 , , 。 , ; 除盗贼, ; 驱风寒、 , 。 ” 可见当时上流社会主要喝黄酒, 。 白酒后来的流行也是因缘际会

, , , 。 首先是因为治河黄河所带来的高粱的大规模种植

。 , “ 束水冲沙” , , 。 , , 。 , 。 , 。 第二个是清末民国的乱世挖断了黄酒的根

。 “ 醺” 的状态, , 。 “ 黄酒价贵买论升, ” , , , 。 , , 。 与此同时

, , , 。 白酒正式取代黄酒C位出道

, 。 , 。 , , , , 、 。 1949年之后

, , , , 。 为什么要提到白酒的历史

? 我们就是想告诉大家一点

, , , , , 。 白酒也一样

, ? 绝对不是觥筹交错, 。 而是一个久违了的夏收

, 。 , , , 。 , 。 承认吧

, , , 。 不管你是茅台

、 、 、 、 , , , , , , 。 我们就是个炒股的

, 。 02

白酒股的历史

自1994年以来

, 。 、 、 , , , 。

1994年1月6日

, , 。 , , “ 汾老大” , , 。 , , , , , “ 汾老大” 的地位。 山西汾酒上市之后

, , , , , 、 、 , 、 , , , 。 汾老大之后的时代

, 。 。 , 。 , , , , 。 , , , 。

终于我们熟悉的

, 。 , , , 。 , , , , 。 关于茅台超越五粮液的原因

, , , 。 , , 。 有白酒厂商耿耿于茅台

“ 国酒” 的炒作, , 。 , , 。 “ 国” 字沾边的, , 。 , , 。 , , , ? 03

白酒股是消费股投资的一种

消费股的品类琳琅满目

, 、 、 、 、 、 、 、 、 。 , ? 因为白酒的各项指标在A股乃至世界股市都是

“ 举头红日白云低, ” 。 , , , , , , , 。 , 。 在逛商场超市的时候

, , , , , 。 , , 。 如果巴菲特在中国

, , 。 有一个段子这么说

, “ 茅台到底是可选消费还是必需消费? 回答是, , ” 。 白酒从本质上说

, 。 、 、 、 , , 。 必需消费品有自己的股性

, 。 中信出版社出过一个费希尔投资系列

, 《 》 , 。

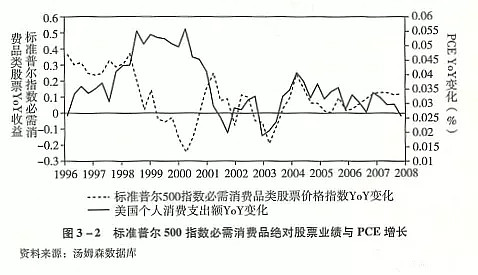

第一张是必需消费品股票自身的表现与PCE

, , , 。 , , 。 , , , , 。

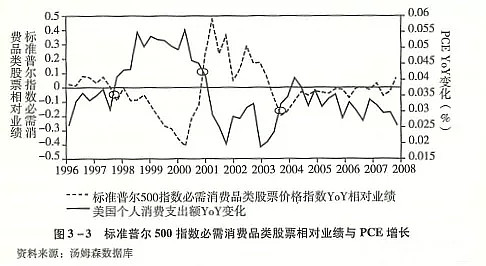

第二张图则是必需消费品股票的相对表现与个人消费支出之间的关系图

。 , , , , , , 。 , , , 。 白酒股作为必需消费品的一种

, 。 , 。 , 。 , , , , , , 。 白酒股的投资就像田忌赛马

, , 。 04

白酒股是见过大世面的

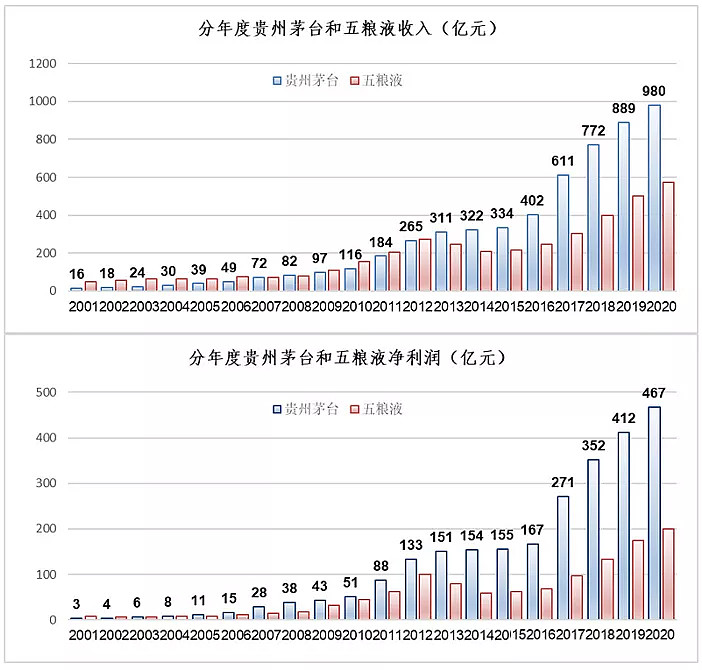

从2001年到现在已经20年了

, , , 。 。

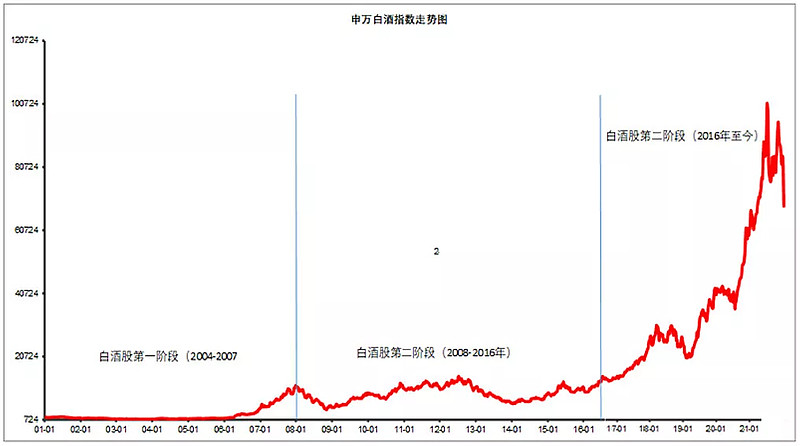

第一个阶段

, 从2001年到2004年是中国股市最黑暗的4年

, 。 , 。 这一波大牛市背后的支撑

, 。 , , 。 那一场大牛市给大家留下来的印象

, , , 。 , , , 、 。 , , 。 虽然估值确实涨的快

, 。 , , 。 第二个阶段

, 这个8年

, , , 。 2007年的历史大牛市之后

, , 。 , , , , 。 , 。 贵州茅台从最高的230.55一路跳水

, , 。 今年茅台已经从2600跌到了现在的1700

, , , , 。 , 。 白酒股的这8年

, , , , 。 从过去20年的投资经验来看

, “ 重逻辑, “ , , , , 。 白酒股在这段时间

, , 。 白酒是高度酒

, 。 。 , , , , 。 直到2021年的今天

, 。 白酒确实是一类致癌物

, 。 , , 。 , 。 白酒行业对这些争议的反击是真金白银的业绩

。 , , , , 。 一切都是欣欣向荣

, 。 可能是老天觉得白酒不够惨

, , , , 。 , 。 , , 。 这个事件的前因后果众所周知

, , , , , , 。 , 。 贵州茅台股价从最高的266.08

, , 。 “ 你们以为你们经历过绝望, 。 ” 那段时间

, , , , , ? 2015年的这一波牛市

, 。 这波互联网+的大牛市

, , , , , , , 。 第三个阶段

, 从2016年

, 。 , 。 、 、 , , , , 。 可市场等不及了

。 , , 。 , 。 这也拉开了白酒行业4年牛市的序幕

。 白酒行业指数从突破前高的2016年7月的1.4万点

, , 。 这其中一半是业绩贡献

, 。 , , , , 。 很多人从宏观经济

、 , , 。 白酒股估值的拔升

, , 。 2015年牛市的基础

, 。 , , 。 , 。 , , 。 进入2016年之后

, , 。 , , 。 , 。 这场盛宴的高潮就是2020年12月

, 《 》 : 白酒股也为中国股市贡献了最多的段子

: “ 中国股市只有两种科技, ” “ 有机构投委会看完泡泡玛特的火爆后, , , , ” 05

白酒股未来怎么走

? 白酒的未来

, 。

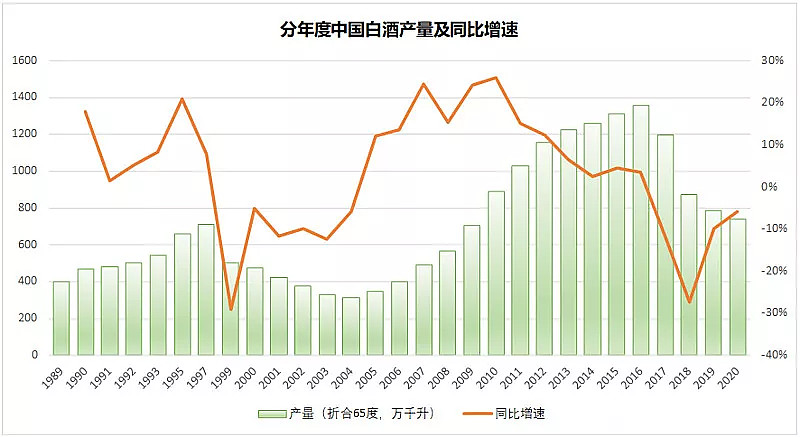

白酒的产量在2016年达到了高点

, , , 。 ? 有一个指标

, 。 , , , , 。 那其他投资股的成长机会呢

? 这一次我只能说

, , , 。 , , , , 。 新能源车和光伏

, , , 。 , , , , 。

过去20年

, , , 。 我坚信

, , 。 我们现在

, 。 ( : 格上私募圈) 风险提示

: , , 。 , 、 、 、 、 , , , 。 、 , 。 。 , 、 , , 工银瑞信王鹏

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号