-

挖机油缸销量份额超5成,国内液压巨头恒立液压再放量!

飞鲸投研 / 2021-08-15 09:41 发布

公司把握国内工程机械行业发展红利期,凭借产品竞争力、市场响应度实现快速崛起,已成为国内具备一流技术、客户及生产体系的国产液压件稀缺龙头。

据东吴证券研报分析,基于寿命替代、机器替人、出口需求三大边际变化,判断未来行业周期波动较上一轮大幅弱化,板块龙头价值有望重估。

一、关注低周期波动中强阿尔法

在液压件市场中应用最广、技术密度最高之一的挖机板块,2020年公司已占据国内挖机油缸54%销量份额。未来,泵阀产品+非挖应用领域拓展有望赋力公司穿越周期,再造恒立。

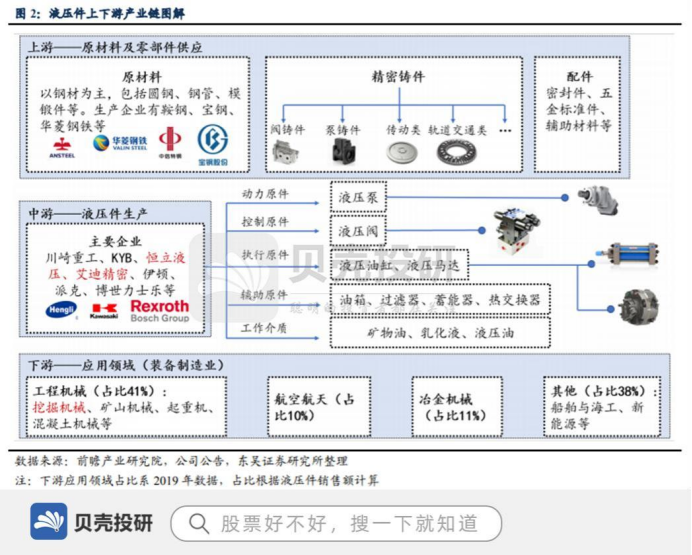

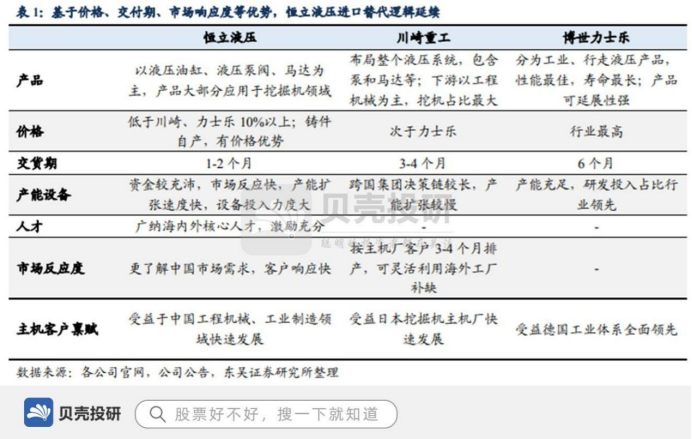

工程机械为液压件行业最大下游,2019年占比达41%。液压件产业链上游参与主体为原材料、精密铸件和配件,包括钢材、泵阀铸件、密封件、辅助材料等。中游为液压件生产企业,包括海外巨头力士乐、川崎等,以及国产巨头恒立、艾迪,目前高端液压泵阀、马达等高盈利产品市场主要被海外龙头占领,随国内企业技术水平突破,国产替代空间较大。下游应用领域广泛,涵盖工程机械、航天航空、冶金机械、船舶与海工、新能源。根据前瞻产业研究院数据,2019年液压件下游应用中工程机械占比达41%,为最大下游;其他主要下游包括:冶金机械占11%、航空航天占10%、其他领域(海工海事、新能源等)占38%。

二、挖机产业链中强阿尔法,泵阀+非标放量再造恒立

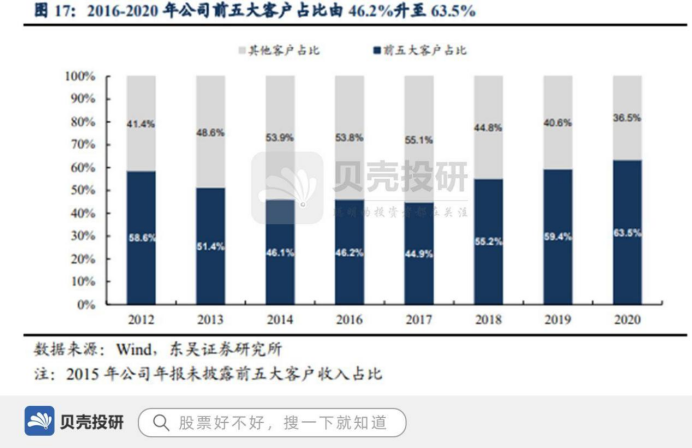

公司客户集中度随下游行业景气波动。2016-2020年,公司工程机械客户渗透率及集中度快速提升,前五大客户占比由46.2%升至63.5%。公司根据下游客户1-2个月订单以销定产,2020年主要客户由龙头挖机设备商构成,包括三一重工、柳工机械、徐工挖机、卡特彼勒、中联重科、山河智能。2012-2017年前五大客户占比由59%降至45%,主要系产品结构分散化,非标油缸收入占比提升;2017年以来,公司前五大客户逐步提升至2020年64%,主要系:①公司抓住挖机行业复苏红利期,大力发展挖机油缸和泵阀业务,产品结构集中化;②公司产品渗透率在挖机核心主机厂中快速提升,客户结构集中化。

恒立液压引领液压件国产替代进程,已首先在挖机油缸取得突破,产品力经受市场验证。公司1992年研发制造环卫车辆和港口机械液压油缸,1999年开始投资挖机专用油缸,2006年在国产挖掘机中份额持续提升,并切入卡特等外资体系,2020年挖机油缸销量份额已达54%,产品力经受市场验证。

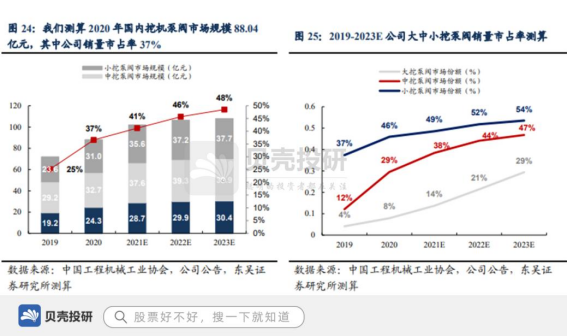

我们测算2020年国内挖机用液压泵阀市场规模88亿元,其中小中大泵阀市场规模分别为31/33/24亿元。公司液压泵阀产品主要为挖掘机用高压柱塞泵、挖掘机用多路阀,2020年占到公司泵阀收入90%以上。按一台挖机配置1套泵阀,小/中/大挖泵阀均价1.1/3.0/5.1万元计算,2020年挖机泵阀市场规模88.04亿元。

我们测算2020年挖机马达市场规模66亿元,挖机泵阀+马达市场规模为挖机油缸2.3倍。按1台挖机配置1只回转马达,2只行走马达,马达单价2万元计算,2020年挖机马达市场规模达66亿元。我们预计2020-2023年公司挖机马达销量份额将由3.8%增长至14%,回转马达收入CAGR达64.85%。

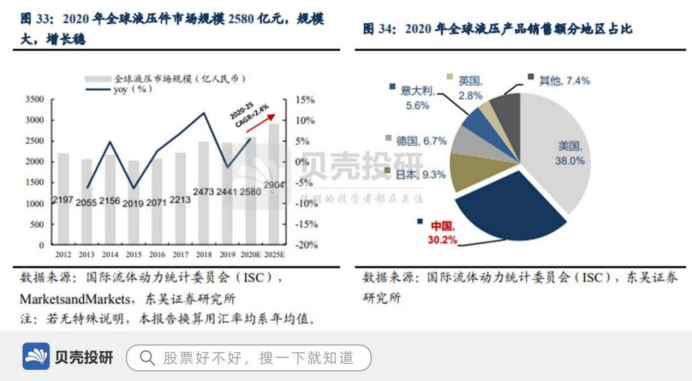

三、技术壁垒孕育百年老店

2020年全球液压件市场规模2580亿元,2012-2020年YOY控制在±10%之间。根据MarketsandMarkets数据,预计2020年全球液压市场规模374亿美元(合人民币2580亿元),2025年将扩张至421亿美元(合人民币2904亿元),2020-2025年CAGR2.4%。全球液压市场步入成熟阶段,2012-2020年yoy波动<10%。分地区看,美、中、欧、日的份额全球前四,2019年份额分别为38.0%/30.2%/15.1%/9.3%,其中德国/意大利/英国全球份额分别为6.7%/5.6%/2.8%,CR6合计达92.6%。

恒立液压技术水平、营收规模、产品丰富程度远超其他国产厂商。恒立液压是国内唯一在高端液压件领域持续取得技术突破,并获得海内外主机厂广泛认可的液压件企业。目前恒立液压的技术水平、产品种类和营收规模已经远超其他国产厂商,是当之无愧的液压件稀缺龙头。

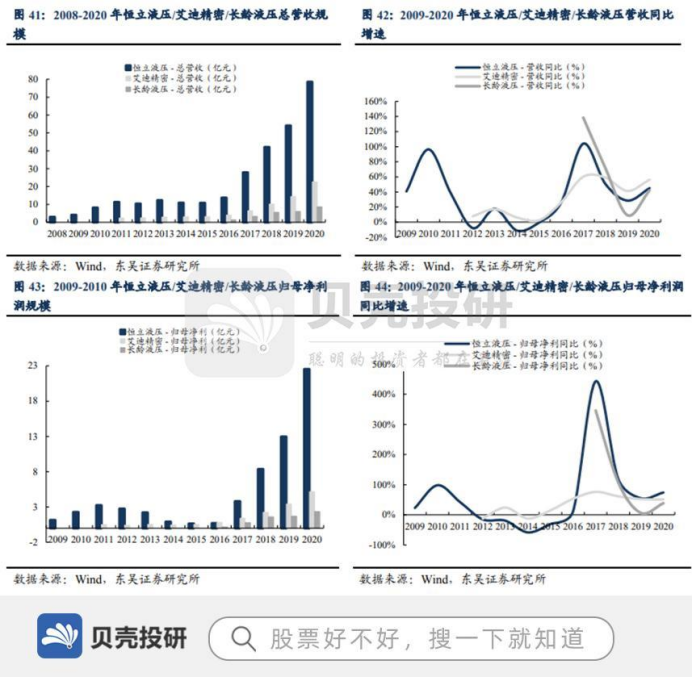

恒立液压牢牢把握国内工程机械行业增长红利期,2016年以来拉开与同行差距,先发优势显著。得益于产品竞争力及市场反应度,恒立液压敏锐的抓住了2006-2011年、2016年至今两轮工程机械行业复苏期,2011年恒立液压/艾迪精密营收、归母净利分别为11.3亿/2.5亿及3.2亿/0.5亿,恒立液压初具规模优势。2016年以来,恒立液压与同行规模再次拉开,2016年恒立液压/艾迪精密/长龄液压营收分别为13.7亿/4.0亿/1.4亿,2020年分别为78.6亿/22.6亿/8.7亿。2016年三家归母净利润分别为0.70亿/0.79亿/0.17亿,2020年分别为22.6亿/0.8亿/0.2亿。2016-2020年恒立液压/艾迪精密/长龄液压收入CAGR分别为55%/54%/59%,归母净利润CAGR分别为138%/60%/92%,恒立液压体量大、增长快,先发优势显著。(东吴证券)

总结:复盘海外龙头成长经历,国家产业配套赋能液压件企业崛起,“中国制造2025”为工业液压件打开全新空间,公司研发+并购及时响应市场需求,有望成长为川崎+力士乐型综合液压件龙头。

关注贝壳投研,这里有您最关心的投资报告!

贝壳投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:贝壳投研,进行领取。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号