-

芯片型号超700个,专利近千项,芯朋微加速国产替代!

飞鲸投研 / 2021-08-09 16:51 发布

芯朋微是小家电电源管理芯片细分龙头,在美的、格力等国内一线家电厂商深受认可。今年以来,公司大家电芯片开始进入大批量量产,为公司开启新的增长引擎。

据国元证券研报分析,在小家电领域,公司是美的生活家电、厨房电器、清洁电器等产品的主力国产电源芯片提供商,产品可靠性、交期、协同研发服务等深受客户认可。

一、本土电源管理IC龙头企业

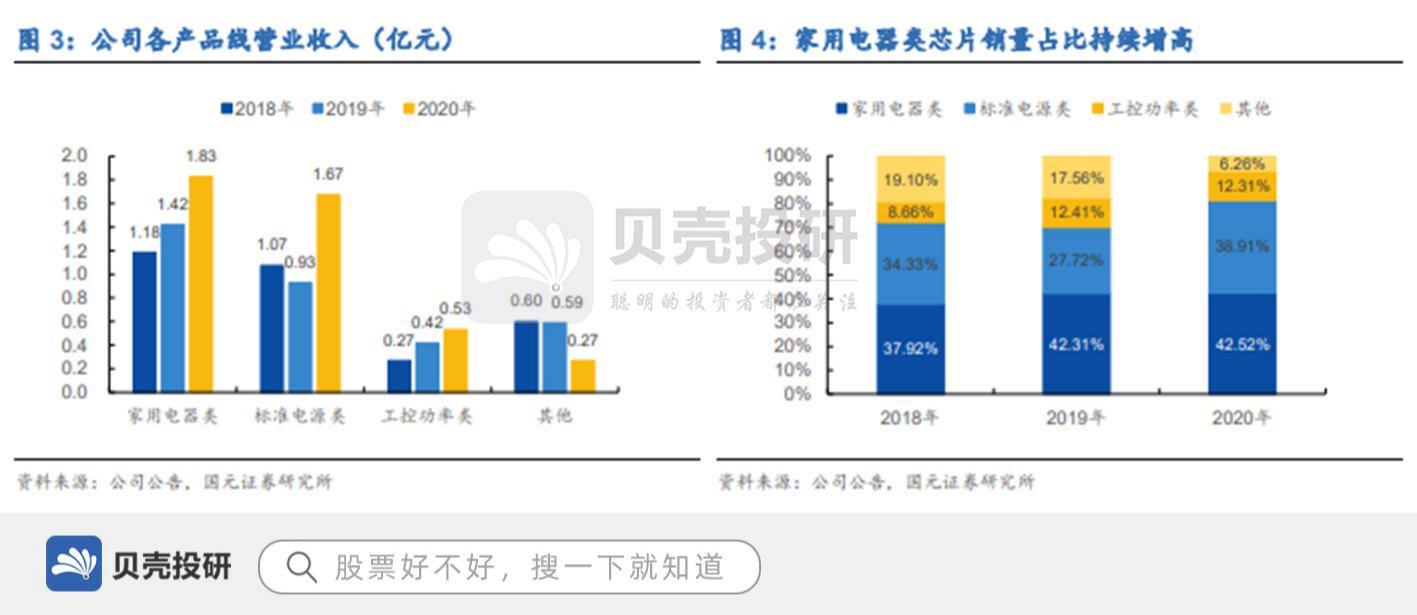

2020年公司战略调整,聚焦于家用电器类、标准电源类和工控功率类三大类应用系列产品。目前公司电源管理芯片共计超过700个型号,广泛应用于家用电器、移动设备以及其电源适配器、智能电表、工控设备等电器设备。家用电器类产品近三年销售占比分别为37.92%、42.31%、42.51%,占比逐年增高,是销售额最高的产品线。

公司家电类AC-DC产品可分为低功耗、高集成、高耐压宽输出等不同系列,主要应用于各类生活家电、厨房家电、健康护理家电、白电、黑电等,客户包括美的、格力、飞利浦、苏泊尔、九阳、莱克、老板、小米等知名企业。公司在家用电器芯片领域深耕十余年,致力于实现进口替代,系列产品的性能与品质皆可以比肩国外同类芯片水准,且集成度更高,已经获得众多知名下游厂商的认可,销售收入持续增长。

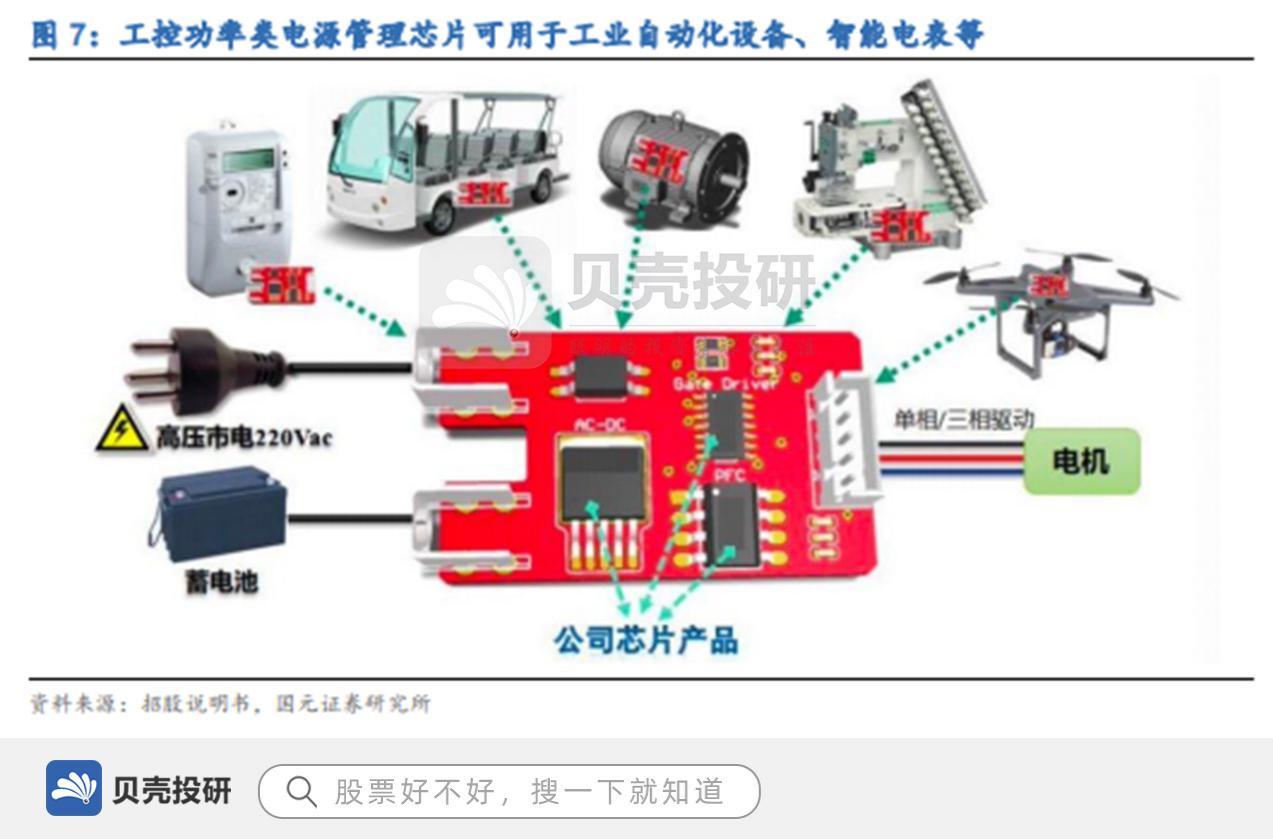

公司工控功率产品主要为AC-DC芯片和栅驱动芯片,具体应用品类包括工控设备、智能电表、智能断路器、电网集中器等,目前主要客户包括正泰电器、盛帆股份、威灵电机、大洋电机、京马电机等行业标杆企业。

依托该核心技术平台,公司不断拓展新的产品线,扩大产品的下游应用范围,从而实现收入的稳健增长。2020年公司实现营业收入4.29亿元,较上年同期增长28.11%,21Q1营收为1.43亿元,同比增长125.99%。

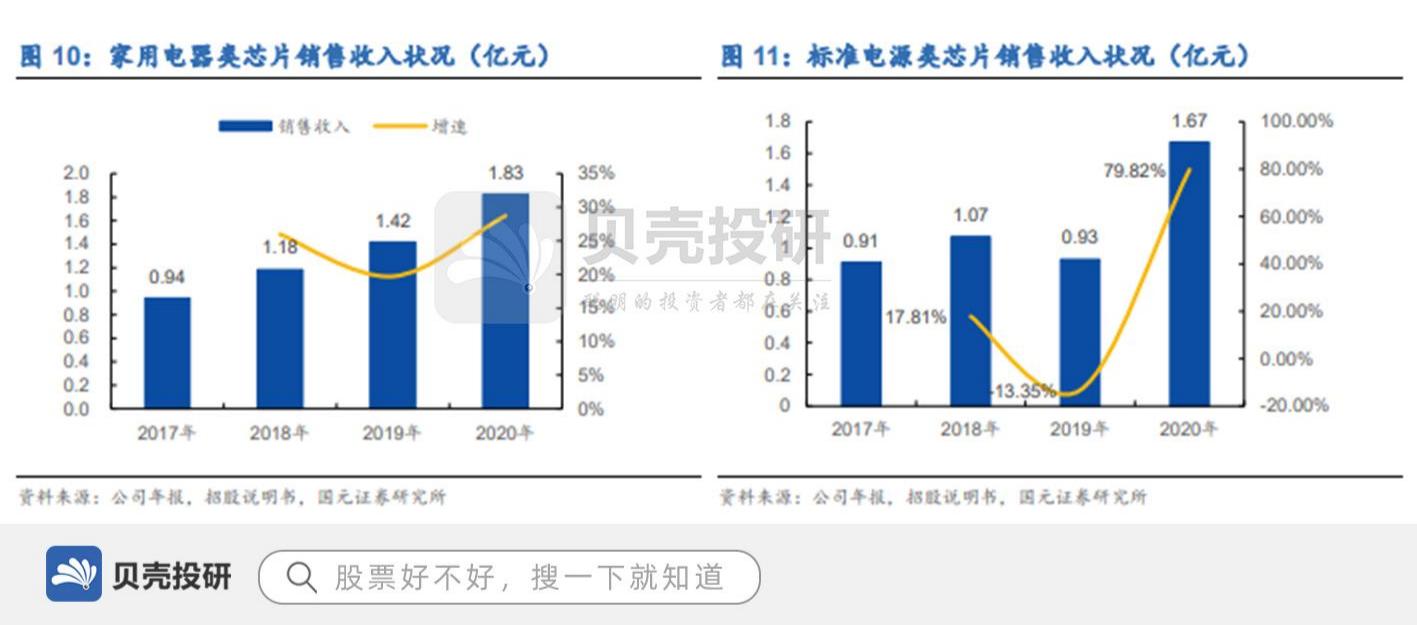

公司在家用电器领域深耕十余年,基于公司在小家电领域的技术积累和前期积极的市场布局,2020年公司开拓大家电市场客户进展顺利,取得较大突破,同时受益于国内家电海外出口量增长,家电行业类产品持续成长放量。2020年,家用电器类芯片营业收入为1.83亿元,较上年同期增长28.73%,占总营业收入的42.52%。

2020年标准电源类芯片营业收入为1.67亿元,较上年同期增长79.82%,占总营业收入的38.91%。工控功率类芯片属于高毛利率的新兴成长市场,公司自2013年开始投入研发,销售额稳定增长,2020年芯片营业收入为0.53亿元,较上年同期增长27.11%,占总营业收入的12.31%。

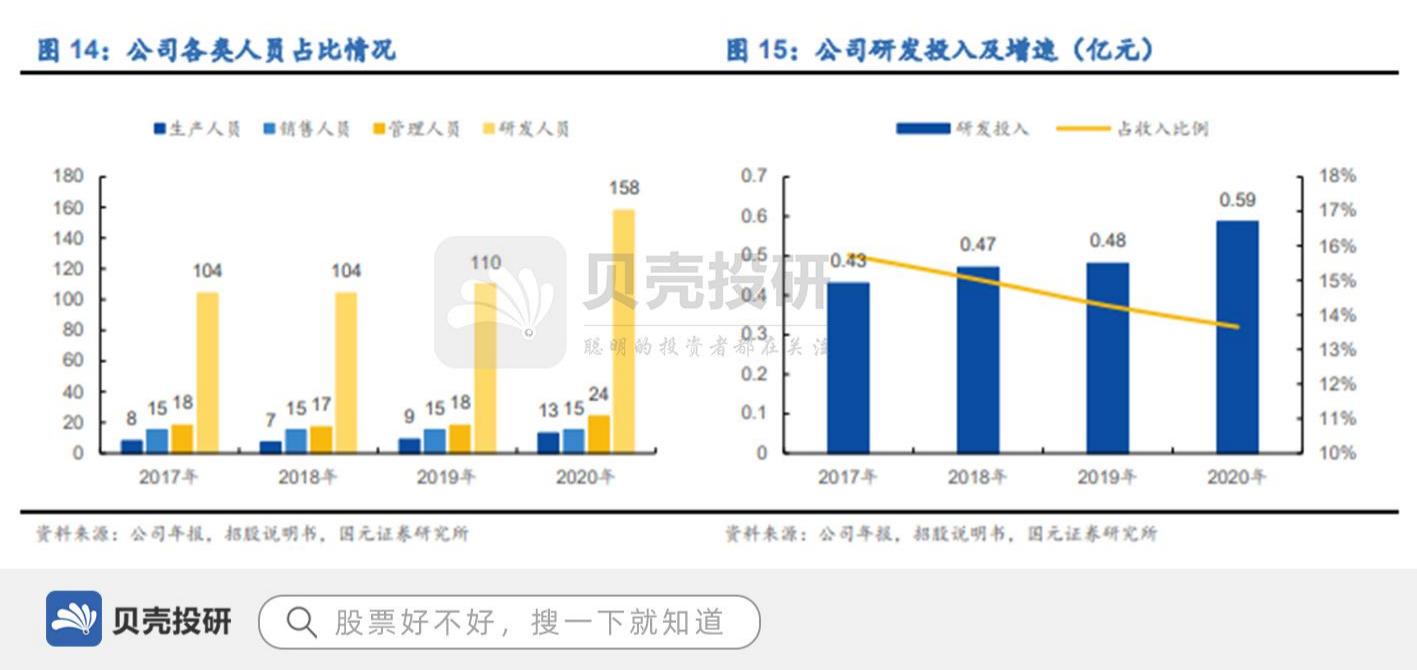

高比例研发人员以及持续高研发投入是公司的创新驱动力。截至2020年12月31日,公司研发人员共158人,占公司总人数的比例为75.24%。2018年至2020年公司研发投入总额分别为0.47亿元、0.48亿元和0.59亿元,不断增高,平均占公司营业收入的比例为14.31%。

二、快充家电双驱动,下游发展拉动市场需求

快充手机价格不断下沉,渗透率不断提高。京东商城千元机畅销排行榜显示,9款智能手机中排名前四款的手机都支持不同功率的快充。其中RedmiNote94G版以及vivoiQOOU3x售价最低,仅为899元。预计不久之后,快充功能将进一步渗透低价格手机市场。

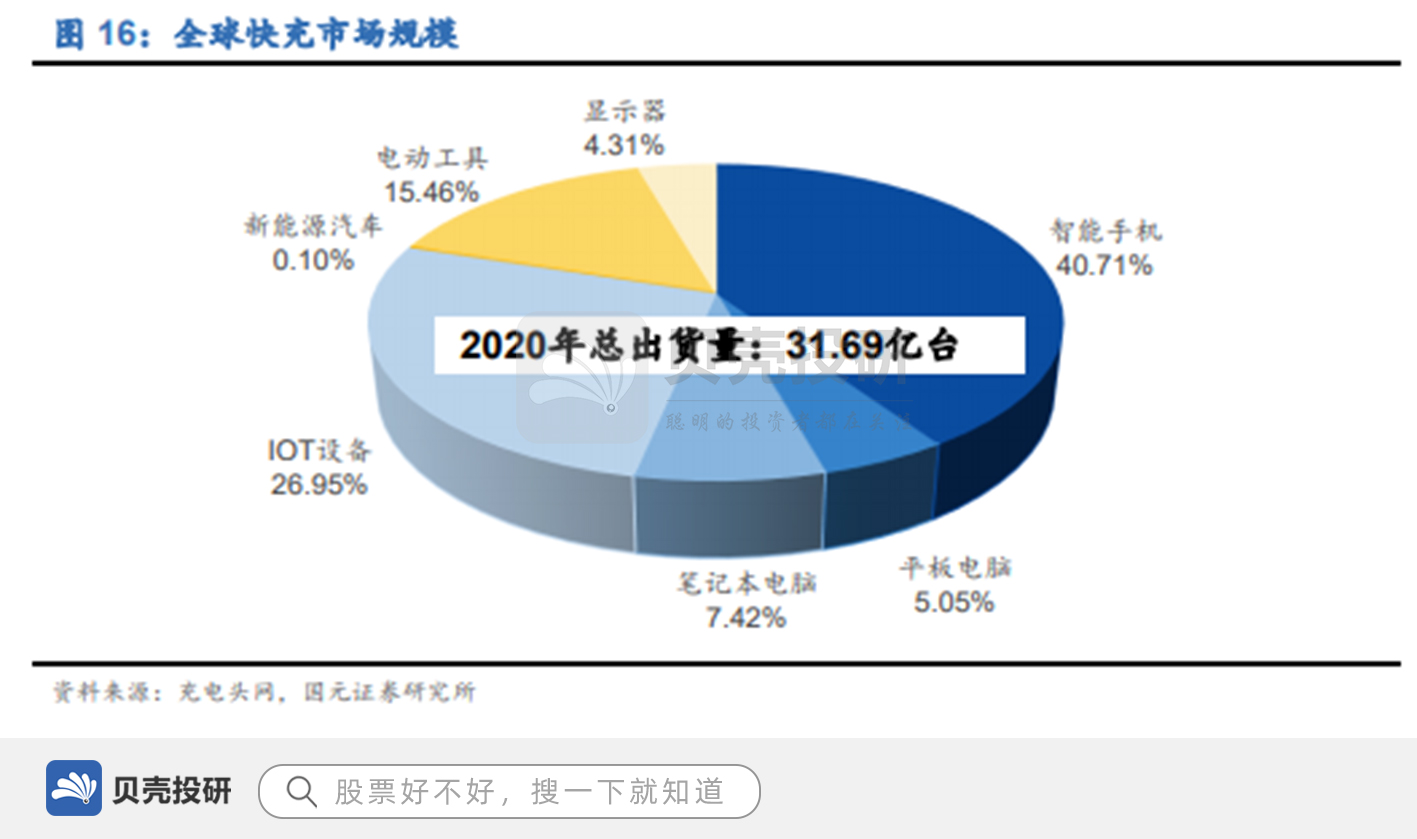

快充市场扩张得益于消费电子应用的多样化和人们对充电速度提升的需求。快速充电市场起步于手机市场,随之逐渐覆盖到了平板电脑、笔记本电脑、显示器、新能源汽车、电动工具、IoT设备等其他市场。随着USBPD3.1的推出,快充技术的功率上限将进一步提升至240W,预计不久的将来,快速充电技术也将逐渐在电动工具等市场获得实践。

国产快充技术发展迅速,小米率先实现120W功率快充商用。随着技术的发展,厂商在不断突破快速充电的功率上限,从20W、30W、65W、直至百瓦以上。2019年初小米发布100W快充技术,随后在2020年8月全球首发120W有线秒冲技术。今年5月份,小米正式宣布采用20V/10A的200W快充技术已经成熟,并保证安全性。OPPO的125W快充方案也已经进行到了最后测试阶段。预计未来将有更多厂家快充功率突破百瓦瓶颈。

三、芯片自主率低,国产替代正当时

目前国内电源管理芯片市场80%以上的份额被欧美企业占据,以德州仪器(TI)为首,该公司为产业创始者,于1958年发明集成电路,与MPS、PI等海外行业龙头公司共同占据了国内电源芯片80%以上的行业市场份额。国内集成电路企业在规模上存在很大差距,市场占有率较低。产品类别及全系列解决方案提供能力有待进一步提升,有较大的国产替代空间。

公司在家用电器AC-DC系列产品和标准电源六级能效产品领域已实现国产替代。公司产品在性能指标方面,与境外同行业可比上市公司相比已经不存在明显差距,具有一定的竞争能力。公司产品在效率、功耗、集成度和启动时间等性能指标上,可比肩国外同类芯片水准。

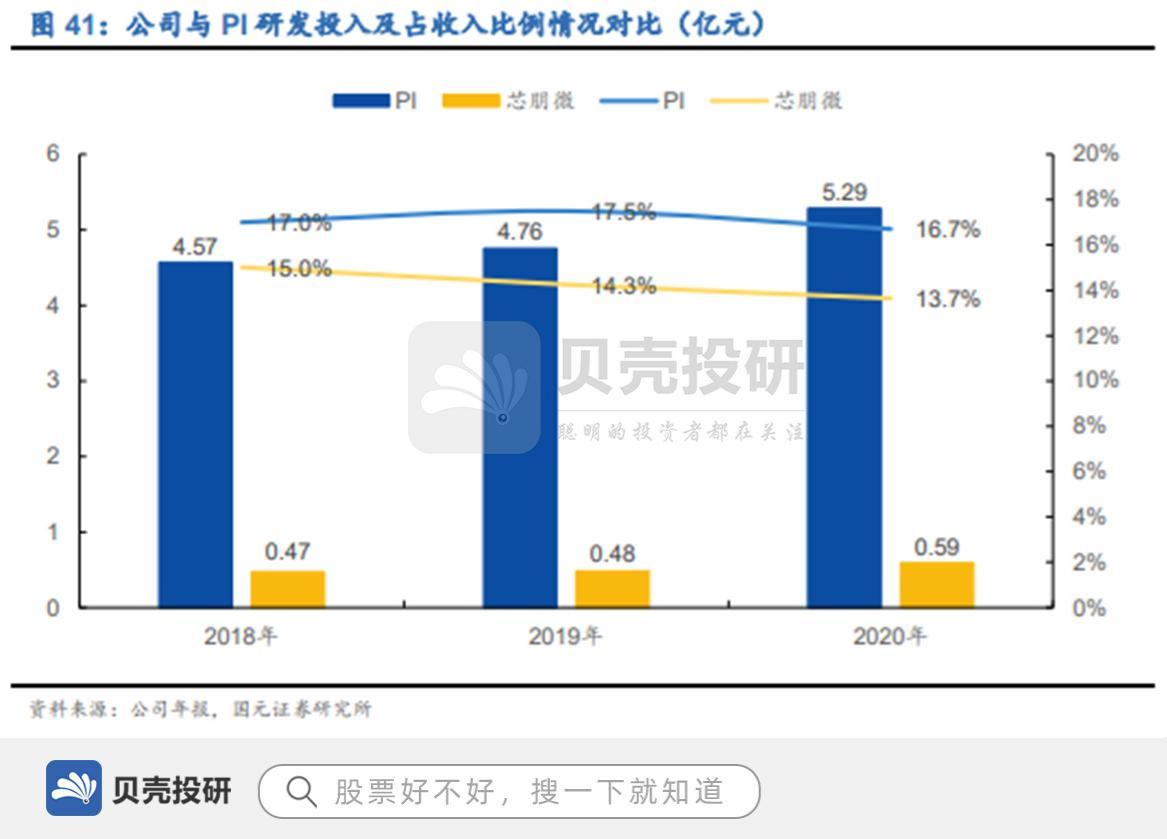

2020年由于研发人员数量增加以及绩效等费用的提高,PI公司研发投入费用占销售收入比例有所增加。PI公司研发团队目前正致力于解决功率输出高达约500瓦的AC-DC应用、从几千瓦到千兆瓦的栅极驱动器应用以及高达约400瓦的电机驱动应用。提供更高水平的集成和性能。截至2020年12月31日,PI公司共拥有450项美国专利和360项外国专利,其中2020年新获得了29项美国专利和54项外国专利。

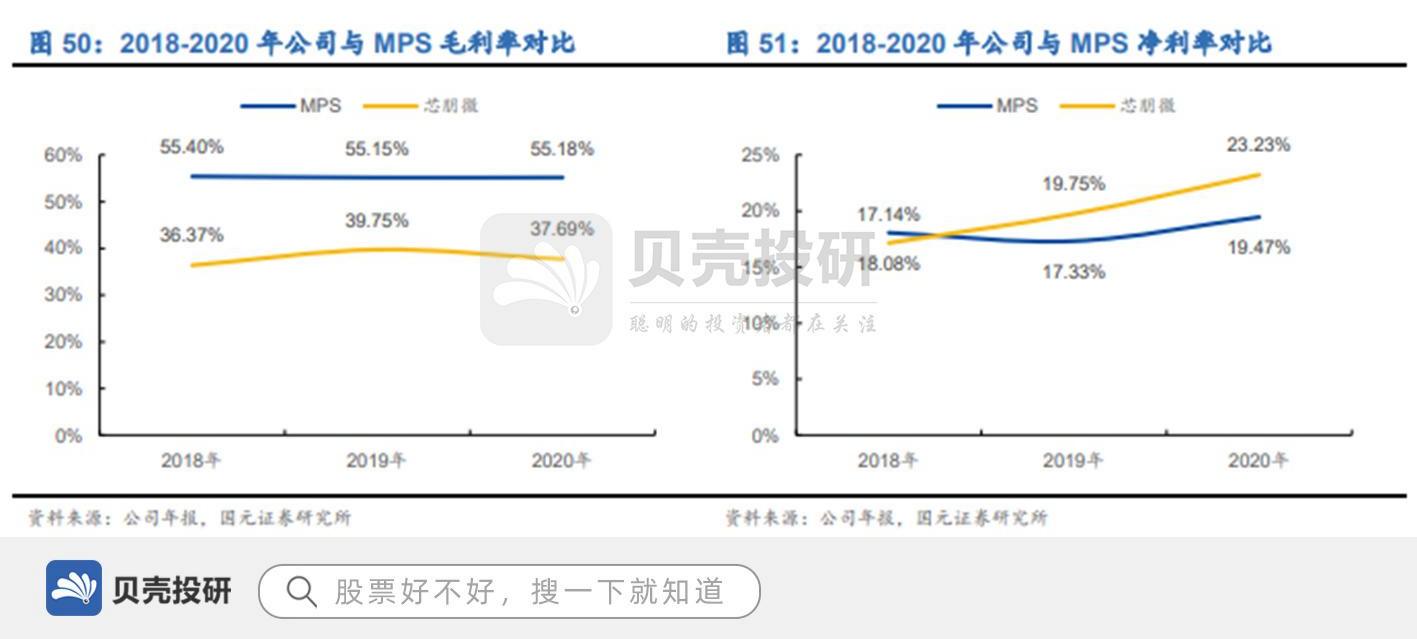

MPS毛利率和净利率水平稳定。MPS的晶圆主要在中国大陆、台湾、以及欧洲等地区代工生产,并通过在中国大陆建立工厂、测试厂控制成本。2018年至2020年,MPS公司毛利率分别为55.4%、55.2%、55.2%,净利率分别为18.1%、17.3%、19.5%。

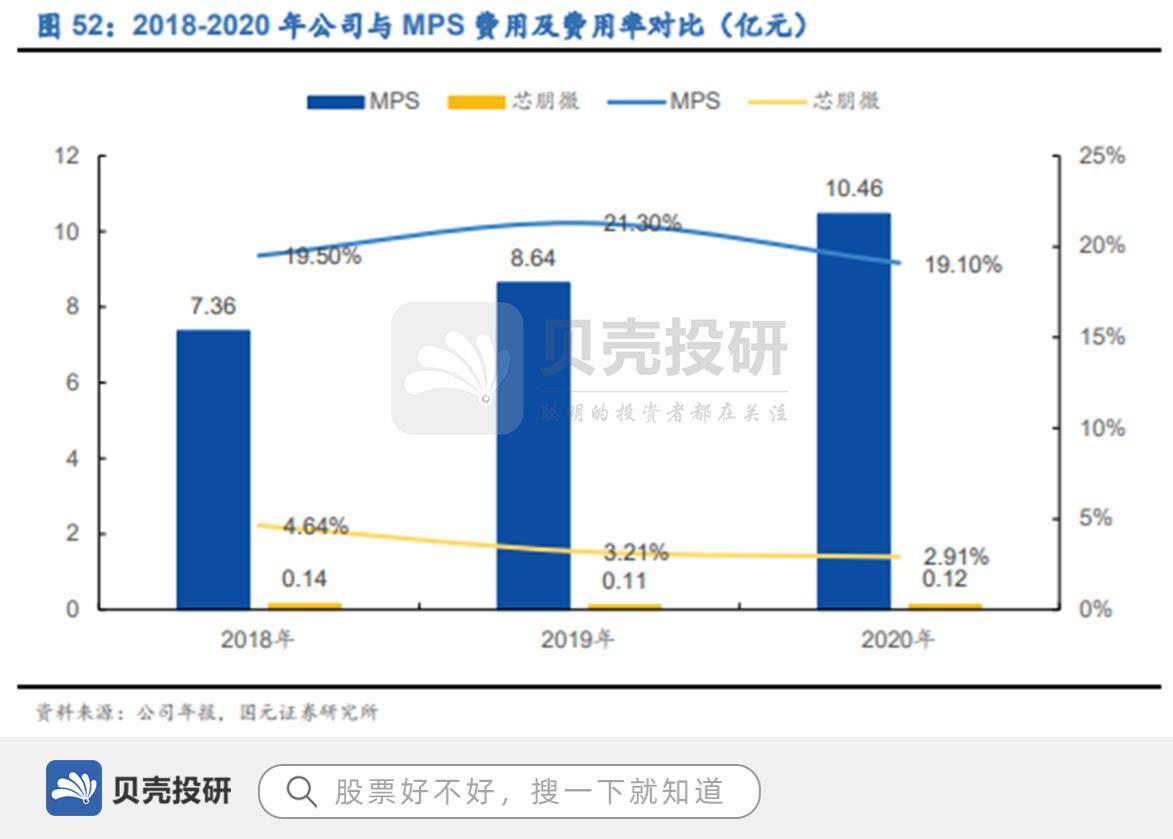

MPS公司近三年费用占销售收入20%左右,远高于公司费用率水平。2018年至2020年,MPS公司销售费用、管理费用以及其他费用总额呈上升趋势。在营业收入不断增长的情况下,费用总额与营业收入的比率趋于稳定,在20%左右。而公司近三年虽然营业收入大幅增长,但是费用控制较好,占比逐年下降。因此,在毛利率水平与MPS公司相比较低的情况下,公司净利率水平与MPS公司持平。(国元证券)

总结:随着国产替代进程不断推进,公司将直接受益,进入快速增长期。

贝壳投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:贝壳投研,进行领取。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号