-

专利近5000项,国内第二大电池供应商国轩高科潜力有多大?

飞鲸投研 / 2021-08-05 09:56 发布

国轩高科成立于2006年,2007年开始生产磷酸铁锂电池,主要从事动力锂电池和输配电设备的研发、生产和销售。2018-2019年,公司在国内市场是仅次于宁德时代、比亚迪的动力电池企业。2020年国轩公告,大众将作为战略投资者入股国轩高科成为第一大股东,国轩高科从此开辟崭新的篇章。

据光大证券研报分析,合肥市政府的新能源产业政策,吸引、鼓励众多整车、零部件等新能源相关企业入驻合肥,国轩高科将受益于合肥市新能源产业政策。

一、国内LFP电池领先企业

2020年5月,公司发布定增预案,通过股份转让以及定增引入大众中国战略投资者。交易完成后,大众中国持股比例为26.47%成为公司第一大股东,李缜、其控制的珠海国轩以及其子李晨为一致行动人,合计持有18.20%股份。由于大众中国承诺自本次非公开发行和股份转让涉及的上市公司相关股份均登记至大众中国名下起36个月内或大众中国自行决定的更长期间内,其将不可撤销地放弃其持有的部分上市公司股份的表决权,以使大众中国的表决权比例比珠海国轩、李缜和李晨合计的表决权比例低至少5%,李缜仍为公司实际控制人。2021年4月定增获得证监会核准批复。

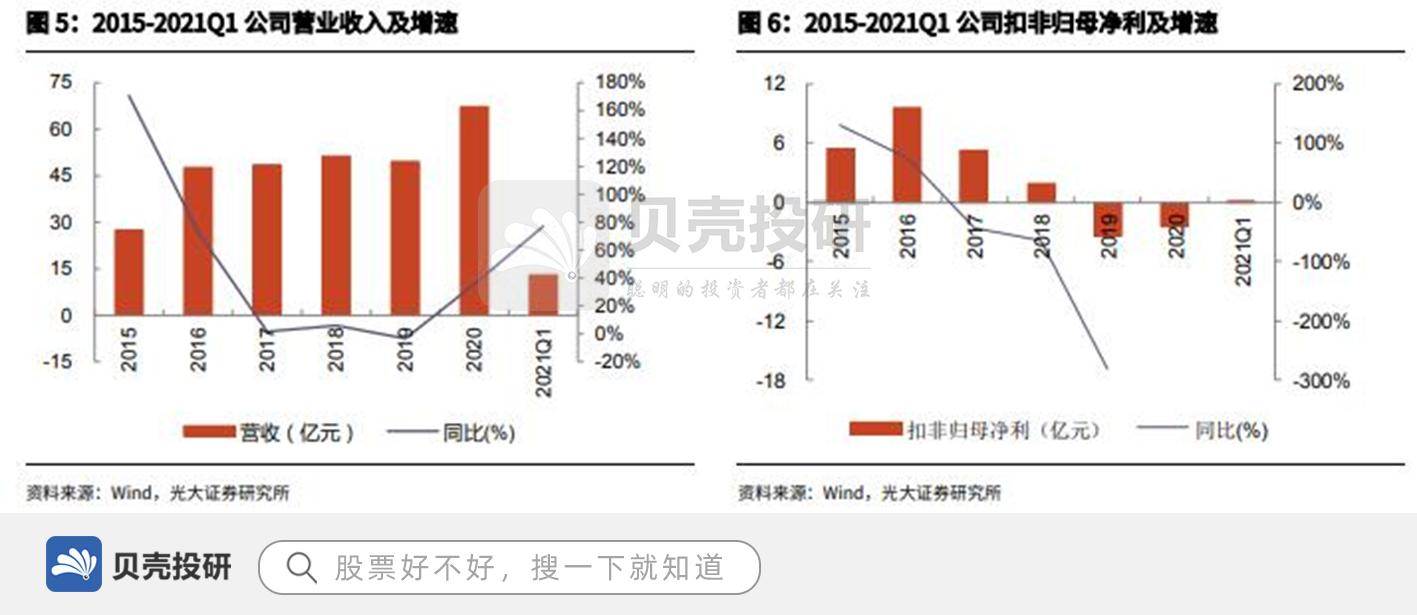

受新能源补贴退坡政策影响,公司营收增速放缓,净利润下滑,2020年开始有所好转。2016年至2020年,公司营收从48亿元增长至67亿元,2019年,公司营收下滑3%,主要由于2017年新能源车补贴政策大幅退坡。从2020年开始,公司营收增速大幅提升,2021年第一季度,公司营收达到13亿元,增速高达77%。利润方面,2016年至2020年,公司扣非归母净利从10亿元下降至-2亿元。公司的高财务费用以及高减值影响公司的业绩。2021年第一季度,扣非归母净利润扭亏为盈。

核心主业电池业务增速恢复,输配电业务收入逐渐下滑,两大业务毛利率逐年下滑。公司主要从事电池组与输配电产品两大业务。电池组业务方面,2016年至2020年,营业收入从41亿元增长至63亿元,输配电产品营收从2016年的6亿元下降至2020年的3亿元,呈现显著下滑趋势。毛利率方面,公司电池组与输配电业务毛利率总体呈下滑趋势。2016至2020年,电池组毛利率从49%下滑至25%,输配电业务毛利率从31%下滑至16%。

大众入股后有望改善公司现金流。2020年经营现金流达到6.85亿元,投资性现金流达到-22.43亿元,筹资性现金流为13.34亿元。这主要是由于2018-2019年新能源行业补贴政策退坡,公司盈利下降,而动力电池重研发,故通过外部融资进行投资。

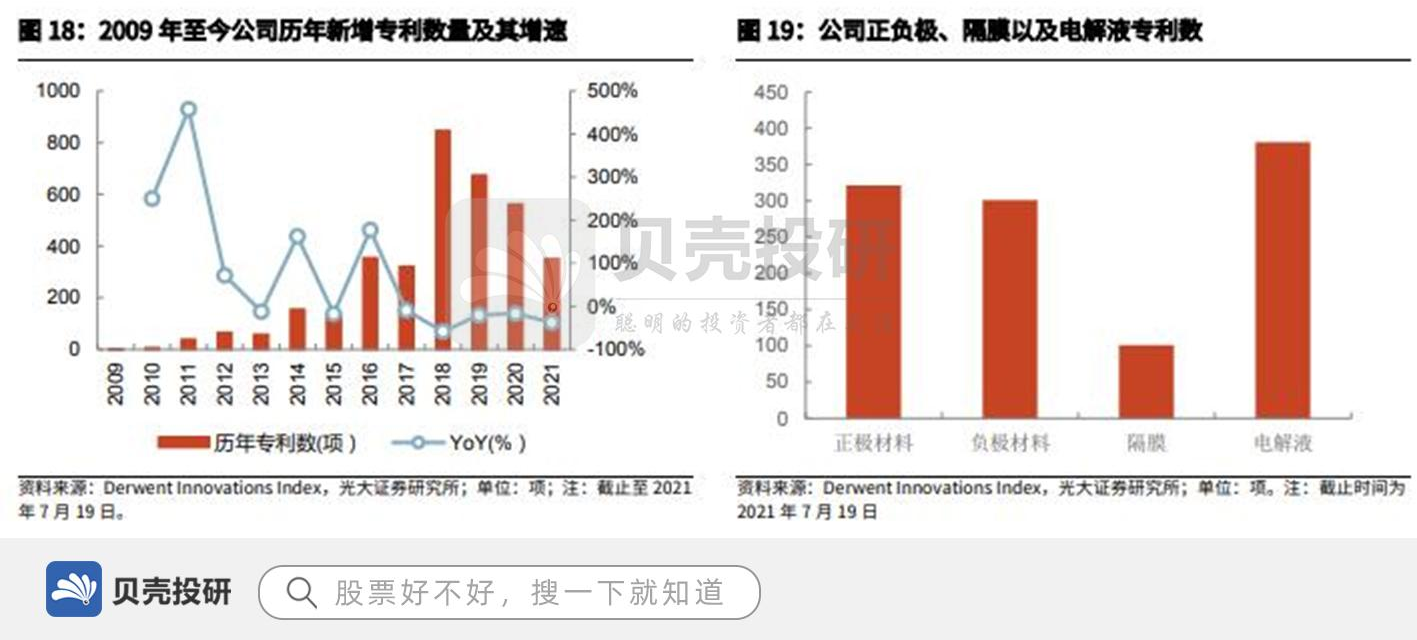

公司重视研发,研发支出以及研发人才储备逐年增加,上市后的专利数大幅提升。虽然公司近四年来营收增长放缓,业绩表现不佳,但公司仍旧加大研发投入。2015年至2020年,公司研发支出从1.4亿元增长至6.96亿元,2021年第一季度,研发支出达到0.79亿元;研发支出占营业收入比重从4.9%增长至10.4%,研发投入逐年加大。同期,研发人员从461人增长至1353人,占员工总数的比例为17.31%,研发人员储备大幅提升。专利数方面,根据公司官网,截至2021年6月底,国轩高科累计申请专利4820项,其中发明专利2229项(含132项国外专利);累计授权专利2797项,其中授权发明专利697项(含56项国外授权发明专利)。据DerwentInnovationsIndex数据,2016-2020年,公司上市后基本每年专利数在300项以上;从专利类别上看,公司的电解液、正极、负极材料方面突出,均超过300项。

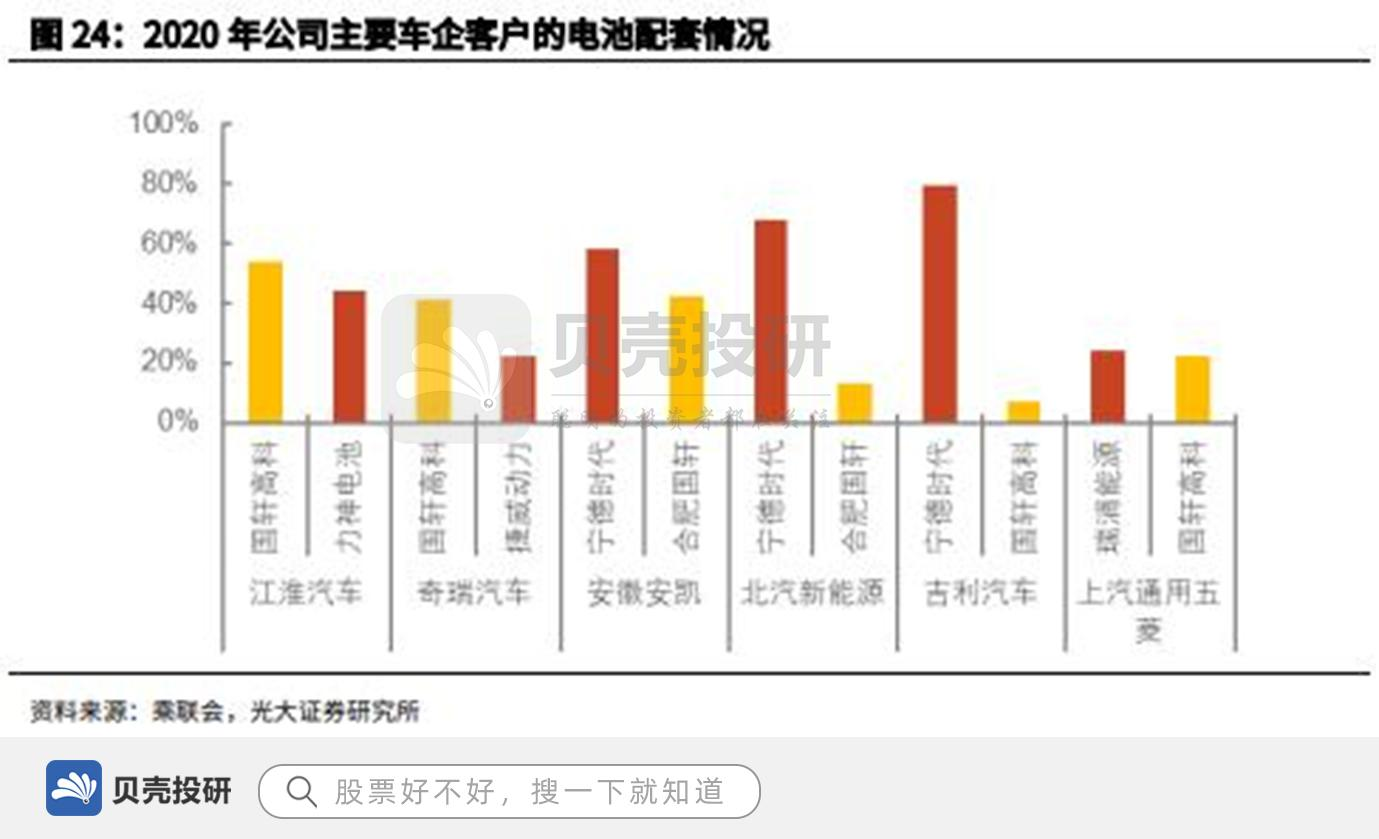

公司为安徽系车企核心动力电池供应商。公司主要客户有江淮汽车、奇瑞汽车、安凯客车、吉利汽车、上汽通用五菱、北汽新能源。国轩是安徽系车企江淮汽车(合肥)、安凯客车(合肥)以及奇瑞汽车(芜湖,后转给青岛五道口)核心电池供应商,2020年国轩高科供应比例占各车企需求的54%、42%和41%。

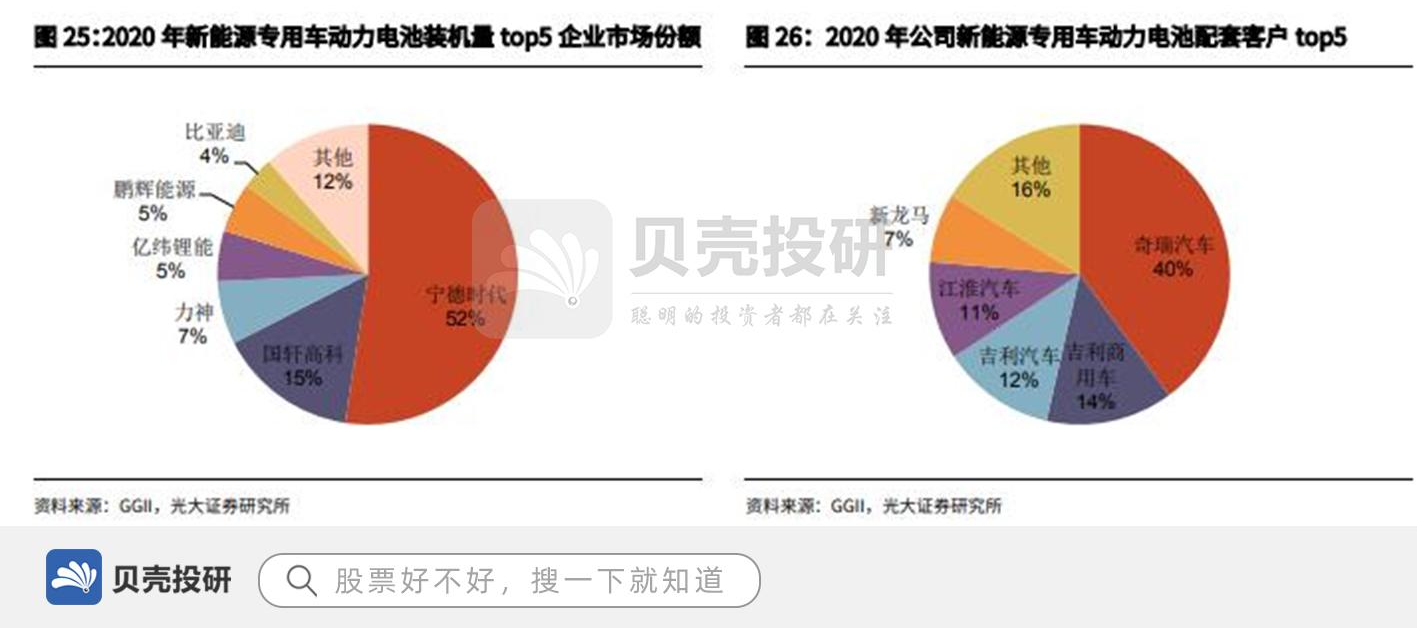

国轩高科为国内第二大新能源专用车动力电池供应商,主供应奇瑞、江淮以及吉利商用车。根据GGII数据,2020年公司在新能源专用车动力电池装机量市场份额为15%,仅次于52%的宁德时代。奇瑞、吉利系以及江淮为公司前三大专用车客户,占比为40%、26%以及11%。

二、技术、成本与客户扩展将助力打开高端乘用车市场

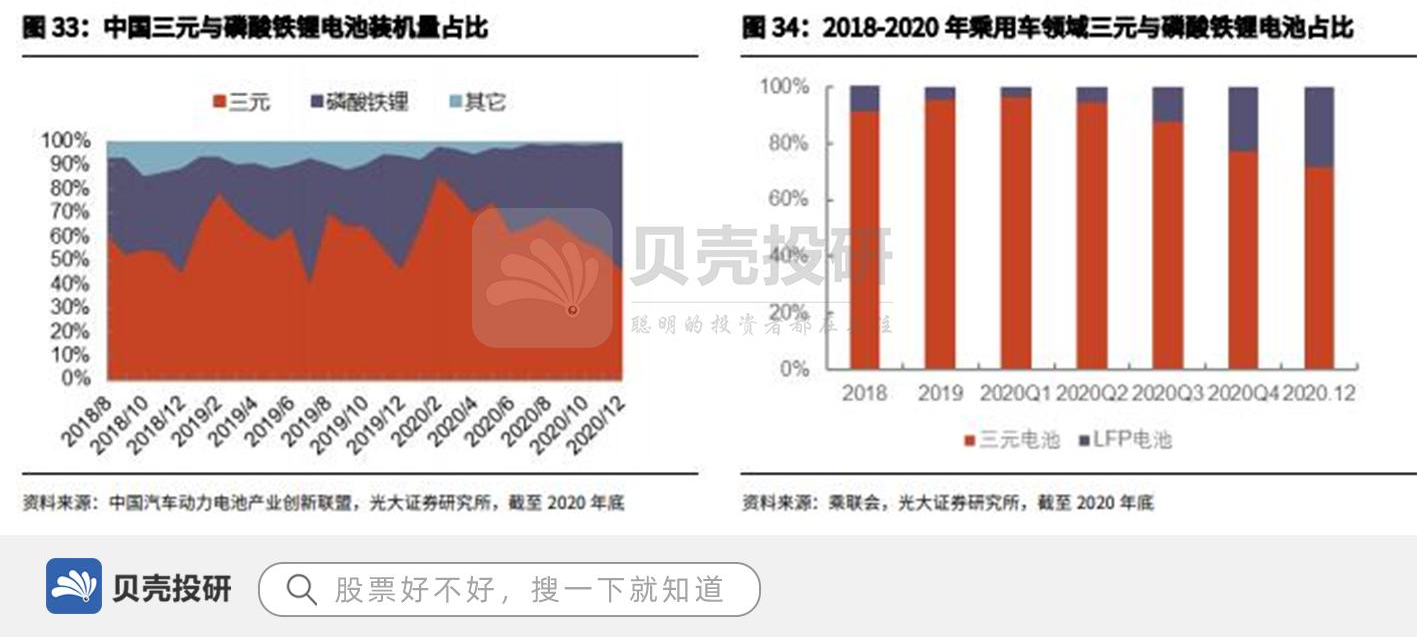

由于三元电池的安全问题显现以及磷酸铁锂电池能量密度不断提高,磷酸铁锂电池市占率大幅提升,侵蚀三元电池市占率。自2020年2月起,三元电池月装机量占比开始下滑,从86%下滑至2020年12月的46%,同期磷酸铁锂电池月装机量占比从13%大幅上升至53%。具体看,在乘用车领域,三元电池需求从2019年96%回落至2020年12月份的72%,磷酸铁锂电池需求从4%快速升至28%,磷酸铁锂市场回暖明显,给磷酸铁锂电池企业带来扩大乘用车市场份额机会。

目前国内LFP电池市场呈现“一超双强”的局面,国轩有望凭借技术、成本与客户扩展三方面优势,巩固以及提升自身地位。2020年CATL以13.16GWh的装机量(市占率61%)位列LFP电池市场第一梯队,绝对领先其他企业;比亚迪和国轩高科装机量分别为3.74与2.54GWh,位列第二、三位。虽然国轩高科与CATL的差距明显,但远优于市占率装机量不足1GWh的瑞普能源、亿纬锂能等第三、四梯队的锂电企业。预计随着LFP电池市场回暖,国轩高科的磷酸铁锂市占率将有机会超过以自供为主的比亚迪。

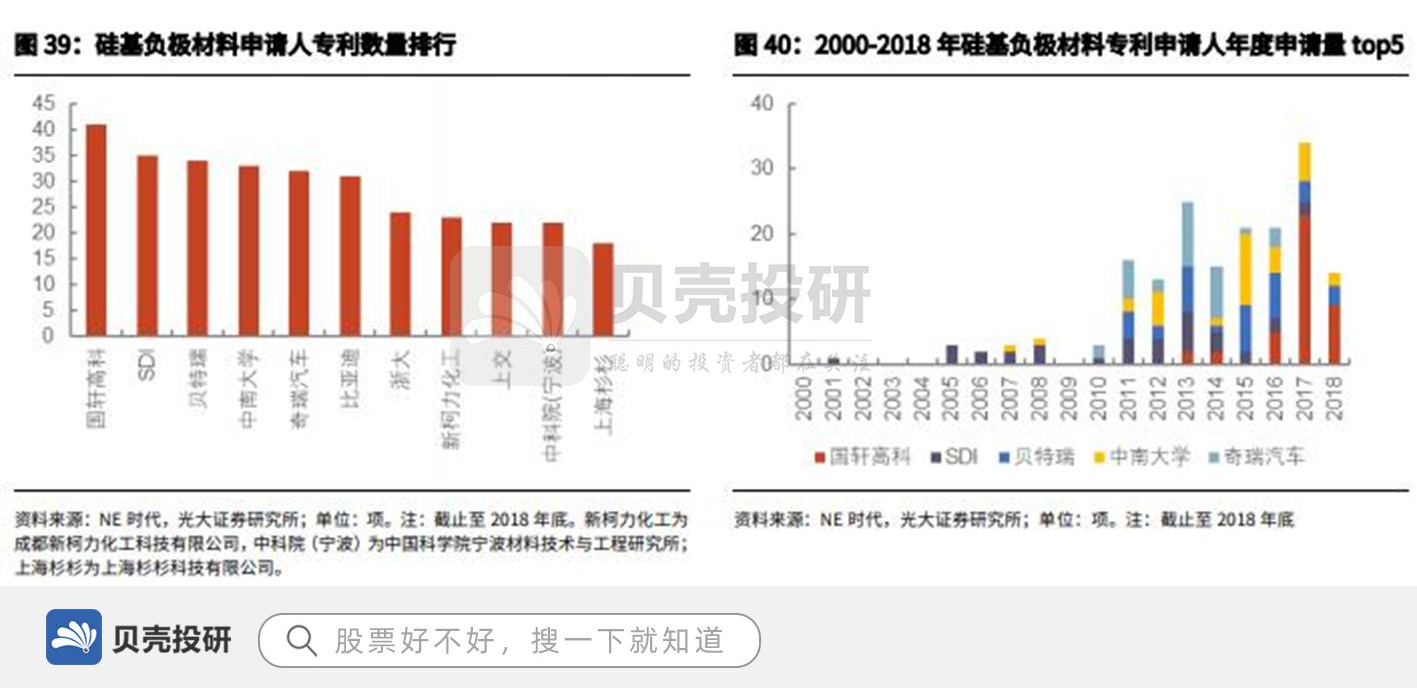

国轩高科自成立之初就专注于磷酸铁锂电池研发,公司研发的LFP电池能量密度不断突破极限。2009年,公司的LFP电芯能量密度达到95Wh/kg、2015年,公司的LFP电芯能量密度突破140Wh/kg的“天花板”。2020年底,硅基负极以及预锂化技术的LFP电池达到210Wh/kg,已经达到三元NCM523的水平。公司目标2022年推出230Wh/kg的LFP电芯国轩高科硅基负极材料研发实力发展迅猛。2000年至2018年,在硅基负极申请人排行榜前10位中,国轩高科的专利申请数量最多,高达41项专利。从申请时间跨度看,虽然国轩高科起步晚,早期落后于海外的三星SDI以及国内的比亚迪和奇瑞汽车,但是2013年以来,国轩高科的硅基负极材料发展迅猛,其中2017年专利申请数量达到23项。目前国内研究硅基材料的电池企业,主要有国轩高科、宁德时代、力神以及比亚迪。在应用领域,国轩高科的硅碳负极材料于2017年就应用于三元电池,电池单体样本能量密度达到302Wh/kg。同期天津力神研发的动力电池单体能量密度为260Wh/kg,稍逊于国轩高科。(光大证券)

总结:公司有望凭借客户以及产品优势,继续保持微型车动力电池市场的领先地位,并且享受微型车市场不断扩大的红利。

贝壳投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:贝壳投研,进行领取。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号