-

海外营收超12亿,供货苹果,当升科技走出国门!

飞鲸投研 / 2021-08-04 14:00 发布

公司是国内最早一批锂电正极材料企业,兼具央企背景和市场化竞争机制,客户覆盖SK、LGC、SDI、比亚迪、中航、亿纬等头部电池企业。公司正极产品技术领先,率先量产并进入国际市场,凭借成本管控、客户优化和技术迭代获得行业领先的盈利水平,公司深耕正极20多年以销定产扩产稳健,伴随电动车行业爆发有望迎来新一轮成长。

据国信证券研报分析,当前电动车行业处于高速发展初期,正极龙头企业加速扩产、技术布局和客户认证优势将大大加速行业集中

一、正极全球化领先企业,乘电动化东风稳步成长

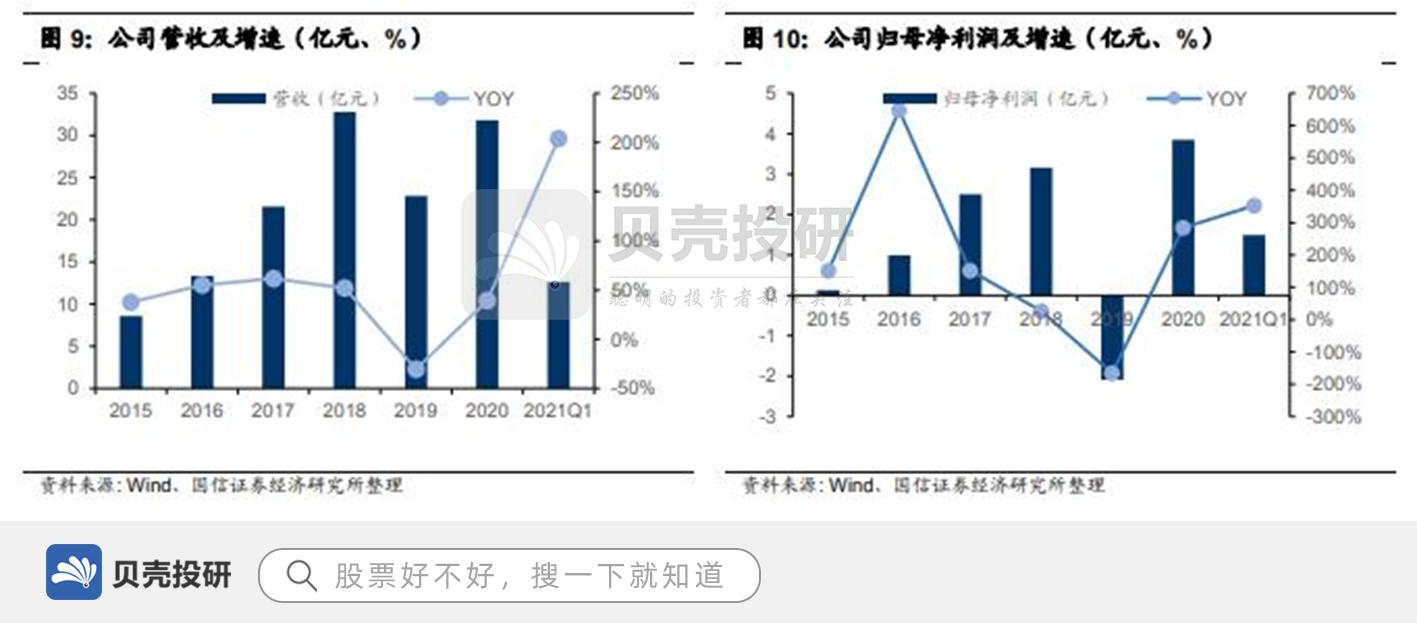

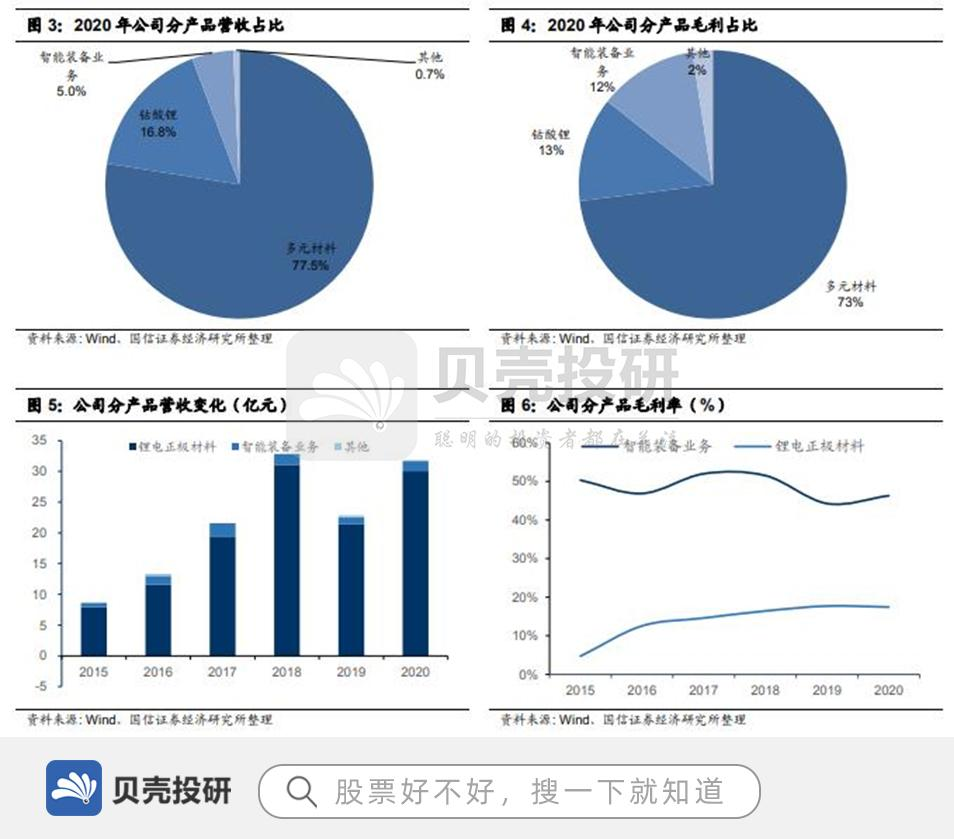

公司主营业务主要是锂电正极材料(钴酸锂、多元材料)和自动化设备,2020年正极材料营收占比约为95%,其中三元材料盈利贡献超过70%。公司自动化设备毛利率维持在50%左右,毛利贡献超过10%,锂电正极材料采取成本加成模式,单吨净利稳定在1万元以上,对应毛利率稳定在15%-20%,2020年公司三元材料毛利率18.11%,钴酸锂毛利率为14.32

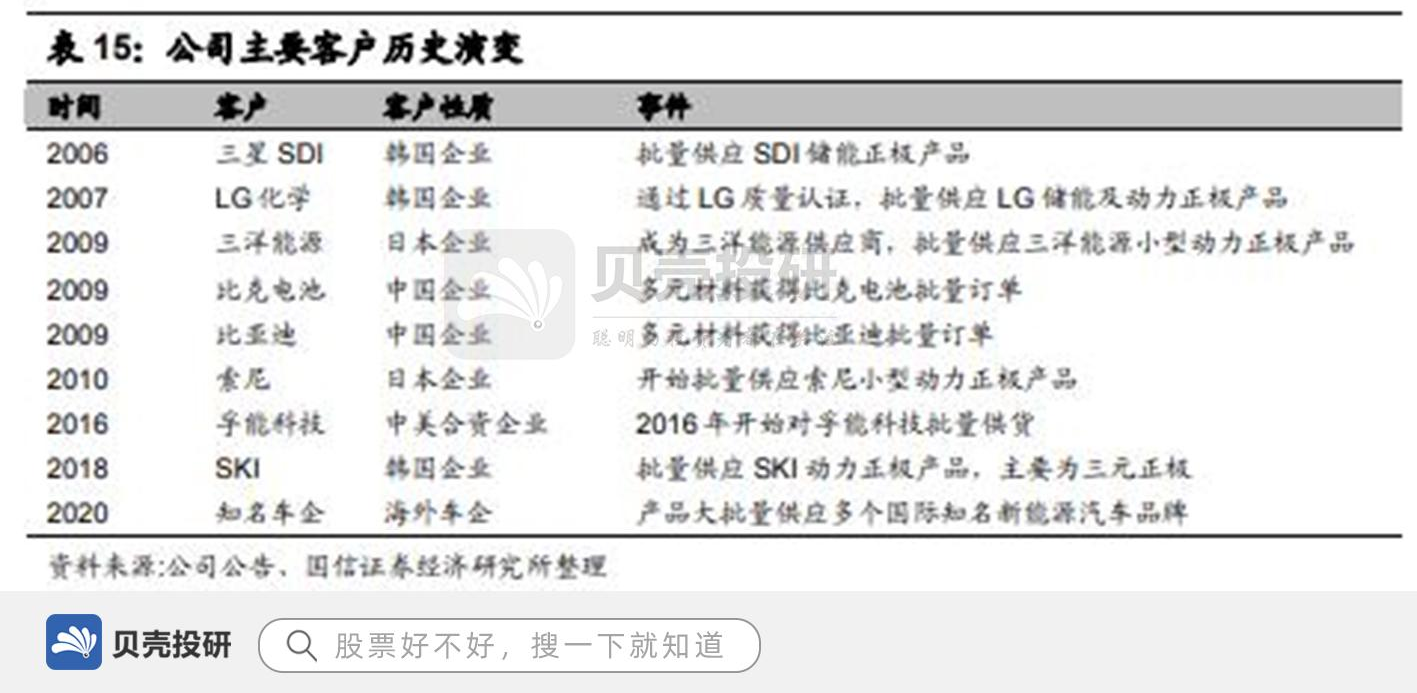

公司正极材料业务覆盖动力、储能、3C电子和小动力领域,相关产品早在2005年就已出口韩国企业打通国际市场,于2009年获比亚迪及日本高端电池厂批量订单,目前主要客户覆盖SK、LG、村田、比亚迪、中航锂电、亿纬锂能等头部电池企业。公司车用动力高镍多元材料在国内率先量产,率先开发出储能多元材料并大批应用于国际高端储能市场,高倍率产品在航模、无人机等高端小动力市场技术领先。

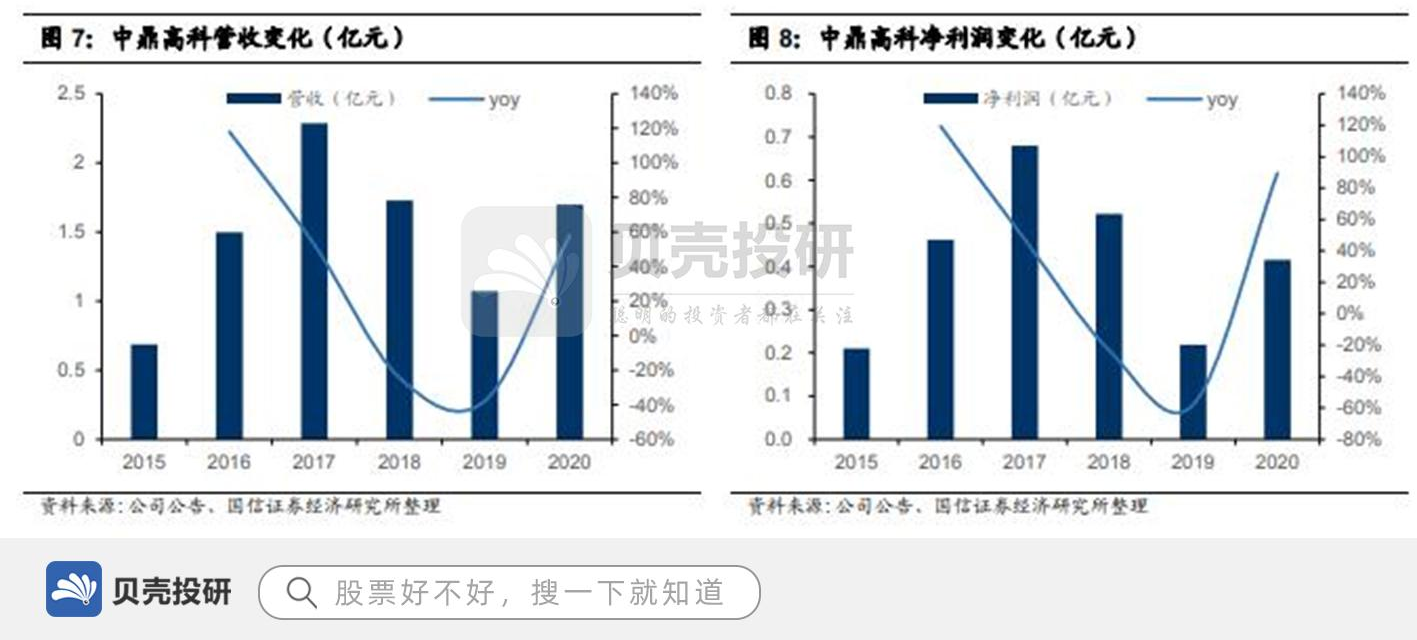

公司全资控股子公司中鼎高科主营精密模切设备,具体包括圆刀模切机、品检机等,产品主要用于复合材料的模切、排废、贴合,在消费类电子产品、物联网RFID及医疗卫生等领域应用广泛。中鼎高科掌握运动控制软件核心技术,下游客户涵盖三星、苹果、华为、小米、索尼、OPPO、联想、比亚迪、VIVO等国内外知名消费类电子厂商。

2015年伴随国内新能源汽车行业快速发展,公司进入业绩快车道,2019年公司业绩出现明显下滑,主要系行业增速放缓和公司大量计提坏账和商誉减值所致:计提资产减值2.94亿元,其中包括中鼎高科商誉减值2.9亿元;计提信用减值损失2.81亿元,其中包括比克电池应收账款坏账准备2.65亿元。若扣除资产减值影响,加回后公司2019年归母净利润3.66亿元(同比+15.8%)。2020年行业回暖叠加海外客户占比提升,公司业绩大幅增长,21Q1营收和归母净利润增速分别高达204%和354%。

经营活动现金流流出增加,定增项目有望改善未来现金流。公司2021Q1经营活动产生的现金流量净额转负,主要是归还到期应付票据以及以现金结算的采购款增加,公司2021年4月拟定增募资46.5亿元,其中包括13.9亿元拟用于补充流动资金,未来现金流情况有望改善

二、坚定看好高镍化趋势,正极格局迎来实质优化

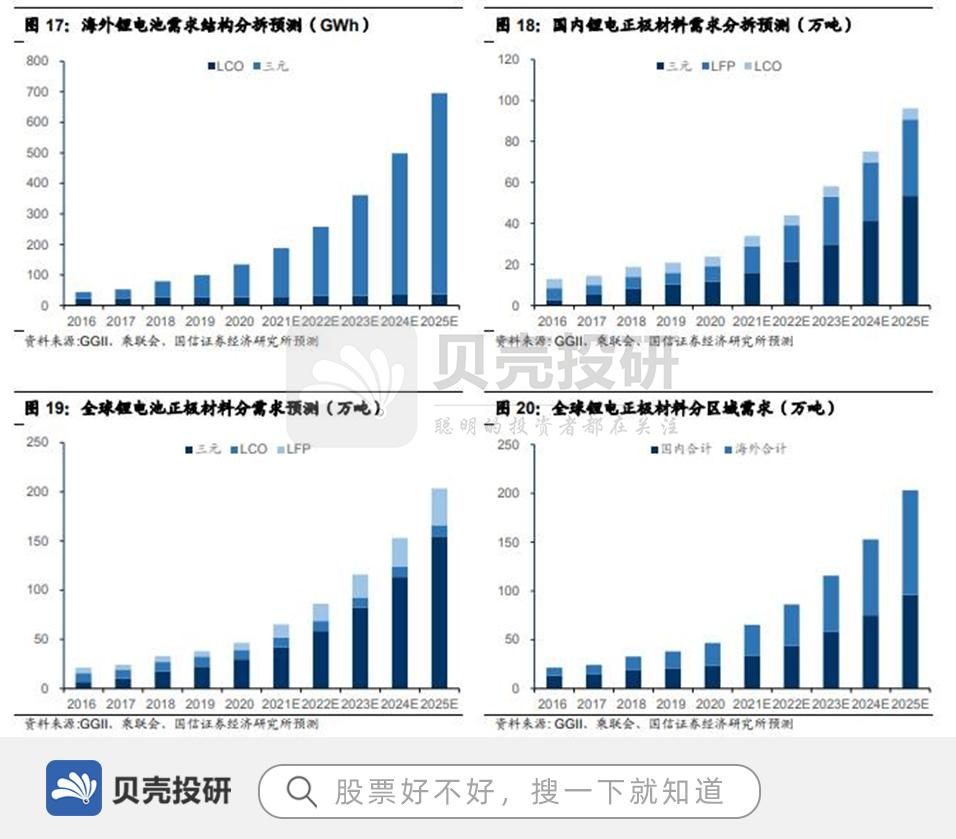

电池电芯中正极材料成本占比超30%,我们预计2020-2025年全球正极市场需求量有望增长超4倍。我们预计2025年全球锂电池需求1187GWh,对应锂电正极材料需求从2020年的47万吨增至203万吨,CAGR达到34%;其中国内需求量有望从2020年的23.8万吨增至2025年的96.1万吨,CAGR为32%。预计到2025年国内正极市场三元需求53.5万吨,LFP需求37.3万吨,LCO需求5.3万吨;海外需求预计为107.2万吨。

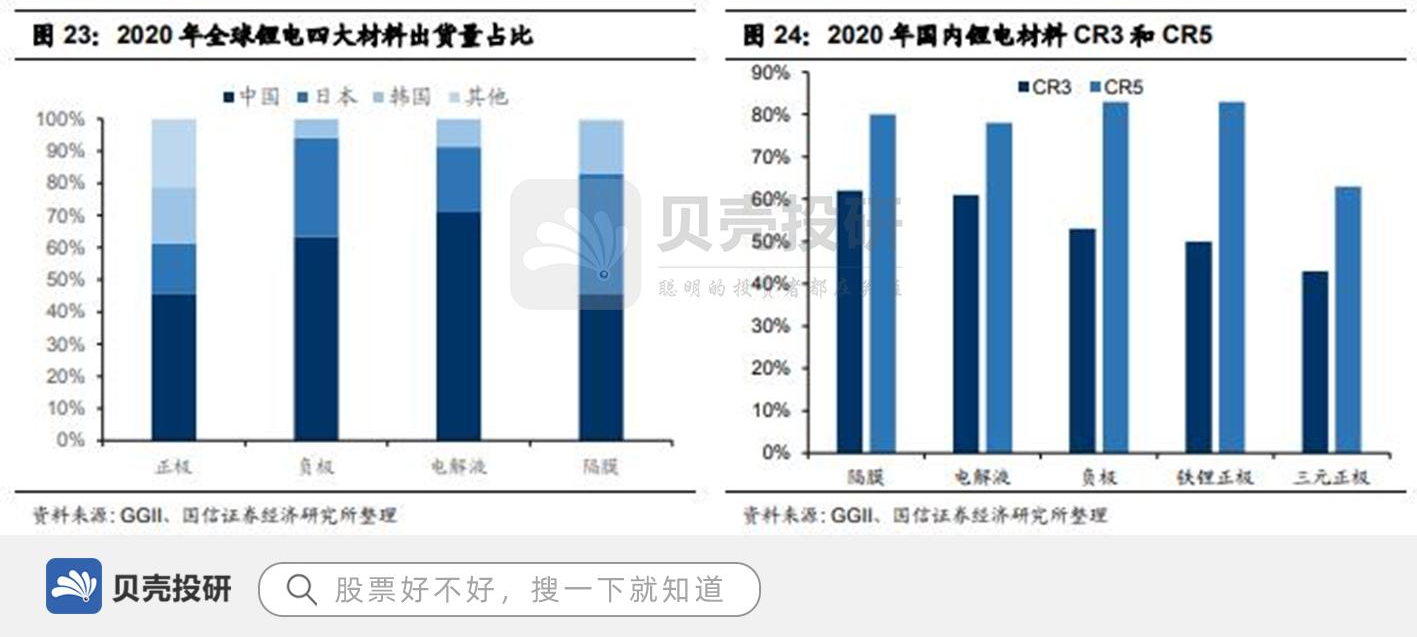

全球化程度相对不高:国内正极材料产能全球占比约为60%,但是出货量占比仅为45%左右,低于负极、电解液和隔膜等海外放量的锂电材料。

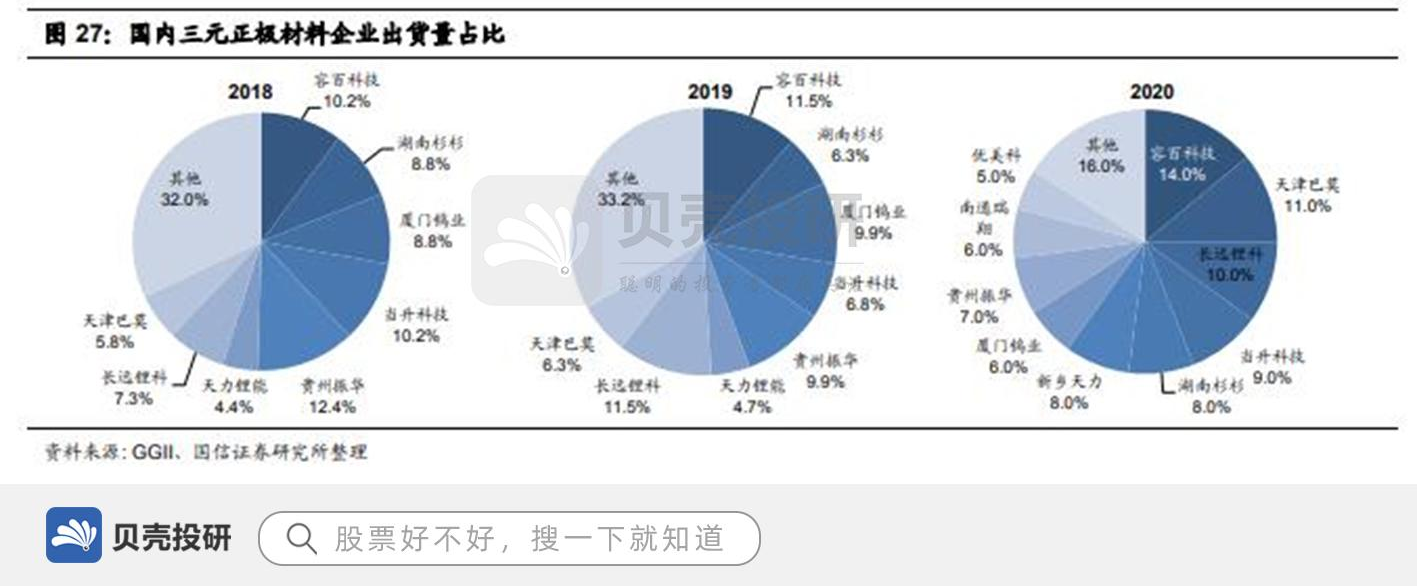

行业集中度较低:国内正极材料行业较为分散,2020年三元正极CR2仅为20%左右,CR3仅为30-35%,CR5约为50%,三大指标都要显著低于负极、隔膜和电解液。

三、注正极深厚积淀,全球化龙头迎来增长新阶段

公司重研发,多项专利强化技术优势。1)研发投入上,近年来公司研发费用率持续提升,21Q1研发费用率为5%,高于同行;2)人员构成上,公司2020年技术人员占比约在27%左右,较之前大幅提升;3)专利构成上,根据天眼查及国家知识产权局数据,公司合计专利129项,其中高镍三元正极材料相关专利8项,均为业内领先水平。

公司高镍型多元材料产品主要分为团聚型、单晶型和NCA三种,多数高镍产品首次放电比容量超过210mAh/g,首次效率均达到90%,两项核心指标均处于行业领先。下游应用公司高镍产品的车型在续航里程、安全性等方面均表现良好,销量实现持续突破。

公司最近三年新产品推出加速,高镍产品平均1-2年升级一次。1)6系:2015年公司第一代高镍产品NCM622率先批量供应国内外高端客户,2017-2019年分别实现第二代和第三年代6系产品量产;2)8系:2018年公司第一代NCM811产品批量供应国内电池厂,2019年第二代8系产品率先批量出货海外市场,并实现了单晶8系产品在海内外的批量供货。

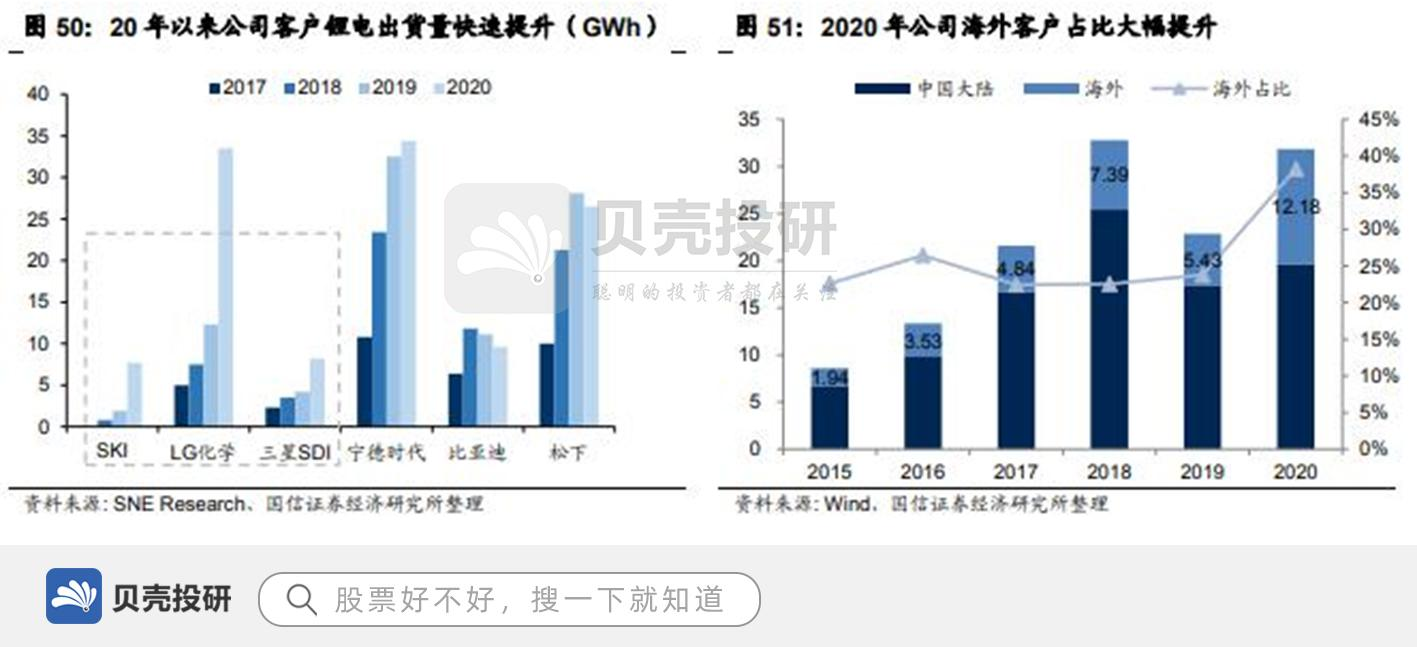

公司客户覆盖海内外主流客户,合作历史悠久。早在15年前公司就已向三星SDI和LG化学形成正极材料批量供应关系,2009-2010年公司成功开发三洋能源、索尼等日本高端锂电客户,并获得比亚迪等批量订单。2018年公司向SKI批量供应以三元材料为主的动力正极产品,一举成为SKI主供,目前当升给SKI的量占到自身出货量的50-60%。公司与下游车企合作紧密,在技术互动和协同开发方面与特斯拉、大众、宝马、现代、日产等国际一线车企及比亚迪、长城汽车等自主品牌均有合作。

公司2020年营收31.83亿元,其中海外营收12.18亿元,随海外客户进入放量期,公司海外收入占比同比大幅提升至接近40%,海外客户销售占比高达70%。

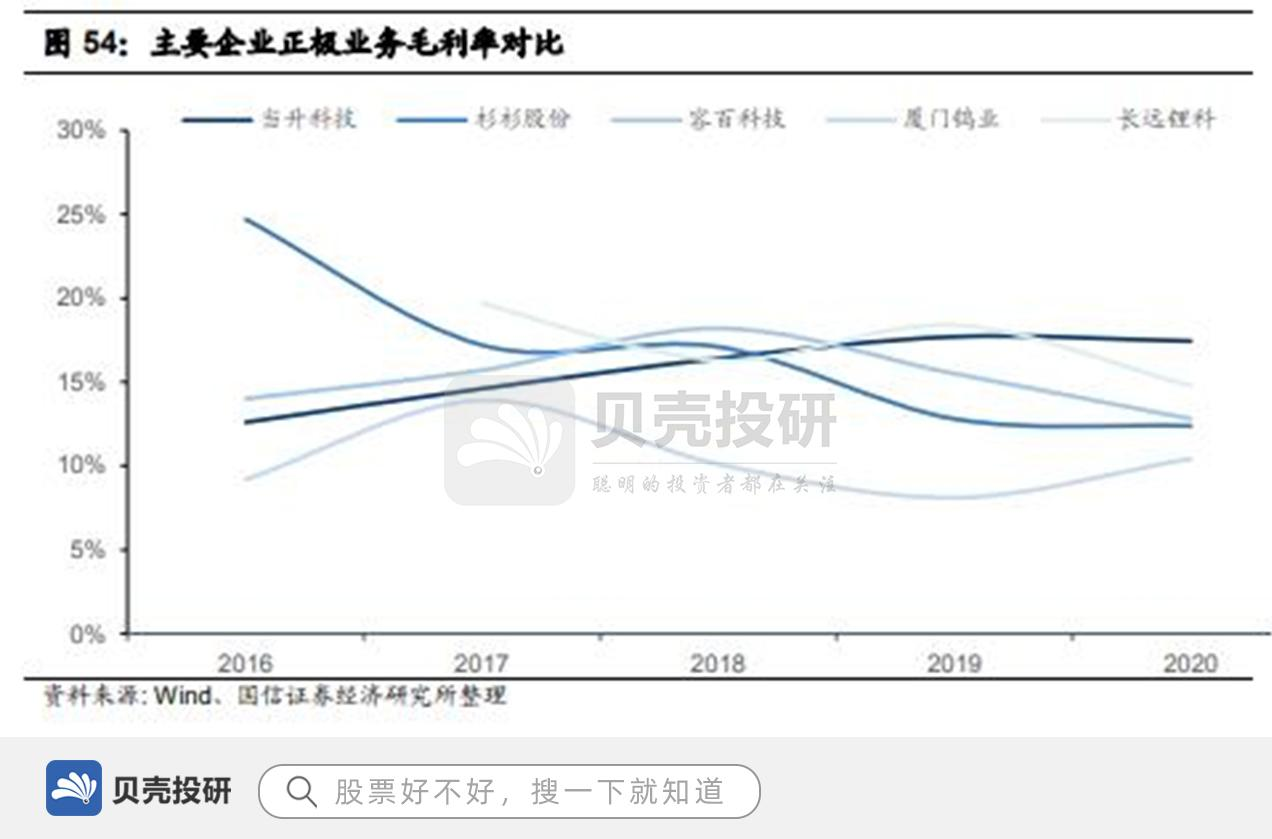

公司盈利水平国内领先。2016-2020年公司毛利率整呈上升趋势,2020年正极业务毛利率为17.44%,高于主要头部企业平均毛利率4pct。2021Q1公司单吨净利超1.3万元/吨,处于国内行业领先水平。(国信证券)

总结:公司正极产品技术领先,率先量产并进入国际市场,凭借成本管控、客户优化和技术迭代获得行业领先的盈利水平。

贝壳投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:贝壳投研,进行领取。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号