-

8.2股池有更新,超跌白马股受到资金青睐,但要谨防一日游

千岛湖的柚子 / 2021-08-02 17:01 发布

一、市场核心数据

1、短线情绪

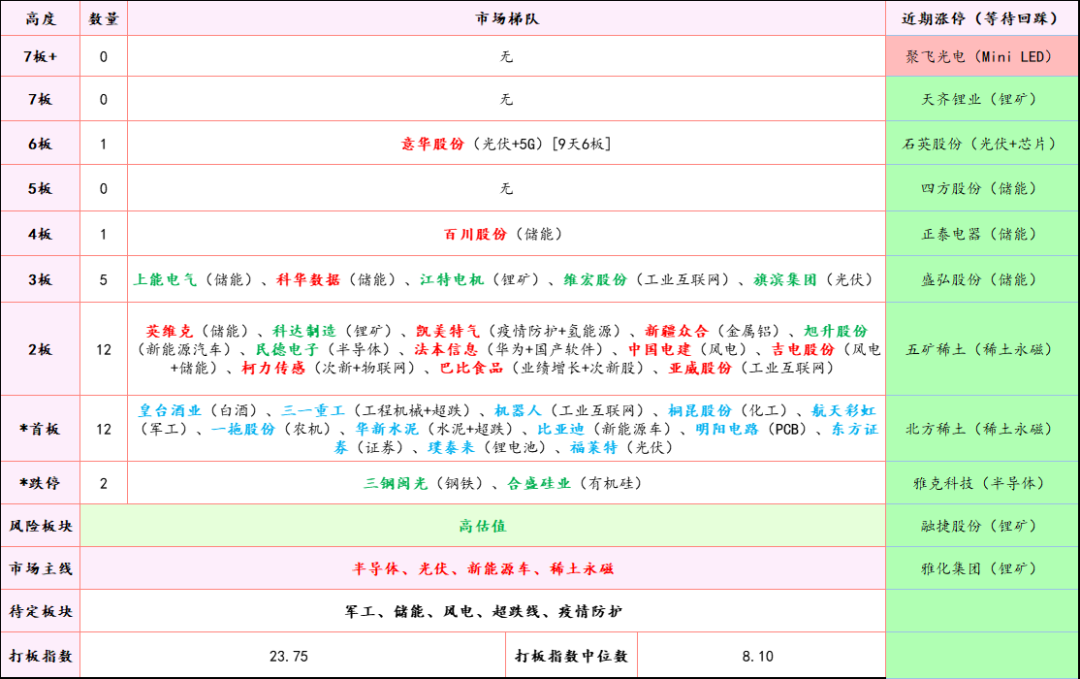

市场梯队:最高连板为4板,为储能的百川股份。此外,聚飞光电符合回踩模型,近期开始重点关注了。

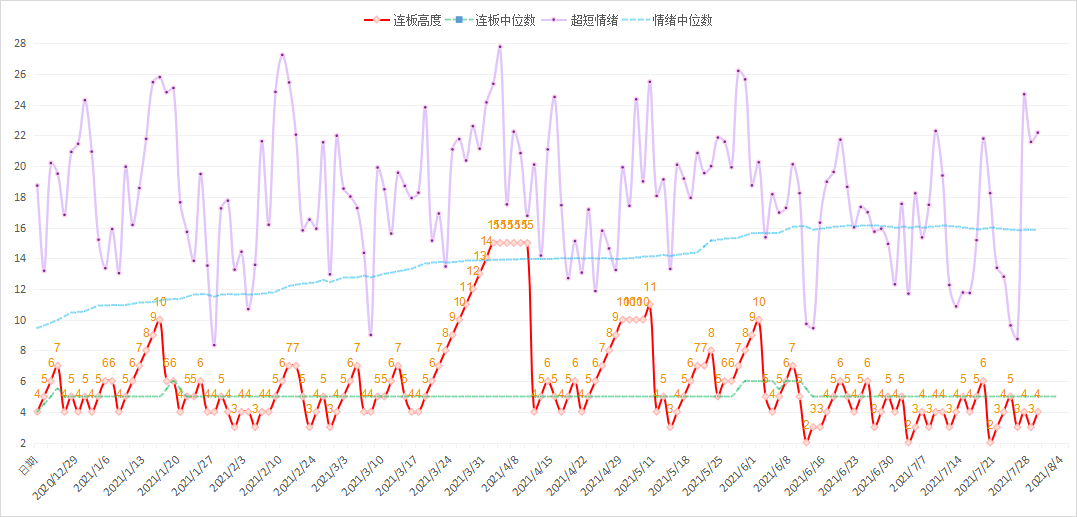

短线情绪:紫色的是短线情绪,红色的是连板高度,其他两条是各自的中位数。今天短线情绪小幅上升,整个市场环境依旧不错,不过短线这边稍微有点逊色,从走势看,意华股份和百川股份有望打开空间。

2、趋势法则

主线Top3:光伏龙头、军工龙头、稀土永磁。从榜单来看,目前强势的方向为:半导体、光伏、新能源车、军工,今天军工龙头直接升到了第二位,是需要重点关注的,军工近期极有可能成为新的主线。

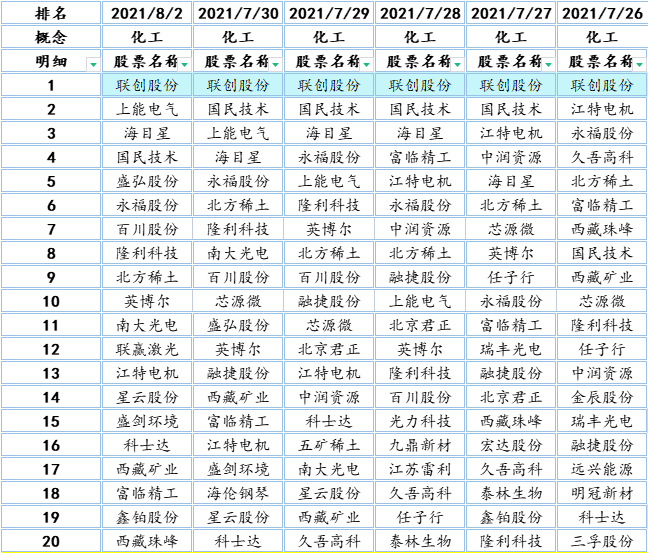

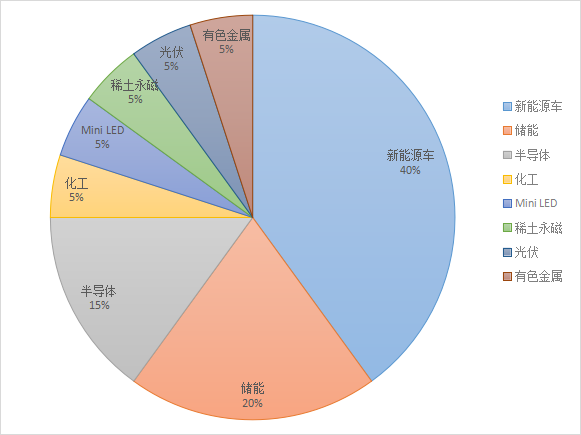

龙头Top3:联创股份、上能电气、海目星。饼图是最强个股所属板块的占比,从榜单以及饼图来看,新能源车、储能为最强方向。

3、北向资金

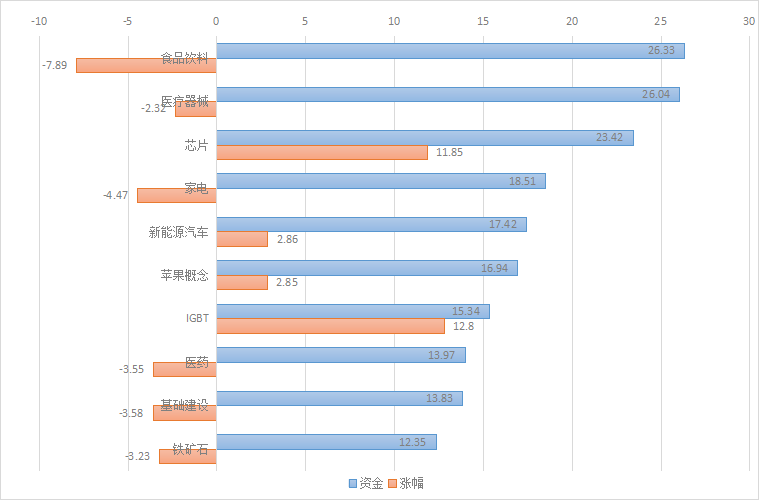

港资板块Top3:食品饮料、医疗器械、芯片。从数据来看,食品饮料板块出现港资背离现象最为显著,此外从整体来看,超跌+业绩有保障的大票近期深受港资青睐。

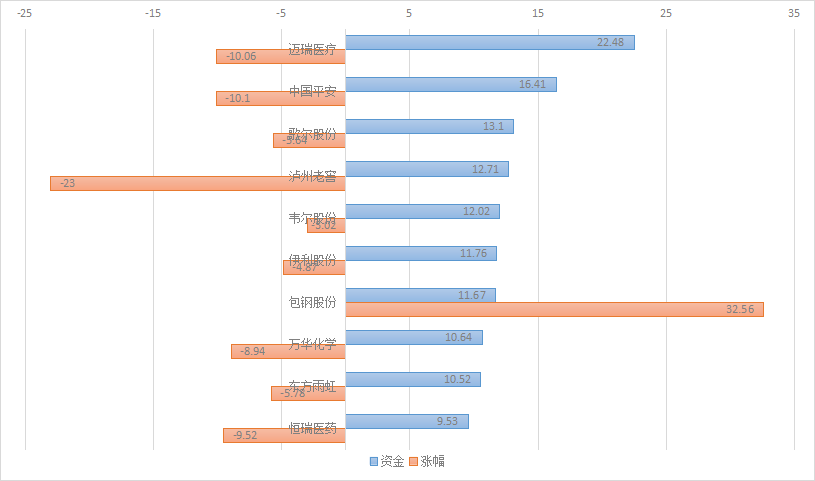

港资个股Top3:迈瑞医疗、中国平安、歌尔股份。从数据来看,泸州老窖出现港资背离现象最为显著,可以重点关注。

4、可转债

二、机构跟踪

1、从研报来看题材

① 新冠疫情

全球在北半球夏季再次出现德尔塔毒株新冠疫情的流行,再次证明人类社会与新冠疫情的斗争是一个漫长的、持久、反复的进程,疫情防控将是持续性、常态化的。在投资把握上,疫情防控相关需求仍然集中在防护、检测、疫苗三个领域。

考虑国内近期部分地区疫情有抬头趋势,筛查防控需求突出,可以优先关注第三方医学实验室方向;此外,突变株疫苗开发和国产新技术路线新冠疫苗(如mRNA疫苗)推进进展值得重点关注。如果海外疫情出现加重趋势,则 医疗手套、医用敷料等行业可能会被市场重视。过去由于市场部分投资者认为新冠防控带来的利润弹性不能持久,对这部分的增量给的估值是比较低的,而一旦疫情防控长期化、持续化成为一致预期,很多公司的估值可能要重新思考。

此外,预计本波国内疫情的扩散程度及持续时间,将会明显高于前几次散发疫情。由于隐匿社区传播时间较长,变异毒株传播能力极强,且在引起全面防疫政策收紧之前,已经波及15省27市,溯源防控工作极其困难。疫情防控形势的加强,对新冠疫苗加强针接种提供了一定的预期。

历史强势:智飞生物、复星医药、沃森生物、英科医疗、金域医学、康希诺等。

② 军工

主机厂或分系统厂商的2021年预计关联交易金额、预计最高存款限制、2021Q1购买商品接受劳务支付的现金等多个指标均大幅增长,这均预示着军工产业的高景气度。

与其它高景气度行业相比,大部分军工股的增长/估值性价比十分突出。从增长角度,中期看未来7年行业红利期是我国军工企业快速成长的重要窗口口期。从目前披露的中报预告公司情况来看,以抚顺特钢为代表,其2021Q2业绩同比增长34.81%~168.75%,环比增长40.11%~60.36%。重要的是,很多军工企业随着业绩的释放其增长/估值的性价比非常突出,很多明年估值在20~30XPE但增速有望在30%以上的公司。目前军工接下来的行情是,从周期向成长切换估值,并且随即是估值切换。

立足长期成长,“赛道+卡位”优选核心军工企业。选择军工企业应有以下几个标准:1)具备长期成长逻辑,在这5-7年业绩高增长的时期估值可以维持甚至扩张是首要的;2)治理结构较好,能够持续释放业绩;3)优选卡位核心的军工企业,执行业之牛耳的企业会越来越白,估值溢价也会突出。

历史强势:紫光国微、抚顺特钢、振华科技、中航沈飞、应流股份、中航高科等。

③ 新能源运营商

赛道具备长期成长属性。碳中和背景下,无碳排的可再生能源发电项目获得机会,将迎来高速成长,预计2020-2030年风电、光伏累计装机容量CAGR分别为9%、15%,2020-2050年风电、光伏累计装机容量CAGR分别为6%、9%,碳中和打开了运营商的天花板。

多项政策护航新能源发展。近期出台的分时电价政策以及确定以新能源为主体的电网系统都显示出维护新能源发展的决心,分时电价拉大将刺激储能发展,提高新能源的消纳能力,消除未来大规模投产后带来的弃风弃光的可能,保障行业健康发展。

最大痛点解决,现金流拐点已至。过去新能源运营是现金流差的代名词,随着单位投资成本下行,平价上网后的新增项目可带来增量现金流,公司整体现金流已到改善的拐点。此外,运营商价值仍被严重低估,估值修复空间大。新能源运营天花板高、成长性好,PEG估值法更能反应公司价值,美国最大新能源运营商NEE的PE(ttm)接近50倍,国内标的PE在8-35倍之间,上行空间较大。

历史强势:港股龙源电力、华润电力,A股三峡能源、福能股份、吉电股份等。

2、机构动向追踪

① 机构长线布局:洁美科技

a.机构动向:根据公司一季报,富国李元博位列十大流通股东。同时,信达澳银冯明远和养老金组合新进公司十大流通股东。

b.估值:目前电子零部件制造板块估值35倍,处于历史9%分位。根据券商一致预期,洁美科技2021年业绩增速为54%,2022-2023年业绩增速都超过20%;公司今年估值31倍,明年将消化至24倍。

c.公司逻辑:塑料载带主要用于集成电路、半导体分立器件和LED的封装。智研咨询预计,全球载带市场规模2022年将达到4.8亿美元,相较于2018年增长约26%。公司上半年计划新增塑料载带高速粒子一体机生产线8条,下半年计划订购塑料载带高速粒子一体机生产线6条。根据招商证券研报,预计年产能将达到15亿米,相比目前产能增长50%。

② 大佬最新动向:新易盛

a.大佬布局:根据基金二季报,财通基金金梓才管理的6只基金重仓持有新易盛。同时,银华刘辉管理的3只基金进行了加仓。

b.估值:目前通信设备板块估值39倍,处于历史32%分位。根据券商一致预期,新易盛2021年业绩增速为34%,2022-2023年业绩增速也都超过20%;公司今年估值35倍,明年将消化至28倍。

c.公司逻辑:公司技术领先,产能扩张,将受益于中兴在海内外5G份额提升:公司早在2018年光博会便推出了5G前传/中传/回传全系列光模块,先发优势明显,是国内5G光模块领先企业。公司2020年拟新增285万只光模块产能,其中有170万只5G相关光模块。公司是中兴通讯的光模块主力供应商,中兴通讯在全球电信设备市场排名第四,市场份额为11%,华金证券认为,21年中兴通讯市场份额将进一步提升,公司作为中兴供应商将持续受益。

三、交易体系

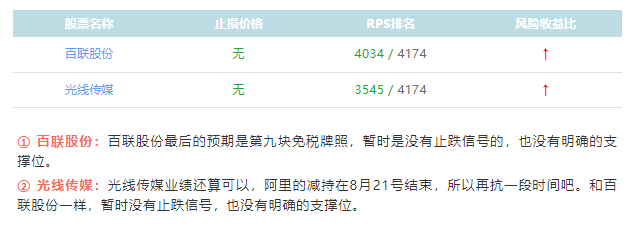

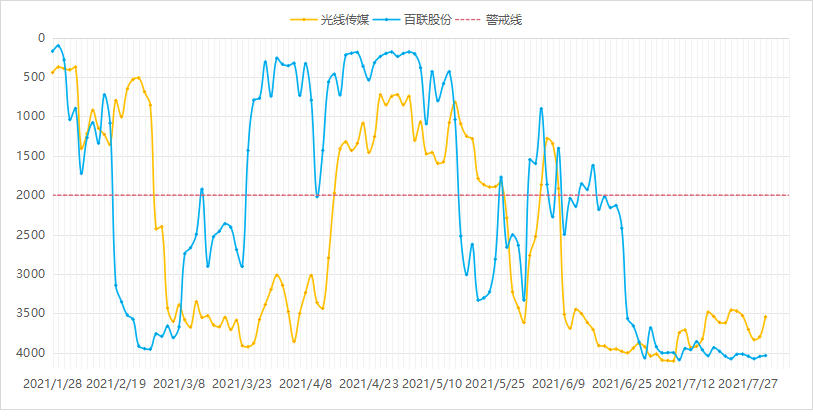

1、股票池

2、股票池净额

四、操作记录

1、仓位控制

2、持仓股明细

3、持仓股RPS曲线

4、操作总结

① 今日无操作。

如果您喜欢柚子的文章,想看到更多有价值的原创投研资讯,欢迎关注同名。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号