-

“如果你在这之后购买中概股,你就是个白痴”中概股“团灭”背后

东哥解读电商 / 2021-07-29 14:21 发布

滴滴下架,教培行业团灭……桩桩件件,给为中国公司在美上市积极奔走的华尔街上了生动的一课:中国的监管,能让他们投资的数百亿美元,一夜之间蒸发殆尽。

文|王雨佳

来源|东哥解读电商伴随着2020年的黑天鹅事件新冠疫情,中概股全线大涨的时候,有多少人会想到,接下来的一年,“团灭”会成为中概股关键词。

“滴滴企业版”等25款App存在严重违法违规收集使用个人信息问题,国家互联网信息办公室依据《中华人民共和国网络安全法》相关规定,通知应用商店下架上述25款App。

《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》(以下简称“双减”政策)

《关于落实网络餐饮平台责任切实维护外卖送餐员权益的指导意见》

………………

政策靴子落地,“团灭”的行业教育培训,APP“团灭”的公司滴滴,股价一泻千里,数百亿美元市值凭空蒸发,教育独角兽们数十亿上百亿美元的估值,或将不复存在。

政策不稳定是商业的大忌,中概股,已经成为国际资本的“不可触碰之物”了吗?这背后有何深层动因?

众所周知,中国的整个创业生态中,一大部分创业者、风险投资,都以公司在国际资本市场上市,作为目标和里程碑。那么,这次的事件对整个创业生态圈,会造成何种影响?

本文将深度解析中概股“团灭”的前世今生,以及未来。

► 中概股“团灭”

实际上,滴滴闪电下架、教培行业“双减”等等,事涉众多中概股公司的监管事件,在7月的密集爆发,已经成为中概股在国际资本市场的分水岭。国际资本如梦初醒:中国公司身上的政策不确定性风险,远远超出了他们的想象,“中国公司的价值需要被重估”。

“滴滴是国际资本一手捧出来的,刀砍在滴滴身上,擒贼先擒王。”市场人士如是说。

滴滴的故事,是全球资本养育的“超级独角兽”,变成“超级销金窟”的故事,只看了开头,猜不到结尾。

整个华尔街,以及众多国际知名投资机构亲眼看着,自己上个月还在力荐这家公司IPO,给这家公司投资了数亿、数十亿、数百亿美元之后,在几条政策监管面前,公司APP“团灭”下架,股价顷刻间大跌55%,未来预期,可能一文不值。

成立9 年,融资超过 210 亿美元的滴滴,已经是全球私募市场拿到最多融资的公司。从中国到美国、新加坡,阿联酋,从人民币到美元,从私募到中国国资,从腾讯、阿里,到百度,甚至苹果这样的顶级科技巨头们,在巨大的预期收益面前,这些全世界最聪明的钱,跨越国境,汇集到滴滴身上。

在9年的时间里,这桩资本工程,撮合了中国境内两大巨头支持,补贴战每天烧掉几千万的快的和滴滴合并,又促成了杀的你死我活的国际巨头优步中国和滴滴的合并。

滴滴和这些公司的战争,早已不是出行行业的市场竞争这么简单,裹挟了太多重量级的利益方,当全世界的互联网巨头、产业巨头、一流私募基金、主权基金的钱都已经被这两家公司拿来烧了一遍,没有人知道还需要多少钱,钱又能从哪里来的时候,停战止损,是这些本性善于、刀锋饮血的大佬们共同的选择。相比之下,滴滴的创始团队作何感想,是会议上最不重要的议题,值得被选择性遗忘。

最终,巨头们将滴滴养成了全球年活跃用户4.93亿,全平台年交易额3410亿,中国网约车市场份额top1的“超级独角兽”。然而,滴滴IPO一直面临着信息安全问题,却被选择性无视——滴滴一度也想选择香港上市,但是香港联交所和中国证监会对上市公司的合规要求都很高,滴滴目前很难满足二者要求,在信息安全问题上确实存在瑕疵。相比之下,美国上市对合规要求比较低。

所以,哪怕反垄断已成全球趋势,滴滴的IPO依然成就了全球资本的狂欢:从申请上市,到正式挂牌,滴滴只花了20天,创下华尔街有史以来最快的上市纪录。据美国媒体报道,“为了帮滴滴造势,股票还没有上市,MSCI明晟指数立即表示,6月30日挂牌后,立即将滴滴列入全股票指数行列;富时罗素全球指数也宣布从7月8日起纳入滴滴。华尔街投资者都想在继阿里巴巴之后,在这档近8年来最大宗IPO中大赚一笔。”

很快,全世界众目睽睽之下,这场资本的盛宴,成就的不是第二个阿里巴巴,而是资本的坟墓和尽头:“滴滴一己之力摧毁了科技股”成了美股投资者朋友圈的段子,更让全球投资者见识到,中国监管的雷霆之怒,有多大的能量。

滴滴IPO之后3天,就发生了“滴滴出行”App存在严重违法违规收集使用个人信息问题。国家互联网信息办公室依据《中华人民共和国网络安全法》相关规定,通知应用商店下架“滴滴出行”App。

滴滴股价随即开始下跌,滴滴市值曾一度超过800亿美元,截止7月27日,滴滴25个APP“团灭”之后,滴滴的股价已较历史最高值18美元跌去约 55%,总市值不足400亿美元。

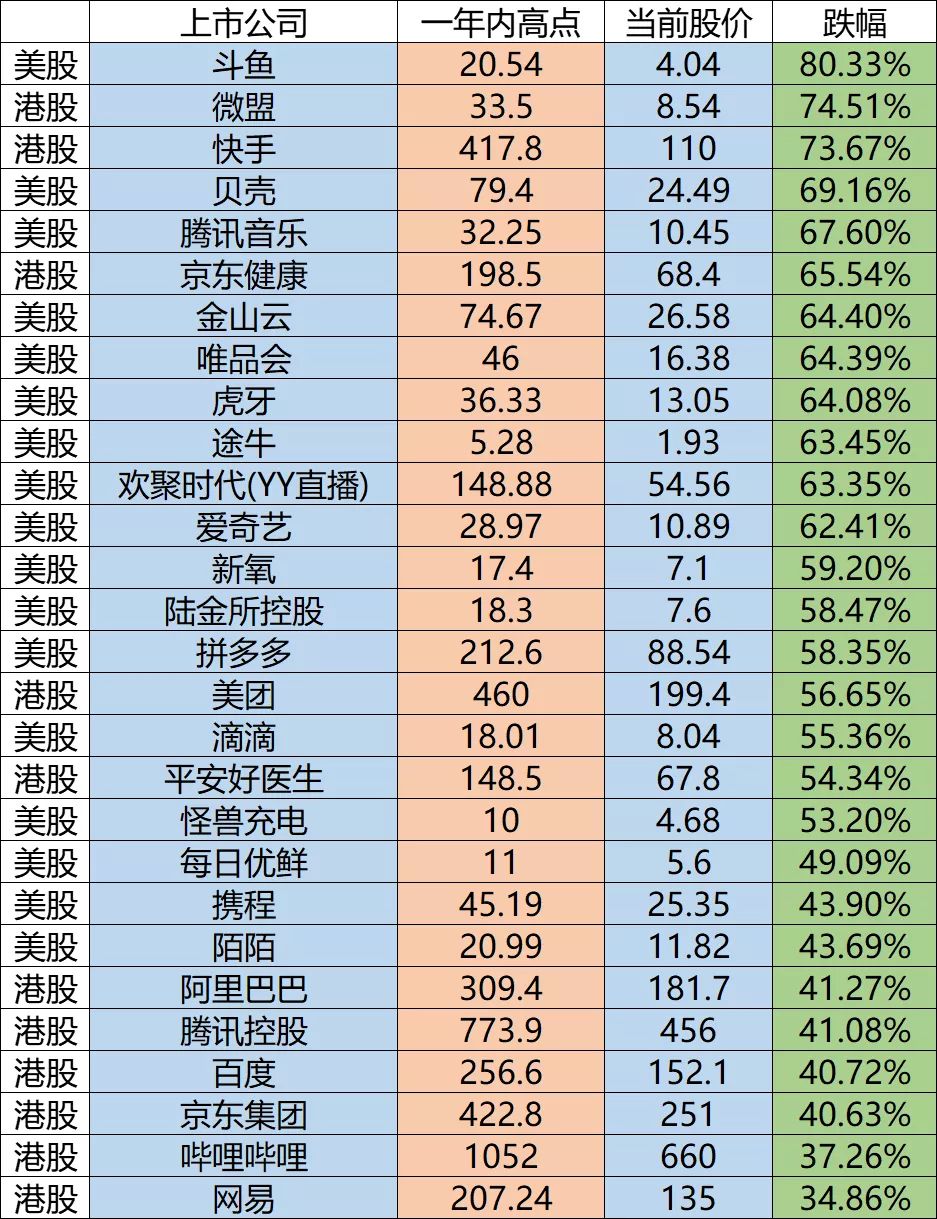

伴随着滴滴的下跌,整个中概股都在下挫,蒸发以数千亿美元计。纳斯达克中国金龙指数(NASDAQ Golden Dragon China Index)显示,中概股与一般美股相比,出现了2016年9月以来的最大跌幅。滴滴事件及相关调查对科技业的影响,甚至超过了川普执政期间,高峰期的水平。

监管压力+政策不确定性+外延式扩张的变数,这些阴云笼罩之下,就连腾讯、阿里巴巴这样的巨头,也未能幸免。

阿里巴巴市盈率早在7月初就跌破了20倍,腾讯股价在7月28日再创新低,市盈率跌破20倍,真正实现了“中国公司的价值需要被重估”。更多国际媒体都引用市场观点认为,滴滴事件,及中国对更多科技企业的调查,大幅增加了在美国买卖中概股的风险,引发了投资者的大幅抛售。

CNBC主持人、美国知名的资本市场评论员吉姆-克莱默(Jim Cramer)的话,一定程度上反应了美国资本市场的看法:“如果你在这之后购买中概股,你就是个白痴。”

《华盛顿邮报》刊发《华尔街终于醒悟过来,认识到中国的现实》的文章称:滴滴事件,给了为中国公司在美上市积极奔走的华尔街一个羞辱性的打击。文章还提到, 一些华尔街的权威人士之前坚持认为,中国永远不会扼杀华尔街的摇钱树,从而让自己的经济发展面临风险......这些都不再是站得住脚的了。滴滴之后,所谓一切照旧成为历史。

► 中概股团灭的深层动因

关于中概股团灭背后的深层动因,市场有观点认为,中国产业政策的转向也是重要的原因,从支持服务业,转向支持制造业,从发展路线上放弃“美国模式”。

“美团、滴滴、在线教育”,他们一个共同特点就是服务业,你有多久没听到,国家‘大力发展第三产业’的声音了?

这几年的中美对抗,越发让人觉得,保持内循环,不让人卡脖子更加重要。那么,制造业就是基础,所以无比让制造业上下游都在国内动起来。

过去这些年,中国的发展路径非常的美国化,以服务业为龙头,制造业占GDP比重降低,互联网+到处都是。但是,最近一系列的政策复核权,以及对半导体、芯片这些产业不计成本的扶持,感觉是,中国从发展路线上也要和美国脱钩了——抛弃曾经尝试过的,美国模式的服务业龙头拉动,选择德国模式,制造业导向。美国制造业占GDP比例不到11%,德国则是29%。”爱丁堡大学助理教授汪通认为。

海豚智库并不认同这种观点,实际上,从拉动就业的角度,服务业远远比制造业更合适,制造业未来的趋势是人工智能替代人力;而且政策扶持制造业,也并不意味着要打压服务业,不存在拉一踩一的问题。

关于真正的深层动因,在之前文章《滴滴遭遇闪电下架,释放了这3个政策信号》中有过总结,主管部门对滴滴的处理,释放的政策信号是我国不会再顾及利益集团在华利益;线下实体经济被鼓励,互联网资本会被关进笼子。

具体到中概股这一轮的价值重估,海豚智库创始人李成东认为,首先,与中国公司的价值关系不大,是与时代直接相关:“中美脱钩是一个大背景,是开始,有了华为的断供事件。今年,美国继续拉着很多企业和中国产业脱钩,比如HM,阿迪达斯、耐克等等卷入的新疆棉事件。如今,中国选择主动脱钩,这也是必然的。”

其次,中国监管政策的目标并非“毁掉”互联网,而是限制平台的垄断,限制资本的无限扩张,而保护三个群体的利益:

第一个群体是中小企业,比如阿里、京东、拼多多上的中小卖家们,希望平台切实降低营销成本,让利给中小企业。

第二个群体是劳动者,所以政策要求餐饮外卖平台维护外卖送餐员的权益,尤其是为确立劳动关系的骑手提供社保、补充灵活就业保险等建议,无疑会造成企业用工成本的增加;

第三个群体是用户,所以政策要求平台不要“二选一”,滥用垄断地位牟取超额收益。同时,政策还要保护国家的信息安全,滴滴就是因此被下架。

当然,在这些政策之下,互联网巨头的运营成本一定会增加,利润必然大受影响;市值缩水,市盈率下跌,是顺理成章的事情,至于利空有多大,何时出尽,市场尚没有答案。

滴滴之后,更大的震荡发生在教培行业,境外上市的中国互联网公司全线暴跌,跌幅超过了期间——其中,超过4000 亿美元的暴跌,发生在7月23日, “双减” 政策公布前后的教育培训行业。

在“双减”政策正式出台之前,全行业已经流传该文件内容,包括停止课余时间补习,严禁资本化运作和上市等等。所以,今年以来截止7月23日,美股教培三巨头高途集团、好未来、新东方,股价分别下跌 93.19%、91.61%、84.23%。港股教育股也跳水;新东方在线大跌28.07%, 思考乐教育、卓越教育集团也遭遇20%以上跌幅。市场普遍认为,这些公司的私有化、退市,是迟早的事。而且更糟的是,美股三家公司如今的市值只剩今年初的10%,这样的低价私有化退市,恐怕还要面对美国投资者的诉讼。

► 政策不确定,最终伤害了谁

“双减”政策的突然出台,教培行业哀鸿遍野的现状,二者引发的恐慌情绪,从二级市场扩散到一级市场,是必然出现的结果。

然而,这样的结果,对未来,是好是坏呢?政策的不确定和市场的恐慌,长期来看,伤害的不仅仅是一个行业,而是企业家的信心。

李成东表示,行业都拥护依法经营,合规经营,但是:“当下舆论普遍妖魔化资本,妖魔化互联网,妖魔化企业家,将严重打击创业者和投资人的积极性,正让中国未来数字经济发展陷入停滞,将进一步拉大与美国的科技差距,而不是缩小差距。”

教培行业的“团灭”早有预兆。

今年以来,教培行业出台了一波又一波监管政策:春天开始,先是限制上课时间,限制广告投放等等,对此,业内有观察人士还指出,监管只针对收学费跑路、虚假宣传、乱收预付款等等市场乱象,目的是将不合规机构挤出市场,最终的结果是:“市场集中度升高,只剩下几个头部机构,教委更方便约谈、执法,局面就更容易稳定。”

然而,政策却朝着市场预期相反的方向一路狂奔,拉不回来。

7月24日晚,人民日报官方微博发布文章,转发了近日相关部门办公厅印发的 《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》全文(简称“双减”文件)。其中主要内容包括:“校外培训机构不得占用国家节假日、休息日以及寒暑假期组织学科类培训,不得提供“拍照搜题”。这等于停止了所有K12学科类培训机构的业务,给K12赛道判了死刑。

业务没有了,公司谈不上成长,自然也就无法融资、上市,所以“双减”文件后面还规定了:不再审批新的学科类培训机构,严禁资本化运作,不得上市融资。

已上市公司如此,还没有上市的公司们,成了史上最惨的一届独角兽,出师未捷,行业先灭了。

根据IT 桔子发布“2020 年中国新经济教育独角兽”行业榜单里, K12 在线教育的就有 10 家。2020年,中国教培行业的融资额达到586亿,超过了此前10年融资的总和,其中仅猿辅导和作业帮的融资就达到了380亿,在全部融资额中占了65%。猿辅导和作业帮获得的都是专注后期投资的资本,他们距离IPO只有临门一脚,可惜这一步,可能永远也迈不过去了。

教育培训行业的“团灭”,让政策不确定的恐慌,蔓延到整个创业生态圈。

根据咨询公司Crunchbase日前发布的一份报告,今年前10个月,中国的风险投资总额达到创纪录的938亿美元,领跑全球。排名第二的美国风险投资总额比中国少了22亿美元。而世界其他地区的风险投资总额加在一起仅为534亿美元,几乎只是中国同期风投总额的一半。

在这样一个充满活力和期待的生态圈里,此番教培行业的监管事件,不止让教育培训从业者恐慌,而是让所有人看到,政策之剑的能量。以后做什么,你们都要看政府怎么想。

大家现在看到的是,一纸文件,就能废掉千万人就业的行业,以及千亿美元的财富。长此以往,不管是一级市场风险投资人,还是二级市场的普通投资者,还有谁,敢去支持创业者和企业家呢?

海豚智库创始人李成东的“东哥电商投资群”群里,有超过200多位一线风险机构投资合伙人。而对于形势判断的投票显示:

83%的投资人投票选择今年将减少对创业公司的投资,而超过41.2%的选择大幅减少投资。

这是对政府政策不确定性的自然条件反应, “双减”政策之下,教培行业商业化资本化一夜退化,所有努力瞬间归零。谁也不知道下一个政策会整顿哪个行业?是大数据,人工智能,还是任何一个,与政策无关的行业?

当企业家充满对政策不确定的恐惧,对未来抱悲观预期,裁员,缩小经营规模,最终伤害的还是普通劳动者和整个经济,甚至包括国家大力扶持的制造业,也难以幸免。

► 写在结尾:

目前唯一能够确定的是,整个市场都默认,资本和创业的寒冬将至。创业公司想要去美国上市、VC想要投资退出,难上加难;已上市公司增发、发债,也同样艰难。

互联网行业,由团购大战首创,如果没有用户就花钱买,动辄数亿、数十亿美元融资烧出去,以利润换规模的模式,或许将停在2020之前,一去不回。

海豚智库建议,融资到手的公司,要谨慎花钱。没有融资的公司,再也不要想着以几个故事换到钱,务必抓紧时间想办法赚钱。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号