-

7.28股池有更新,市场情绪创出年内新低,超跌白马股率先反弹!

千岛湖的柚子 / 2021-07-28 16:48 发布

文章开篇先奉上一份超跌白马股的名单,等止跌企稳后,都是值得关注的。

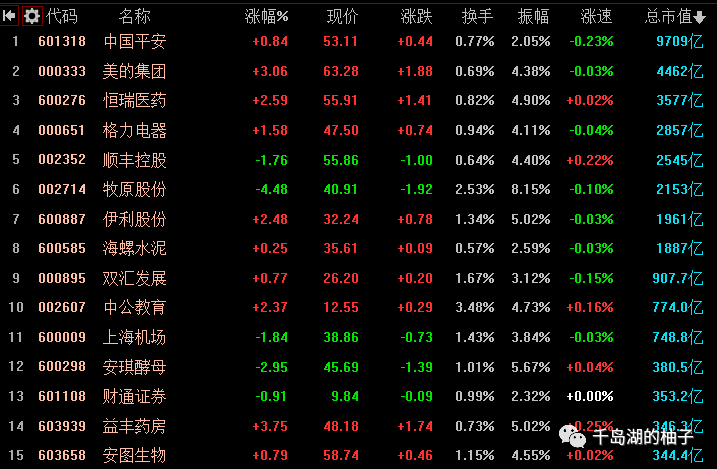

一、市场核心数据

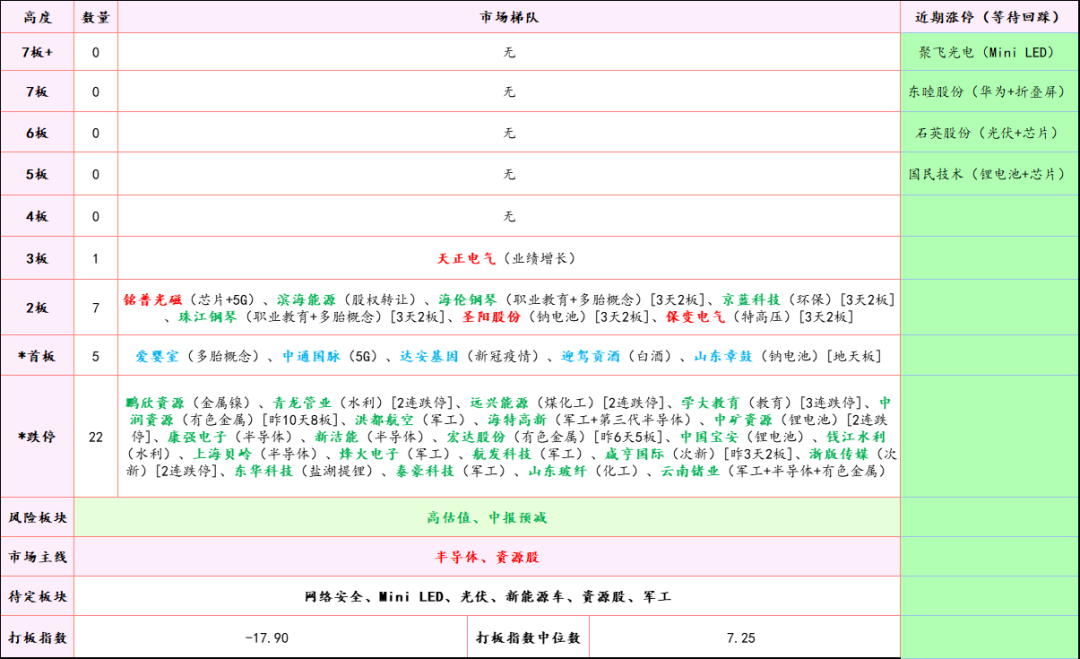

1、短线情绪

市场梯队:最高连板为3板,业绩增长+电源设备的天正电气。而今天出现了仍然有20余家热门股跌停,其中还有少数个股出现了连续跌停的现象。此外,东睦股份目前接近回踩的位置,可以密切关注,若能够企稳,短期则入选模型。

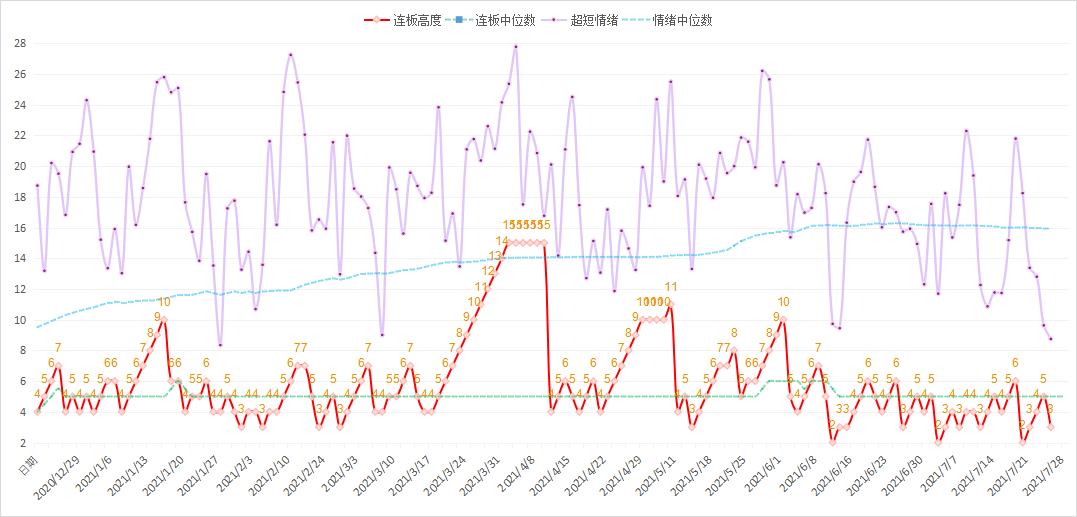

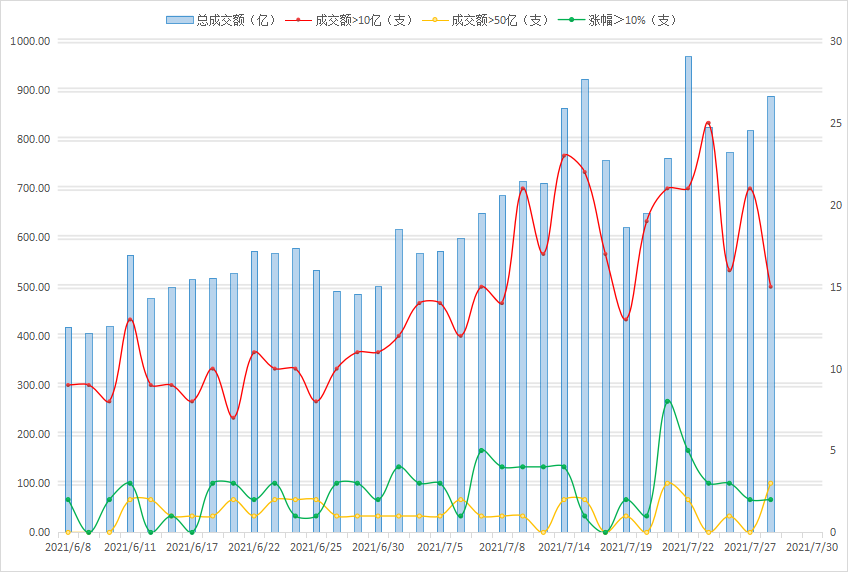

短线情绪:紫色的是短线情绪,红色的是连板高度,其他两条是各自的中位数。今天短线情绪继续继续下降,依然是受整个暴跌影响,目前已经是接近底部区域了,可以试错2板或者3板。

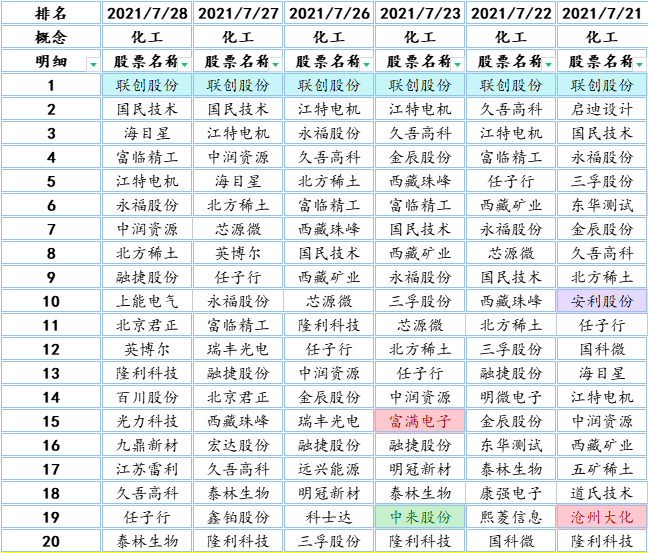

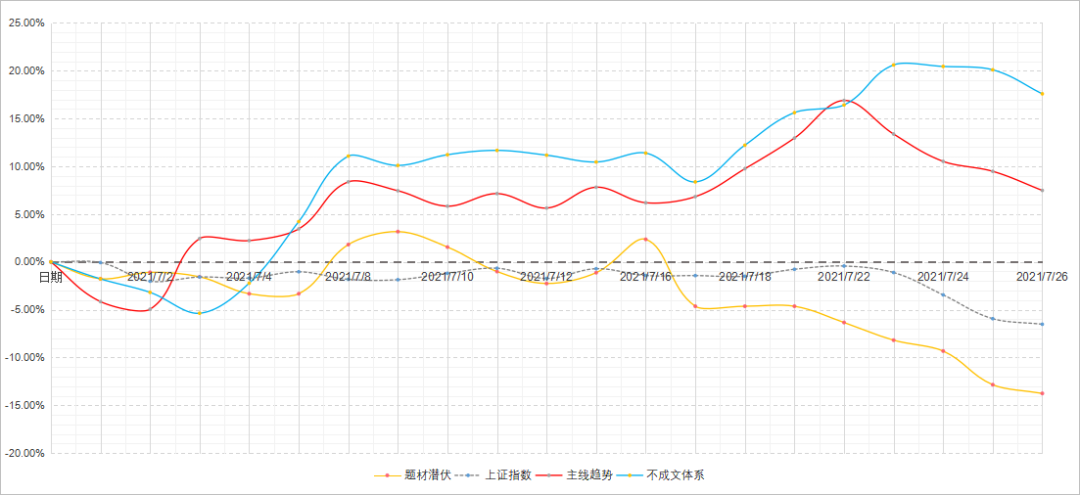

2、趋势法则

主线Top3:有色、稀缺资源、稀土永磁。从榜单来看,前三基本稳住了,但是几个题材里面还是有很多交叉概念股,比如和新能源车方向的交叉。

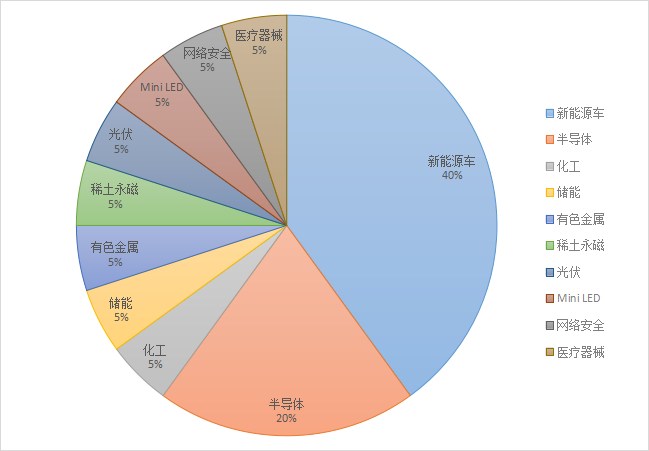

龙头Top3:联创股份、国民技术、海目星。饼图是最强个股所属板块的占比,从榜单以及饼图来看,新能源车、半导体仍然是最强反向。

3、北向资金

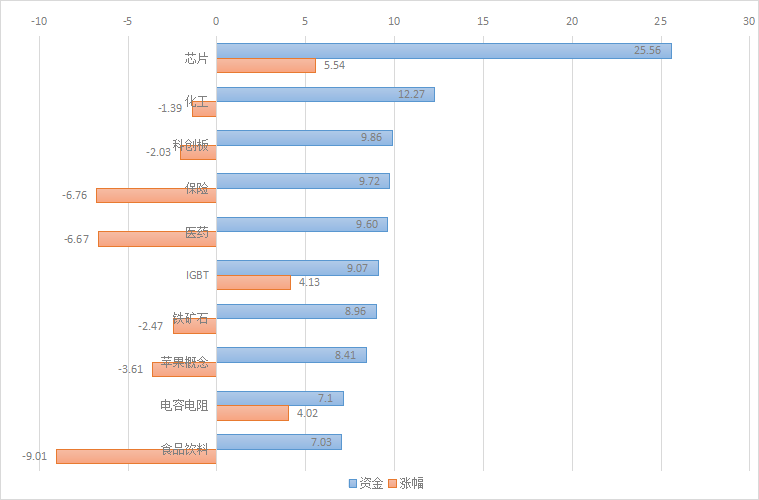

港资板块Top3:芯片、化工、科创板。从数据来看,保险、医药、食品饮料出现比较明显的背离现象

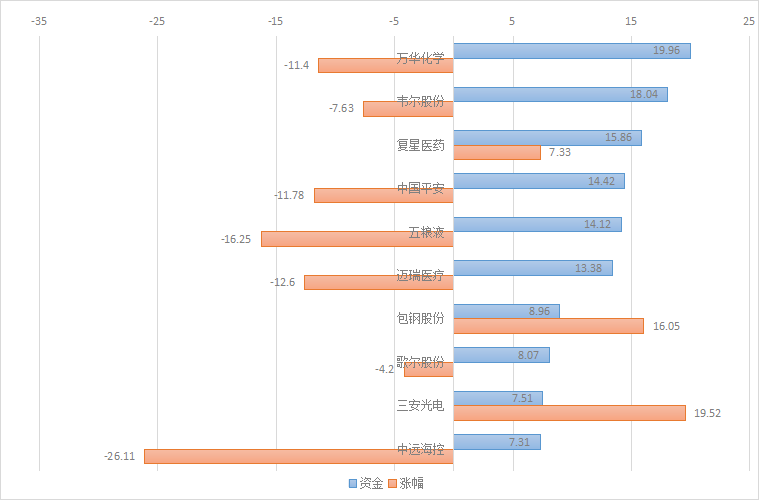

港资个股Top3:万华化学、韦尔股份、复星医药。从数据来看,中远海控、迈瑞医疗、五粮液、中国平安、万华化学等出现港资背离现象。

4、可转债

二、机构跟踪

1、从研报来看题材

① 军工

持续性方面,市场曾对军工业绩高增长的持续性产生分歧,不乏投资者担心上游厂商订单的季度间波动。而本轮放量的装备中新型号占比多,已基本完成从研制或小批量生产阶段向大规模批产列装阶段的过渡;部分军民用发动机还处于科研生产的攻关阶段,核心元器件、材料等方面存在巨大的国产替代空间和军转民潜力。以2020年下半年上游业绩放量为起点,整个军工行业将经历至少2-3年的产能爬坡期,“十四五”期间都将保持较高的业绩增速。

传导性方面,一季度下游主机厂业绩表现不佳,由此造成军工行业高景气在业绩传导方面未形成有效闭环,这是军工板块大幅波动的因素之一。目前,军工行业上游业绩已得到验证,行业景气度自上而下有序传导需要过程,下游厂商业绩释放存在滞后性。我们认为,下游业绩高增长在以年为周期的维度来看依然具备较高确定性,各主机厂纷纷大幅上调预计关联交易金额、集团财务公司存款上限即是佐证,此外生产任务饱满也表明需求依然旺盛,行业景气度高企。

盈利能力方面,装备采购量大增后,军方针对部分型号进行价格谈判,由此导致的降价预期是军工行情波动的又一诱因。“批发价”低于“零售价”是合理的,也在预期之中,但这并不影响企业盈利。军品采购是“单一需求+单一供给”,定价是双方长期博弈的结果,核心在于保证作战效能,并不以低价为目标。而且,军品产业链更多的是价格传导,即同比例波动,不存在大幅压价上游的情况。降价不意味着企业实际利润率的下降,采购量的大幅提升能够促使生产出现规模效应,带动成本下降。

历史强势:振华科技、鸿远电子、火炬电子、中航沈飞、中航西飞、航发动力等。

② 钠离子电池

钠资源与锂资源相比,丰度更高、成本更低。随着全球电池需求量的迅速增长,以及锂资源空间分布的不均匀,中国电池产业链开始面临锂资源约束问题。与之相比,钠资源量储备丰富、分布广泛、提炼简单,大规模商用后,会有较大的成本优势。

钠离子电池可以作为磷酸铁锂电池的替代品。在电池的核心性能上,钠离子电池的理论能量密度上限低于锂离子电池,但能量密度区间与磷酸铁锂电池有重叠范围。与锂离子电池相比,钠离子电池有以下优势:(1)集流体材料更便宜;(2)界面离子扩散能力更好;(3)离子电导率更高;(4)高低温性能更优异;(5)安全性能更好。

应用场景广泛,预计2025年国内钠离子电池潜在应用场景的需求量为123 GWh,以磷酸铁锂电池价格计量,对应537亿元左右的市场空间。钠离子电池在储能、电动两轮车与A00级别汽车领域均有较好的应用前景。预计2025年国内储能需求48GWh,两轮车需求41GWh,A00级别汽车需求34GWh。当前这三个场景主要应用磷酸铁锂电池,若钠离子电池行业产业化顺利推进,当产能达到GWh级别时,设备折旧费用摊薄,其材料成本低的优势将显现出来,有望在储能、电动两轮车、A00级别汽车等领域对磷酸铁锂电池实现替代。

历史强势:宁德时代、华阳股份、浙江医药、翔丰华、容百科技、中国长城、欣旺达等。

③ 锂电池

大周期需要大格局。新能源在不断地质疑声中迎来了大时代和大周期,大周期需要大格局,方能把握这历史性大机遇,突破当下的数据和估值枷锁。锂作为锂电新能源的灵魂材料,将明显受益。尤其锂资源,作为锂电产业链第一个短板,是议价能力最强、扩产难度最大的环节,因此也是最受益的环节。

锂资源与其他金属矿产资源一样,周期演进的过程,实际上是不断寻求新的需求增长点的过程,可能是消费地域的转移,也可能是消费行业的转变。每一次转移都会推动一波大周期。典型如铜价,上行大周期往往是由不同国家地区工业化和城市化转移中推动的,如2002-2007年,中国工业化和城市化过程中经济飞速发展带动铜价底部上涨超过5倍,相关股票上涨约30倍。而锂行业历史两轮大周期则主要是由消费领域的转变推动的,分别为2004-2007年消费电子驱动的大周期和2015-2017年新能源汽车驱动的大周期。

在能源变革和转型的大时代大趋势下,锂行业将逐步向资源为王、强者恒强的寡头格局演变,已经掌控丰富锂资源(盐湖锂、硬岩锂)的企业或资源自给率较高的锂盐企业将受益明显。在锂矿持续紧缺和价格持续上涨的趋势下,安全边际来自拥有存量锂资源储备的企业,弹性空间来自涨价和资源并购预期,但最大的弹性一定来自价格。整体来看,在需求增长大周期背景下,资源供给弹性有限,锂辉石、氢氧化锂和碳酸锂价格有望创历史新高。

历史强势:天齐锂业、赣锋锂业、雅化集团、江特电机、永兴材料、融捷股份等。

2、机构动向追踪

① 机构长线布局:恒力石化

a.机构动向:基金二季报显示,中欧周蔚文管理的5只基金都进行了加仓,持仓市值达到30亿左右。同时,广发刘格菘也进行了加仓。

b.公司逻辑:恒力石化是炼化龙头企业,公司主要生产可降解材料、PTA及乙烯等化工品。公司是全球最大PTA生产商,全球市占率超10%,也是中国最大的可降解材料生产商之一。随着我国限塑令的推进,信达证券预测,我国可降解塑料市场规模2021-2023年CAGR超10%。公司计划2021年新增90万吨产能,公司产能释放后,国金证券预计,其PBS/PBAT市占率将由2020年的5%提升至2022年的28%。疫情后,乙烯等上游化工品需求复苏,公司在2020年的开工负荷仅48%,2021年将满负荷生产。根据申万宏源研报,公司乙烯装置的公用工程成本低,相对于传统炼化工艺,每吨生产成本可节约14.88万元。

② 大佬最新动向:东方财富

a.大佬布局:基金中报显示,富国杨栋管理的2只基金,将东方财富加仓至十大重仓。

b.公司逻辑:东方财富是中国领先的互联网财富管理综合运营商,业务涵盖互联网证券和互联网基金销售。公司在公募基金的销售机构中,保有量排名第五,上线基金公司数及产品数稳居行业第一梯队。2020年中国新发基金数达到发行高点,根据赛迪顾问的统计,2020年中国金融信息服务行业市场规模为380亿元,2021年预计增长至420亿元。同时,天天基金通过东方财富一站式平台高效引流,截止6月份,代销基金总数6117只,排名全市场第一,销售毛利率基本保持在91%左右,海通证券预计未来有望逐步提升累计保有量,与大型银行分庭抗礼。公司公布股权激励计划方案,股权激励定价为34.74,当前股价较该价格低约10%。

三、交易体系

1、股票池

2、股票池净额

四、操作记录

1、仓位控制

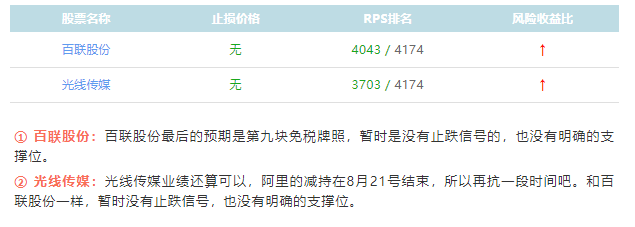

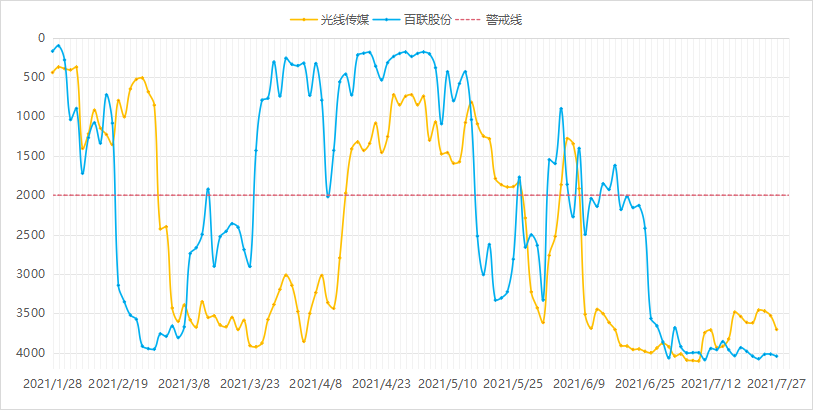

2、持仓股明细

3、持仓股RPS曲线

4、操作总结

① 今日无操作。

如果您喜欢柚子的文章,想看到更多有价值的原创投研资讯,欢迎关注同名。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号