-

增速与估值相匹配?片仔癀成长关键还要看核心竞争力!

飞鲸投研 / 2021-07-27 17:19 发布

中药市值第一股片仔癀近日调整不少,这个飞刀来的让投资者有些明显吃不消,放量下跌之下,我们均知道这个道理:买涨不买跌···

但归结出目前片仔癀面临的利空主要来源于三个方面,

一是未来三个月内将迎来的大股东最高不超过603万股的减持压力;

二是因前期一路上涨,机构及散户获利了结;

三是从业绩上来看,营业收入有放缓趋势,估值和业绩或存在不匹配预期。

不得不说,第三个原因才是影响片仔癀长期股价波动的主要因素,那么今天我们就来具体看一下,企业当下的业绩增长到底有没有雷,以及把眼光放到五年、甚至十年以后,片仔癀成长动力到底依赖什么?

一、业绩增长和估值相匹配的启发

周末看到今年Q2基金调仓的分析,看到白酒持仓下降,为7.84%,环比2021Q1减少0.45pct,啤酒板块反而成为食品饮料板块持仓增加的少数,这其中的差别主要是什么呢?

白酒板块主要系累计涨幅高,致估值处于历史高位,而大白酒增长处“中低速”,致资金转向成长方向,据主流酒企十四五的翻倍规划,企业业绩将维持5年复合平均10%以上的增长;

啤酒板块则主要系竞争格局继续改善、高端化趋势明显,龙头中期业绩表现符合预期,部分主力产品销量展望超预期。

这其中带给我的一个启发就是,我们不仅要看企业的确定性,还要看企业业绩增长和估值是否相匹配。

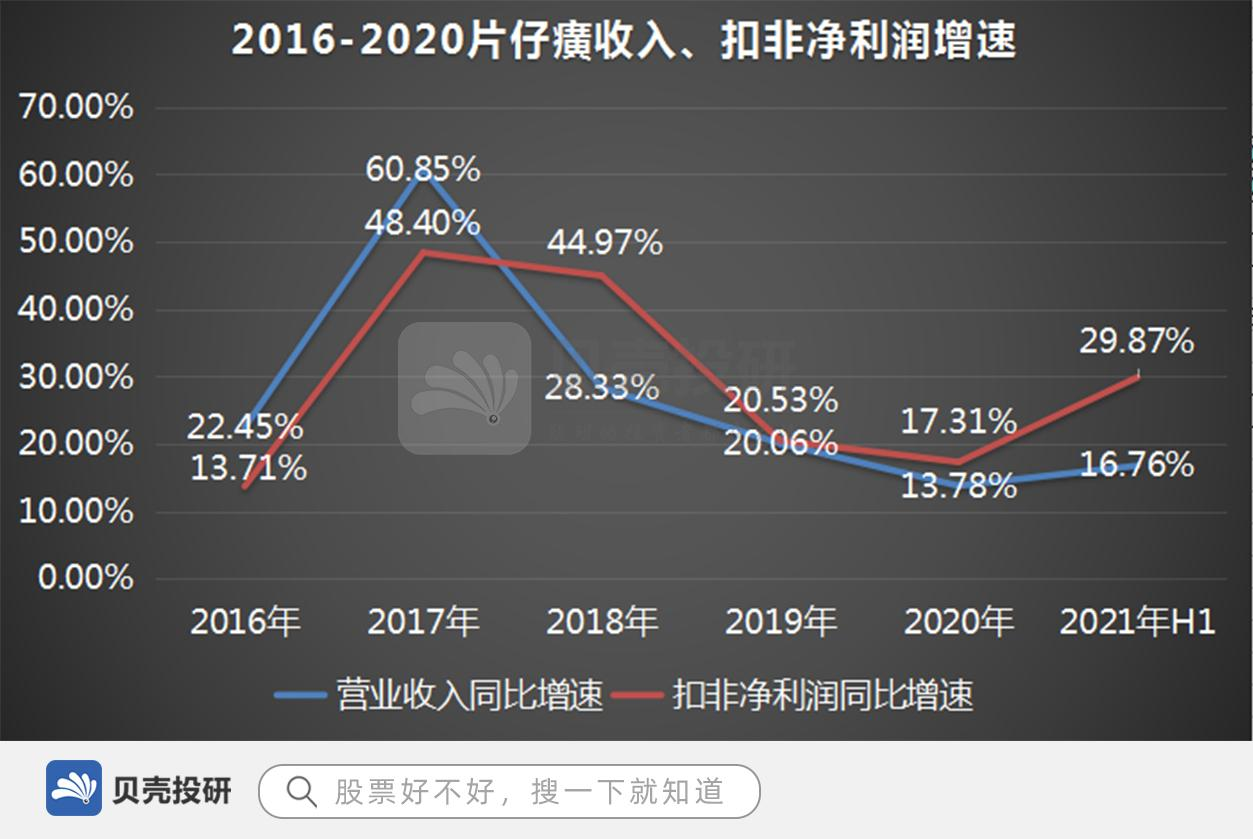

二、片仔癀:收入受限于医药商业板块,但扣非净利润仍维持强劲增长

在受启发的基础上,我们认为,片仔癀现在的业绩增长值得我们进一步考量,以白酒行业为标杆,片仔癀目前的业绩增长虽然大于白酒行业,但事实上,盈利能力端还有些差距;

以及在超一倍的市盈率差距中,片仔癀应该维持至少25%以上的增速才行···

而据片仔癀2021年H1业绩快报,企业实现营业收入38.49亿元,同比增长18.56%,略有些增速下滑的趋势,尤其是自2019年以来,但究其原因可知,这主要是企业拓展医药商业业务所致。

今年上半年,片仔癀实现扣非净利润11.14亿元,同比增长29.87%,仍然维持高速增长,所以我们认为片仔癀的趋势没有变。

2016年,片仔癀取得了福建省公立医疗机构基药配送资质,使得医药流通业务逐步发展起来,第二年2017年医药商业收入直接翻倍,截至2020年,医药流通业务实现营业收入28.44亿元,占比达到43.68%。

因而,对于片仔癀来说,收入的增长基数不仅囊括了医药制造、日化品业务,还要加上医药流通业务。

一方面,片仔癀作为一家区域性医药配送商,虽然面临的市场体量规模较大,使业务维持了收入较快的增长,但其龙头优势呈现出的规模优势仍然处于劣势。

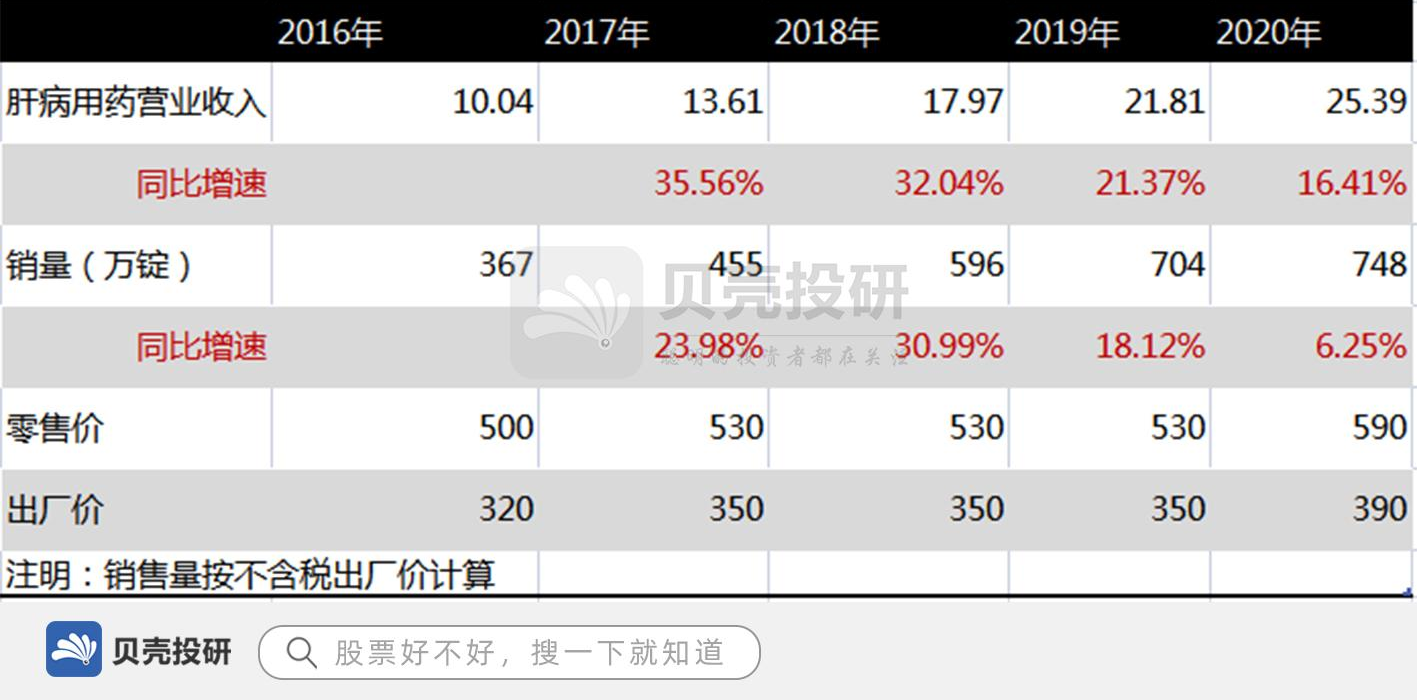

另一方面,虽然扣非净利润受片仔癀肝病用药涨价因素影响较大,但实际它的销量增长仍然健康。

在上周一篇文章中提到,2016-2020年期间,片仔癀出厂价提价22%,零售价提价18%,但销售量却同比增长了103.8%,远高于提价幅度;

片仔癀肝病用药收入由10.04亿元增长至25.39亿元,销量从367万锭增长至748万锭。

经过分析可知,用企业经营现金流增长情况就可以证明这一点,过去几年,企业经营现金流净额增速不小于甚至大于,扣非净利润复合增速。

2016-2020年近五年,片仔癀扣非净利润年均复合增速为28.19%;

经营活动产生的现金流量净额年均复合增速为29.94%。

在此基础上,我们便可以得到,片仔癀的肝病用药卖得不错,与东阿阿胶存在本质的差别,中药是不是“伪科学”不敢说,但片仔癀产生的客户需求并不是假的。

最后,落脚到2021年Q1现金流量表,片仔癀经营活动产生的现金流量净额同比增速达到123.36%,远高于营业收入和扣非净利润同比增速。

这其中主要原因是,一方面企业应收账款周转率、存货周转率均进一步提升,排除医药流通业务的负效应,片仔癀终端产品的销售速度有明显提高趋势,这可能是由市场需求增长带来的;

以及公司上半年加速拓展销售渠道,新增71家体验馆,发货节奏也预计因此得到提速。

另一方面盈利能力提升,也间接反映了企业肝病用药销售良好以及日化品业务销售恢复较快增长。

值得一提的是,近年来,企业日用品、化妆品销售收入维持了较快增长,截至2020年已经突破了9亿元。

不得不说,凭借品牌优势及主打的产品功效,片仔癀日化品业务有望成为企业第二增长曲线。

三、总结一下

总的来看,我们认为片仔癀目前的估值虽然看上去高了一些,但实际还算合理,尤其是在近几天的下跌之后,更是洗了一盘好棋。

我们对于片仔癀的逻辑分析其实很简单,由“国家绝密级配方”带给企业的天然护城河就是最大看点,全国独一家,是比可口可乐好太多的生意模式,虽然业绩增速受到各种各样因素的影响,但实际公司的发展仍然是健康向上的。

关注贝壳投研,这里有您最关心的投资报告!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号