-

7.27股池有更新,军工能否卡位半导体,检验期还剩3个交易日

千岛湖的柚子 / 2021-07-27 16:43 发布

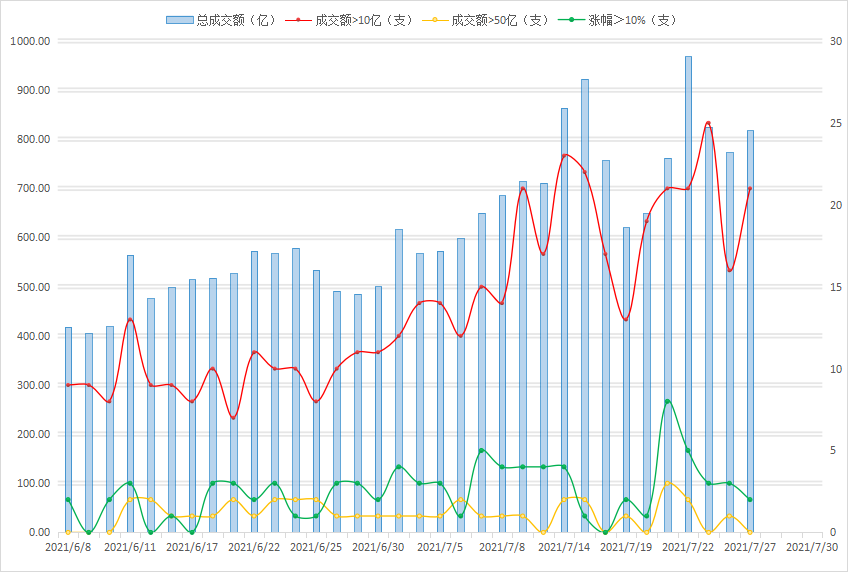

一、市场核心数据

1、短线情绪

作用:买入的比散户早,卖出的比散户早,赚的比散户多。(判断市场的赚钱效应)

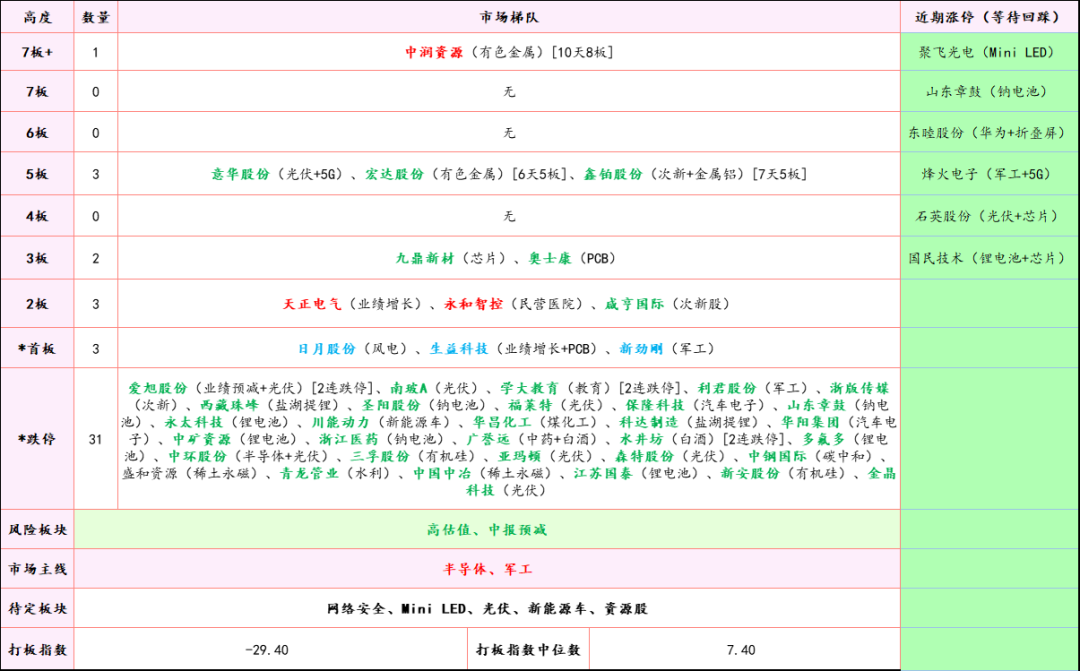

市场梯队:最高连板为5板,光伏的意华股份。此外,值得注意的是今天出现了30余家热门股跌停,这点是需要重视对待的。

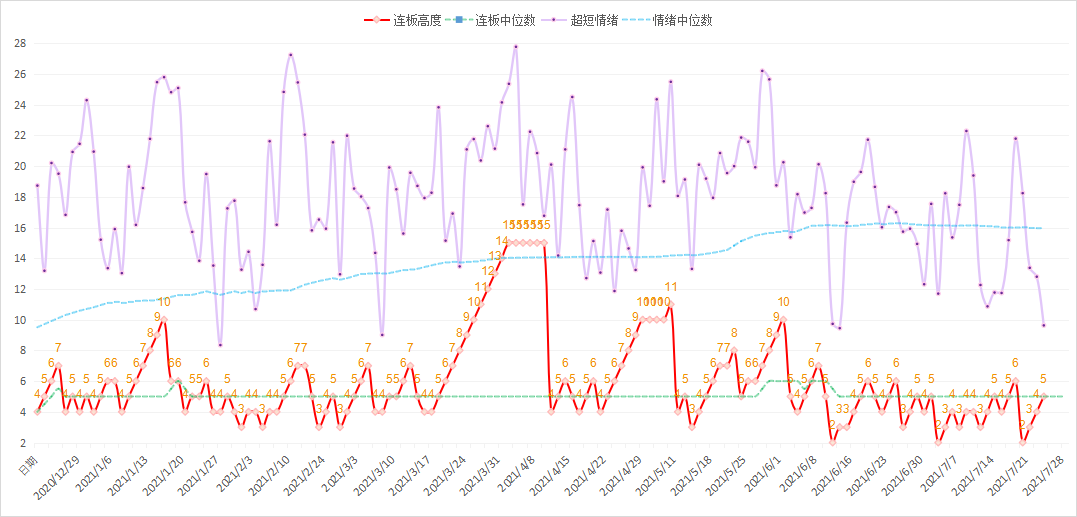

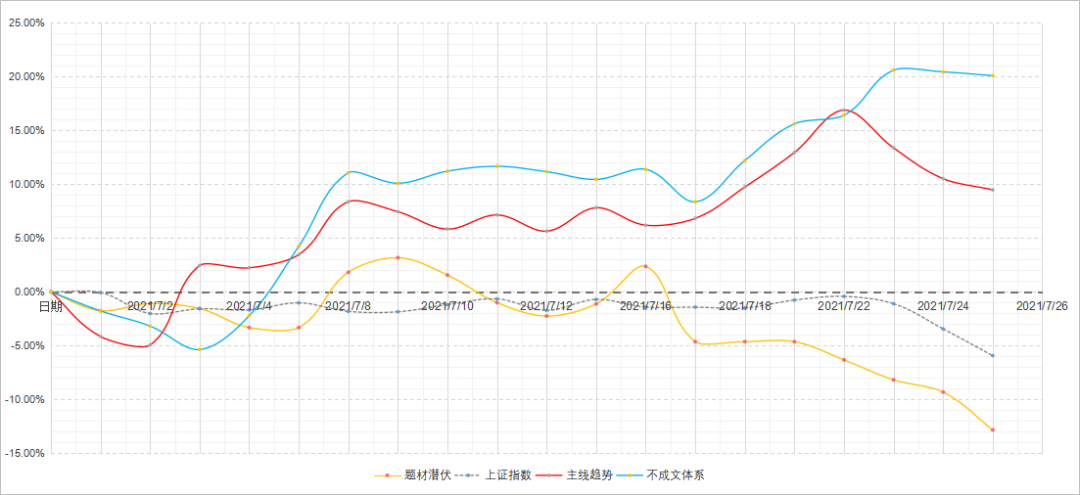

短线情绪:紫色的是短线情绪,红色的是连板高度,其他两条是各自的中位数。今天短线情绪继续继续下降,依然是受整个暴跌影响,但是在指数大跌的两个交易日,情绪的跌幅是不多的,说明短线情绪是在企稳向好的。

2、趋势法则

作用:了解市场上最聪明的资金正在买入的板块和个股,跟随聪明资金赚钱。(抓主线和龙头股)

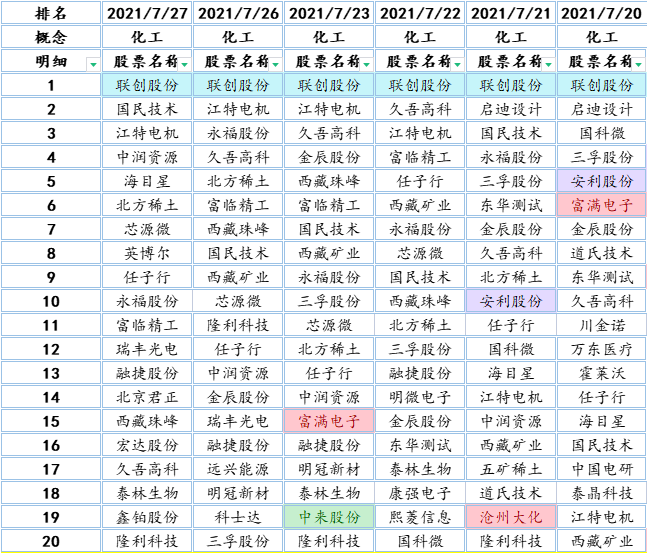

主线Top3:有色、稀缺资源、稀土永磁。从榜单来看,半导体继续走强,此外军工龙头的排名也是不断提升。

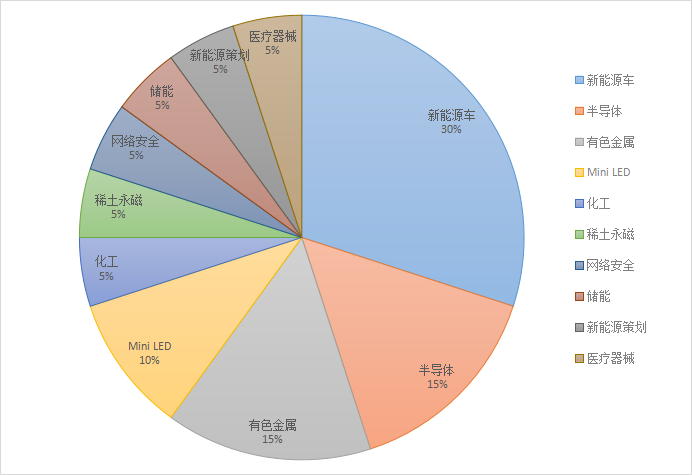

龙头Top3:联创股份、国民技术、江特电机。饼图是最强个股所属板块的占比,从榜单以及饼图来看,新能源车、半导体、化工方向仍然是最强反向。

3、北向资金

作用:了解市场上最聪明的资金买入的方向。(抓潜在主线或滞涨股)

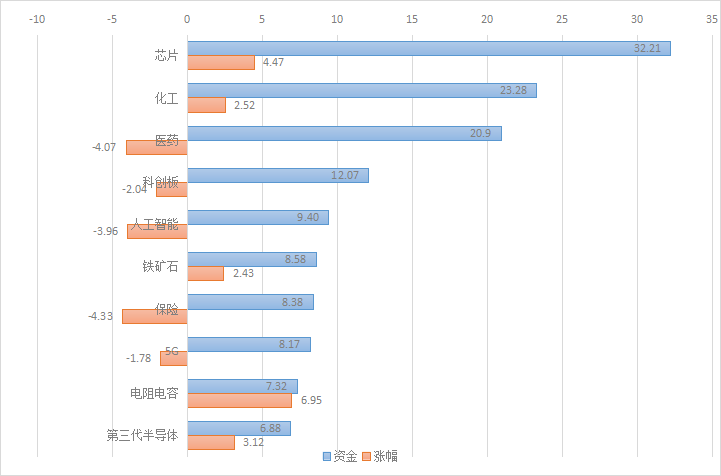

港资板块Top3:芯片、化工、医药。从数据来看,医药、科创板、人工智能、5G、保险出现港资背离现象。

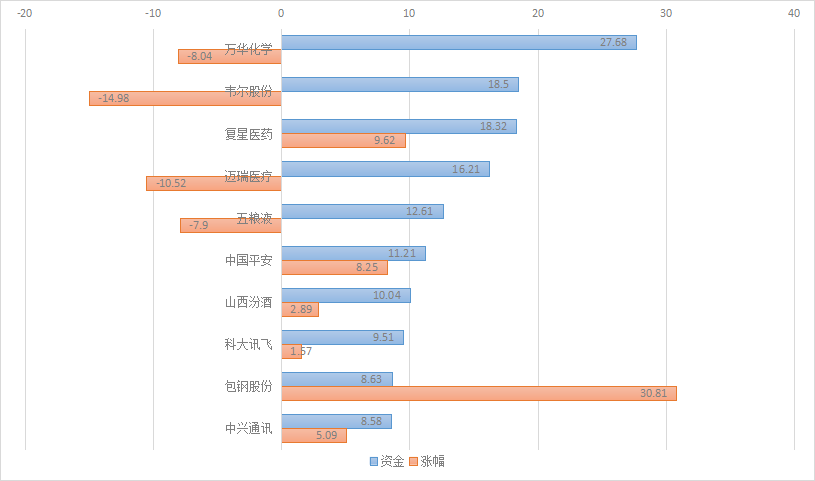

港资个股Top3:万华化学、韦尔股份、复星医药。从数据来看,迈瑞医疗、韦尔股份、万华化学、五粮液出现港资背离现象。

4、可转债

作用:可转债市场氛围好的时候,若有明确的主线,可以做主线相关转债(好氛围 + 主线)

二、研报跟踪

1、从研报来看题材

① 职业教育

考试制度奠定人才分流,民办教育协调资源配置。高考制度的高效性,实现人群的自然的筛选和分层,高考分数呈现正态分布,学历信号有效降低劳动力市场匹配成本同时减少了过度教育的非理性行为,从而形成普教和职教自然的区分。公办体系的不均衡奠定民办空间,公办体系下无论是本科还是高职的经费分配都向头部集中,民办依托市场化定价和激励机制,投入能力好于尾部公办。

职教政策持续发力,行业进入快速发展期。民促法、职教法和职教20条等政策以顶层设计决定了职业教育的重要地位,对民办学校给予鼓励和支持。基层探索上,学历教育重点体现为应用型和职业本科的构建,打通中职+高职+本科的升学路径,应用型本科受益于专升本扩招。职业本科中22所为民办高职升格,学额和学费都显著提升,政策对高职学历边际推动作用大。

职业教育前途广阔、大有可为。顶层设计推动下,职教普教同等地位明确,现代职业教育体系构建有望形成完整的“中职、高职、本科职业教育培养体系”,多元办学格局下产教融合、校企合作成为的重要推手。无论从国家政策和产业特征,社会力量办学对于职业教育地位浓重,整体看好职业教育赛道中的学历和非学历教育头部公司。

历史强势:中公教育、传智教育、中国东方教育、东软教育、中国科培等。

② 风电

根据国家能源局数据,2021年H1国内风电新增并网11GW,今日中电联发布上半年电力供需形势分析与预测,预计全年风电新增并网50GW,即下半年新增40GW,特殊抢装年份过去后,行业依然很繁荣。

关于下半年40GW,理性一点看是有可能做到的:上半年并网11GW,去年并而未吊15GW+,合计26GW+。下半年零部件企业普遍感觉更景气,保守预计下半年30GW+,则今年实际并网装机应该为上半年11GW+下半年30GW以上,最终在41GW以上,这应该是比较保守的估计。

行业超预期高景气是因2021年正在发生技术革命,即单机功率大型化,且这一质变对需求的影响已经很清晰的反映于招标量:2020Q4、2021Q1、2021Q2招标放量分别为16、15、15GW,基本上是历史前三的量。

长久来看,制造环节的估值都将回归,可能在20、30年之后,也可能在更久之后。事物不同的发展阶段,应该对应不同估值,风电行业正在发生质变,是否应该只给予今年10倍多一点的估值?这是值得思考的。

历史强势:运达股份、明阳智能、金风科技、日月股份、泰胜风能、天顺风能等。

③ 建筑央企

先说结论,基于防守配置,建筑央企有较好的相对收益空间。目前建筑央企估值处在历史新低,估值与银行、地产接近。前期建筑央企表现较差有如下原因:1)央企去杠杆,利润扩张受限;2)基建投资缺乏弹性;3)民企清欠,应付减少,经营性现金流恶化;4)交易层面,18-19年划转国新部分减持、19-20年ETF换购部分被动减持、20年央企进入美国限制名单海外ETF被动减持、21年上证A50剔除两铁等。

18年以来建筑央企新签订单提速,龙头集中度提升;2)21年以来,央企从“降杠杆”向“稳杠杆”转变,ROE有望提升;3)清欠告一段落,20年起经营性现金流大幅改善。同时,交易层面负面因素已消化,机构持仓较低。虽然基建弹性不足,但央企在过去几年已经通过“压力测试”;我们判断主要建筑央企能够在未来2-3年内至少保持10%左右复合增速(国资考核,订单及经营均有空间)。

公募基建REITs推广的扩散是央企估值修复的最大催化剂。建筑央企从工程向运营转型良久,资金久期不匹配是压制估值、影响自由现金流的核心因素;REITs盘活企业存量资产,改善报表质量,提升盈利能力,使其扩张不再受到资产负债表的束缚。虽然后续还要观察REITs发行规模、速度以及流动性,但对REITs推广可以充满信心。

历史强势:中国交建、中国中铁、中国铁建、中国建筑、中国电建、中国化学等。

2、机构动向追踪

① 机构长线布局:梅花生物

a.机构动向:公司中报显示,兴全谢治宇管理的2只基金同时新进成为公司十大流通股东,持仓市值超7亿元。根据其买入时间计算,成本价在5-7元之间,平均价格6元,与现价相近。

b.公司逻辑:梅花生物是国内玉米深加工的龙头,主要产品为味精和氨基酸,氨基酸又包括赖氨酸和苏氨酸。公司赖氨酸、苏氨酸产能均位居国内首位。随着欧美对味精的反倾销审查过期,有望拉动出口需求;国内受疫情影响,行业正逐渐出清,味精价格有望继续上涨。公司现在味精产能规模已达百万吨级,将充分受益行业景气度提升。同时,随着下游生猪产能恢复,饲料禁抗令带动氨基酸需求上升,苏氨酸、赖氨酸价格较20年年初已分别上涨97.87%/80.35%,并有望继续上涨。公司新建生产基地,投产后赖氨酸产能规模将达百万吨级。

② 大佬最新动向:精达股份

a.大佬布局:根据基金二季报,泰达宏利王鹏管理的多只基金进行了加仓,并新进入其十大重仓之列。

b.公司逻辑:精达股份深耕电磁线行业30余年,是国内唯一一家电磁线销量达20万吨的企业,其中扁电磁线主要应用于新能源汽车扁电机,并有望进入特斯拉供应链。电机向高功率、高能效进化,扁线电机是未来趋势。德邦证券预计2025年中国扁线需求为6.6万吨,公司已募投3万吨产能,中信证券预计,2022年建成投产后,公司将具备4.5万吨扁线产能,可对应配套约450万辆电动车(含48V)。同时,公司已收购恒丰97.65%的股份发展特种导线业务,中信证券预计,2022年其产能有望增加至1.5万吨,随着产能释放,特种导线有望持续增厚利润,成为公司新的业务增长点。

三、交易体系1、股票池

2、股票池净额

四、操作记录

1、仓位控制

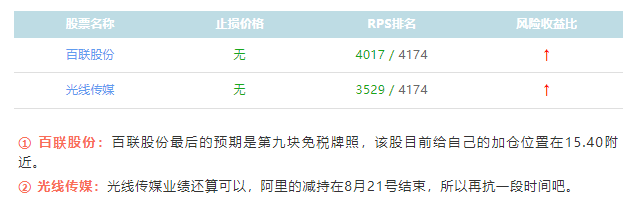

2、持仓股明细

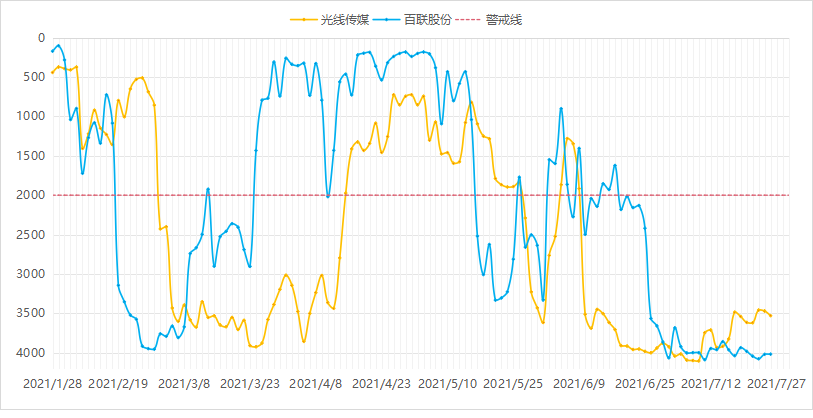

3、持仓股RPS曲线

4、操作总结

① 今日做T百联股份。

如果您喜欢柚子的文章,想看到更多有价值的原创投研资讯,欢迎关注同名。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号