-

电池级溶剂份额全国第一,卡位新能源,石大胜华成功换道!

飞鲸投研 / 2021-07-14 13:12 发布

公司原先为中国石油大学校办企业,主要生产基础有机化工产品,产品包括碳酸二甲酯、碳酸丙烯酯、碳酸乙烯酯、碳酸甲乙酯等碳酸酯类产品,以及六氟磷酸锂、电解液添加剂和MTBE、混合芳烃、液化气等传统化工产品。2020年3月,为响应《国务院办公厅关于高等学校所属企业体制改革的指导意见》提出的对高校所属企业进一步理清产权和责任关系、分类实施改革工作等意见,公司控股股东青岛中石大控股有限公司将合计15%的股权分别转让给青岛军民融合发展集团有限公司和青岛开发区投资建设集团有限公司,转让完成后公司进入无实控人状态。

据东方证券研报分析,公司布局电池级溶剂全产业链,涵盖主流五大品种,同时掌握上游环氧丙烷原料,已切入国内外主流电解液企业,国内市场份额领先。

一、告别传统化工,拥抱新能源溶剂产品

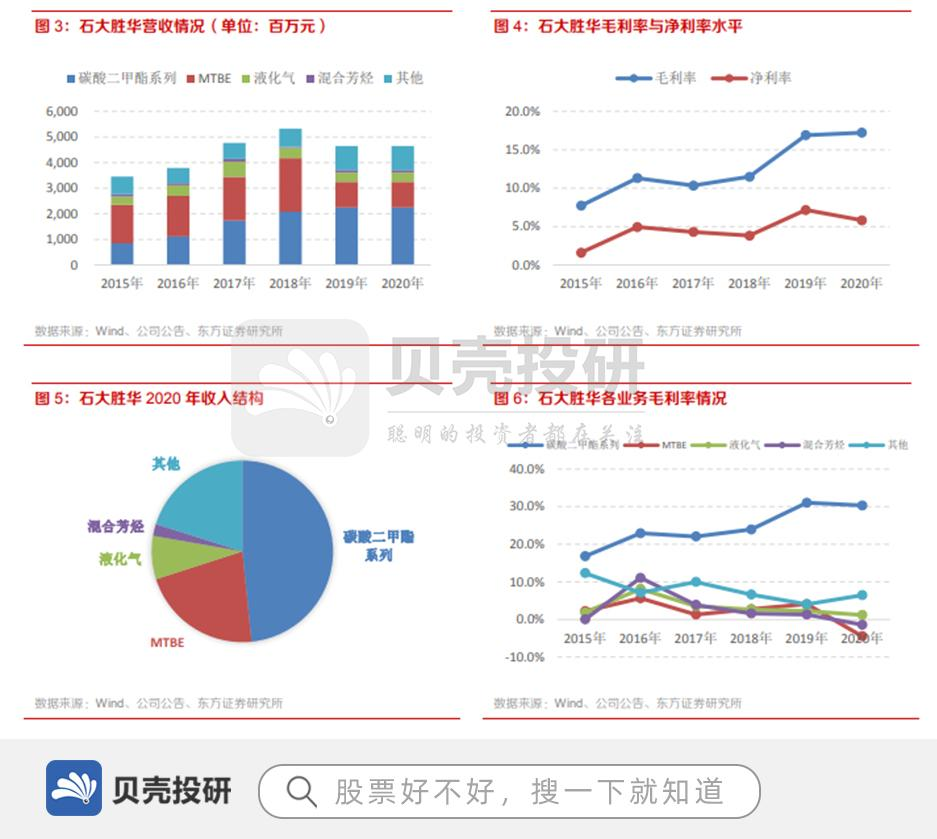

从公司收入端来看,传统基础化工和新能源业务(碳酸二甲酯系列)大约各占一半,其中传统板块跟汽油行业息息相关,受宏观经济及产能过剩影响,公司传统化工业务长期维持低迷,2019年毛利率基本都在5%以下,较难实现盈利;而新能源相关业务受行业高景气以及公司行业地位驱动,营业收入和盈利水平持续提升,成为公司利润的主要贡献点。

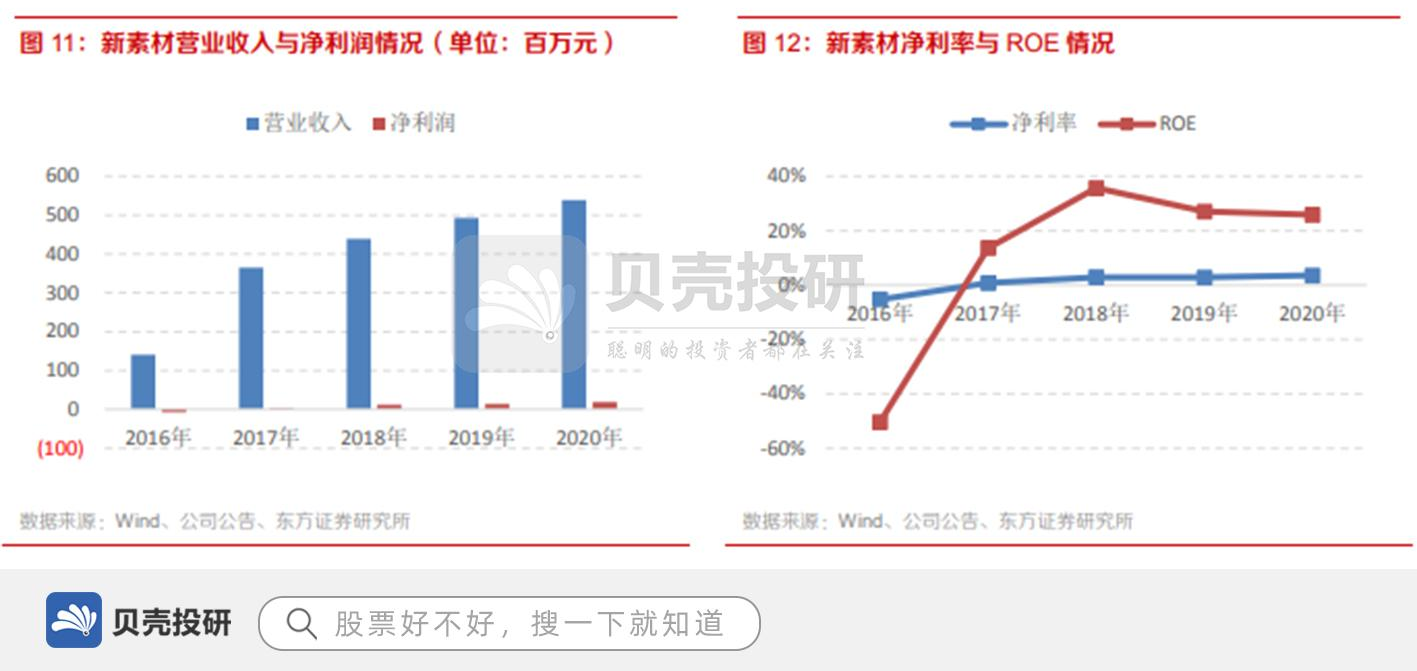

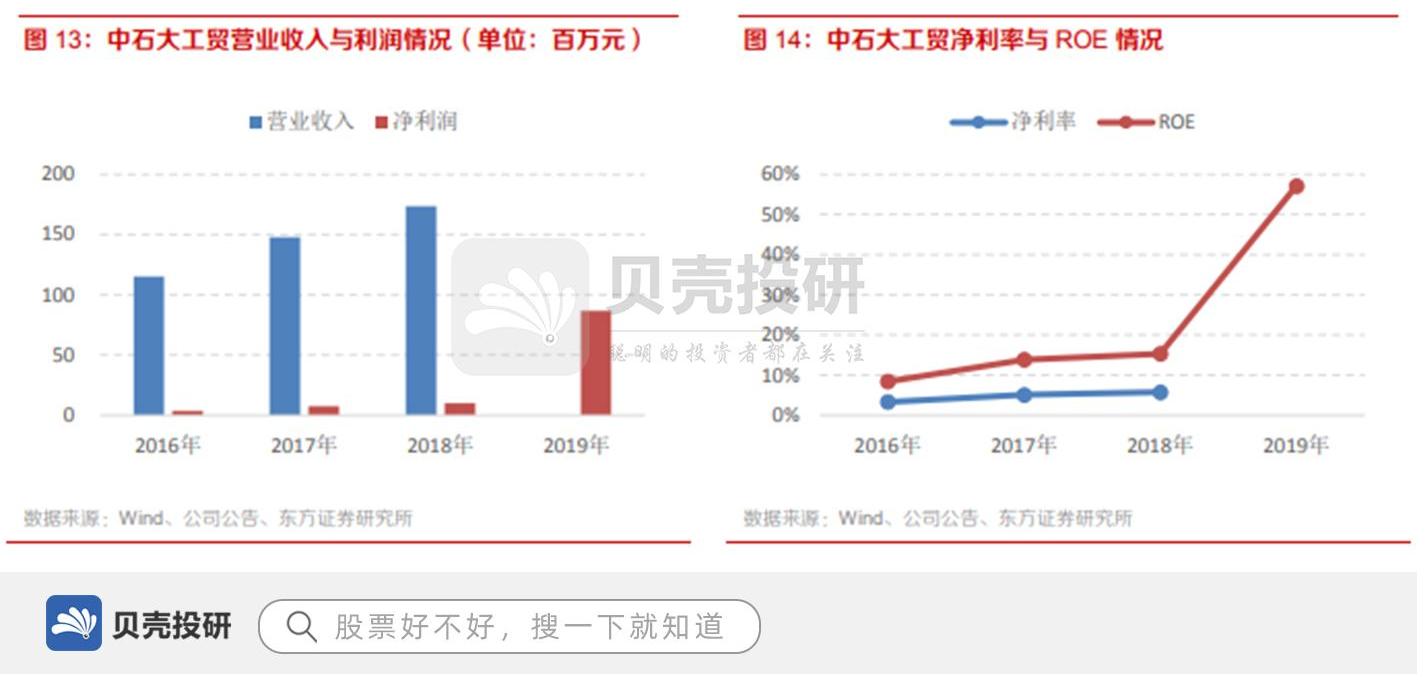

新素材成立于2016年1月,为石大胜华100%控股子公司,产能包括5万吨工业级DMC,主要供自用,公司采取与兖矿国宏合作的模式,租用其碳酸酯装置,后者同时拥有生产碳酸酯所需的甲醇和二氧化碳等原料,而日常经营管理则由新素材负责。

中石大工贸成立于2006年4月,为石大胜华100%控股子公司,主要以环氧乙烷、二氧化碳、CAT1等为原料通过催化合成、薄膜蒸发、精制等工序生产电池级碳酸乙烯酯,同时副产低浓度碳酸乙烯酯,目前拥有产能约4.6万吨,是公司主要的碳酸乙烯酯生产单位。

二、电池级溶剂空间广阔,公司行业地位领先

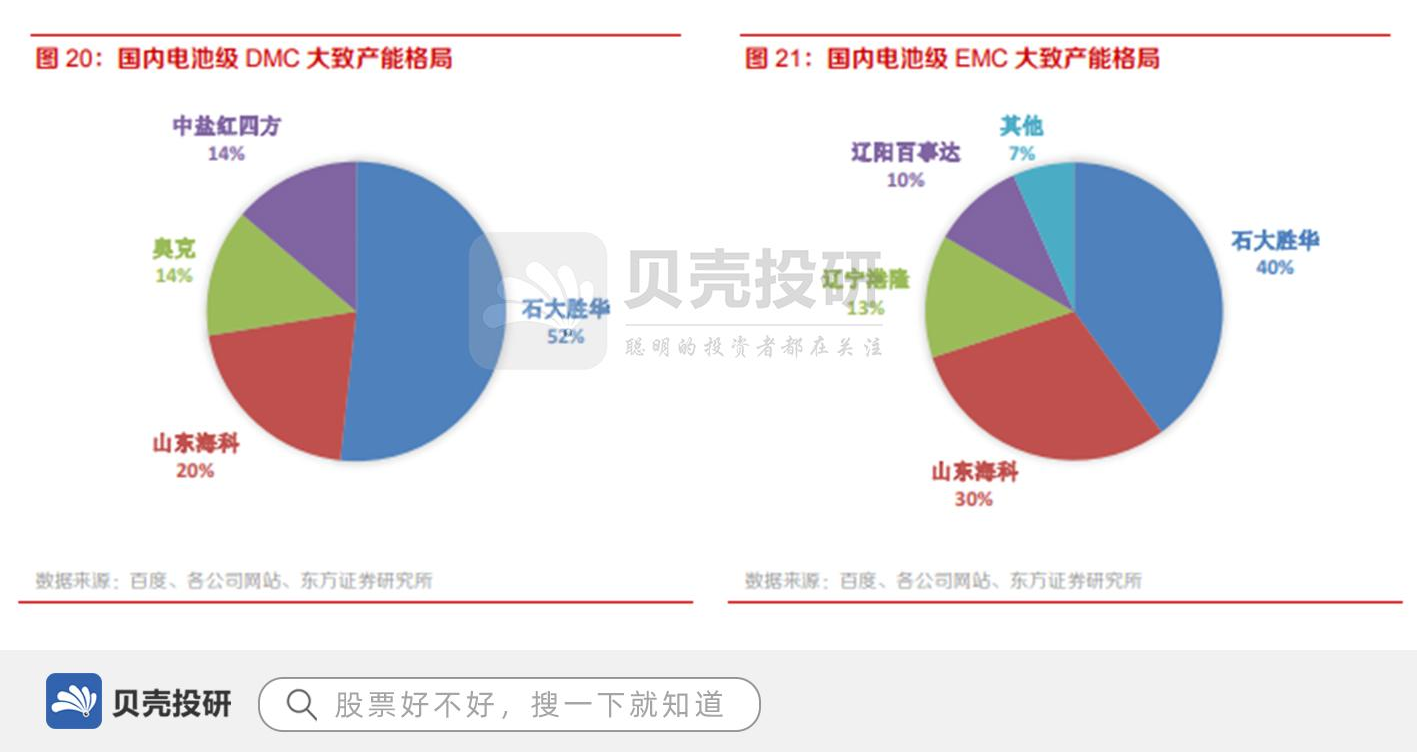

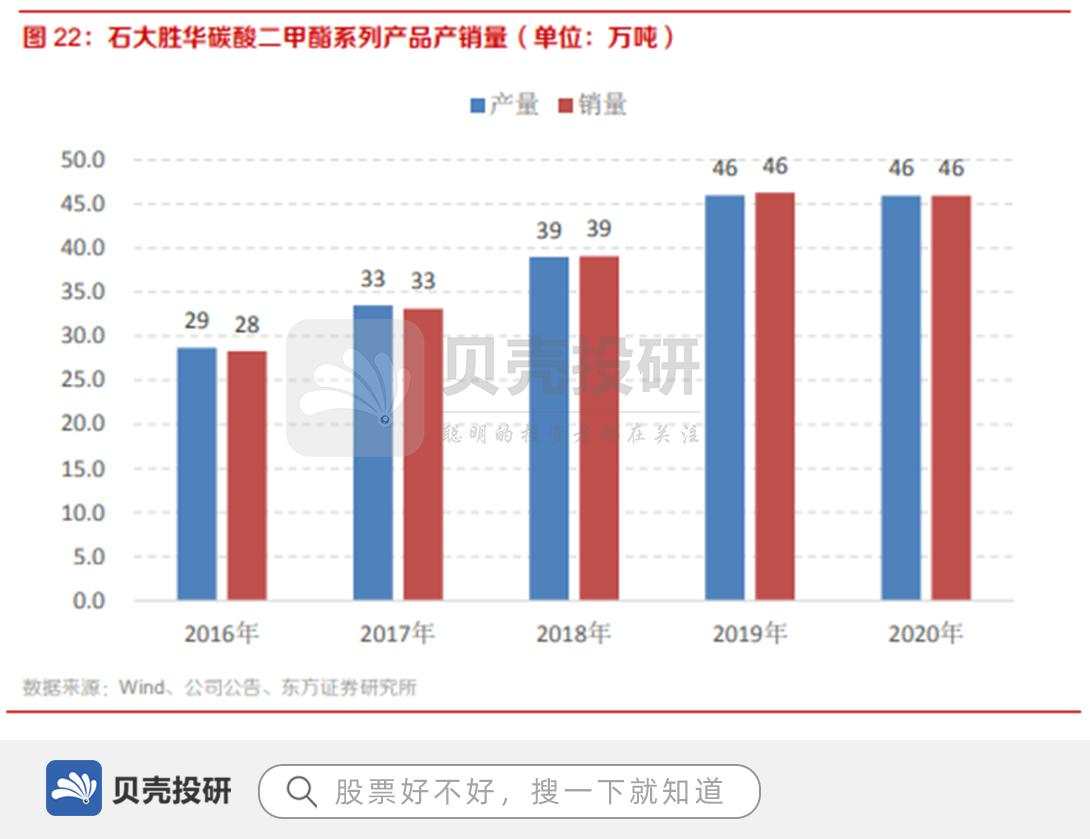

从石大胜华角度而言,公司电池级溶剂产品市场份额长期保持国内第一,其碳酸二甲酯系列产品(含副产丙二醇等)产销量从2016年的约28万吨增长至2019年的46万吨,年复合增速接近18%,其中电池级DMC国内份额占据50%以上,电池级EMC国内份额占据近40%,行业龙头地位较为稳固。而展望未来,随着公司泉州基地电池级溶剂产品将于2021年陆续投产,公司产能端瓶颈将得到解决,未来五年的可持续增长也将得到有力保障。

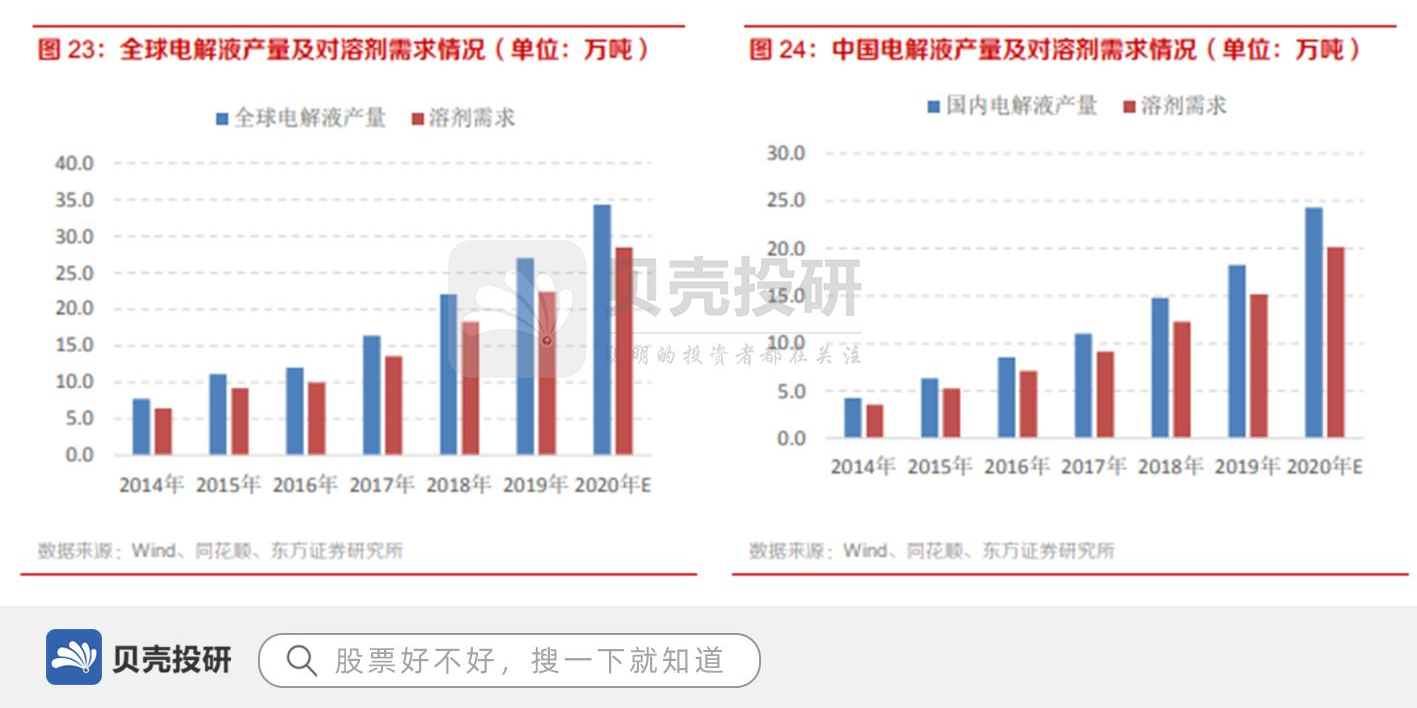

电池级溶剂在电解液中的用量占比达到80%-85%,因此电池级溶剂未来的需求也将跟随下游电解液及终端新能源汽车的发展而增长,从历史来看,无论全球还是国内,电解液的产量均维持了稳步持续增长的态势,2020年我们预计全球电解液的产量约为34万吨,对电池级溶剂的需求约为28.5万吨,国内电解液产量接近24万吨,对电池级溶剂的需求约为20万吨,供给主要集中于上述几家企业。

三、需求旺盛支撑电池级溶剂价格坚挺,公司盈利非常可观

从2020年下半年以来,受益于终端新能源汽车销量高增长,电解液排产和出货持续提升,月度产量从6月份的1.8万吨提升至年底的接近3万吨,而溶剂在电解液中占比约为80%-85%,因此整体需求也跟随下游大幅增长,而电池级溶剂价格也得以维持高位。与工业级溶剂相比,目前电池级溶剂可谓走出了独立行情,以DMC为例,其工业级产品已经从高点1.45万/吨跌至7600元/吨,且价格还有进一步下探的可能,而电池级DMC价格从高点的1.7万/吨跌至目前1.2万/吨,价格已基本稳住,而两者的价差也在同一时期持续扩大,电池级DMC的技术溢价愈发体现。

此外,其他的几个电池级溶剂产品像DEC、ECM、EC和PC,价格同样坚挺,在需求强支撑

虽 从高点有所回落,但目前价格也基本稳住,尤其像EMC价格前期不仅没有下跌,近期甚至又出现上涨态势。我们也从量化角度对上述五个主流溶剂产品的利润进行大致测算,在目前静态价格水平、考虑副产及一定的费率假设下,我们评估目前从前端原料(PO或EO)开始计算,EC的吨净利在2700元/吨以上;PC由于产品最小众有所亏损;电池级DMC在PO路线下,吨净利约为4200元/吨,在EO路线下吨净利约为3800元,两条工艺路线下盈利均非常可观;此外DEC吨净利约为7200元,EMC吨净利高达8800元以上,与上文价格差趋势均保持一致。(东方证券)

总结:长期来看,随着公司积极转向新能源,传统化工占比持续下降,未来有望保持较高的利润中枢,叠加其他的锂电相关材料布局,未来有望成为锂电产业链核心公司。

关注贝壳投研,这里有您最关心的投资报告!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号