-

千亿白马接连被捶,泰格医药凭什么要接受人们的质疑?

飞鲸投研 / 2021-07-08 17:22 发布

昨天,后台有位朋友说:“泰格三天给我亏了二十多个点,被跌蒙了,谢谢小北的解读,给了点安慰剂。”然后今天看到泰格的涨跌幅,顿时为这位朋友难过了一下,正好我要进一步分析一下医药研发生产外包(CXO)企业的成长逻辑,今天就以泰格医药为例讲一讲。

其实在之前近半个月就有人一直问我,现在买药明、泰格等还来得及吗,当时给的答案是:仓位不多的话建议再等等。

我这么回答的基础是看的短期,因为对于医药CXO企业来说现在是在高估值泡沫中游泳,没意外的话已经实现了对中期业绩的兑现,它不像具备高爆发力的新能源汽车产业链企业,现在仍然在炒预期+消化业绩。

所以,在经历了持续的一段上涨之后,医药CXO企业大概率是要回调的,这几天一个政策影响就使泰格医药由高点回撤了近30%,除非你打算持有长期,同时做好了短期被捶的心理准备。

但长期来看,我们认为医药CXO企业仍然是被认可的,因为我们投资的是它未来的现金流。

一、泰格医药回撤的原因在于杀估值

还记得我6月30日写的文章吗,《揭开被“粉饰”过的利润,CXO企业为何如此偏爱权益投资?》,在那篇文章中我指出了目前在医药CXO四大企业药明康德、泰格医药、康龙化成、凯莱英中,泰格医药很可能处于相关高估的位置。

但我绝不是仅仅看市盈率评价的,因为在这四家企业之中,泰格虽然属于最稳的那个,但不是最具爆发力的那个,我们看企业高估还是低估,在理解了企业竞争力之后便是看业绩,既然如此,泰格医药的估值便相对高了点。

因而在这几天的时间里,泰格医药成为四家企业中回撤最大的一个。

且通过对比可知,泰格医药的境内业务占比最大,超过了50%,未来因国内创新药格局变动,可能面临的风险也最大。

二、泰格医药到底有何竞争力?

即便如此,我们仍然是认可泰格的,因为我们投资的是企业未来的现金流,且是一个可以变动的现金流,而泰格医药也因此具备长期投资价值。

对于泰格医药来说,它一方面是受益于行业赛道红利,具备了高成长性。

自2015年,我国就开始实施药审改革、鼓励创新,近几年随着相关政策的不断落地,我国药品监管模式优化,医药行业迎来创新药发展的黄金时代;

与此同时,加入ICH(人用药物注册技术要求国际协调会议),中国对于临床试验的监管日趋严格并与国际接轨,以及较多的患者人群和较低的成本,吸引了越来越多的海外生物制药公司来到中国开展国际多中心临床试验。

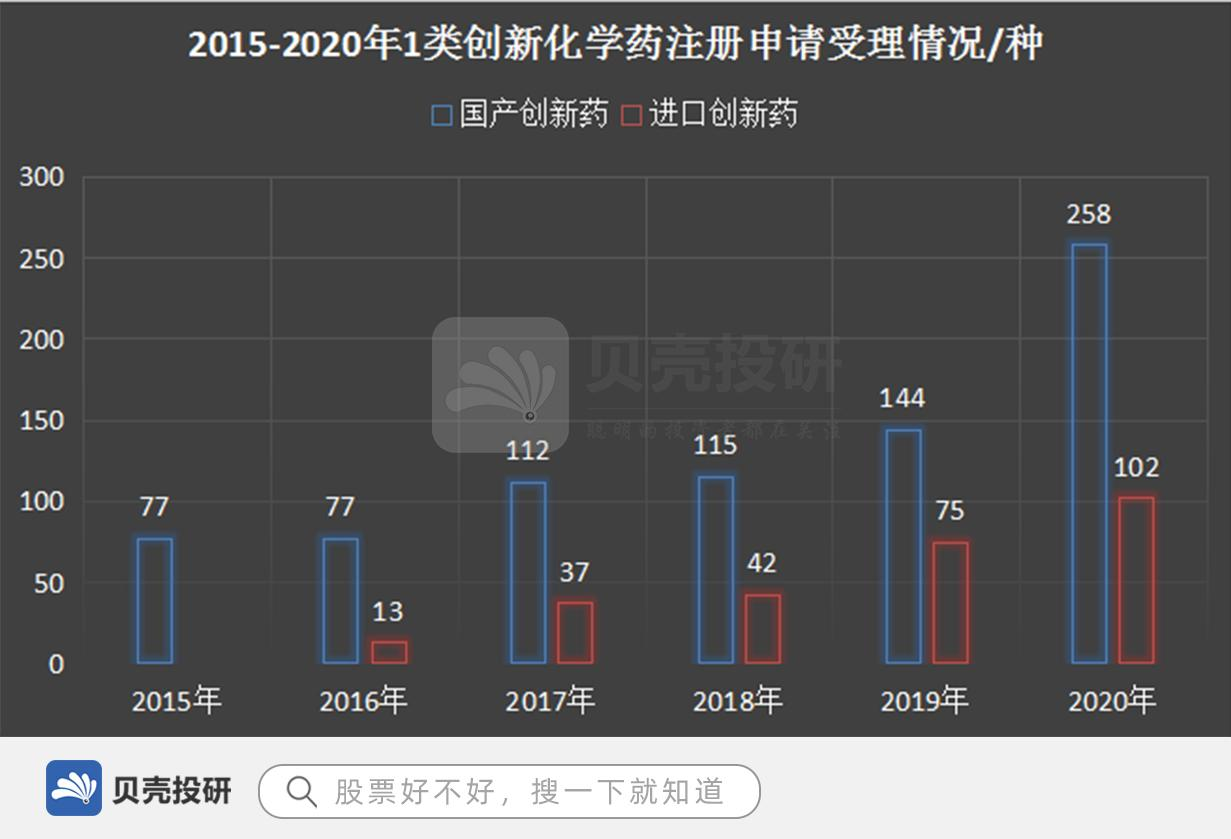

以1类创新化学药为例,2015年至今,我国药品评审中心接收的注册申请快速增长,截至2020年达到了725件,其中涉及品种360个,包括境内生产258个,境外生产102个。

当然,中药和生物药的创新药研发速度也在加快,尤其是生物制品,2020年1类创新生物制品注册申请达到296件(223个品种),较2019年增长了133.07%。

在此背景下,我国乃至全球均迎来创新的浪潮,其中一款新药的平均开发成本,约有60%-70%投入在临床研究阶段,泰格医药因此面临着较大的市场空间。

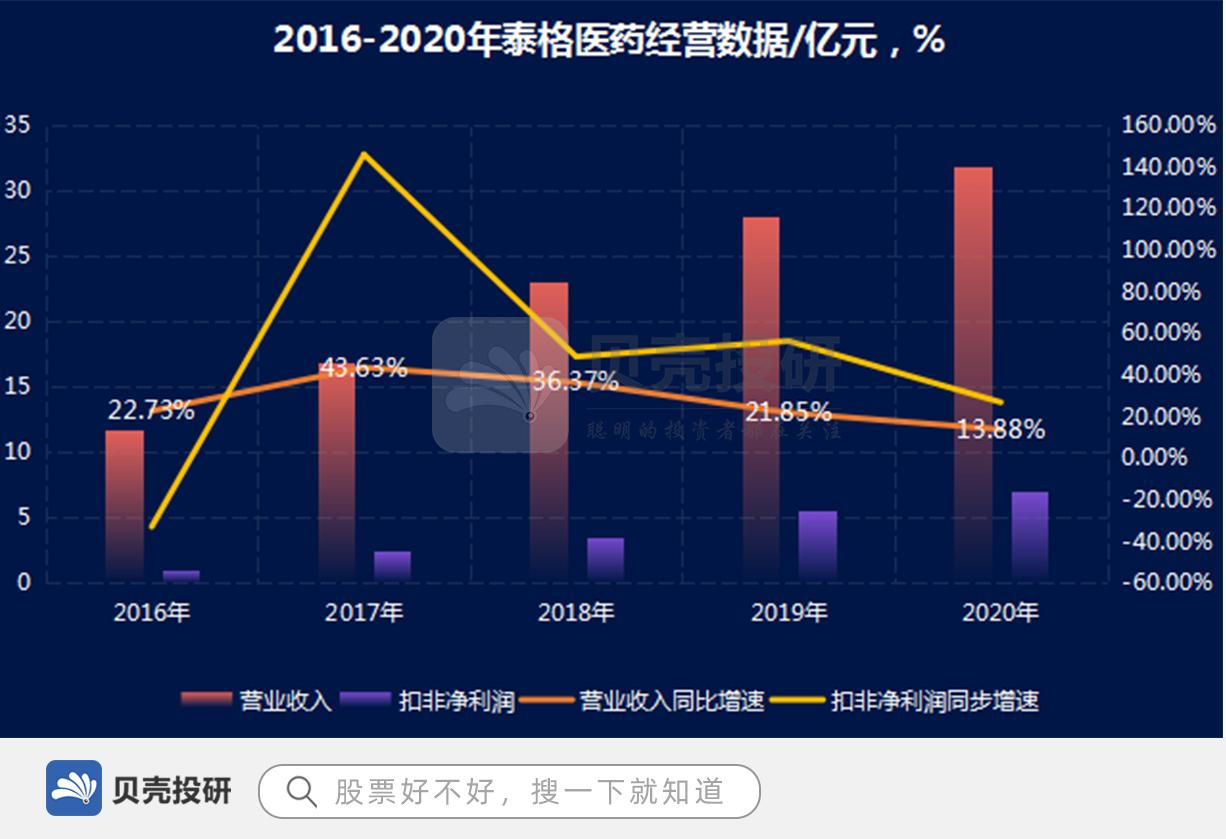

近几年泰格医药维持了业绩,尤其是扣非净利润的高速增长,2016-2020年间营业收入年均复合增长率达到27.24%,但同时扣非净利润增速更快,说明企业在抓住行业机遇的情况下,也具备了一定的议价力并培育了较强的规模优势。

因而,我们应该知道泰格医药的增长不只是受益于行业红利,还有它本身的竞争力,使他具备了更高的价值。

很多人都会问医药CRO企业为何可以成长起来,并还有不错的盈利模式,它们到底有何优势,医药企业自己做研发不香吗?

但事实很残酷,制药企业自己做研发就是不香,试想一下像恒瑞医药一样,上市21年至今仅上市了7款创新药,到现在一年研发费用增长到了近50亿元,这是一般企业可以做的了的吗;

但为何要做呢,因为创新药必须要有人要做,且如果能做好也很香,现在新兴的未盈利的Biotech企业,为何有这么高的预期,不就是为了未来要上市的新药吗。

所以说,泰格医药或者说医药CXO企业有市场是可以理解的,且与跨国龙头CRO、CMO企业相比,国内的CXO企业仍然有很大空间。

除此之外,对比国外龙头企业和探究泰格医药的发展逻辑可知,泰格医药的核心竞争力便在于两个方面,一个是它的人才、平台技术优势,另一个就是它的DB(Develop Business)能力。

药物研发其实没那么高深,它更多的是一个大量实验的过程,但这个过程较为复杂,当然在生产端的技术要求可能会更高。

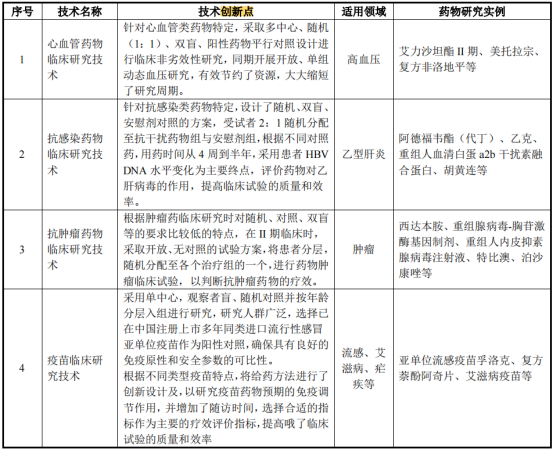

因此,对于泰格医药来说,人才和技术的积累便是它在同业中的优势,截至2020年泰格的技术人员达到了5393人,占比为89.41%,相对应的国外龙头CRO企业的技术人员早已超过了几万人。

下图是截取自泰格医药2020年的招股书。

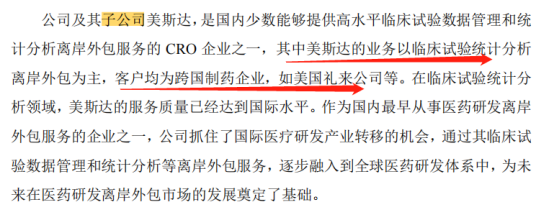

最后,说到泰格医药的DP,即拓展客户能力,事实上这是起源于2009年泰格医药收购的一家子公司美斯达,而这家子公司的优点之一就是从事面向国外客户的数据统计分析业务,所以到2012年泰格医药在A股上市的时候,它的海外客户群体就已经布局了全球前二十家制药公司的十五家。

在这样一个基础上,泰格医药树立了先发优势,获得了迄今为止较好的发展。

三、总结一下

总的来看就是,我们对于泰格医药的未来发展,是长期看好的,虽然未来两年的订单量可能会受政策影响

有些 下降,但事实上也没有那么绝对,我国有临床价值的创新药越来越多,而作为国内临床CRO400家企业之一,泰格医药的龙头优势已经很明显,它的长期发展是有确定性的。但就像菲利普·费雪所说的:“股市充斥着一群人,他们晓得所有东西的价格,却不晓得任何东西的价值。”

那么,如果你仅仅看泰格医药的股价在下降而否定它、质疑它,其实便是不对的,我们要不断在其中寻找它所蕴含的投资机会。

关注贝壳投研,这里有您最关心的投资报告!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号