-

下半年货币政策走向如何?

星图金融研究院 / 2021-07-05 11:18 发布

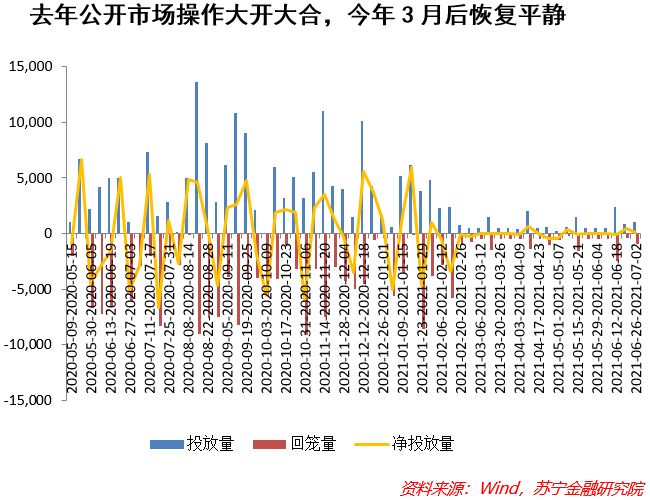

6月24日开始,央行连续5个交易日开展了300亿元逆回购,打破了今年3月份以来每日100亿元逆回购的惯例。总体上看,近期央行的流动性投放呈现“微放量”态势,市场也对如此操作产生了流动性预期的调整。不过,半年时间节点一过,7月1日,公开市场逆回购操作便重回100亿元水平,似乎又回到了之前的小额流动性投放风格。

300亿元的操作释放了什么信号?

有了300亿元投放的扰动,后续流动性会更加宽松吗?想要根据微放量操作来窥见后续流动性走势,需要判断央行微放量开展公开市场操作的原因。

笔者认为这个原因很简单:央行此举是为了维护跨半年末的流动性稳定。在月末、季末和半年末等时间节点,银行体系流动性可能会受到企业缴税、银行流动性考核、财政收支波动等季节性因素影响。例如,企业缴税导致银行的现金被拿走;流动性考核导致同业银行的资金拆出意愿不强,反过来导致同业拆借难度大;财政收支波动导致财政性存款波动。央行适时增加公开市场操作规模,是为了对冲这些冲击,维护流动性平稳。

不过,同样是维护半年末流动性平稳,去年6月末,央行的操作手法主要是7天加14天逆回购,操作金额都超1200亿元,最高达2000亿元,即便单独单开7天逆回购,金额也在1000亿元以上。而今年则是仅开展7天回购,而且金额300亿元相对较小,原因有哪些?

首先,当前银行体系流动性持续处于较宽松状态,背后可能是财政资金冗余导致的银行长端流动性较好,短期拆借需求不大,这就决定了央行应对半年末流动性季节性限制因素的政策力度不大。

再者,在一周前加大投放量时,已处于当前即将跨过半年末的时间节点,14天等相对略长期限的流动性投放必要性也可能不大。

3月以来的流动性持续宽松,是何原因?

3月以来,央行维持每日100亿元规模的投放,净投放量为零,但银行体系流动性一直宽松。尽管在5月流动性呈现了更大程度的波动,但DR007中枢一直运行在逆回购利率2.20附近。为何央行一直是零净投放,却能够很好地维持流动性合理充裕?背后有个财政存款的因素很重要。

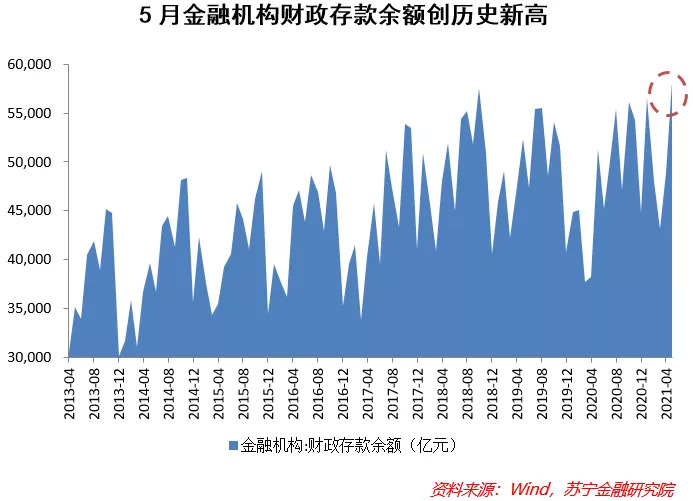

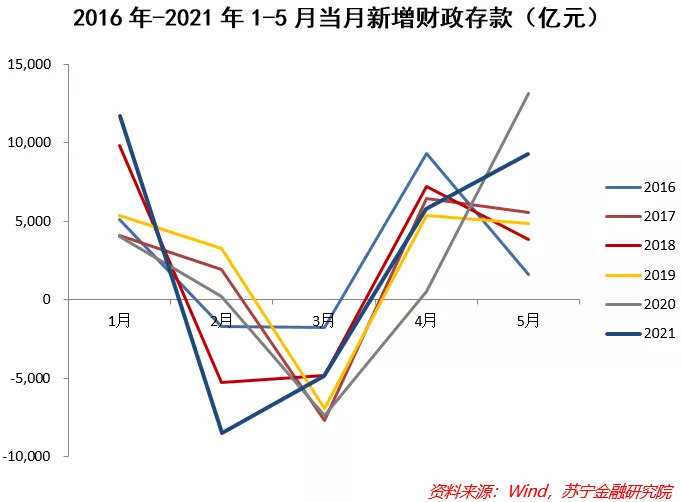

财政存款规模在近期维持极高水位,事实上5月金融机构的财政存款余额已经创下了历史新高。财政存款大量“堆积”在银行体系中,银行根本不缺钱。

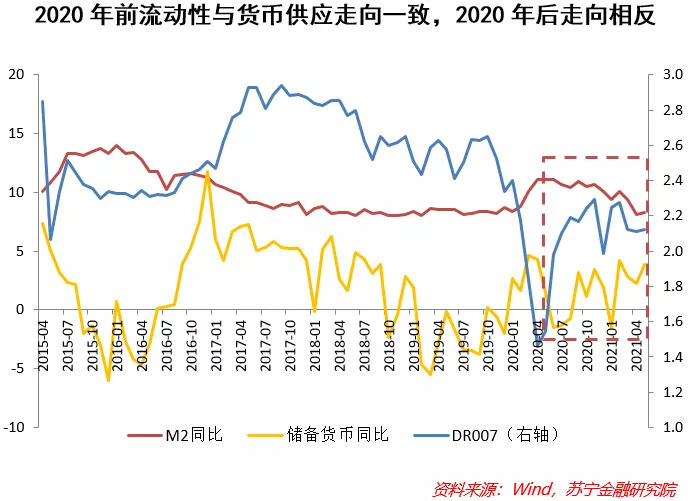

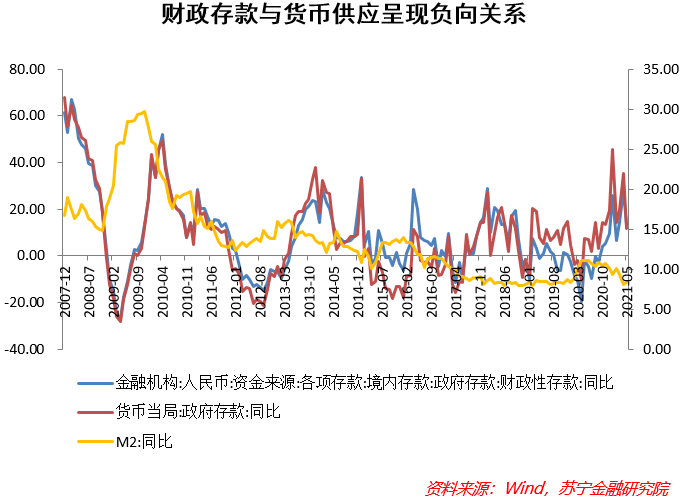

同时,财政存款的变化是近期流动性和基础货币供应相背离的重要原因(近期流动性持续宽裕,但货币供应增速却不高)。

一般而言,DR007(衡量流动性的最重要指标,DR007高,银行拆借成本高,流动性紧)与货币供应的走势相反,但2020年下半年以来走势变得一致,反映了流动性和基础货币供应的关系出现了反转,这背后很大程度上是因为财政因素介入了进来。

一般而言,央行资产负债表中的财政存款和央行基础货币呈负向关系。在央行资产负债表中的资产端不变的情况下,负债端的财政存款和基础货币此消彼长;金融机构信贷收支表中的财政存款也与广义货币供应呈负向关系,财政存款减少,通过财政政策流入实体经济,形成企业和个人存款,进而形成M2。由此看,财政政策不那么积极时,财政存款积累,形成银行体系流动性,同时却减少了货币供应,因此也让我们看到了上图红色虚框中与前期不同的货币供应和流动性之间的关系。

财政存款在金融机构中积累的原因,主要是前期财政资金的冗余。去年发行的地方债形成了财政资金,由于一直缺乏好的基建项目,资金使用安排也很严格,钱一直没投下去,导致财政存款冗余,这些钱最后都存进了银行。

财政存款的冗余,成为了今年以来地方债发行节奏缓慢的重要原因。财政资金淤积了一大堆,地方政府也就不愿意加快发行新增的地方债了。而地方债发行不及预期,则是流动性充裕的另一原因。在稳增长压力不大、地方债务风险集聚的情况下,地方债尤其是专项债对项目质量、收益前景匹配等方面的要求更高,且在具体收支平衡测算过程中加强了监管,对于收支预算平衡的证据不足、收入预测过于乐观等问题,财政部门也都做了相应规制。因此,后续地方债发行规模能否快速增长,存在不确定性。

当然,市场上对于流动性为何持续宽松的解释,还有货基销售增加导致的非银机构存款增加、机构加杠杆谨慎、地方政府的国库定存增加等其他因素,这里不再赘述。总体来看,近几年财政收支因素对银行流动性的影响在加强,外汇占款、公开市场操作数量对流动性影响则在弱化。

7月份和下半年的流动性展望

短期:从当前货币市场利率情况来看,央行是否还会持续开展300亿元逆回购,或是加大、减少操作量?半年末节点跨过后,后续央行持续加大短端流动性的必要性短暂降低。不过,随着政府债券供给增加,央行似乎仍然有必要保持一定的投放规模,但这也取决于前期财政资金使用效率的提升程度。总体上看,后续的流动性可能还会回到较平稳的合理充裕状态,央行会在此基础上适时应对短期冲击,维护流动性总体平稳。

7月份:展望7月份,短期内回归100亿元的可能性比较大,但100亿元的规模也不会维持较长时间。随着经济动能进一步弱化,政府债券的发行、对实体经济的支持以及维护债券市场短期平稳都可能成为进一步加大流动性投放的因素。尤其是下半年经济动能继续弱化,基建托底必要性加大时,结构性、针对性的基建投资毕竟还是需要政府债券资金支撑的。

下半年:今年下半年,银行体系流动性总体上依然有望保持较为充裕的状态。中期看,央行也不会明显加大流动性投放,而地方债供给、税期等因素仍存,可能会对流动性造成一定压力。不过长期看,货币政策取向的调整可能是由“稳货币+稳信用”向“宽信用+结构性宽信用”调整,尤其是在四季度经济复苏承压的情况下,流动性继续企稳的概率变大。

下半年货币政策走向

经济复苏形势在二季度发生了比较明显的变化,一季度央行认为“国内经济积极因素明显增多”,二季度则认为“国内外环境依然复杂严峻”。从经济景气看,经济复苏势能正在下滑。由此来看,货币政策已经完全正常化,后续变化的方向更可能是根据经济形势稳步走向中性略宽松。

总体而言,央行二季度货币政策例会中的政策表述强调“推动经济在恢复中达到更高水平均衡”,可能意味着在彻底回归正常化以后,货币政策可能稳步加强相机抉择和逆周期调节,以应对经济复苏过程中可能出现的经济“失速性”下滑。央行可能首先加强对流动性的维护,先从量上进一步营造流动性合理充裕环境,再根据四季度的经济形势适时调整信贷政策,适当放宽信贷额度。同时继续加强普惠金融政策支持,持续缓解经济结构性问题。

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院宏观经济研究中心副主任陶金。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号