-

2021年7月金股组合—兴证策略&多行业

王德伦策略与投资

/ 2021-07-01 21:01 发布

/ 2021-07-01 21:01 发布★近期策略观点:成长飞舞,中报接力

——我们四月初《初生牛犊不怕虎》、5月初《五月不穷,逢低做多》明确判断,4月、最迟5月中旬将迎来季度级别的做多窗口期,建议要逢低做多。

——5月14日《黄金坑后行情献礼百年庆,科创板引领“未来核心资产”长牛》、6月15日中期策略报告《拥抱未来的核心资产》、《长牛未央》持续提醒投资者布局“未来核心资产”,创新型高成长的中小市值“小巨人”的机会更大,A股聚焦在科创板创业板,港股聚焦新经济领域。

——6月份市场如期演绎我们“收获周期,布局成长”的策略判断。A股“百周年”行情布局、展开,结构方面一半海水一半火焰,我们持续提示超配的成长,特别是“未来核心资产”、“科创小巨人”行情渐入佳境,步入骄阳似火、艳阳高照的“夏日行情”;但是,周期行业则是陷入“寒冬”。

——展望7月份行情:平淡中寻找新奇,结构性行情依然精彩,并且将随着性价比的变化而此起彼伏,中报将是新亮点。总体而言,七月份行情没有大风险,政策预期的波动及局部存量风险的化解或形成阶段性扰动,但是,有惊无险。1)国内经济趋弱、政策不紧、流动性友好;2)欧美经济复苏和通胀已在峰值区域,货币宽松“覆水难收”,Taper预期难改低利率格局,美股风格回归成长。3)全球货币市场资金回流权益资产,过去两周1084亿美元巨额资金从货币市场回流风险资产,其中,股票459亿美元。

——中报是7月结构性行情的亮点,中报预告成长和周期预喜率较高。二季度接近尾声,目前529家公司已经发布中报预告,预喜率达62%。成长板块中,电气设备、电子、医药预喜率分别为67%、60%、54%;周期板块中,采掘、机械设备、化工、交运预喜率分别为69%、72%、81%、66%。

——行业配置:成长仍是主旋律但是要立足性价比,中报行情可布局绩优股。

首先,成长板块围绕4条主线,找长期性价比合适的机会:1)AIoT(计算机、通信、电子),2)医药(医疗器械、医疗服务),3)新能源链条(新能源材料、锂电设备、汽车、智能驾驶),4)高端制造设备(半导体设备、军工)。

其次,中报行情不容忽视,如机械、军工、化工、交运等行业的绩优股。

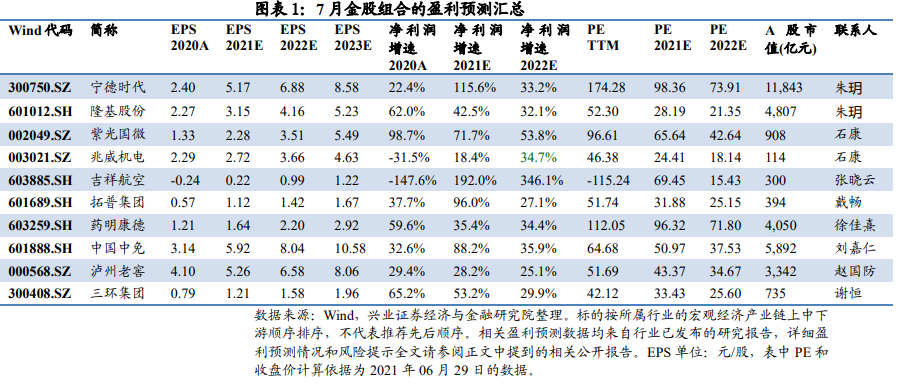

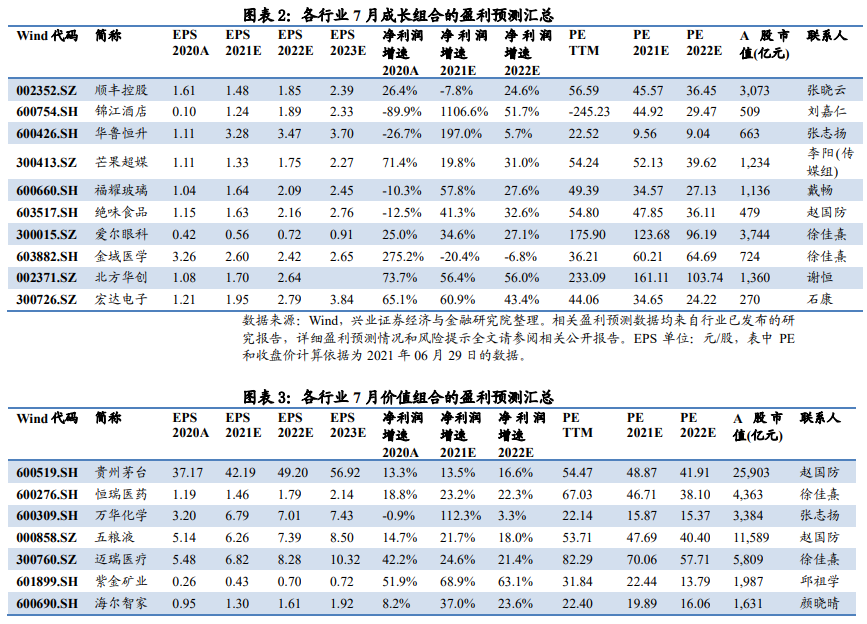

★根据各行业推荐,我们精选了2021年7月的金股组合:宁德时代、隆基股份、紫光国微、兆威机电、吉祥航空、拓普集团、药明康德、中国中免、泸州老窖、三环集团(标的按所属行业的宏观经济产业链上中下游顺序排序,不代表推荐先后顺序)。相比6月组合,我们保留了宁德时代、紫光国微、拓普集团、药明康德,调入了隆基股份、兆威机电、吉祥航空、中国中免、泸州老窖、三环集团。 ——同时,根据行业推荐,我们精选并调整了7月的成长组合和价值组合。 成长组合包括:顺丰控股、锦江酒店、华鲁恒升、芒果超媒、福耀玻璃、绝味食品、爱尔眼科、金域医学、北方华创、宏达电子。

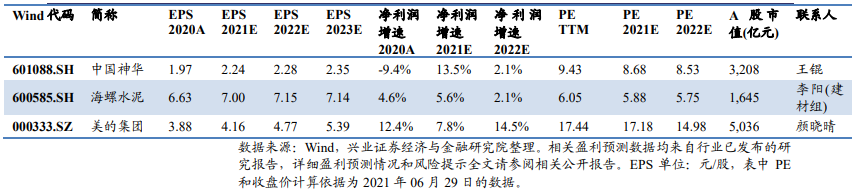

价值组合包括:贵州茅台、恒瑞医药、万华化学、五粮液、迈瑞医疗、紫金矿业、海尔智家、中国神华、海螺水泥、美的集团。

风险提示:本报告中涉及的行业观点及标的研究内容全文均整理自已发布的报告,完整的研究观点和风险提示请参阅正文中提到的相关研究报告全文。

报告正文

策略:成长飞舞,中报接力——近期市场观点(张忆东)

2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调“收获周期,布局成长”。我们四月初《初生牛犊不怕虎》、5月初《五月不穷,逢低做多》明确判断,4月、最迟5月中旬将迎来季度级别的做多窗口期,建议要逢低做多。

近3个月以来,创业板指、科创板等新兴成长方向表现较好。5月14日《黄金坑后行情献礼百年庆,科创板引领“未来核心资产”长牛》、6月15日中期策略报告《拥抱未来的核心资产》、《长牛未央》持续提醒投资者布局“未来核心资产”,创新型高成长的中小市值“小巨人”的机会更大,A股聚焦在科创板创业板,港股聚焦新经济领域。

6月份市场如期演绎我们“收获周期,布局成长”的策略判断。A股“百周年”行情布局、展开,结构方面一半海水一半火焰,我们持续提示超配的成长,特别是“未来核心资产”、“科创小巨人”行情渐入佳境,步入骄阳似火、艳阳高照的“夏日行情”;但是,周期行业则是陷入“寒冬”。

展望7月份行情:平淡中寻找新奇,结构性行情依然精彩,并且将随着性价比的变化而此起彼伏,中报将是新亮点。总体而言,七月份行情没有大风险,政策预期的波动及局部存量风险的化解或形成阶段性扰动,但是,有惊无险。1)国内经济趋弱、政策不紧、流动性友好。2)欧美经济复苏和通胀已在峰值区域,货币宽松“覆水难收”,Taper预期难改低利率格局,美股风格回归成长。3)全球货币市场资金回流权益资产,过去两周1084亿美元巨额资金从货币市场回流风险资产,其中,股票459亿美元。

中报是7月结构性行情的亮点,中报预告成长和周期预喜率较高。二季度接近尾声,目前529家公司已经发布中报预告,预喜率达62%(预增191家、略增70家、续赢4家、扭亏64家)。成长板块中,电气设备(20/30家)、电子(25/42家)、医药(22/41家)预喜率分别为67%、60%、54%;周期板块中,采掘(11/16家)、机械设备(34/47家)、化工(50/62家)、交运(19/29家)预喜率分别为69%、72%、81%、66%。

全球货币市场资金加速回流,权益资产处在“蜜月期”。美联储6月议息会议后,10年期美债利率先升后降,围绕在1.5%附近。投资者对大类资产定价的逻辑逐步从短期的“Taper影响”转向长期的“美国增长下行”。美债利率短期瓶颈出现后,可跟踪口径下,过去两周1084亿美元巨额资金从货币市场回流风险资产,其中债券259亿美元、股票459亿美元,全球主要股指均表现优异。映射到A股,上周北向资金净流入210亿元,“双创”领跑全市场。这样的流动性变化,再次印证了我们在年度策略《权益时代新格局》“有PPI的胀,没有CPI的胀,流动性易松难紧”,和中期策略报告《长牛未央》中的全球流动性时钟轮转的观点。

行业配置:成长仍是主旋律但是要立足性价比,中报行情可布局绩优股

1)AIoT,万物互联,以鸿蒙为代表的中国国产操作系统与智能终端手机、汽车等相互链接,孕育的机会值得重点关注。如:计算机、通信、电子等。2)医药,创新、景气、科技与消费属性兼具,重点关注医疗器械、医疗服务等方向。3)新能源链条。媲美消费电子10年黄金成长周期,在碳中和和碳达峰背景下,政策+需求+技术变革三轮驱动,重点关注:新能源材料、锂电设备、汽车、智能驾驶等细分领域。4)高端制造设备。主要围绕中国制造走向高端化、国产化,顺应行业需求和景气发展,可重点关注半导体设备、军工等方向。

其次,中报行情不容忽视。下阶段可以关注中报预喜的催化剂。经济复苏,PPI保持高位运行,可以淘金中报业绩超预期的高性价比资产,特别是化工、机械、有色、煤炭等低估值龙头等。

风险提示

关注全球资本回流美国超预期,中美博弈超预期等。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年06月27日发布的《夏日行情:成长飞舞,中报接力——A股策略周报》等相关报告。

后文列示的10只金股组合标的按所属行业的宏观经济产业链上中下游顺序排序,不代表推荐先后顺序。

宁德时代(300750):预计2021年将是公司发力海外及储能的元年(朱玥)

公司发布2021年一季报:2021Q1公司实现营业收入191.7亿元,同比+112%,环比+2%;归母净利润19.5亿元,同比+163%,环比-12%,扣非净利润16.7亿元,同比+291%,环比-1%。业绩符合预期。

量:我们预计Q1公司销量18.6GWh,环比提升+1%。根据GGII,公司2021年Q1产量约21GWh。

利:Q1少数股东损益环比增加1.9亿元至3.9亿元,环比增加99%,致使归母净利润环比下滑。预计与大众MEB放量,时代上汽等出货增加有关。我们预计时代上汽+一汽Q1出货量2GWh,主要为MEB上市后备库需求。

公司2021Q1经营活动产生的现金流量净额达到109.7亿元,环比+35%远超经营净利润的23.4亿元,净现比达到468%。2021Q1出货量环比基本持平的背景下,中销售商品、提供劳务收到的现金99.7亿元,环比提升13%,购买商品、接受劳务支付的现金73亿元,环比-15%,体现了较强的产业链议价能力。

我们预计2021年将是公司发力海外及储能的元年,基于2021年国内新能源车249万辆销量,海外新能源车销量293万辆假设,对应宁德时代锂离子电池国内80.5GWh+海外26GWh出货。

风险提示

新能源汽车行业需求不及预期,动力电池产品大幅降价。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年05月05日发布的《宁德时代(300750):业绩符合预期,现金流继续大幅增长》等相关报告。

隆基股份(601012):龙头定价权凸显(朱玥)

公司为硅片组件龙头企业,硅片环节充分把握行业定价权,同时一体化程度提高抬升其产业地位。2020年以来公司通过长单保障玻璃、硅料等原材料的供给,供应链管理能力凸显。2021年公司将持续推进一体化战略,全年硅片目标出货量80GW(含自用),同比增加37.6%;组件目标出货量40GW(含自用),同比增加63.1%。

风险提示

国内竞价及平价项目落地不及预期;硅料价格波动影响公司盈利能力;海外疫情影响需求;国内政策变动。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月25日发布的《隆基股份(601012):龙头定价权凸显,业绩再度超预期》等相关报告。

紫光国微(002049):特种集成电路需求饱满,规模效应加速显现(石康)

公司2021年上半年业绩预计较去年同期改善显著,预计实现归母净利润6.03~8.04亿元,同比增长50%~100%,2021Q2预计实现归母净利润2.79-4.80亿元,同比增长31.83%-126.71%,环比变化-13.73%至+48.36%,按中位数计算,2021Q2预计实现归母净利润3.80亿元,同比增长79.27%,环比增长17.31%。

期间费用率降低,毛利率降低:2021Q1,公司整体毛利率为54.00%,同比减少4.05pct,环比增加7.11pct;期间费用1.70亿元,同比减少1.45%,环比减少24.79%,期间费用占营收比重17.90%,同比减少8.88pct,其中,销售费用0.43亿元,同比增长26.70%;管理费用0.41亿元,同比增长40.20%;财务费用0.05亿元,同比增长292.90%;研发费用0.80亿元,同比减少25.08%。

现金流净额增加:2021Q1经营活动产生的现金流净额-0.87亿元,去年同期为-2.81亿元;投资活动现金流量净额-1.35亿元,去年同期为1.08亿元;筹资活动现金流量净额0.56亿元,同比减少63.55%;应收项目合计31.01亿元,较期初增长14.12%,同比增长6.38%,低于营收增速。其中应收票据余额为9.82元,较年初减少6.67%;应收账款为21.19亿元,较年初增长27.26%;存货9.94亿元,较年初增长11.56%。

风险提示

参股子公司持续亏损;中美贸易摩擦加剧。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月30日发布的《紫光国微(002049):特种集成电路需求饱满,规模效应加速显现》等相关报告。

兆威机电(003021):行业领先微型传动系统制造商(石康)

公司成立二十年来专注微型传动领域,持续加大研发投入,掌握了微型传动系统从模具设计制造—精密传动部件制造—组件装配的全流程一站式研发生产能力,同时公司业务进一步纵向延伸至电机驱动控制模块,为客户提供传动到驱动一体的系统化设计解决方案。根据我们的测算分析,微型传动系统作为工业基础件,下游市场广阔,部分高成长赛道兼具消费属性,公司绑定核心大客户,具备较大发展潜力。

风险提示

下游市场增速不及预期;市场竞争加剧导致盈利能力下滑风险;新产品、新技术开发不及预期;大客户集中风险。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月22日发布的《兆威机电(003021):业绩符合预期,非手机业务保持快速增长》等相关报告。

吉祥航空(603885):Q1大幅减亏,中短期弹性将率先显现(张晓云)

Q1大幅减亏,中短期弹性将率先显现,恢复盈利、稳定扩张将打消市场疑惑,吉祥有望否极泰来底部弹性大。展望未来,国际线回归后,收益水平将再上台阶,与此同时,若公司成功参与投资航空实体企业,目标公司的机队、时刻将为公司提供丰富的想象空间,未来胜率高。

风险提示

疫情发展的不确定性,油价汇率大幅波动,行业相关政策变化,行业供需失衡,宏观经济增长失速,国际贸易摩擦升级,对外投资的不确定性,空难、恐怖袭击等。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月30日发布的《吉祥航空(603885):一季度同比减亏,业务量环比持续回升》等相关报告。

拓普集团(601689):深度绑定特斯拉有望迎来第三次飞跃(戴畅)

轻量化底盘与热管理业务逐渐进入收获期,未来成长可期。公司前期布局轻量化底盘项目,当前下游轻量化需求旺盛,基于先发优势以及成本优势,公司底盘轻量化核心产品副车架、控制臂等将进入收获期。当前产品从此前内饰、底盘、汽车电子延伸至热管理系统领域,目前已成功研发热泵空调、电子膨胀阀、电子水阀等产品,公司产品序列进一步延伸,后续配套客户满足订单需求,未来成长可期。未来伴随特斯拉等主要客户放量以及单车配套价值量提升,业绩高增长可期。

深度绑定特斯拉有望迎来第三次飞跃。公司历史上与通用、吉利的深度绑定体现了公司深度挖掘大客户的能力,当前深度参与特斯拉相关产品的配套,成立热管理系统全资子公司与波兰子公司,预计将更好与特斯拉实现产品配套供应。前期深入布局的“2+3”前瞻性项目集群21Q1开始进入收获期。我们认为公司配套特斯拉将实现第三次飞跃,伴随特斯拉国产以及全球放量公司业绩将进入兑现期。

风险提示

行业回暖不及预期,公司新项目量产不及预期;国产特斯拉销量不及预期;公共卫生事件持续蔓延。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月27日发布的《拓普集团(601689):21Q1收入利润高增长,业绩持续兑现》等相关报告。

药明康德(603259):具备较强确定性的CXO龙头,Q4业绩延续较快增长(徐佳熹)

公司作为国内CRO领军企业,全产业链、客户资源、质量效率等优势明显。短期来看,公司2020年业绩优异,预计2021年将继续延续,收入增速将有望保持30%以上。展望未来,中国区实验室服务业务及CMO/CDMO业务收入预计均将保持稳定较快增长,同时公司积极发展潜力业务,一体化服务平台、临床CRO、细胞和基因治疗CDMO等业务均将成为新的增长点,为公司未来业绩增长提供弹性。

风险提示

新订单获取不及预期;汇率波动风险;投资收益波动风险。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月30日发布的《药明康德(603259):Q1经营表现靓丽,主力业务继续维持高速增长趋势》等相关报告。

中国中免(601888):旅游块白马龙头板,成长性与确定性兼备(刘嘉仁)

2021年,公司的经营计划为紧紧围绕免税主业,着力抓好重大项目和关键市场,着力提升核心业务能力,着力强化精细化管理:

1)海南离岛免税方面,将调整招商采购策略,优化品牌种类,做好供应商关系管理维护;2)拓展重要免税渠道资源,将做好重要城市机场免税渠道经营权投标工作、做好市内免税项目调研及经营权申请工作、围绕“一带一路”沿线国家和中国游客出境旅游主要目的地拓展免税市场业务以及持续推进澳门市内免税店筹备工作;3)旅游零售综合体项目建设方面,推进海口市国际免税城项目建设和三亚国际免税城一期2号地项目建设;4)采购招商方面,探索独家代理等多种合作模式;逐步建立“全品类协同,一盘棋招商”的运作机制。

风险提示

政策风险,系统性风险,市场竞争加剧等。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月22日发布的《中国中免(601888):离岛新政+线上平台创新促业绩高增,或外延并购优质渠道资源》等相关报告。

泸州老窖(000568):短期看业绩高增势头有望保持,中长期看公司综合实力突出(赵国防)

短期看业绩高增势头有望保持,中长期看公司综合实力突出。根据渠道反馈,国窖省内批价在920元左右,省外批价逐步上升至900元,库存1个月内,各片区已回款50%+,个别达到60%。同时,各片区国窖今年定下高增长目标,预计产品结构持续升级有望带动业绩高增。长期看,公司产品上乘、品牌底蕴厚、渠道模式先进、管理层经验丰富,各方面均有较强竞争优势、综合实力强,作为高端品牌跟随者能够享受高端白酒行业稳健增长的行业发展红利,公司稳健行远业绩确定性强。

风险提示

宏观经济及政策风险,食品安全问题,竞品价格下行风险,市场系统性风险等。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月30日发布的《泸州老窖(000568):21Q1延续强劲表现,薪酬激励改善业绩高增可期》等相关报告。

三环集团(300408):行业景气上行,资本开支加快,业绩高速增长(谢恒)

资本开支加快,国产替代加速,陶瓷材料平台逻辑持续兑现。MLCC市场规模大约900亿左右,中长期有望成长至1500亿元以上,按产值计算2020年公司市占率不到1%,公司持续进行陶瓷材料、核心工艺和专用设备垂直一体化的探索,国产替代空间巨大。我们也持续看好公司作为陶瓷材料平台的新业务拓展能力。公司目前Capex持续上行,Q4单季度达到5.9亿元创历史新高,今年将持续高投入扩产MLCC、PKG、基片等产品,未来收入和利润有望持续兑现。

风险提示

MLCC价格快速下滑,行业需求下滑,新产品进展不及预期等。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年04月27日发布的《三环集团(300408):行业景气上行,资本开支加快,业绩高速增长》等相关报告。

7月成长组合与价值组合

结合行业推荐,我们整理了2021年7月的成长组合和价值组合如下。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号