-

被埋没的贵金属催化剂龙头—凯立新材

飞鲸投研 / 2021-06-26 09:20 发布

凯立新材公司主要从事贵金属催化剂的研发与生产、催化应用技术的研究开发、废旧贵金属催化剂的回收及再加工等业务,为我国精细化工领域具有技术优势的贵金属催化剂供应商,开发的多种贵金属催化剂产品实现了进口替代,产品及服务广泛应用于医药、化工新材料、农药、染料及颜料、环保、新能源、电子、基础化工等领域。

据天风证券研报分析,公司有以下优势:1、医药生产企业的核心研发单元,公司受益于行业快速增长;2、基础化工业务潜力无限,公司拥有快速破局实力,贵金属回收值得重点关注;3、抽丝剥茧后,展现优质公司应有能力

一、贵金属催化剂龙头,厚雪长坡的稀缺成长股

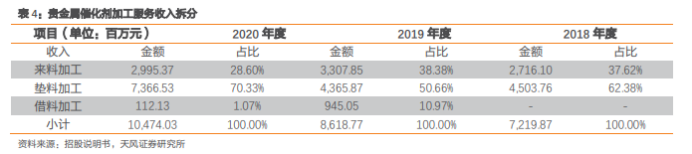

公司生产销售贵金属催化剂产品的同时,向客户提供贵金属催化剂加工服务,由于贵金属催化剂产品中的主要原材料贵金属具有价值重大且可回收循环利用的特点,公司贵金属催化剂加工服务中形成了不同的业务模式,分为客户提供贵金属(来料加工)和公司代垫贵金属(垫料加工)两种模式,并由垫料加工模式衍生出小部分产品的借料加工模式。2020 年贵金属催化剂加工服务收入占总收入比重为 10.21%,其中来料加工/垫料加工 /借料加工收入占加工服务比重分别为 28.60%/70.33%/1.07%。

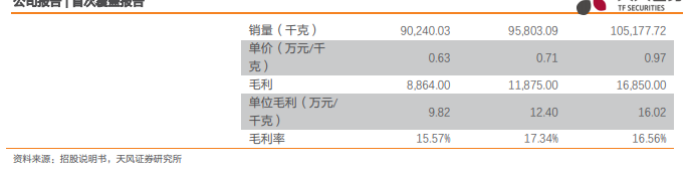

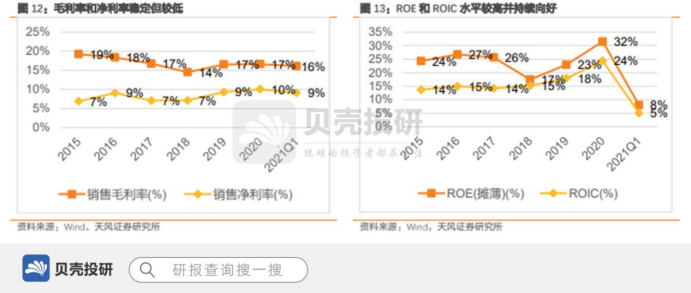

公司贵金属催化剂主要原材料为钯、铂、铑等铂族贵金属,由于贵金属占销售业务生产成本比例超过 90%,2020 年公司销售收入 10.52 亿元,贵金属原材料成本为 7.90 亿元,较高的成本占比使得公司整体毛利率水平较低,2018-2020 年,公司主营业务毛利率分别为 15.71%、17.35%及 17.20%。

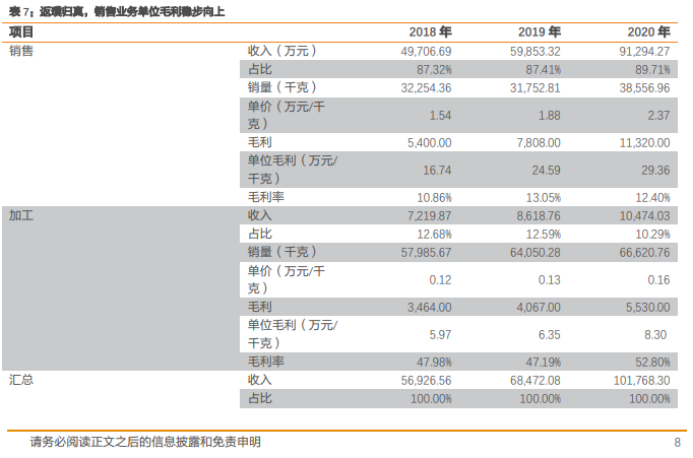

2018-2020 年每千克催化剂销售产生毛利润分别为 16.74/24.59/29.36 万元,高于加工业务的 5.97/6.35/8.30 万元 /千克,整体公司单位销售毛利为 9.82/12.40/16.02 万元/千克,呈稳步上升态势。抛去贵金属成本,按照销售单位质量的贵金属产生毛利来看公司业务发展,能够更加清晰体现出公司整体及各版块业务的发展情况。

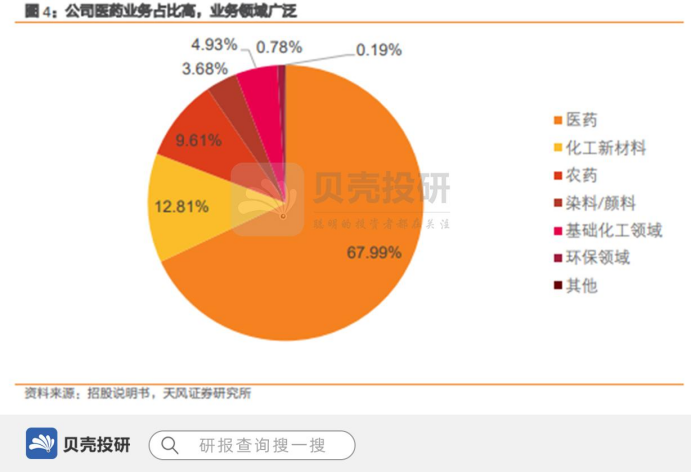

催化反应是许多化学反应特别是有机化学反应中的重要环节,而催化剂是催化反应的基础,催化剂对化学工业及社会的发展起到举足轻重的作用。贵金属催化剂的应用几乎涉及到各行各业,是国民经济发展的重要基础,根据公司招股说明书划分,贵金属催化剂应用主要分为精细化工、基础化工和环保材料三个重要领域。精细化工领域中医药领域为公司重要的收入来源,2020 年收入占比为 67.99%,除医药外精细化工领域占 2020 年收入比重为 26.10%,基础化工领域占比 4.93%,公司环保领域占比较低,仅为 0.78%。

二、财务报表抽丝剥茧,多个指标体现公司真实力

公司收入和利润体量保持高速增长,收入和利润水平过去 5 年分别保持年化 25%和 35%的 超高增速,而公司 ROE 和 ROIC 在 2020 年实现 32%和 24%,体现较高盈利能力。按照不同方式的收入结构拆分后,可看出公司医药业务领域的优势以及未来在基础化工等领域具备的潜在发展能力。

公司 2015 年以来,收入、利润水平保持良好增长态势,收入水平年化复合增速为 25%,净利润复合增速 35%。因贵金属占成本比重较高,公司整体毛利率和净利率水平较低, 2020 年毛利率、净利率分别为 17%和 10%,但毛利率和净利率水平并未能真正反映公司盈利水平,较高且不断上行的 ROE 和 ROIC 水平更能体现出公司盈利能力,2020 年公司 摊薄 ROE 和 ROIC 分别为 32%和 24%。

自 2015 年以来,公司收入、利润复合增速分别达到了 25%和 35%,2020 年收入和利润体量达到了 10.52 亿和 1.05 亿元,同比增长 49% 和 61%,而 2021Q1 收入和利润达到了 3.21 亿和 0.29 亿元,不仅绝对量创历史新高,101% 和 140%的增速也创造了 2015 年以来最快增长速度。

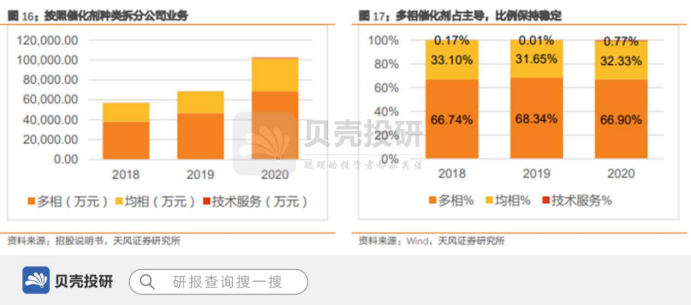

业务模式方面:贵金属催化销售占收入比重 87%,而加工业务占比约 10%;催化剂种类方面:多项 催化剂占收入比重 67%,均相催化剂占比 32%,而技术服务占比不足 1%;下游应用领域方 面:医药占比 67.99%,为公司最主要下游应用领域,化工新材料、农药、染料/颜料、基础化工和能源环保占比分别为 12.81%、9.61%、3.68%、4.93%和 0.78%,均有较大提升潜力。

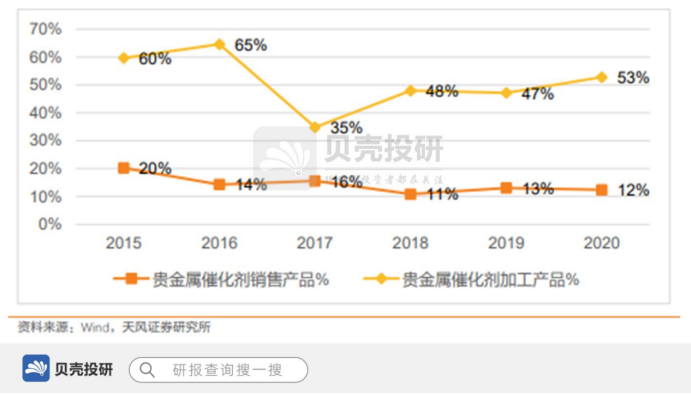

按照公司销售模式划分,公司业务可分为贵金属催化剂销售产品、贵金属催化剂加工产品和催化剂应用相关技术服务,2020 年三个板块占比分别为 86.8%、10.0%和 0.80%。催化剂销售和催化剂加工业务近 6 年来保持较高增速增长,分别创造年化 30%和 34%的复合增长速度,因各自增速不同导致各销售模式占比出现小幅波动,而近三年来随着公司业务体量的壮大,贵金属催化剂销售业务比重在持续上升。(天风证券)

总结:公司主要从事贵金属催化剂的研发、生产与销售等业务,下游主要涉及医药、精细化工和基础化工等领域。公司所处催化剂赛道拥有国产化动力和广阔的空间,坐拥医药高速增长赛道和基础化工无限想象空间,是厚雪长坡的赛道中拥有硬实力的稀缺成长股。

关注贝壳投研,这里有您最关心的投资报告!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号