-

康泰生物深度解析:独家四联苗快速放量,新品种将进入收获期

老范说评 / 2021-05-31 18:35 发布

一、成立近二十载,业绩持续快速增长

康泰生物成立于 1992 年,于 2017 年初创业板上市,主营人用疫苗的研发、生产和销售。

公司董事长/总裁杜伟民先生为公司控股股东,截至 2021 年一季报,杜伟民先生持股比例为 26.72%。公司旗下目前有四家子公司,已上市产品四联苗、23 价肺炎球菌多糖疫苗、乙肝 疫苗、新冠灭活疫苗(紧急授权使用),在研产品包括 13 价肺炎结合疫苗、二倍体狂苗等。

公司主要业务分布在全资子公司北京民海生物以及深圳母公司,北京的生产基地以生产菌类 苗、联合疫苗、结合疫苗为主,如四联苗、肺炎疫苗等;深圳的光明生产基地以生产基因工 程疫苗、病毒类疫苗为主,如乙肝疫苗、EV71 疫苗、甲肝疫苗、轮状病毒疫苗等。

公司业绩持续快速增长,2020 年实现收入 22.61 亿元(+16.4%)和归母净利润 6.79 亿元 (+18.22%)。随着四联苗的持续放量和重磅产品陆续获批,业绩增长有望提速。

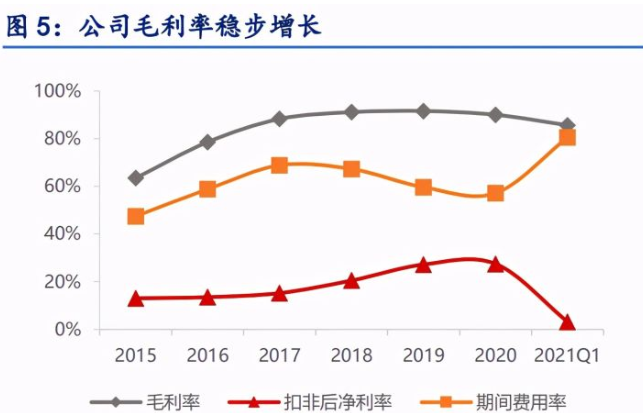

公司毛利率保持稳步增长,随着自主非免疫规划疫苗收入占比的提升,毛利率由 2015 年的 63.5%增长到 2020 年的 90.0%。期间费用率有所下降,2021 年一季度,公司加大了研发投 入,同时由于管理费用中人工薪酬及存货报废损失增加,使得期间费用率上升明显。

二、独家品种四联苗持续高放量,未来有望实现产品升级

多联疫苗可减少婴幼儿疫苗接种次数,提早完成基础免疫,降低不良风险发生机率。以公司 的百白破-Hib 四联苗为例,四联疫苗同时预防了 4 种疾病,按国家免疫程序及说明书,预防 这 4 种疾病的传统疫苗总共需要 8 针,而如果用四联苗,只需 4 针。既减少了婴幼儿挨针 的次数,减少家长去保健站的次数,也降低了不良反应的风险。且多联苗可以节约时间,为 接种其他疫苗腾出时间,提高新生儿的疫苗覆盖率和接种率。

b 型流感嗜血杆菌(Hib)是中国儿童呼吸道的重要致病菌,主要引起下呼吸道感染,以肺炎 为主,2 岁以下幼儿感染率较高。由于抗生素严重滥用,Hib 对许多抗生素产生耐药。Hib 疫 苗是控制 Hib 侵袭性疾病的有效措施。Hib 疫苗具有较好的免疫原性,接种后可产生良好的 免疫应答,可诱发机体产生有效的保护性杀菌抗体。

我国上市的 Hib 疫苗包括 Hib 疫苗和多联苗,均为二类苗。多联苗分为赛诺菲的百白破-IPVHib 五联苗、康泰生物的百白破-Hib 四联苗、智飞生物的 AC-Hib 三联苗,可将接种次数分 别减少 8 次、4 次、4 次。

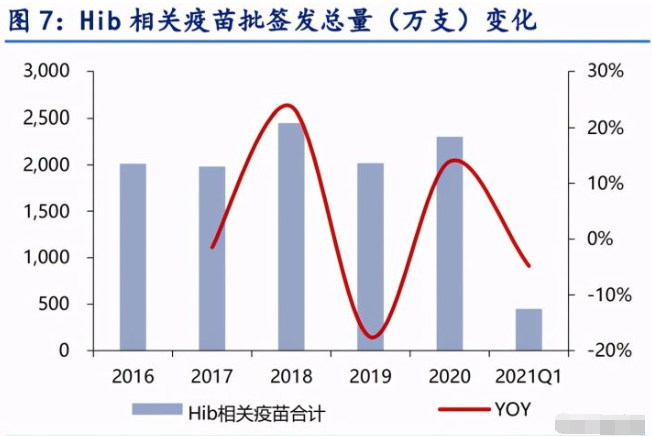

Hib 多联苗快速放量,单苗批签发下滑。2020 年 Hib 相关疫苗批签发量约 2300 万支,同比 增速约 14%。Hib 疫苗由于价格偏低、市场竞争激烈、且受到多联苗冲击,批签发量持续下 滑。多联苗渗透率持续提升,2019 年达到 65%,由于智飞三联苗在 2020 年暂时无批签发, Hib 单苗占比回升至 48.4%。

国内 Hib 多联苗仅赛诺菲、康泰和智飞获批。智飞生物和欧林生物的 AC-Hib 三联苗冻干剂 型预计均在 2021 年底申报生产,2022 年获批。公司的五联苗已获批临床,未来获批后有 望实现对四联苗的产品升级替代。根据已披露的各家临床进度,预计三年内不会有 Hib 四联 苗获批上市,已上市联苗企业将共同开辟多联 Hib 疫苗市场。

Hib 单苗价格低且竞争激烈,企业缺少学术推广投入。多联苗价格更高,赛诺菲、康泰、智 飞都具有极强的学术推广能力,未来接种率有望提升至 50%以上,假设我国 Hib 疫苗目标 覆盖率为 60%;2019 年多联苗渗透率约 65%,假设目标渗透率为 75%。据此估计,Hib 多联苗未来需求量有望达到 2700 万支。若康泰四联苗市占率为 35%,则对应销量为 945 万 支,峰值收入有望达 34 亿元。

三、新冠疫苗灭活疫苗紧急使用,平台型技术布局意义重大

国外新冠疫情形式依旧严峻,日新增人数仍高达 60 万:截至 2020 年 5 月 22 日,国外已累 计确诊新冠人数 16,676 万,累积死亡 345 万,现有确诊 1,980 万。尤以印度疫情最严重, 截至当地时间 5 月 22 日 8 时(北京时间 10 时 30 分),过去 24 小时内,印度新增新冠肺 炎确诊病例 25.7 万例,累计确诊达 2628.9 万例,累计死亡 29.6 万例。近期在印度新冠肺 炎患者中,感染罕见的毛霉菌病的病例迅速增加,新冠疫情下的医疗卫生体系岌岌可危。

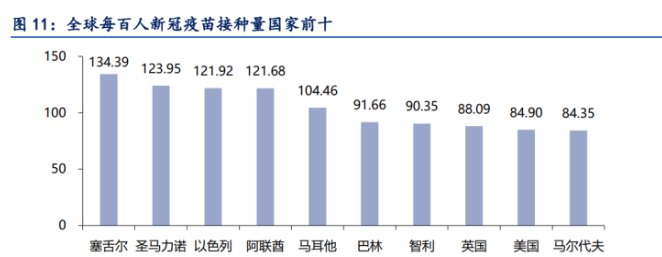

新冠疫苗控制疫情效果显著:截至伦敦时间 2021 年 5 月 16 日,以色列已有 510 万人接受 完整的新冠疫苗接种,按照每人接种 1 剂计算,接种率已达到 60%以上。随着新冠疫苗接 种量持续增长,以色列日增病例快速减少,仅为 1 月高峰期的约 4%,4 月份更降至两位数。

中国已有 3 条技术路径的 6 个新冠疫苗有条件获批或紧急授权使用,1)灭活疫苗:北京所、 武汉所、科兴中维、康泰生物;2)重组蛋白疫苗:智飞生物;3)腺病毒载体疫苗:康希诺。 截止到 2021 年 5 月 23 日,中国已累计接种 51085.8 万例新冠疫苗,每日接种量爬坡至 1392.9 万例。

但随着疫情持续和病毒演变,多地出现变异株:新冠疫情以来,欧洲、美国、印度等国家或 地区疫情经过发酵,产生包括在英国发现的 B.1.1.7 变种、南非发现的 B.1.351 变种、巴西 发现的 P.1 变种和印度发现的 B.1.617 变种。其中一些变异株比最初发现的新冠病毒毒株更 具传染性。根据 Nature,近日发现的欧洲变异株 B.1.620 包含 19 重变异,其中 E484K 和 S477N 两个变异点使其具备免疫逃逸能力。

新冠病毒变异下,平台化的技术对于新疫苗研发尤为重要:国务院联防联控机制 5 月 20 日 在北京召开新闻发布会,介绍疫情防控和疫苗接种有关情况,初步研究结果显示,我国现有 疫苗可以应对印度变异株。疫情在国外的发酵使得病毒处于不断变异过程中,建立起对于新 变异株的快速有效疫苗的研发手段至关重要,平台化的研发技术使得生产工艺不变,便可生 产出针对变异病毒的新的疫苗。

免疫力消退后和新流行变异株具有加强针需求,新冠疫苗持续研发尤为重要:多数人免疫消 退时,体内仍存有大量免疫记忆细胞,对病毒的攻击会产生高强度的反应,能起到一定的保 护作用。一般来说,6 个月以上消退会显著发生,新冠疫苗也有类似现象,对于免疫力消退 后加强针的相关研究正在进行。同时,随着全球疫情的迅速变化,可以选择针对当时流行的 变异毒株的疫苗进行免疫加强,因此新冠疫苗的持续研发尤为重要。

截至 2021 年 5 月 14 日,我们统计到全球共有 11 款新冠疫苗获批或获得紧急使用授权,其 中中国疫苗 6 家,包括科兴生物、国药武汉所、国药北京所、康希诺/军研所、智飞生物/中 科院微生物所及康泰生物。

康泰生物两条技术路径同时推进,自主研发的新冠灭活疫苗于 5 月 14 日公告已获得药监局 紧急使用批件,与阿斯利康合作的腺病毒载体新冠疫苗顺利推进:

公司灭活新冠疫苗于 2020 年 2 月启动研发,2020 年 9 月获得药物临床试验批件,随即组 织与启动 I 期/II 期同步现场临床相关事宜。2021 年 2 月,公司新冠灭活疫苗取得 I/II 期临床 试验总结报告,2021 年 4 月 8 日,康泰生物自主研发的灭活新冠疫苗 I/II 期临床试验数据 预印版发布,显示出优异的安全性和免疫原性。中剂量 5ug,0、28 天两针免疫 28 天后, 活病毒中和抗体 GMT(IU/ml)为 131.7,为康复者血清中和抗体 GMT 49.7 的 2.65 倍。

目前,公司正在马来西亚、哥伦比亚、阿根廷、巴基斯坦、菲律宾等国开展国际多中心Ⅲ期 临床实验。并从多价灭活疫苗、mRNA 疫苗两条技术路线开展变异毒株疫苗研发工作,同时 在确保质量万无一失的前提下,不断扩大现有灭活疫苗的产能规模。公司新冠灭活疫苗研发 和产业化工作进展顺利,位于深圳市南山区的配套生产车间已经完成建设并全面投入生产, 设计产能为 2 亿剂/年。

四、注重研发投入,新品种将进入集中收获期

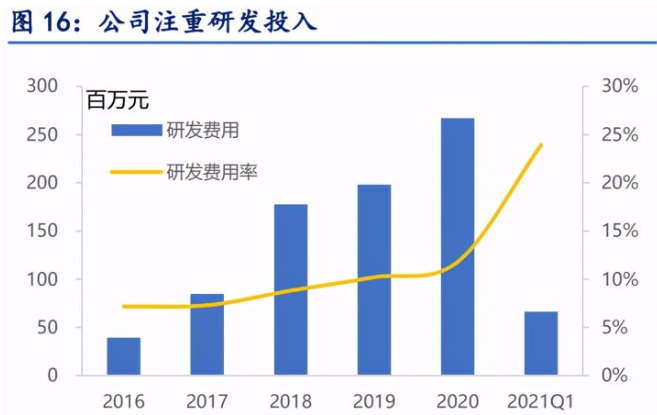

公司注重研发投入:研发费用由 2016 年的 3953 万元增长到 2020 年的 2.67 亿元,CAGR 达到 61%,研发费用率也由 7.16%增至 11.81%。研发人数不断扩增,由 2016 年的 88 人 增加到 2020 年的 425 人,研发人员数量占比由 12.0%提升到 20.8%,高投入的研发支出及 研发人员助力公司管线顺利推进。

公司自成立以来,专注于疫苗的研发和生产,是国内疫苗研发平台最丰富的企业之一,掌握 了多项国内外先进的生物疫苗核心技术,特别是具备多联多价疫苗研发的成功经验。

除已上市的 6 种疫苗产品外,吸附无细胞百白破联合疫苗已获得药品注册批件,同时公司拥 有处于临床前研究、临床研究或申请药品注册批件的在研项目 30 余项,包括 13 价肺炎球 菌结合疫苗、冻干人用狂犬病疫苗(人二倍体细胞)、五联疫苗、口服五价重配轮状病毒减 毒活疫苗、麻腮风水痘四联苗等新型疫苗,研发项目对标国际疫苗巨头的新型疫苗产品布局, 项目前景广阔。

4.1 13 价肺炎疫苗需求大、渗透率低,存在未满足需求

肺炎是一种影响肺部的急性呼吸道感染,可由病毒、细菌或真菌引起。肺炎一般通过与感染 者直接接触传播。根据 WHO 的报告,肺炎是世界上儿童死亡的首要原因,发病率为 8~34 人/10 万人,小于 2 岁的婴幼儿和老人的发病率最高。

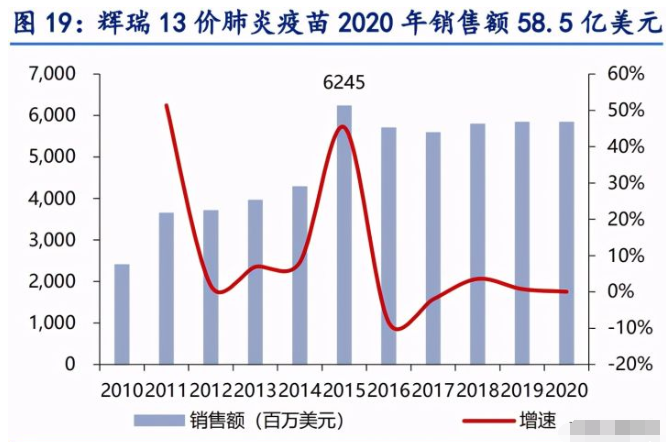

13 价肺炎疫苗是全球最畅销疫苗。辉瑞的 13 价肺炎球菌多糖结合疫苗 Prevenar13(辉瑞) 2015 年销售额超过 60 亿美元,之后连续五年的销售额超过 56 亿美元,一直名列世界上最 畅销的药物之一,是疫苗产品销售额最高的超级重磅炸弹。13 价肺炎球菌多糖结合疫苗于 2016 年 11 月获得 CFDA 批准,中标价 698 元/支,2020 年 13 价肺炎多糖结合疫苗在中国 的批签发量约 1088.86 万剂。

沃森 13 价肺炎疫苗在 2019 年 12 月 31 日正式获批上市,2020 年沃森 13 价批签发 446.51 万剂,加上辉瑞共计批签发 1088.86 万剂,按照每个新生儿接种 4 剂计算,约覆盖 272 万 新生儿,渗透率约为 18%,我国新生儿接种率仍有很大提升的空间。

13 价肺炎疫苗潜在市场有望达到 130 亿元:13 价肺炎疫苗也是婴幼儿高价值二类疫苗,需 求量旺盛。我们依据以下关键假设估算国内存量和增量空间:

1、渗透率:根据 WHO 官网,截至 2018 年底,已有 145 个国家/地区引入了肺炎球菌疫苗 (结合和多糖),全球第三剂接种率估计为 47%。我们假设在国内未来不纳入免疫接种计划 下,合理估计 PCV13 峰值新生儿渗透率有望达到 40%。

2、人群数:假设后续我国每年新出生人口约 1200 万人,且持续维持在此水平。

3、价格:价格按照 600 元每剂计算;

按以上假设,新生儿增量市场可达到 115 亿元级别。若考虑 6 岁以下存量儿童,则市场规模 有望进一步到 155 亿元。

康泰的 PCV13 进度最快,已申请药品注册批件并完成注册现场检查,预计年中有望获批, 今年下半年开始贡献收入,按市占率 30%计算,销售峰值有望达 46.6 亿元。其他国产企业研发最快进度处于临床 3 期,预计未来 3 年内不会有新产品获批。

4.2 疫苗是阻断狂犬病传播的最核心方法,二倍体狂苗是金标准

狂犬病是一种病毒性传染病,由狂犬病病毒感染有损伤的皮肤引起,早期症状可能包括发烧、 疼痛以及伤口部位出现异常或无法解释的刺痛或灼热感。随着时间延长,病毒进入中枢神经 系统,引起大脑和脊髓的致命性炎症。疾病的潜伏期从 1 周到 1 年不等,通常是 2 到 3 个 月。

根据 WHO 调查报告,进入 21 世纪后,狂犬病仍然是重要的公共卫生威胁,全球每年约有 60000 人死于狂犬病,是致死人数最多的动物源性传染病,每年由此引发的经济负担约为 40 亿美元。人类狂犬病主要由家养狗传播引起,占比高达 99%,受害者中 15 岁以下儿童占 40%。

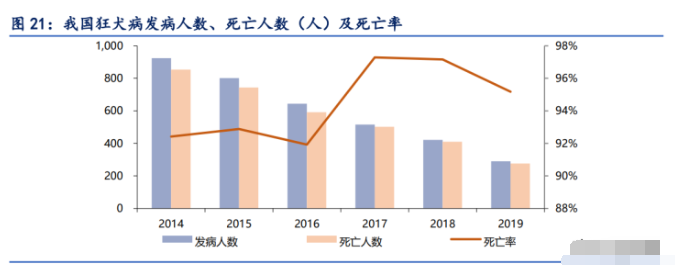

狂犬病死亡率极高,疫苗预防是关键。得益于狂犬疫苗的推广,我国狂犬病发病人数和死亡 人数持续下降,发病人数从 2014 年的 924 人下降到 2019 年的 290 人,同期死亡人数从 854 人下降到 276 人。发病率近几年逐年降低,但狂犬病毒感染后的死亡率居高不下,近年 来都在 97%左右。狂犬病治疗缺少特效药,疫苗预防是关键。

全球通过疫苗预防狂犬病已有一百多年的历史。在我国,1990 年以来,随着研制引进 Vero 细胞纯化疫苗,大量狂犬病疫苗上市。2014 年,国产人二倍体细胞疫苗获批,疫苗种类不 断增多。目前我国市场上共有 4 种技术趋于完善的狂犬病疫苗:地鼠肾细胞、鸡胚细胞、 Vero 细胞和人二倍体细胞培养的纯化疫苗。其中鸡胚狂苗自 2018 年开始无批签发。

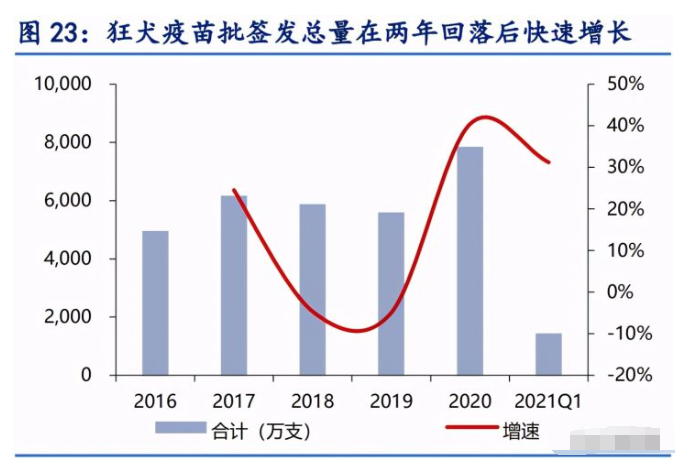

目前国内狂犬病疫苗使用需求量大,人用狂犬病疫苗每年的批签发总数量维持在 6,000 万支 左右,按五针法计算,即 1,200 万人份左右,2020 年快速增长到 7851 万支,约 1560 万人 份。Vero 细胞狂犬病疫苗在我国已上市多年,市场接受度、认知度较高,为目前主流狂犬病 疫苗,批签发占比约 90%左右,生产厂家包括成大生物、广州诺成、宁波荣安等企业,疫苗 价格相对较低。 自二倍体细胞人用狂犬病疫苗上市以来,已有 40 多年在 70 多个国家应用的历史,其安全 性及减针免疫,对暴露后人体应用的效果已被证实。成都康华的人二倍体细胞狂犬疫苗自 2014 年获批上市后,市场份额逐步上升,批签发 2020 年占比 4.7%,未来还有巨大提升空 间。

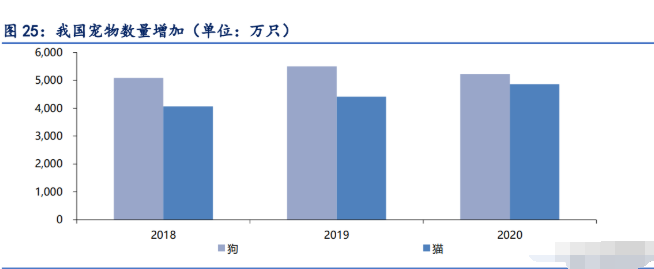

近年来,随着我国人均可支配收入的提升,宠物饲养逐渐兴起,我国养宠人数不断提升,根 据《2020 年中国宠物行业白皮书》报告,2020 年全国城镇宠物猫狗数量合计约达 10084 万 只,养宠人数达 6294 万人,较 2019 年新增 174 万人。在宠物饲养人数增加、宠物市场规 模扩大的同时,人们被猫狗等宠物咬伤导致狂犬病感染的风险也有所提高,据成都市疾控中 心数据显示,八成以上的病例是狗咬伤导致,且主要是家养犬,流浪犬比例不足 10%。在此 情形下,随着暴露前疫苗知识的普及,作为能有效防止狂犬病传染的人用狂犬疫苗的刚性需 求巨大,未来狂犬病疫苗市场成长潜力强。

人二倍体细胞狂犬病疫苗,不良反应率显著降低:目前国内仅有康华生物一家人二倍体细胞 狂犬病疫苗于 2014 年获批上市。康华采用人二倍体细胞(MRC-5 细胞)为细胞基质培养 狂犬病病毒,来制备的狂犬病疫苗是被世界卫生组织称为预防狂犬病的黄金标准疫苗。临床 具有无动物源细胞残留致癌风险,免疫原性高,免疫持续时间长等特点。和 Vero 细胞纯化 疫苗安全性对比,根据银川市第二人民医院临床研究结果,人二倍体细胞组总不良反应发生 率为 1.5%,显著低于 Vero 细胞组患者的 30.5%,具有临床推广意义,市场渗透率有望进 一步提升。

基于二倍体狂苗的多重优点,以所有狂犬病疫苗 2020 年批签发量作为销售总量,假设未来 二倍体疫苗的市占率为 20%,康泰占比 50%,单支价格按 300 元计算,则公司二倍体狂苗 销售峰值有望达到 23.56 亿元。

在研企业方面,康泰生物子公司北京民海处于领先地位,已申请药品注册批件,有望今年获 批上市,成为第二家上市二倍体狂苗的企业。成都所及安徽智飞已经进入Ⅲ期临床试验阶段, 后续多家企业也纷纷布局。我们认为目前国内狂犬疫苗需求大,二倍体疫苗具有产品优势, 上市公司有望优势持续深入开拓市场。

:

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号