-

【公司深度】雅克科技:快速崛起的半导体材料平台型龙头

机构研报精选 / 2021-05-21 10:30 发布

投资要点

全球半导体行业景气上行,半导体材料作为产业基石正持续受益。

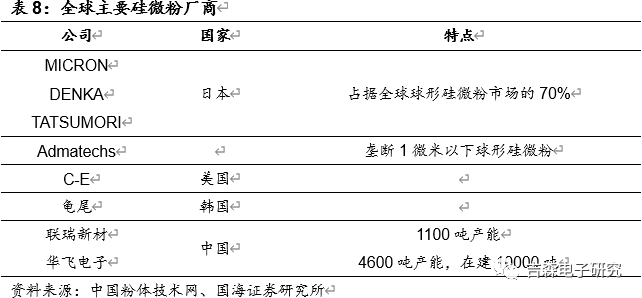

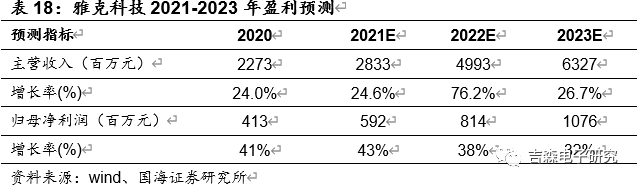

在5G、AI、云计算等新技术的推动下,全球半导体行业正进入新一轮的螺旋上行周期,根据WSTS数据,2020年全球半导体销售额为4407亿美元,同比增长7.5%,预计2021年全球半导体销售额将达到4690亿美元;受半导体行业持续上行影响,半导体材料作为行业基础其市场空间正持续扩容,根据SEMI数据,2020年半导体材料市场规模达553亿美元,预计2021年将增长至587亿美元,其中,2020年前道制造耗材市场达349亿美元,后道封测耗材达204亿美元,前道制造环节细分耗材及占比主要为硅片(33%)、电子特气(14%)、光掩模(13%)、光刻胶及配套材料(13%)、CMP抛光材料(7%)、湿电子化学品(4%)、靶材(3%),后道封测环节的细分耗材及占比主要为封装基板(33%)、引线框架(17%)、键合线(16%)、封装树脂(15%)、陶瓷材料(12%)、芯片粘接材料(4%)。 产业东移+国产替代全面提速,高端半导体材料发展空间广阔。 相比于传统化工行业,半导体材料对纯度、一致性等方面有更高的要求,行业整体壁更高,海外企业起步较早,在多个细分半导体材料领域呈现寡头垄断态势,在半导体前驱体领域,2019年全球市场空间约为12亿美元,主要企业为德国默克、法国液空、三星SDI、UP Chemical、Soulbrain等,在雅克科技收购UP Chemical前,国内企业并未涉足该领域;在光刻胶领域,2019年全球市场规模为91亿美元,其中面板光刻胶约占四分之一,以JSR、LG化学、TOYO INK、住友化学、三菱化学为代表的日韩企业合计占据90%以上市场份额,得益于国内LCD产业链成熟度提升,多家本土企业均已经涉足LCD光刻胶领域并逐步实现量产;电子特气方面,2020年我国电子特气市场达173.6亿元,空气化工、林德集团、法国液空、大阳日酸合计占据全球90%以上市场份额,以金宏气体、华特气体为代表的国内企业正快速追赶,逐步打破垄断;在球形硅微粉领域,2020年国内硅微粉市场达24.35亿元,日本企业具备先发优势,占据全球超70%的市场份额,我国封测产业较为成熟,硅微粉整体竞争力仅次于日本,联瑞新材、华飞电子为国内主要企业。整体来看,我们认为在半导体产业东移以及国产替代提速的大背景下,高端半导体材料市场空间广阔,国内半导体材料领域优秀企业将充分受益。 并购布局+定增加码新材料,赛道、技术、客户优势尽显,半导体材料平台巨头崛起。 雅克科技成立于1997年,起家于阻燃剂业务,近些年公司先后通过收购华飞电子进入硅微粉领域、收购韩国UP Chemical进入半导体前驱体领域、收购科美特进入高纯特种气体领域、收购苏州科特美、LG化学彩色光刻胶事业部进入LCD光刻胶及配套试剂领域,目前已成功转型为以电子材料为核心,以LNG保温绝热板材为补充,以阻燃剂业务为辅的战略新兴材料平台型公司。2020年公司实现营业收入22.73亿元(+24%),实现归母净利润4.13亿元(+41%),盈利能力持续向好,公司近期拟募投11.9亿元用于封装材料、电子特气以及光刻胶项目,持续提升自身在半导体材料领域的技术实力与产能,未来业绩确定性较高,整体来看,公司赛道、技术、客户优势尽显,产业护城河持续拓宽,将在国内半导体产业、显示产业持续成长的大环境中乘国产替代之风崛起。 盈利预测与投资评级

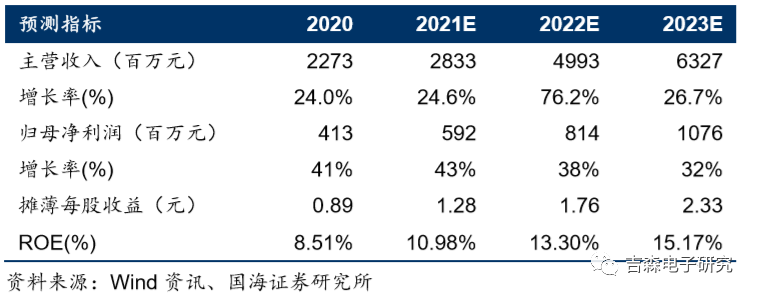

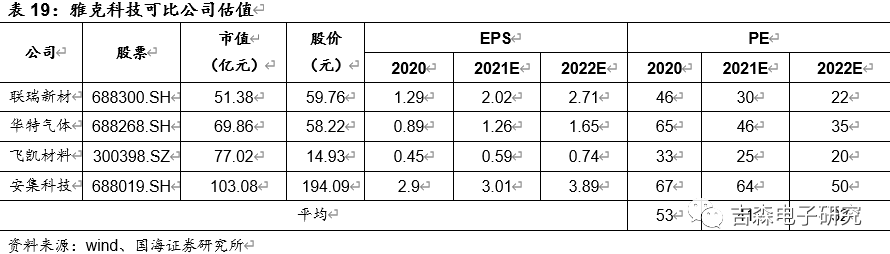

雅克科技作为国内半导体材料巨头,技术实力强大,客户资源优质,部分产品已具备全球竞争力。我们认为,全球半导体行业景气度持续上行,公司将充分受益于半导体材料市场快速发展,有望引领半导体材料国产化大浪潮。基于审慎性原则,暂不考虑增发对股本及业绩的影响,我们预计公司 2021-2023 年公司实现归母净利润分别为 5.92/8.14/ 10.76 亿元,对应 EPS分别为 1.28/1.76/2.33 元/股,对应当前 PE 估值分别为47/34/26倍,首次覆盖,给予“买入”评级。 风险提示

下游需求不及预期;募投项目进展不及预期;行业竞争出现恶化;贸易战加剧引发的不确定性;增发进展不及预期;公司与液化空气、德国默克、信越化学等全球领先的半导体材料龙头企业并不具有完全可比性,相关数据仅供参考。 财务摘要和估值指标

报告正文

1、 半导体材料行业空间广阔,国产替代是大势所趋

1.1

半导体行业景气上行,产业链东移趋势持续

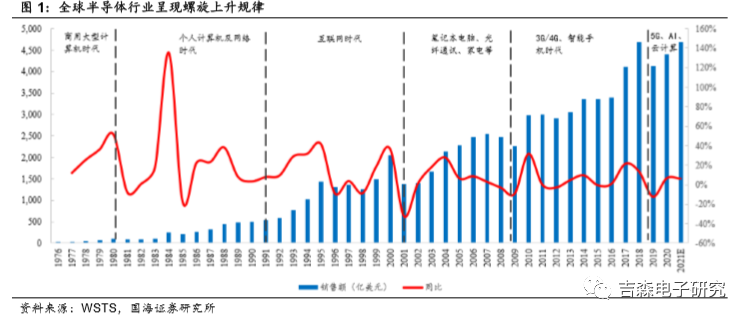

过去数十年半导体行业呈现螺旋上升趋势,作为现代信息产业的基础和核心产业之一,半导体行业将扮演推动未来技术发展的重要力量。深入的技术变革是助力半导体行业发展的内在动力,从早期的个人PC和互联网普及,到21世纪后的以笔记本、智能手机等为代表的的移动互联时代的崛起,毫无疑问,周期性的科技革新将持续推动半导体产业螺旋上升,而以5G、IoT、云计算等为首的技术革新将为半导体行业注入新动能。尽管受到新冠疫情扰动,2020年全球半导体行业周期上行的趋势没有改变,数据中心、物联网为行业带来强劲需求,根据WSTS数据,2020年全球半导体销售额为4407亿美元,同比增长7.5%,预计2021年全球半导体销售额将达到4690亿美元。

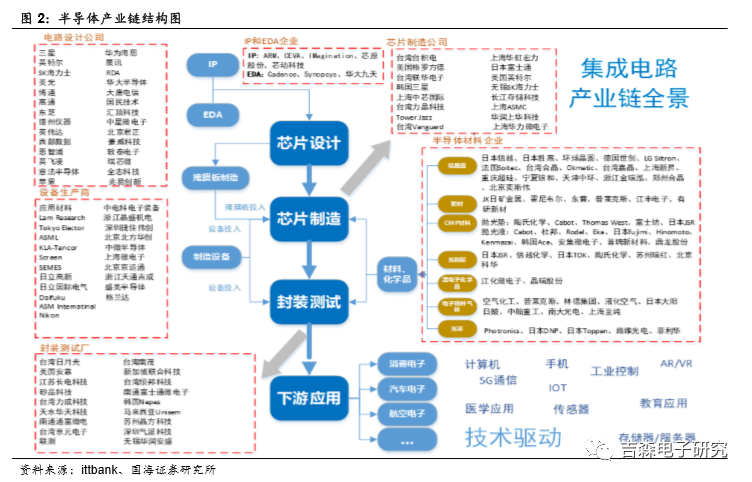

半导体产业链上各个环节分工明确,细分领域众多。半导体产业链分为半导体支撑产业、半导体行业和应用领域三大块,其中半导体支撑产业包括半导体材料和设备以及半导体设计工具等;半导体行业按照器件可以分为分立器件、集成电路、传感器和光学光电子等,按照半导体制造流程可以分为设计、制造和封测,而在设计阶段,需要上游的IP核和EDA软件作为辅助,在制造和封装测试阶段,需要半导体设备和材料作为基础;按照生产过程分工模式来看,可以分为IDM模式和Fabless模式,IDM企业可以完成从设计、制造到封测的芯片全流程生产,Fabless模式下,芯片设计公司负责电路设计,之后将设计好的电路图只作为掩模版交由下游芯片代工厂进行生产,生产好的裸晶再交给下游的封装和测试厂商进行最后的封测环节,目前来看,在非存储和功率器件领域,Fabless模式正逐渐获得越来越多的份额。半导体产业的最终应用市场遍布消费电子、汽车电子、通信、工业、医疗、航空等几乎所有领域,终端的需求是推动半导体市场前进的最终动力,而先进制程、5G通信等技术革命是终端需求的重要驱动。

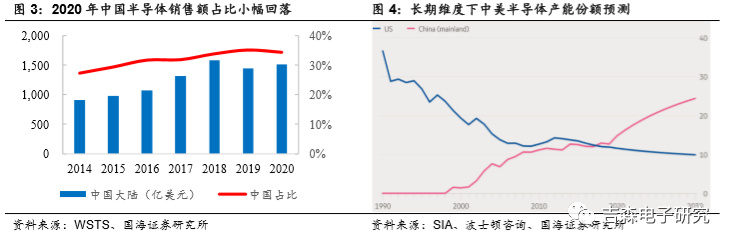

半导体产业链东移趋势有所减缓,科技战背景下,中国大陆半导体仍具备产业链配套及成本优势。根据WSTS数据,2015-2019年,中国半导体销售额占比持续提升,由29.42%提升至了35.15%,随着美国加大对我国科技封锁,以及芯片短缺加剧,美国和欧盟正努力提升本土半导体产能,我国半导体销售额占比同比小幅下滑至34.38%。尽管如此,根据美国半导体行业协会和波士顿咨询集团估计,未来十年在美国生产和制造新的半导体设施,其在美国的制造和运营成本将比中国台湾的类似设施高出约三分之一,而中国大陆的成本优势更加明显,中国晶圆厂的成本比美国的低37%至50%,随着中国半导体产业链的不断完善,以及整体技术水平的提升,中国大陆芯片制造竞争力将持续提升。

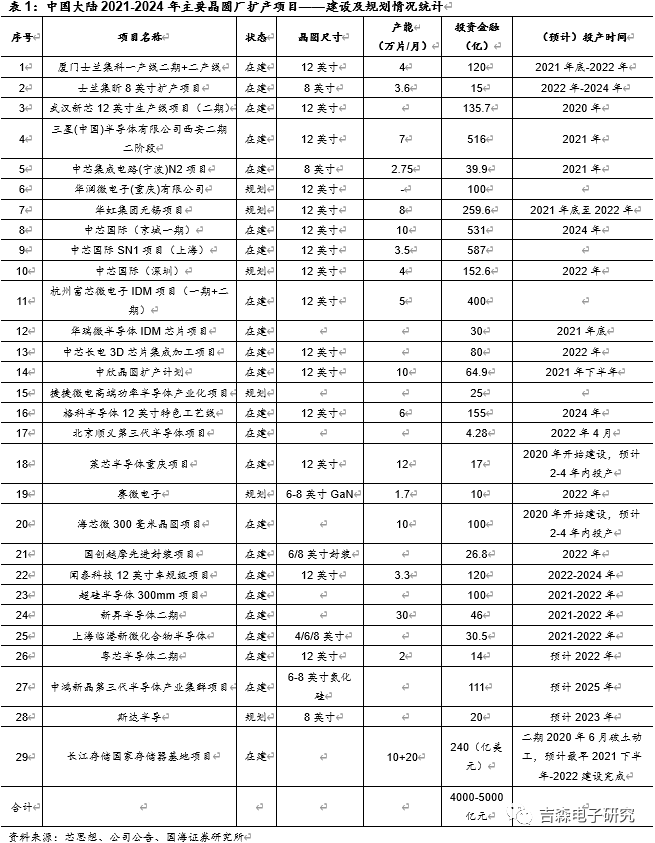

2021-2024年中国大陆晶圆厂建厂规划陆续出炉,中国大陆扩产潮继续涌动。2020下半年以来,全球芯片业缺货情况达到历史高峰期,产能紧缺情况预计至少持续到2021年二季度,这种长时间、大规模、系统性的产能紧张,将推动晶圆厂产能的变化和转移。不仅中国大陆本土陆续上马新晶圆厂,各大国际知名晶圆厂纷纷来建厂,形成了愈加突出的产能聚集效应,我们根据芯思想数据以及各公司公告整理了国内2021-2024年已经出炉的晶圆厂建设项目,如下表所示,2021-2024年中国大陆晶圆厂已经规划的投资金额合计已超过4000亿元。

1.2

半导体材料市场空间广阔,国产替代全面提速

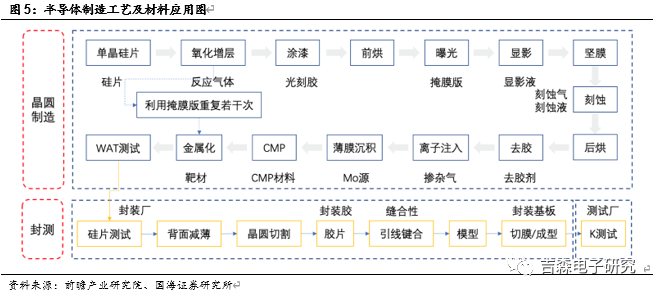

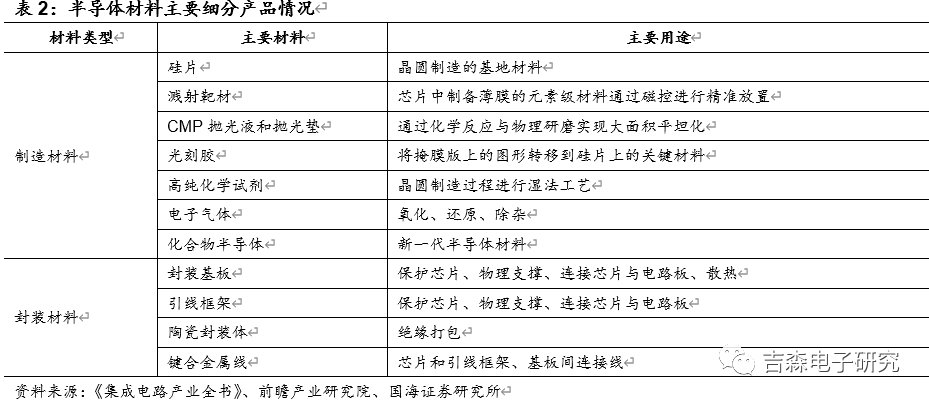

半导体材料是半导体行业的基础,细分种类众多。半导体材料贯穿了半导体生产的全流程,半导体制造可以分为前道晶圆制造和后道封装测试,因此按照应用环节可以分为晶圆制造材料和封测材料,分别用于晶圆制造和芯片封装测试。

在晶圆制造工艺中,主要用料为硅片、靶材、抛光材料、光刻胶、高纯化学试剂、电子特气和化合物半导体,其中,硅片、电子特气、光掩膜版、抛光材料等用量较大;在封装测试中,主要材料为封装基板、引线框架、陶瓷封装体和键合金属线,其中,封装基板等是较为主要的材料。

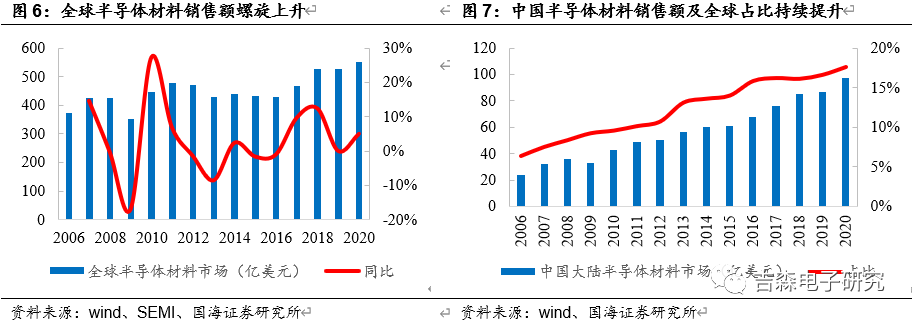

2020年半导体材料市场规模达553亿美元,国内市场占比提升至17.65%。根据SEMI数据,2006-2020年,全球半导体材料销售额从372.40亿美元增长至553亿美元,年复合增长率为2.86%,中国大陆半导体材料市场销售额从23.84亿美元增至97.63亿美元,年复合增长率达10.59%,远超世界平均复合增速,中国半导体材料市场销售额占比也从6.4%持续升至17.65%,随着中国大陆半导体产业快速扩产,国内半导体材料市场空间将一同迅速增长。

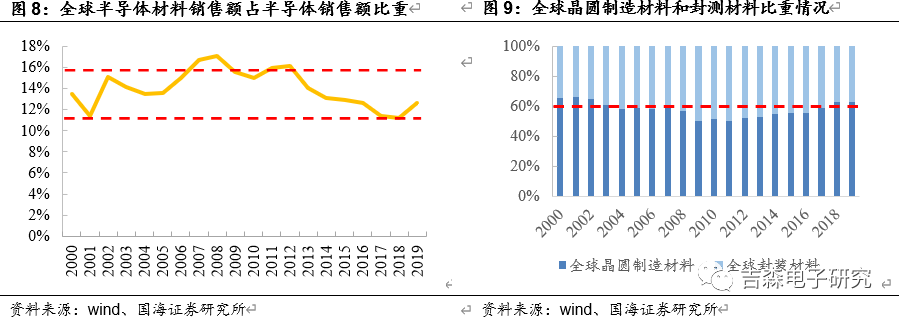

半导体材料市场占半导体市场约12%-17%,其中,晶圆制造材料占比约60%。2000-2019年,半导体材料销售额占半导体销售额比重在11%-16%之间波动。2020年,全球晶圆制造材料销售额为349亿美元,封装材料销售额为204亿美元,晶圆制造材料销售额占半导体材料销售额比重为63%,封装材料占比37%,近20年晶圆制造材料和封装材料的占比均相对稳定。

2019年,全球晶圆制造材料中,硅片是主要的半导体材料,占比为33%,其次为电子特气14%、光掩模13%、光刻胶及配套材料13%、CMP抛光材料7%。半导体封装材料主要为封装基板,占比为33%,其次分别为引线框架17%、键合线16%、封装树脂15%、陶瓷材料12%、芯片粘接4%。

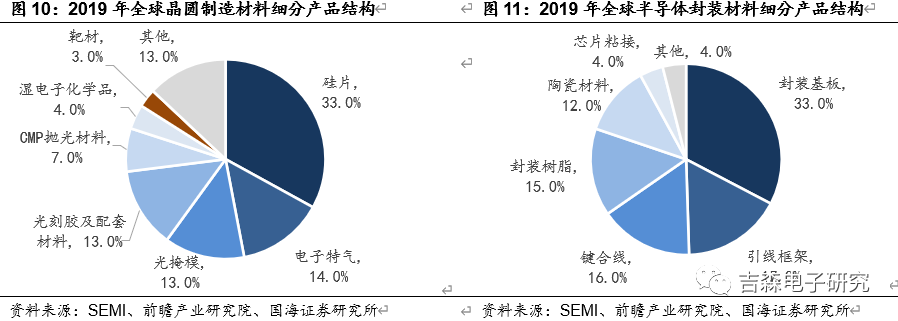

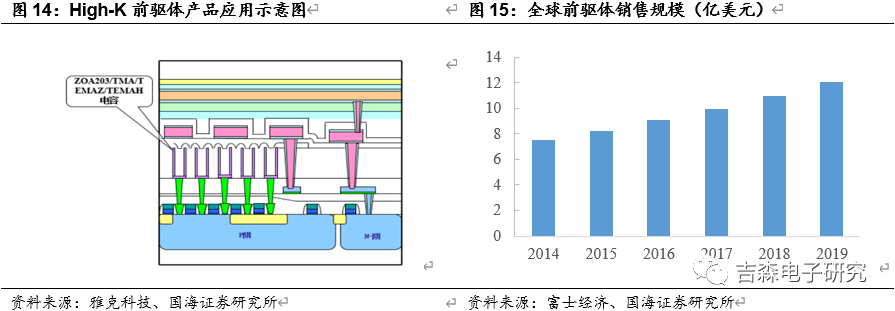

1.2.1、前驱体、SOD:薄膜工艺关键材料,市场需求快速增长 前驱体是薄膜沉积工艺中的关键材料。薄膜沉积技术是IC制造过程中关键技术,而沉积不同材料的薄膜能够精确控制IC内部构造的成型,以实现不同的电气特性。半导体前驱体是半导体薄膜沉积工艺的核心制造材料,应用于半导体生产制造工艺,携带有目标元素,呈气态或易挥发液态,具备化学热稳定性,同时具备相应的反应活性或物理性能,在半导体制造过程中,前驱体主要用于IC制造的物理气相沉积(PVD)、化学气相沉积(CVD)和原子层沉积(ALD)等薄膜制备工艺。此外,前驱体还可用于薄膜封装技术(TFE)中,作用是水汽阻隔,延长有机发光物质寿命,是OLED工艺中的核心技术之一。

按照用途,前驱体产品分为高介电常熟前驱体(High-K)、氧化硅及氮化硅前驱体和金属及金属氮化物。High-K前驱体产品具有热稳定性好、工艺可靠性高、挥发性强等特点,可使器件漏电减少10倍左右,大幅提升了处理器的良品率。氧化硅及氮化硅前驱体产品主要用于双重微影技术、侧壁空间层等,以保护集成电路栅极的电学性质。金属及金属氮化物前驱体产品主要用于半导体存储、逻辑芯片中的电容电极、栅极过渡层、隔离材料以及相变存储器中的相变材料。

前驱体材料市场小而美,技术迭代推动需求,High-K前驱体是未来趋势。随着芯片制造业快速发展,前驱体市场近年来快速增长,根据富士经济数据,2014年全球前驱体销售规模约7.5亿美元,2019年约12亿美元,CAGR达到10%。先进制程使得在芯片薄膜沉积工艺中起关键作用的前驱体材料需求扩张。其中,高介电常数(High-K)产品主要用于在45nm及以下半导体制造工艺流程,根据GMI预计,2024年ALD/CVD前驱体High-K材料市场规模将达到9.5亿美元。

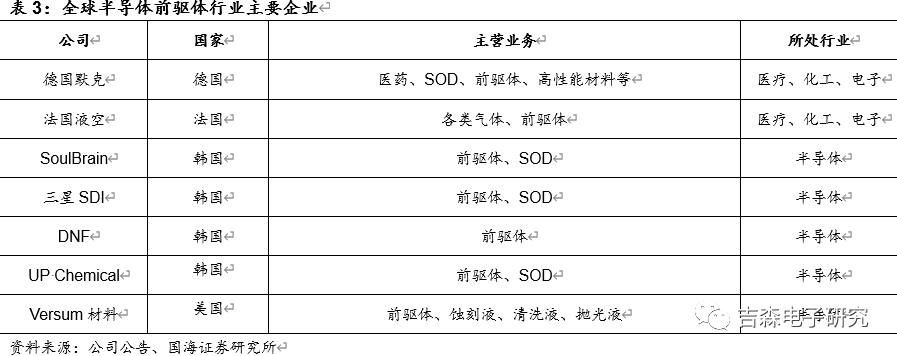

国外企业寡头垄断前驱体市场,雅克科技通过收购UPChemical进入该领域。前驱体材料具有技术门槛高、开发难度大的特点,国外企业深耕领域已久,目前全球IC前驱体主要生产商包括德国默克、法国液化空气集团以及韩国UP Chemical、DNF、Mecaro等,国内雅克科技通过收购UP Chemical切入该领域。

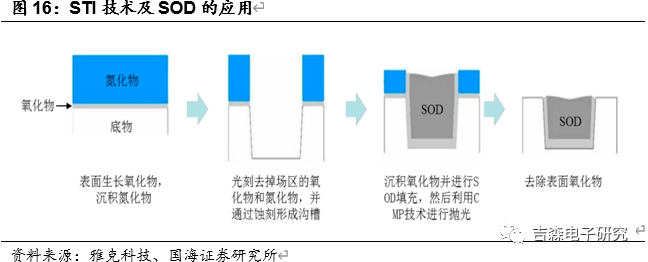

SOD产品是STI中可以用于沉积绝缘层、填补浅沟槽的解决方案。隔离技术是IC制造中的关键技术,用于IC相邻器件不受干扰。随着器件向亚微米发展,原有隔离技术逐渐表现出不足,浅沟槽隔离(STI)应运而生。STI能实现更安全、更强效的隔离,在0.25微米以下被广泛使用,如Logic、DRAM和NAND等高密度逻辑及存储电路。SOD由于绝缘性能好、填洞能力强、IC制造工艺整合性高等特点,在STI技术中作为隔离填充物。

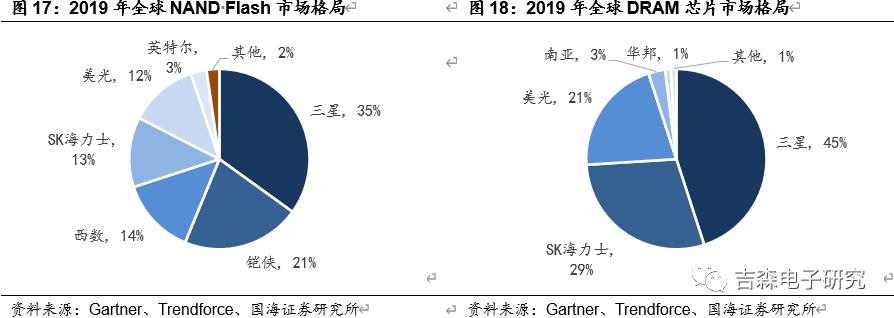

SOD市场高度集中,深度绑定下游存储大厂。目前全球仅有三家厂商实现了半导体存储芯片SOD产品稳定量产,分别是德国默克、三星SDI以及UP Chemical。德国默克为全球主流存储器生产商供应SOD产品,三星电子的SOD产品用于子公司自用,UP Chemical主要供货于SK海力士。存储芯片是一个高度垄断的市场市场,三星、SK海力士、美光合计占据全球DRAM市场95%左右的份额,NAND Flash经过几十年的发展,形成了由三星、铠侠、西部数据、美光、海力士、英特尔六大原厂组成的稳定市场格局,SOD生产商作为存储芯片上游,呈现寡头垄断格局,同时与下游客户绑定程度较深。

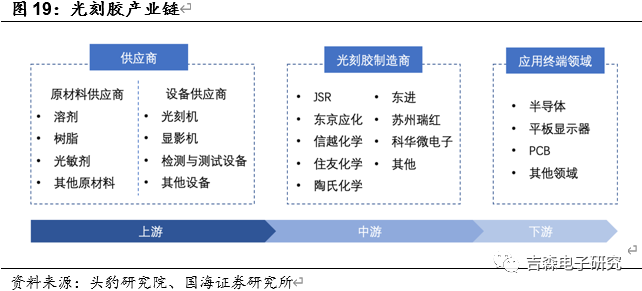

1.2.2、光刻胶:受益晶圆、面板产能持续东移,国产替代东风已至 光刻胶又称光致抗蚀剂,是一种对光敏感的有机化合物,其组成部分包括:光引发剂(包括光增感剂、光致产酸剂)、光刻胶树脂、单体、溶剂和其他助剂。在图形转移介质经过曝光、显影、蚀刻等系列环节后,光刻胶可将掩膜版上的图形转移至加工基底上。如下图所示为光刻胶产业链概览,光刻胶最终应用于半导体、平板显示器、PCB等领域中,生产难度依次减弱。

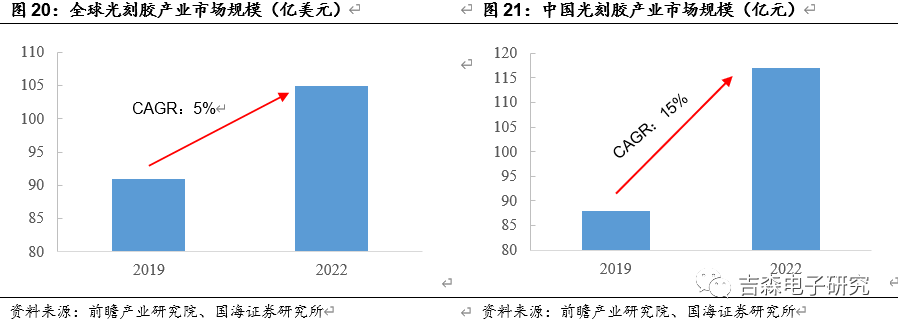

2019年全球光刻胶市场规模为91亿美元,光刻胶年复合增速为15%。2019年,全球光刻胶产业市场规模为91亿美元,中国市场规模为88亿元,受益于全球电子产业东移趋势的持续,根据前瞻产业研究院数据,预计到2022年,全球市场将达到105亿美元,中国市场迅速增长至117亿元。

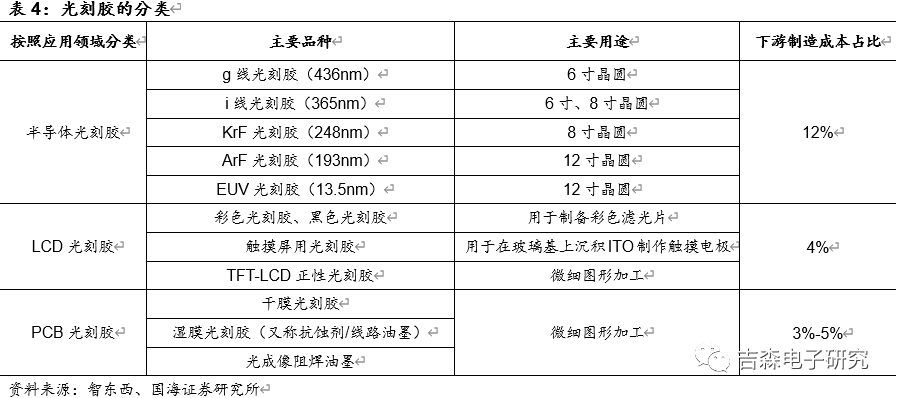

光刻胶按应用主要分为半导体光刻胶、LCD光刻胶和PCB光刻胶。依照化学反应和显影原理分类,光刻胶可以分为正性光刻胶和负性光刻胶;按下游应用来看,光刻胶可分为半导体用光刻胶、LCD光刻胶和PCB光刻胶,其中,半导体光刻胶根据不同制程可细分为g线光刻胶、i线光刻胶、KrF光刻胶、ArF光刻胶和EUV光刻胶,LCD光刻胶可分为彩色光刻胶、黑色光刻胶、触摸屏用光刻胶以及TFT-LCD正性光刻胶,PCB光刻胶又可细分为干膜光刻胶、湿膜光刻胶和光成像阻焊油墨。

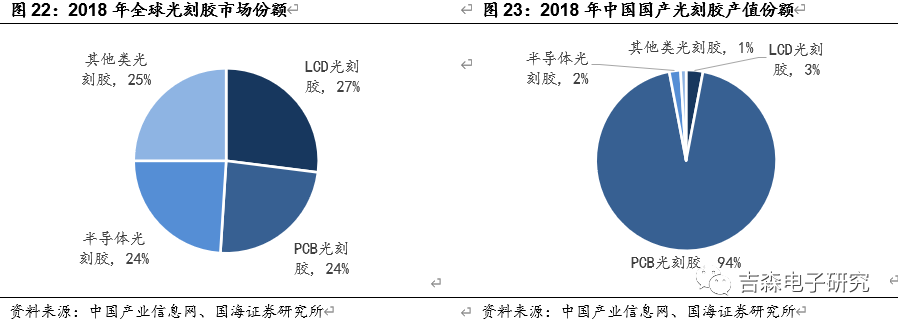

国内以PCB光刻胶供应为主,LCD、半导体光刻胶替代空间可期。2018年,全球光刻胶市场份额中占比最高的是LCD光刻胶,为27%,其次为PCB光刻胶24%、半导体光刻胶24%,而国内企业光刻胶产值占比最高的是PCB光刻胶,其次为LCD光刻胶3%,半导体光刻胶2%,用于面板以及半导体制造用的中高端光刻胶国产替代空间广阔。

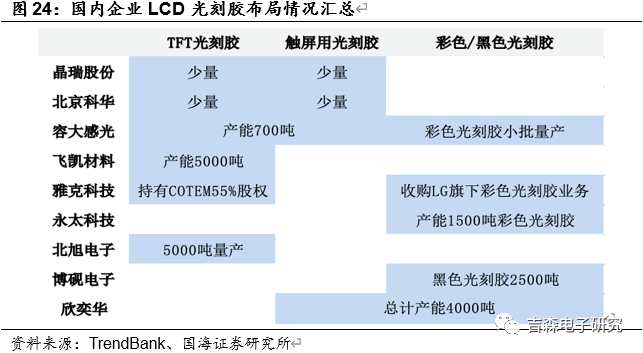

LCD光刻胶领域,日韩企业寡头垄断。在平板显示行业,主要使用的光刻胶有彩色及黑色光刻胶、LCD触摸屏用光刻胶、TFT-LCD正性光刻胶等。LCD光刻胶的全球供应集中在日本、韩国、中国台湾等地区,海外企业市占率超过90%。彩色滤光片所需的高分子颜料和颜料的分散技术主要集中在Ciba等日本颜料厂商手中,因此彩色光刻胶和黑色光刻胶的核心技术基本被日本和韩国企业垄断。

国内LCD光刻胶企业快速追赶。国内企业方面,晶瑞股份、北京科华均在TFT光刻胶、触屏用光刻胶方面布局,容大感光在彩色光刻胶方面也已小批量产,此外雅克科技、飞凯材料、欣奕华等均在LCD光刻胶有所布局且已量产。

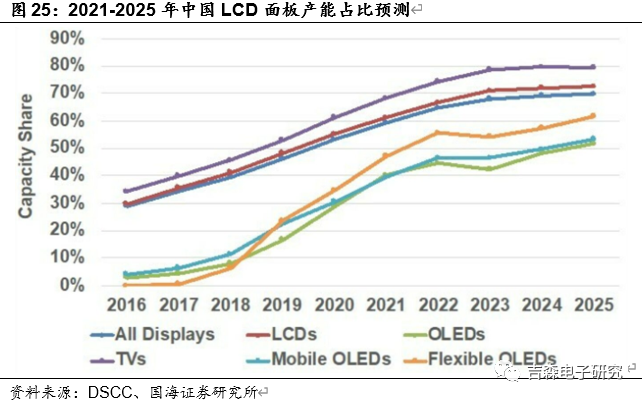

随着中国大陆LCD产能份额持续提升,国内LCD面板光刻胶迎来国产替代的历史机遇。近年来,我国面板产业受到国家政策的支持,2018年超过韩国成为全球第一LCD生产大国。韩国面板产业受到中国面板产业崛起的影响出现了利润率下降等问题,故三星、LG相继减产。反观我国,近年来我国面板厂商继续加快高世代液晶面板生产线的建设与投产,根据DSCC在2021年3月的预测,未来中国大陆厂商在LCD产能的占比将进一步提升,预计到2023年将获得超过70%的市场份额。

1.2.3、 电子特气:海外企业集中度较高,国内企业逐步打破垄断

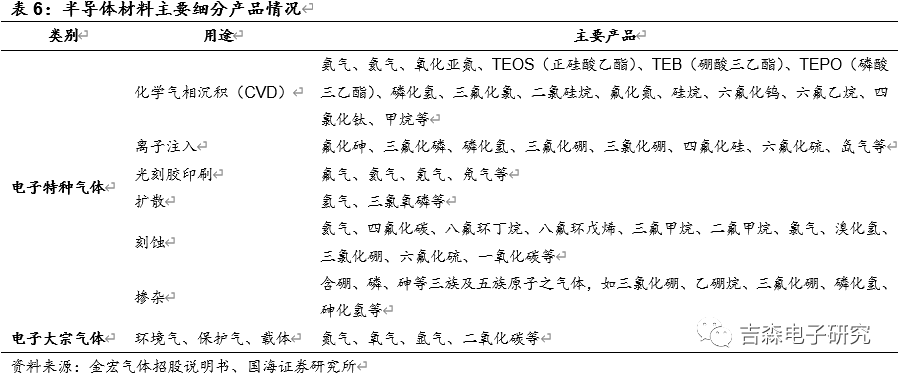

电子特气在晶圆制造材料中的使用量仅次于硅片,占比达14%。电子特气是集成电路、新型平板显示、太阳能电池等半导体行业生产过程中的关键材料。电子气体主要分为大宗气体和特种气体,大宗气体集中供应且用量较大,主要用作环境气、保护气;特种气体用量较小,主要用于蚀刻、离子注入等。

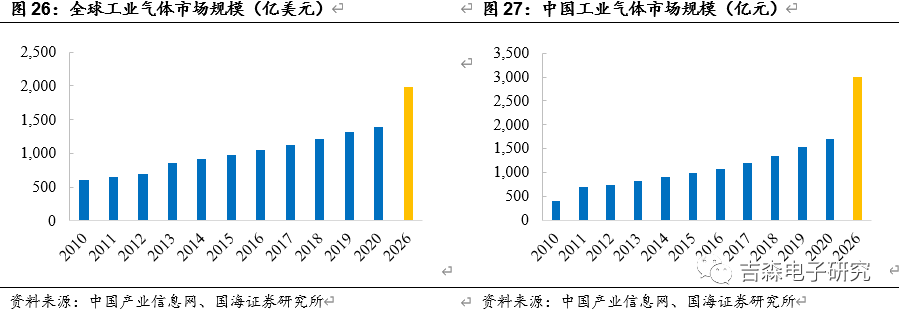

全球工业气体市场近年来呈现稳步增长的态势,预计到2026年规模可达1982亿美元。2018年,全球工业气体规模为1220亿美元,八年复合增速为9.05%;我国工业气体规模为1350亿元,八年复合增长率达到16.06%。根据业界经验数据,工业气体行业增速是全球GDP增速的2.0-2.5倍。根据国际货币基金组织预测,2021年全球GDP将增长6%,至2026年降至3%;中国作为全球经济重要的贡献者,假设未来5年中国经济增速维持在5.7%,据此数据,假设全球工业气体市场增速为5%,我国工业气体市场增速为10%,那么保守估计到2026年全球工业气体市场规模在1982亿美元,中国市场规模在2999亿元。

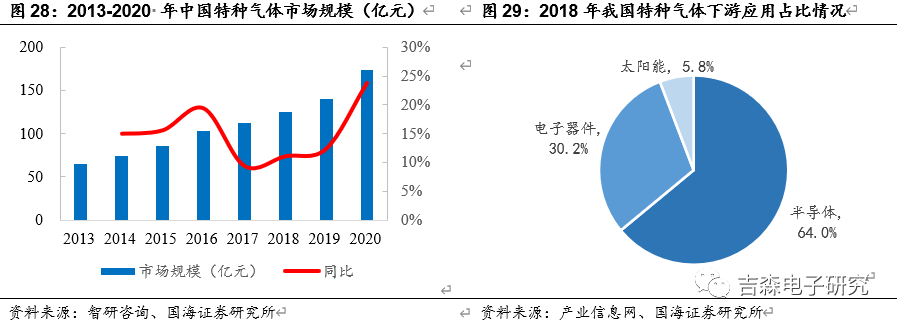

我国电子特气市场稳步增长。根据智研咨询数据显示,2013-2020 年中国特种气体行业市场规模呈现稳定上升趋势。截至 2020年底,中国电子特气市场规模达到173.6亿元,同比增长24%。根据产业信息网统计,我国电子特气主要用于半导体、电子器件以及太阳能三大领域中,其中半导体占比最为显著,2018年64%的电子特气用于半导体领域,30.2%的电子特气用于电子器件领域。其中六氟化硫在国内外被广泛应用于电力设备中的输配电及控制设备行业,四氟化碳被广泛应用于国内外半导体制造、平板显示、太阳能薄膜等行业。

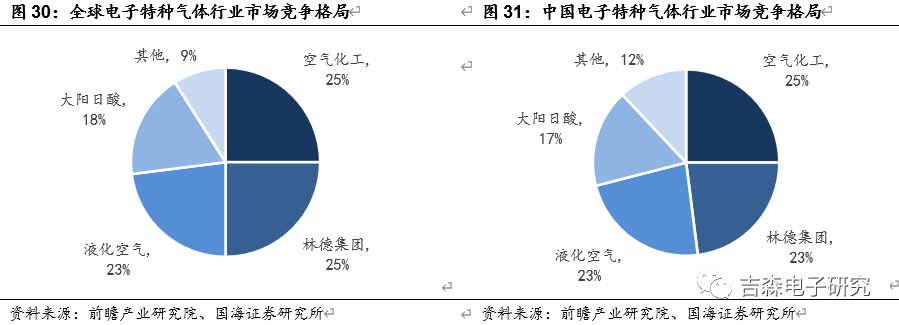

电子特气市场集中度高,呈寡头垄断格局。2018年全球半导体用电子气体市场中,空气化工、普莱克斯、林德集团、液化空气和大阳日酸等五大公司控制着全球90%以上的市场份额,形成寡头垄断的局面。在国内市场,海外几大气体巨头控制了88%的份额,我国电子气体受制于人的局面十分严重。

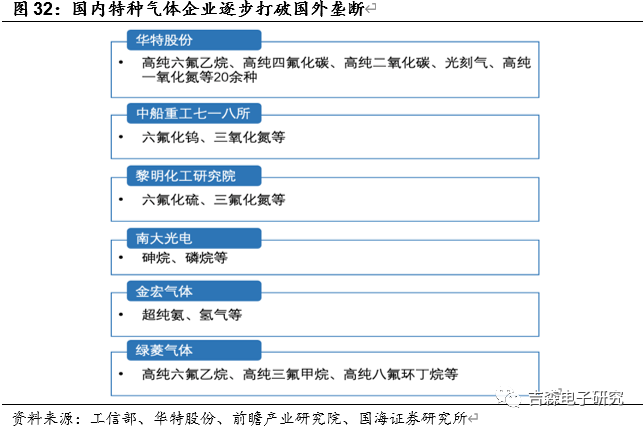

内资企业逐步打破垄断,多家企业实现进口替代。我国特种气体市场中,外资气体巨头目前仍占据绝大部分市场份额,内资气体企业规模快速增长,在某些品种上逐渐打破外资垄断。目前国内主要的特种气体厂商有金宏气体、华特气体、绿菱气体、雅克科技、昊华科技、派瑞特气、南大光电。

1.2.4、球形硅微粉:环氧塑封、CCL加速成长,助力需求增加

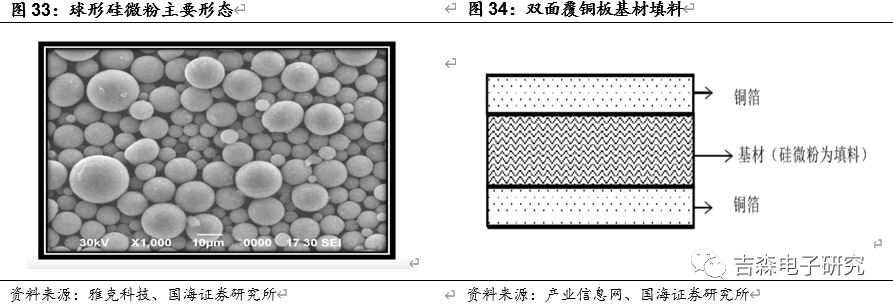

球形硅微粉主要用于环氧塑封料及覆铜板制造。硅微粉是由石英粉为原料,经初选、破碎、研磨、精密分级、提纯、混合复配、高温球化等多道工艺加工而成的粉体。硅微粉主要有角形硅微粉和球形硅微粉两种。角形硅微粉是电工级的产品,球形硅微粉则是电子级产品,粒径可达到亚微米级、纳米级。球形硅微粉是IC封装材料(塑封料)的功能性填料,占塑封料的重量比接近 90%,主要作用是绝缘、通过紧密堆积提高填充率降低热膨胀系数。此外,球形硅微粉也常作为覆铜板的无机填料进行使用,从而改进覆铜板产品的性能。

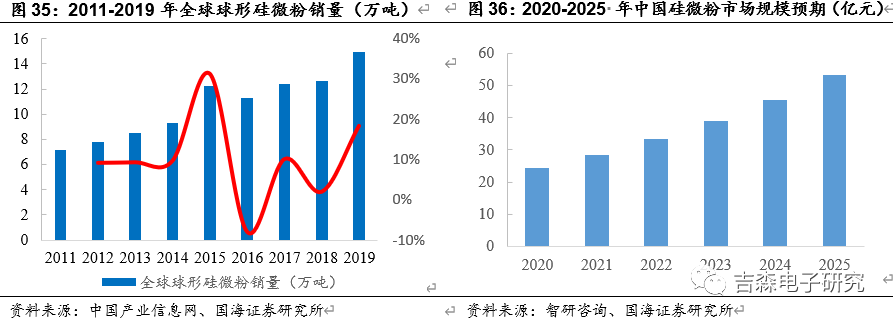

球形硅微粉市场持续增长。2011-2019年全球硅微粉销量从7.13万吨增加至14.93万吨,年复合增速达到9.68%。伴随着新一代通信技术的发展,通信电子设备需求增加,3C 电子产品应用领域得到扩展,覆铜板和集成电路封装需求稳步上升。受益于下游需求的持续上升,根据智研咨询预测,未来中国硅微粉市场规模将保持 17%左右的年复合增长率,2025 年市场规模将增长至 53.38 亿元。

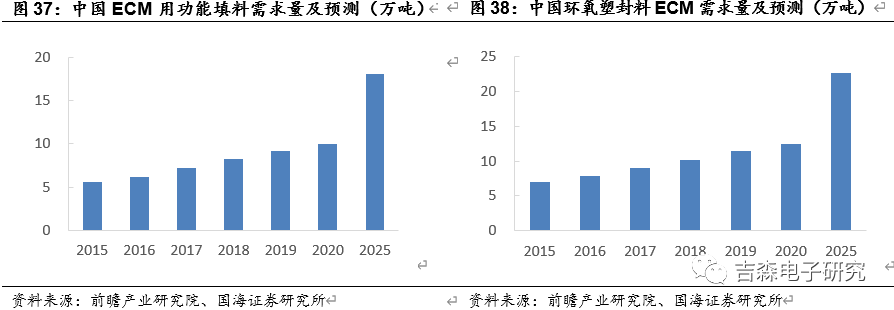

芯片产业东移,环氧塑封料迎高景气。根据新材料在线统计数据,中国2019年EMC用功能填料需求量为9.2万吨,同比增长12.2%,中国EMC用功能填料市场规模为27.6亿元,同比增长8.2%。市场规模增速小于市场需求增速的原因是产品价格下降导致。预计2025年中国EMC用功能填料市场需求量将达18.1万吨,2019-2025年年复合增长率为11.94%;到2025年中国EMC用功能填料市场规模将达45.2亿元,2019-2025年年复合增长率为8.57%。

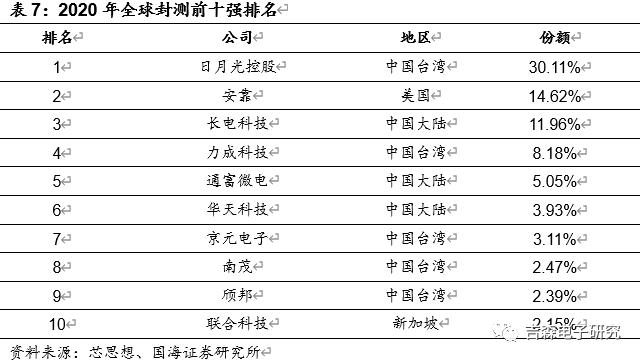

全球前六大封测厂有三家为本土企业,助力封装材料国产化进程。在我国半导体产业链重,发展较为成熟的产业链环节为技术、资金壁垒相对较低的封装测试环节,2020年前十大封测企业重,我国长电科技、通富微电、华天科技均保持在前六名,国内封测巨头有望加速推动ECM等封装材料的国产化进程。

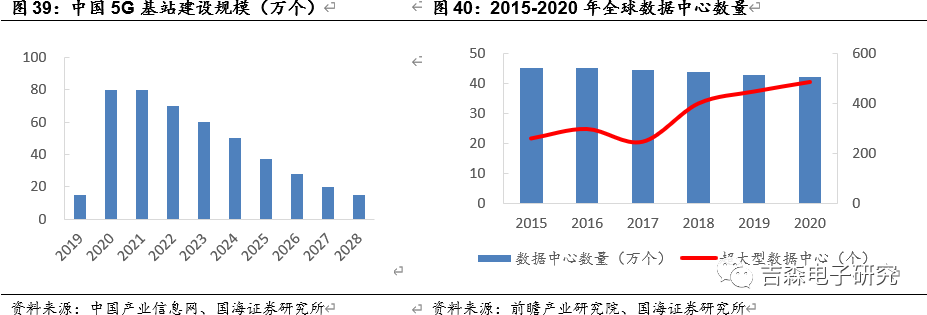

高频高速覆铜板在5G基站、数据中心广泛使用,带动球形硅微粉需求增加。5G网络铺开,带来的Massive MIMO技术使用,提高了高频覆铜板的需求。而5G、AI、云计算的快速发展,带来数据流量的增长,从而驱动上游数据中心的扩容,服务器数量增加,对高速覆铜板的需求也逐步提高。球形硅微粉是高端覆铜板的关键填充材料,覆铜板用量的增加必然带来球形硅微粉的需求上升。

球形硅微粉市场格局:日企占据七成市场,国内主要在中低端硅微粉市场。根据智研咨询数据,全球硅微粉主要厂商集中在日本,其次是中国。日本企业在硅微粉行业占据优势,全球球形硅微粉70%以上市场来自日本,其中Admatechs垄断1um以下球形硅微粉市场。

1.3

他山之石:全球领先的半导体材料龙头企业

1.3.1、液化空气:电子特气、半导体前驱体巨头

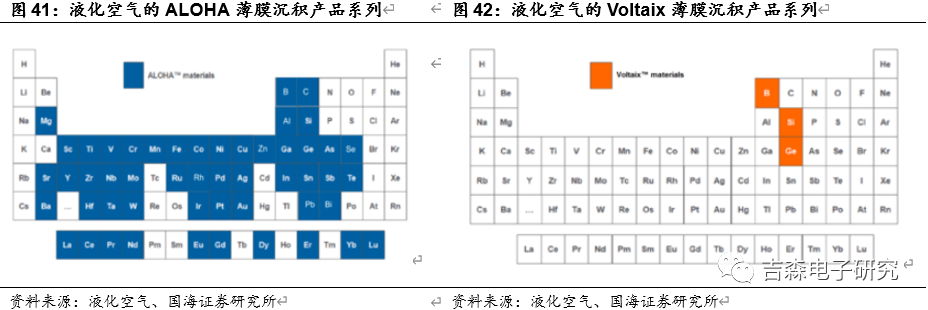

全球工业气体、医疗气体龙头。成立于1902年的法国液化空气集团是世界上主要的工业气体和医疗气体以及相关服务的供应商之一。法液空集团向众多的行业提供氧气、氮气、氢气和其它气体及相关服务。目前公司在七十多个国家拥有约66000名员工(2019年数据)。在半导体领域,液化空气主要提供电子高级材料,用于化学气相沉积(CVD)和原子层沉积(ALD);电子专用材料,例如硅烷或卤素气体,可以装在大容器中供应;以及超高纯载气(现场产生或大量输送),包括氮气,氧气,氢气,氦气和氩气。

业绩规模稳步增长,盈利能力向好。公司业绩稳步增长,2015-2020年液化空气营业总收入从165.73亿欧元增长至207.01亿欧元,净利润从17.56亿欧元增长至24.35亿欧元,盈利能力同样呈现持续提升德态势。

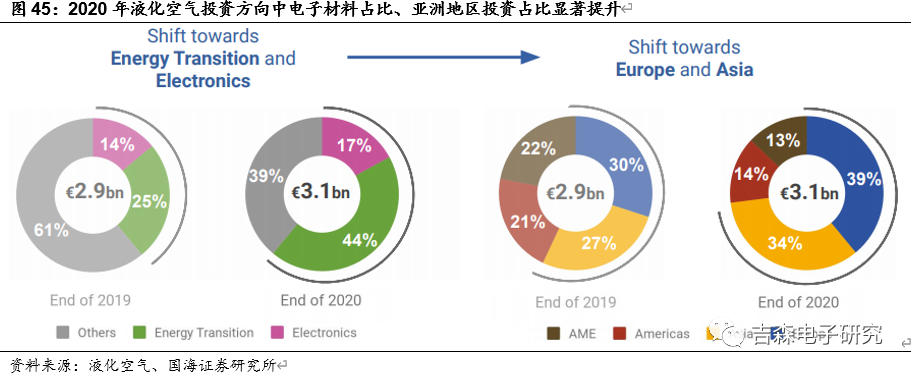

公司投资重心逐渐转向电子材料,在投资地域上逐渐转向亚洲地区。在投资活动中,2020年液化空气共产生31亿欧元的投资,较2019年增长2亿欧元,按下游应用来拆分,2020年液化空气将17%的资本投入于电子材料领域,较2019年上升3个百分点,按地区拆分来看,2020年公司有34%的投资进入了亚洲范围,较2019年大幅提升7个百分点。

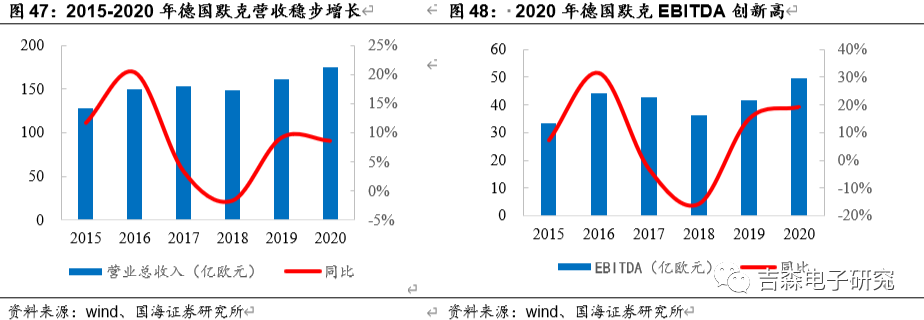

1.3.2、德国默克:全球半导体材料、显示材料巨头 德国默克专注于医药健康、生命科学和电子科技三大领域。默克的产品包括用于心血管和代谢疾病的原创产品,以及用于自身治疗的药物产品、用于显示器的液晶和用于芯片制造的电子化学品、颜料、化妆品和药物活性成分,试剂以及众多用于药物研究的实验室产品。在电子材料领域,默克与众多显示面板企业长期保持着稳固而紧密的合作关系,通过本地化研发与应用开发,生产供应着液晶、光刻胶和有机发光二极管(OLED)等材料;同时还供应着超过150余种材料产品,覆盖晶圆加工工艺的每一个环节。

积极并购拓宽电子材料布局。2019年9月和10月,默克宣布分别以6200万美元和58亿欧元的价格完成对Intermolecular和Versum两家公司的战略性收购,其中,Versum为CMP抛光液领域全球第二。此轮并购和业务整合使默克高性能材料业务一举成为了半导体和显示行业全球领先的电子材料供应商。2021年3月4日,德国默克宣布旗下“高性能材料(Performance Materials)”业务正式更名为“电子科技(Electronics)”,这一举措体现了该业务板块在过去数年战略转型的显著成果,也是其自2018年启动“光明未来”转型计划以来的又一重大里程碑。

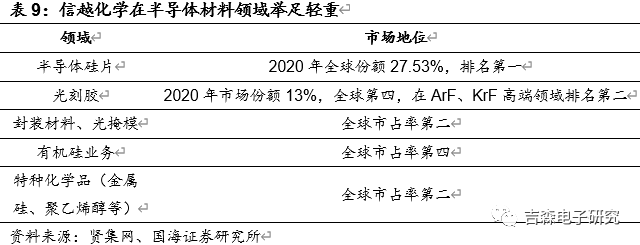

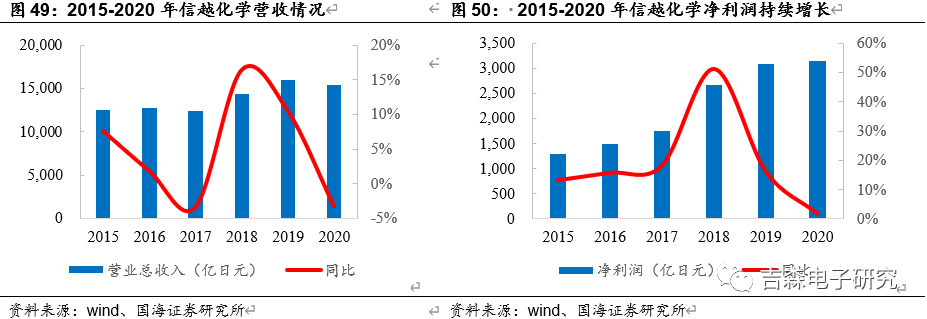

1.3.1、 信越化学:全球领先的半导体硅片、光刻胶供应商

信越化学是日本化工巨头,在多项半导体材料领域处于世界领先。公司经营六个业务分部:聚氯乙烯和化学品部门制造和销售氯乙烯,苛性钠产品,氯甲烷和甲醇。硅片制造和销售硅产品;功能化学品部门制造和销售纤维素衍生物,金属硅,poval和合成性信息素;半导体硅片制造和销售半导体硅产品;电子和功能材料部门制造和销售稀土磁体、发光二极管(LED)的包装材料、光致抗蚀剂、光掩模板、合成石英产品、液体含氟弹性体和薄膜。

半导体材料巨头业绩持续增长,盈利能力显著提升。信越化学营收稳步增长,2015-2020年营业总收入从12555.43亿日元增长至15435.25亿日元,其中2020年营收规模同比小幅下降3%,净利润方面,信越化学保持持续增长,2015-2020年公司净利润由1286.06亿日元增长至3140.27亿日元,利润增速远超营收增速,盈利能力显著提升。

3、盈利预测与评级

3.1

关键假设

1)半导体景气周期持续,推动晶圆厂持续扩产

2)募投项目进展顺利,达产后稼动率符合募投前测算水平 3)行业整体竞争格局在中短期内不发生显著恶化的情况 3.2

盈利预测与投资建议

雅克科技作为国内半导体材料巨头,技术实力强大,客户资源优质,部分产品已具备全球竞争力。我们认为,全球半导体行业景气度持续上行,公司将充分受益于半导体材料市场快速发展,有望引领半导体材料国产化大浪潮。基于审慎性原则,暂不考虑增发对股本及业绩的影响,我们预计公司2021-2023年公司实现归母净利润分别为5.92/8.14/10.76 亿元,对应EPS分别为1.28/1.76/2.33元/股,对应当前 PE 估值分别为47/34/26倍,首次覆盖,给予“买入”评级。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号