-

兴发集团 | 公司快评:拟投建有机硅新材料一体化项目,增强内蒙战略生产基地功能

机构研报精选 / 2021-05-19 13:26 发布

报告摘要

事项: 2021年 5 月 17 日晚间,兴发集团发布公告:公司拟由内蒙古兴发科技有限公司为实施单位,于内蒙古乌海市经济开发区乌达工业园区,建设有机硅新材料一体化循环项目(包括 40 万吨/年有机硅单体及配套 5 万吨/年草甘膦、30 万吨/年烧碱生产装置)。本项目投资估算 43.08 亿元,其中 40 万吨/年有机硅单体装置投资 23.08 亿元,拟于 2023 年 6 月建成投产;配套的 5 万吨/年草甘膦装置投资 8.61 亿元,拟于 2022 年 6 月建成投产;30 万吨/年烧碱装置投资 11.39 亿元, 择机建设。本项目资金为公司自筹,待项目全部建成投产后,预计可实现销售收入 50.19 亿元,销售利润 7.23 亿元,税后利润 4.29 亿元。本项目投产后,将进一步壮大公司有机硅产业,提升市场影响力和综合竞争力,同时进一步优化有机硅、草甘膦生产工艺,降低生产成本,提升公司经营效益。 打造内蒙古成为支撑公司高质量发展的重要战略生产基地。内蒙兴发地处内蒙古省级工业园-乌达工业园区,园区及周边化工企业较多,基础条件较好,原材料及电力成本较低。公司决定将内蒙兴发打造成为支撑公司高质量发展的重要战略生产基地,重点围绕“磷-硅-盐”协同及磷化工下游高附加值领域等开展具备较强市场竞争力的项目投资,将进一步增强公司在磷、硅产业的市场竞争优势。

做大做强有机硅新材料产业、加快转型发展,完善内蒙兴发产能配套、实现提质增效。有机硅新材料产业是公司“十四五”重点发展的产业之一,也是国家及地方政府鼓励发展的战略新兴产业。经过多年发展,公司现拥有有机硅单体产能 36 万吨/年,通过自建、并购和招商引资等方式形成了 7 万吨/年 110 胶、8 万吨/年 107 胶、1 万吨/年密封胶、1 万吨/ 年混炼胶、1 万吨/年特种硅油、0.8 万吨/年白炭黑等有机硅下游配套产品规模。同时基于掌握的先进生产工艺以及与宜昌园区内草甘膦装置的有效协同,公司有机硅生产成本控制能力居行业前列。公司于2018年收购内蒙兴发 100%股权后, 通过加强管理、夯实资本、完善配套等措施,着力促进内蒙兴发提质增效并取得一定成效。本项目建成后,结合内蒙兴发现有 5 万吨/年草甘膦及热电装置,将最终形成完整的“磷-硅-盐”产业链循环,彻底解决内蒙兴发生产草甘膦所需氯、 碱原料稳定供应问题以及副产氯甲烷销售问题,将从本质上增强内蒙兴发盈利能力,提高公司利润水平。

国信化工观点:

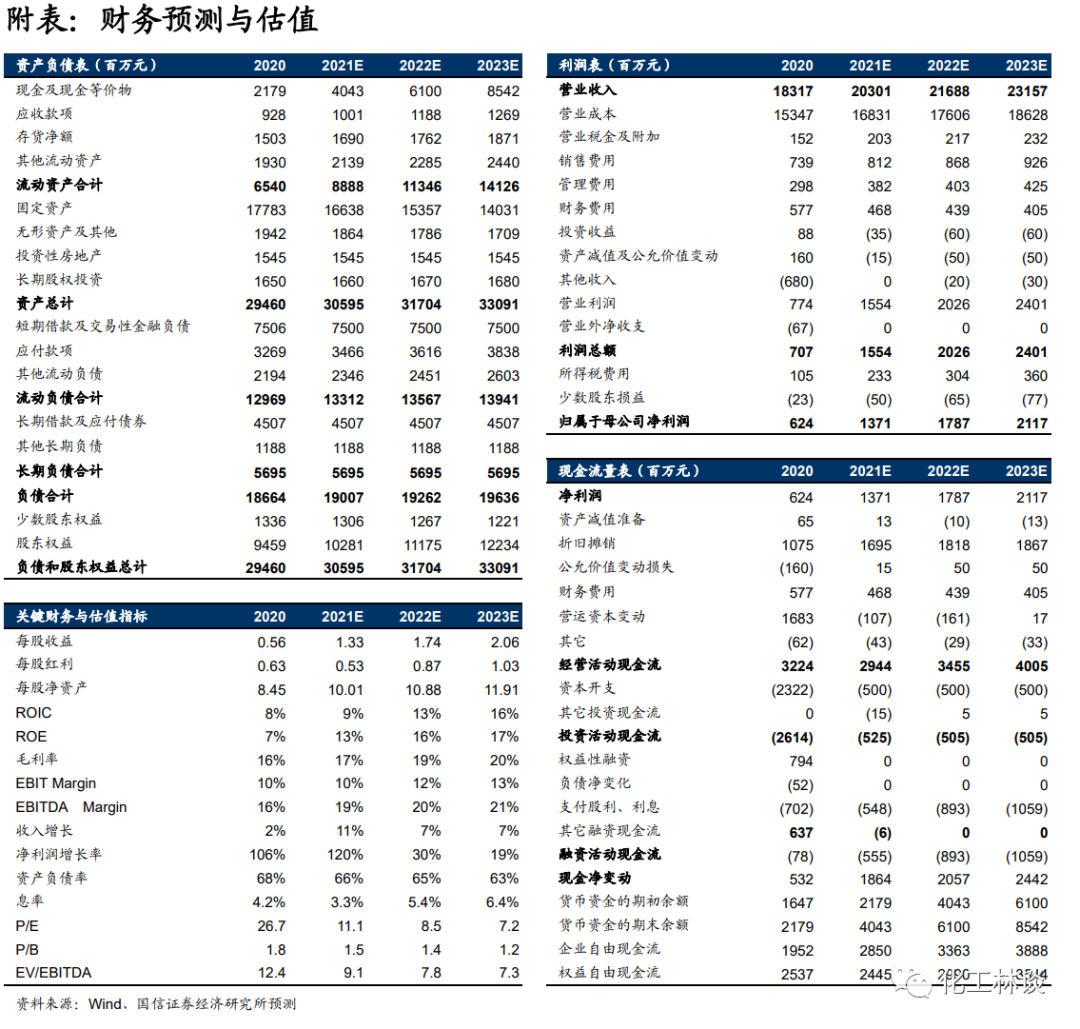

兴发集团在国内率先建立起“矿电化一体”运行模式,具备磷矿-黄磷-磷酸-磷酸盐-磷肥的“矿肥化结合” 完整产业链以及甘氨酸-草甘膦-氯甲烷-有机硅-废酸-草甘膦的“磷硅盐协同”经济产业链。目前公司主要产能包括磷矿石 500 万吨/年、黄磷 16 万吨/年、精细磷酸盐 18 万吨/年、磷铵 60 万吨/年、草甘膦 18 万吨/年、甘氨酸 10 万吨/年、有机 硅单体 36 万吨/年、湿电子化学品 10 万吨/年。此外公司拥有水电站 32 座,总装机容量达到 17.85 万千瓦,提供低成本 的电力保障。本项目投产后,将进一步壮大公司有机硅产业,提升该产业市场影响力和综合竞争力,同时进一步优化有机硅、草甘膦生产工艺,降低生产成本,提升公司经营效益。 我们预计公司 2021-2023 年归母净利润 13.71/17.87/21.17 亿元,对应 EPS 为 1.33/1.74/2.06 元,对应当前股价 PE 为 11.1/8.5/7.2X,维持“买入”评级。

1

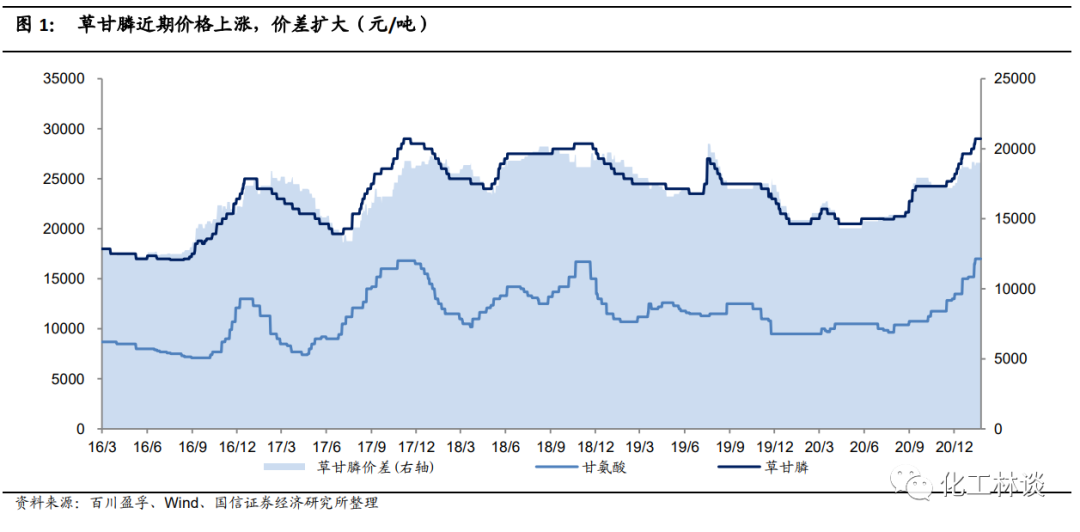

成本坚挺供需结构偏紧,公司作为双寡头一极,有望受益于草甘膦价格持续上涨 目前全球草甘膦产能约 110 万吨/年,海外只有孟山都具备 38 万吨/年产能,其余约 70 万吨/年产能均在中国,江山股份拟重组并购福华通达全部股权后具备 22.3 万吨/年产能,兴发集团具备 18 万吨/年产能,国内呈现双寡头垄断格局 。从工艺路线看,草甘膦分为甘氨酸工艺与 IDA 工艺,国内以甘氨酸工艺为主,甘氨酸、IDA 路线产能分别为 50.3 万吨/年和 21 万吨/年。2020 年国内产量约 60 万吨,行业开工率 85%左右。 草甘膦价格具有周期性,年内来看草甘膦价格呈现上半年低、下半年高的周期性:一方面由于我国草甘膦以出口为主,巴西、阿根廷对草甘膦需求在每年年初;同时甘氨酸受国内环保因素影响,近年来四季度限产停产较多,价格上涨推动草甘膦涨价。草甘膦价格经历了 2019 年市场库存消化后,反弹趋势明显。疫情加剧了全球粮食供给体系 的不稳定性和不确定性,粮食安全更受重视,草甘膦的海内外需求增强。2020 年底受河北疫情影响导致草甘膦原材料甘氨酸供应紧张,原材料价格上涨,同时年底开工率不足,受物流运输影响导致下游供应紧张,跨国巨头刚性需求订单逐步落实,市场库存迅速降低,价格大幅上涨。 从成本端来看,冰醋酸-甘氨酸-草甘膦、黄磷-草甘膦传导涨势,支撑草甘膦市场行情强势运行;从供给端来看,环保趋严后行业集中度提高明显,当前场内货源延续偏紧态势;从需求端来看,随着全球粮食安全战略升级、以及国产主粮领域转基因作物连续获批,草甘膦海内外需求有望增强。近期全球极端天气的持续和新冠疫情加剧了全球粮食供给体系的不稳定性和不确定性,刺激了包括巴西、阿根廷等在内的粮食生产大国的农资需求,草甘膦国际需求出现恢复性增长;从下游农产品角度看,全球作物的上涨周期有望带动农药的需求回暖,并拉动草甘膦整体需求景气上升。近期草甘膦价格持续上调,截至 5 月 18 日,95%草甘膦原粉供应商成交参考价为 4.1-4.15 万元/吨,港 FOB 6400-6480 美元/吨,供应商开工维持高负荷。 本次 5 万吨/年草甘膦装置将主要包括 5 万吨/年草甘膦合成、三氯化磷、二甲酯及配套氯甲烷回收以及污水处理、 母液处理等装置,并配套建设公用工程。据公司测算,5 万吨/年草甘膦装置投产后,可生产并外销草甘膦原药5万吨以及其他副产物,实现销售收入 11.34 亿元、销售利润 0.85 亿元。

2

有机硅龙企扩产行业面临整合,公司加快布局下游产业链,近期有机硅行业盈利能力大幅改善

近期有机硅 DMC 及下游产品价格大幅上涨。有机硅价格 2021 年初受到去年年底价格过快拉升的影响,短期货源供应紧张局面缓解,价格由 33000 元/吨跌回 20500 元/吨低位,因此下游在春节前受高位价格回落影响备货较少。春节后受国内部分企业开工低位,以及进入3月份下游厂家复工,房地产、纺织、日用品等行业逐渐回暖,同时海外需求良好,尤其下游室温胶进入传统金三银四的需求旺季,有机硅单体厂家接单顺畅。企业库存低位,春季行情复苏备货下导致国内有机硅市场价格大涨。 目前国内有机硅企业开工负荷偏紧,市场整体开工保持约 80%左右负荷,有机硅市场价格依然高位坚挺,截至 5 月 18 日,DMC 市场参考报盘 27000 元/吨(散水)。本次 40 万吨/年有机硅装置建设将包括 40 万吨/年单体合成装置以及配套的单体分离、水解、裂解、精馏、尾气焚烧等装置,并配套建设公辅工程。据公司测算,40 万吨/年有机硅装置投产后,可生产并外销 DMC19.12 万吨以及其他副产物,实现销售收入 32.77 亿元、销售利润 5.24 亿元。本项目投产后,将进一步壮大公司有机硅产业,提升该产业市场影响力和综合竞争力,同时进一步优化有机硅、草甘膦生产工艺,降低生产成本,提升公司经营效益。 3

磷矿资源龙头企业,产业链布局成效显著

兴发集团在国内率先建立起“矿电化一体”运行模式,具备磷矿-黄磷-磷酸-磷酸盐-磷肥的“矿肥化结合”完整产业链以及甘氨酸-草甘膦-氯甲烷-有机硅-废酸-草甘膦的“磷硅盐协同”经济产业链。目前公司主要产能包括磷矿石 500 万吨/年、黄磷 16 万吨/年、精细磷酸盐 18 万吨/年、磷铵 60 万吨/年、草甘膦 18 万吨/年、甘氨酸 10 万吨/年、有机硅单体 36 万吨/年、湿电子化学品 10 万吨/年。此外公司拥有水电站 32 座,总装机容量达到 17.85 万千瓦,提供低成本的电力保障。 公司现有磷铵产能 60 万吨,其中磷酸一铵 20 万吨,磷酸二铵 40 万吨。当前宜都园区在建 300 万吨/年低品位胶磷矿选矿及深加工项目(主要产品包括:40 万吨/年磷酸、40 万吨/年磷铵、120 万吨/年硫酸等),以及参股子公司星兴蓝天在建 40 万吨/年合成氨项目,均已进入试运行阶段,待上述项目达产达效后,公司磷铵产能将增加至 100 万 吨/年,规模效益更加突出,用能成本显著下降,同时生产磷铵所需的合成氨保障能力显著增强,有助于提高磷铵产品的成本控制能力。 4

投资建议 兴发集团在国内率先建立起“矿电化一体”运行模式,具备磷矿-黄磷-磷酸-磷酸盐-磷肥的“矿肥化结合”完整产业链以及甘氨酸-草甘膦-氯甲烷-有机硅-废酸-草甘膦的“磷硅盐协同”经济产业链。目前公司主要产能包括磷矿石 500 万吨/年、 黄磷 16 万吨/年、精细磷酸盐 18 万吨/年、磷铵 60 万吨/年、草甘膦 18 万吨/年、甘氨酸 10 万吨/年、有机硅单体 36 万 吨/年、湿电子化学品 10 万吨/年。此外公司拥有水电站 32 座,总装机容量达到 17.85 万千瓦,提供低成本的电力保障。本项目投产后,将进一步壮大公司有机硅产业,提升该产业市场影响力和综合竞争力,同时进一步优化有机硅、草甘膦生产工艺,降低生产成本,提升公司经营效益。我们预计公司 2021-2023 年归母净利润 13.71/17.87/21.17 亿元,对应 EPS 为 1.33/1.74/2.06 元,对应当前股价 PE 为 11.1/8.5/7.2X,维持“买入”评级。

5

风险提示 产品价格大幅下跌、安全环保政策风险、新增产能投放进度不及预期。

附表:财务预测与估值

-国信证券

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号