-

阿里2021Q1财报发布:营收增长64%,反垄断罚款致亏损

东哥解读电商 / 2021-05-14 17:20 发布

5月13日晚间,阿里巴巴集团(9988.HK)公布了2021财年第四季度(下文简称2021Q1)及2021财年报告。财报显示,阿里2021Q1营收1873.95亿元,同比增长64%。彭博分析师一致预期,阿里一季度营收1803.97亿元,经调整净利润293.97亿元。

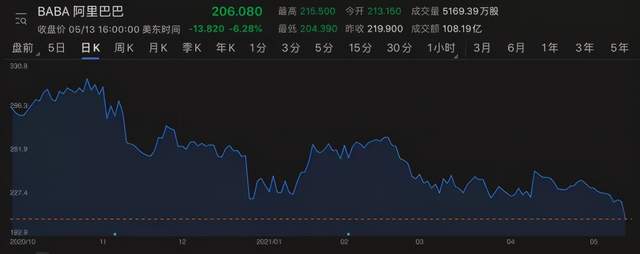

数据显示,阿里一季度经营亏损达到76.54亿,美股盘前下跌3%。截至美东时间5月13日收盘,阿里下跌6.28%,报收206.08美元。自去年10月高点以来,阿里市值蒸发超过30%。

► 业绩一览

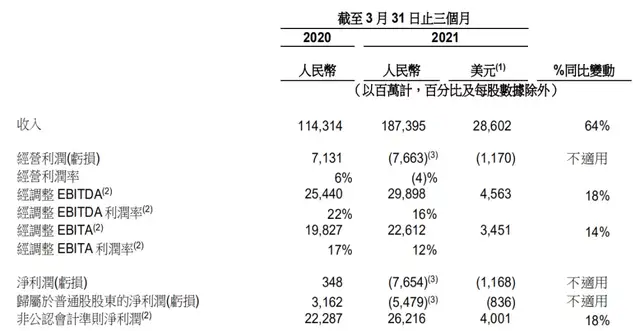

营收方面,阿里2021Q1营收1873.95亿,同比增长64%。若不考虑合并高鑫零售的影响,一季度营收同比增长40%。其中,核心电商收入1613.65亿 同比增长72%,收入贡献比86%;云计算收入167.61亿元,同比增长37%,收入贡献比9%;大文娱收入80.47亿元,同比增长12%,收入贡献比4%;创新业务收入12.22亿元。

数据来源:阿里巴巴财报

客户管理收入包含广告及佣金收入,本季度客户管理收入同比增长了24%,占总收入的百分比为34%。随着云计算等业务的不断扩张,客户管理收入比重有望不断下降。

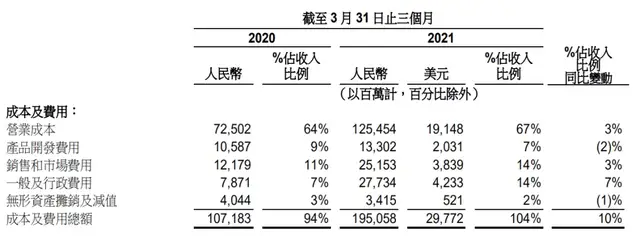

阿里2021Q1成本共计1254.54亿元,同比增长73%,成本占总收入比例为67%。由此带来的一季度毛利润达619亿,毛利率为33%。

费用方面,阿里2021Q1费用共计696亿元,同比增长101%。其中,研发费用133.02亿元,营销费用251.53亿元,管理费用277.34亿元。

数据来源:阿里巴巴财报

一季度阿里的运营亏损达到76.63亿,运营利润率为-4.1%,2020年同期为净利润3.48亿元。主要由反垄断法罚款182.28亿元导致。若不考虑该影响,阿里一季度的经营利润将达到105.65亿元,同比增长48%。

财报显示,一季度阿里归属于普通股股东的净亏损为54.79亿元,净亏损为76.54亿元。2021Q1经调整EBITDA为298.98亿元,同比增长18%;若不考虑合并高鑫零售的影响,则同比增长12%。2021Q1经调整EBITA为226亿元,同比增长14%。

数据来源:阿里巴巴财报

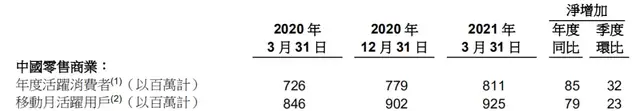

业务数据方面,截至2021年3月31日,阿里生态体系的全球年度活跃消费者超过10亿。其中8.91亿消费者来自中国零售市场、本地生活服务和数字媒体及娱乐平台,约2.40亿来自海外。

截至2021年3月31日,阿里中国零售市场移动月活跃用户达9.25亿;年度活跃消费者达8.11亿,单季度增加3200万。

数据来源:阿里巴巴财报

财报显示,2021财年阿里中国零售市场约70%的新增年度活跃消费者来自欠发达地区,过去一个财年,淘宝特价版年度活跃消费者超过1.5亿。

2021财年阿里生态体系的GMV达到8.119万亿元。主要包括中国零售市场GMV7.494万亿元,还有跨境及全球零售市场和本地生活服务GMV。报告提到,东南亚电商平台Lazada,今年一季度跨境及全球批发商业收入同比增长59%。

2021Q1线上实物GMV同比增长21%。其中,天猫线上实物GMV(剔除未支付订单)同比增长26%,高于上季度19%的增速。2021财年淘宝直播保持迅猛增长,全财年淘宝直播GMV超过5000亿元。

阿里巴巴集团首席财务官武卫表示:“我们计划将2022财年所有增量利润及额外资本投入用于支持平台商家,及投资于新业务和关键战略领域,这将有助我们增加消费者的消费份额,并进入新的潜在市场。”

► 反垄断罚款182亿元,阿里上市以来首次亏损

今年4月10日,国家市场监管总局通报,依法对阿里集团作出行政处罚,责令其停止违法行为,并处以其2019年中国境内销售额4557.12亿元4%计182.28亿元罚款,直接导致了一季度的大幅亏损。

在财报电话会议上,阿里巴巴集团董事会兼首席执行官张勇称:“对于反垄断相关行政处罚,公司诚恳接受,坚决服从。利用这次处罚契机的充分反思和调整,将使阿里巴巴能够更好的服务消费者、商家和合作伙伴”。

从业绩表现上来看,阿里2021财年的收入超过了年度收入指引,不考虑高鑫零售并表的前提下实现了同比32%增长。不过,政策的监管、同行企业更快的成长速度,让阿里面临高压。

自去年四季度至今,阿里的股价受蚂蚁暂缓上市、反垄断调查结果等的影响,持续震荡,总市值蒸发超过2500亿美元。一季度财报亦没有扭转市场悲观态度。截至美东时间5月13日收盘,阿里巴巴美股下跌6.28%至206.08美元,市值约合5590亿美元;北京时间5月14日收盘,阿里巴巴港股下跌4.03%至204.6港元。

数据来源:富途证券

据财华社最新消息,大和将阿里的目标价从300元下调至290元,维持买入评级。

摩根大通也表示——阿里正进入一个巨大投资周期,短期内阿里在境内市场的用户很难突破10亿目标,需要通过业务持续投入以获客,意味着其盈利水平会受到影响。估计市场对阿里2022财年经调整盈利增长14%预测有下行风险。换言之,阿里在未来一年的盈利将实现零增长,悲观态度或持续至2023财年。摩通表示,维持对阿里港股增持评级及目标价310港元。

海通国际研报认为,阿里在淘宝特价版、春节不打烊和淘宝直播的持续投资带来了过去财年利润率的收缩,后续随着来自传统电商平台、短视频平台和本地生活服务提供商的竞争,外部流量增速快于内部流量,综合佣金率将面临额外压力。

不过,他们也认为,随着反垄断罚单落地,“现有监管压力担忧初步消退,阿里依然在中国电商行业的领先地位,预计任何积极因素都可能提振股价,比如在社区团购、淘宝特价版方面的进展,以及业务分拆进一步释放分部估值潜力”。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号