-

【国君食品】推荐青岛啤酒:机制优化,弹性显现

机构研报精选 / 2021-05-10 11:40 发布

核心结论

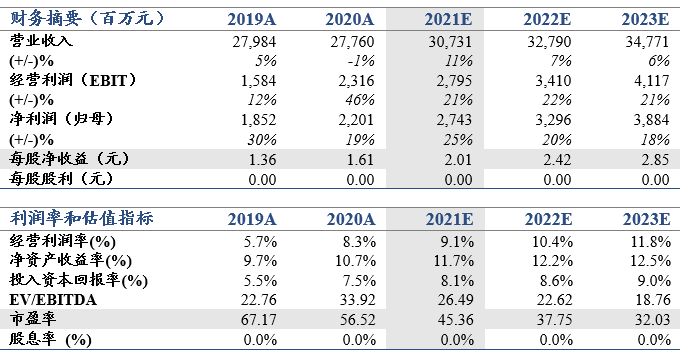

投资建议:公司利润持续释放的确定性较强,维持2021-2023年EPS预测为2.01/2.42/2.85元,维持目标价109元,维持“增持”评级。

全球影响力+国潮共筑青啤高端品牌优势。公司坚持“青岛”+“崂山”的双品牌多品类战略,品牌和产品线定位清晰,在行业的高端化竞争中,公司具备品牌优势,既是全球化的高端知名品牌,作为百年民族品牌又具有国潮品牌调性,在新国潮崛起趋势下独具优势。

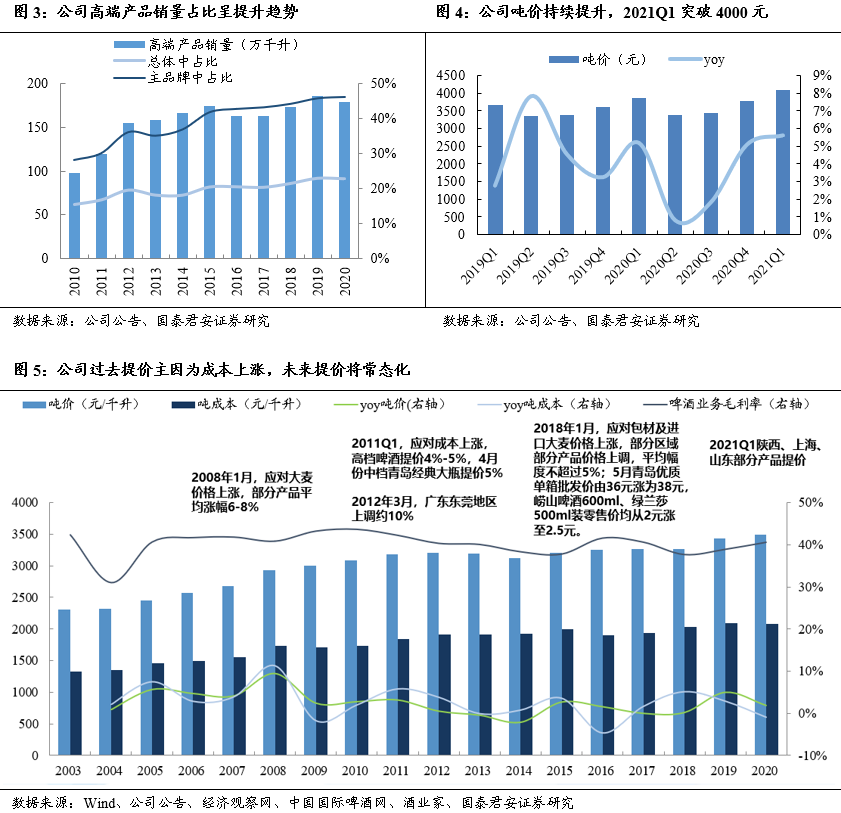

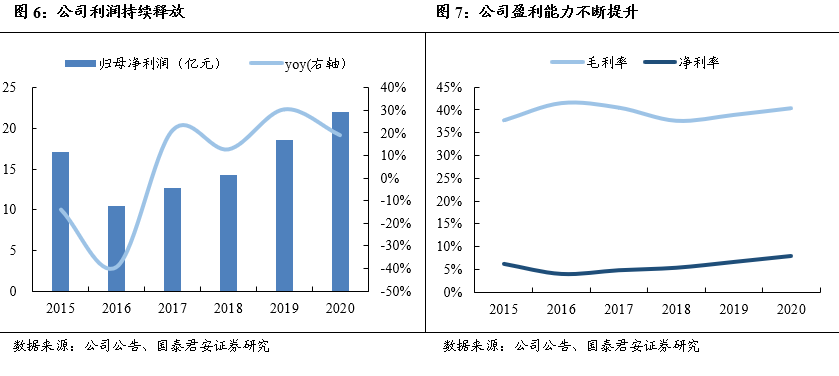

提价+结构升级共驱,利润释放确定性较强。公司未来提价常态化,以零、散、快为特征,每年针对不同区域、渠道、产品灵活提价。公司持续推动高端产品布局和高端运营能力提升,持续开发新特产品,白啤等已获市场验证,原浆、私人定制产品潜力巨大。中端产品竞争格局优化,利润释放能力不容忽视。公司中端价格带销量基数较大、单位产品的盈利能力合理,通过提价及结构提升,我们认为未来3-5年公司6-8元产品替代4-6元、4元以上替代4元以下的趋势明显,叠加2019-2021Q1提价,有效消化成本上涨的同时有望继续拉动毛利率提升,公司利润释放的确定性较强且有望在行业中率先体现。

机制优化助力效率持续提升。激励优化助力高端运营能力强化、费效比提升、产能持续优化。费用主要投向中高端、更注重有效性,落后产能优化及现有产能智能化改造不断推进。受益价格带升级和效率提升,公司沿黄市场利润有望加速释放、沿海沿江盈利继续优化。

风险提示:原材料成本过快上涨、行业竞争加剧等。

坚持双品牌多品类战略,全球影响力+国潮共筑品牌优势。公司坚持“青岛”+“崂山”的双品牌战略。青岛主品牌定位中高端,以“1+1+N”的组合(纯生系+经典系+新特产品)做强做优做大;崂山第二品牌定位中低端,在逐步整合地方品牌的基础上做大做广做强。在行业的高端化竞争中,公司具备品牌优势,既是全球高端品牌又是民族品牌。青岛啤酒品牌全球化以“高品质、高价格、高可见度”的三高战略为基准,已成为全球市场上的高端知名啤酒品牌;同时青岛啤酒作为百年民族品牌具有国潮品牌调性,在新国潮兴起趋势下独具优势。

提价+结构升级共驱吨价上行,高端化持续布局,中端化释放利润。公司未来提价常态化,针对不同区域、不同渠道、不同产品的不同市场情况择时提价,以零、散、快为特征,而非普涨。高端化方面,公司持续推动高端产品布局和高端运营能力提升:不断开发推广新特产品,增长潜力大,尤其是白啤等产品销量增长较快;依托体验店和城配,原浆啤酒布局有望加速;私人定制的产品顺应个性化消费趋势、增长良好。同时,中端化的利润释放能力不容忽视,中档产品赛道的竞争格局持续优化,成为行业利润增长的主要来源。公司腰部价格带产品销量基数较大、单位产品的盈利能力合理,通过提价及结构升级,6-8元产品替代4-6元、4元以上替代4元以下产品成为趋势,预计利润贡献较为明显。

优化费效比提高效率,盈利能力有望持续提升。公司销售费用投放侧重中高端、更注重有效性,费效比有望持续优化。产能方面公司推进新旧动能转换、优化整合产能,继续推进每年淘汰整合1-2个装备差、能耗高、效率低、效益差、规模小的落后工厂。公司初步探索数字化“灯塔工厂”,能够根据各区域销售需求和产能布局,自动匹配供需、自动排产,产能智能化改造逐步推进,未来期待助益效率提升。

沿黄市场利润有望加速释放,沿海沿江主要区域盈利优化。公司持续推进“振兴沿海、提速沿黄、解放沿江”的区域市场战略。三大战略带覆盖全国95%以上区域市场,区域战略第一阶段关注销量市占率,第二阶段以规模为基础调结构、提效率、释放利润。沿黄区域市场步入收获期,预计利润有望加速释放,同时山东、陕西以外多省市占率在保持领先的基础上仍有提升空间。基地市场份额优势明显,尤其在山东核心基地市场市占率接近80%,竞品难以撼动,针对点状的渗透公司极易反击。沿海沿江主要市场均已实现盈利、有望延续良好态势。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号