-

白酒景气度有增无减,持续重点推荐次高端低估弹性标的

机构研报精选 / 2021-04-20 09:48 发布

【投资观点】

当下环境看好次高端,主要基于三点。一是 2020 年受疫情影响次高端整体有业绩坑,而今年宏观经济形势向好,次高端需求增长;二是去年次高端酒 企结构升级和提价动作都较为密集,此部分价的提升会反映在今年,且高端 白酒价格带的打开为次高端提供了空间,有望量价齐升;三是关于酱酒热对 次高端价位带的竞争,但我们认为二者短兵相接,传统次高端酒企在产品渠 道品牌方面仍具强优势。三方面叠加下整个次高端板块机会凸显,逻辑被不 断验证,而次高端的估值也会随着业绩的逐步验证而有望持续拔高。我们重点推荐舍得、口子窖。

舍得 16 日发布公告,天洋被法院冻结的 1 亿元发还给公司,公司也已当日收到款项,目前复星也已顺利接手,强大的集团赋能,“沱牌+舍得”双品 牌运作,持续打造老酒市场,期待摘帽后的辉煌,舍得短期有看点,长期增 长有期待。口子窖市场分歧大,据终端调研,春节期间安徽整体市场复苏明 显,口子也受益,加之公司改革步伐加快,200 元以上价位带产品推广及渠 道改革力度加快,一季度有反映,本周公司股份回购已全部完成,下一步做 股权激励,随着内外部的持续加速改善,业绩验证后具有高弹性。2020 年疫情影响导致恐慌心理会对确定性给予高溢价,而今年以来,收紧导致的流动性紧缩是主旋律,此时对估值的担忧强于对确定性的把握,高估标的回撤明显,目前高端白酒估值回归合理水平,次高端白酒尚有估值低位 业绩弹性高位公司,值得持续关注,我们认为口子窖和舍得具有看点。

高端白酒基本面反馈仍然乐观。茅台飞天批价较上周略有上调,2021 年飞 天整箱由 3230 元上涨到 3240 元,散瓶 2470-2480 元,经销商开箱政策仍 较为严格;五粮液普五团购出厂价为 999 元/瓶(前期为 959 元),批价从 990 元下降至 980 元;国窖预计将继续缩小与普五价差,本周批价维持 920 元。老窖销售公司公开对外招聘总经理及副总经理,我们认为公司核心领导 “淼锋”组合无人事变动的情况下,公司整体仍将按照战略规划稳步运营。

高端白酒基本面乐观表现在经销商打款节奏较 2020 年提前、渠道库存均较低、批价自年初以来稳步上行,高端白酒景气度仍强。估值层面上看,我们 认为高端白酒长期估值将以茅台 40X 为锚,茅台的稀缺性和高壁垒已经成 为共识,将不断为其他高端酒打开价格空间,长期来看高端白酒仍然是较为 优质和核心的标的,属于食品饮料板块的“诗和远方”。我们认为酱酒热主 要由茅台引领,但香型之间无法形成完全的替代,高端品牌需要沉淀,故预 计未来五粮液和国窖受酱酒冲击小,从渠道调研来看,五粮液和老窖销售情 况仍然乐观,预计业绩高增速可持续。

【上市公司跟踪】

顺鑫农业:疫情过后轻装上阵,产品升级及全国化逐步推进。

本周顺鑫农业发布 2020 年年报,全年实现营业收入 155.11 亿,同比增长 4.1%;2020 年白酒板块营收占比 65.66%,外阜市场销售收入占比达 80%以 上,20 年公司克服疫情不利影响,努力打造全国化营销格局,致力提升终端管控能力。公司聚集白酒及屠宰,白酒升级是重点。未来白酒和屠宰业务将成为公司的 2 大业务,房地产业务逐步剥离。白酒仍会是重中之重,白酒 板块顺鑫白牛二大单品做到了极致,未来更重要的是渠道进一步下沉以及产 品升级。目前光瓶酒市场的机遇更多也集中在 50 元左右价格带,增长空间较大,顺鑫在此有渠道和品牌优势,更重要的是把珍品及以上产品迅速再发力。

舍得酒业:期待摘帽后的彩虹

舍得公司 4 月 16 日下午公告称,前期天洋及其关联方经由天赢链(深圳) 商业保理有限公司占用公司资金,造成公司实际损失 1 亿元,目前 1 亿元 已于 4 月 15 日全额还给舍得。至此,天洋及其关联方占用资金的情况已全 部解决,公司经营未收到影响。新股东复星赋能,老舍得团队整装待发。天 洋占款事件发生之后,公司主动求变,引复星入局,公司更换了管理团队。复星收购舍得,看重舍得酒品质优、产能足,复星强大的资源整合能力有助 于舍得加快渠道拓展,与复星集团各业务板块形成协同优化。长期来看,舍 得产品结构持续优化,复星助力舍得再创辉煌。公司拥有“舍得”和“沱牌” 两大品牌支持,高端/次高端定位清晰,老酒成为舍得另一核心竞争力。在 复星入主,不断提升渠道,整合资源的情况下,舍得迅速再出发,有望迎来再次腾飞。

【推荐标的】

当下重点推荐标的:ST 舍得,口子窖

值得重点关注标的:洋和股份,今世缘

持续推荐“诗和远方”:泸州老窖,五粮液,贵州茅台

风险提示:终端产品价格紊乱、渠道库存积压过重、实际动销不及预期、品 牌运营不力无法顺利提价、疫情反复影响白酒正常消费。

1. 行情回顾与北上资金监测:

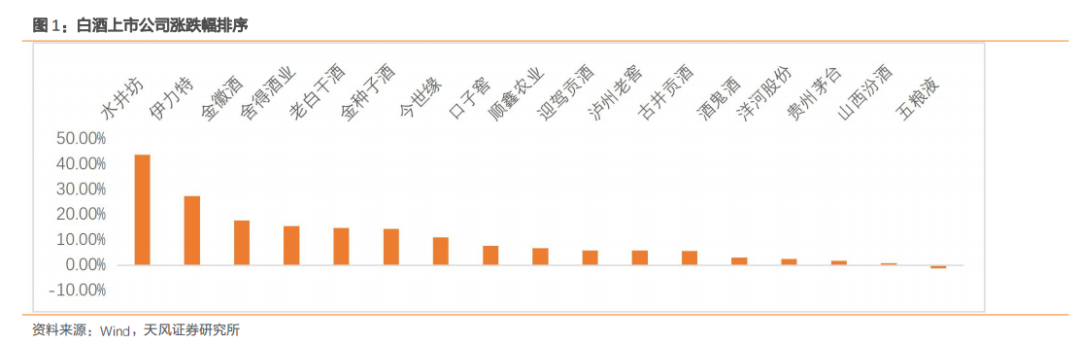

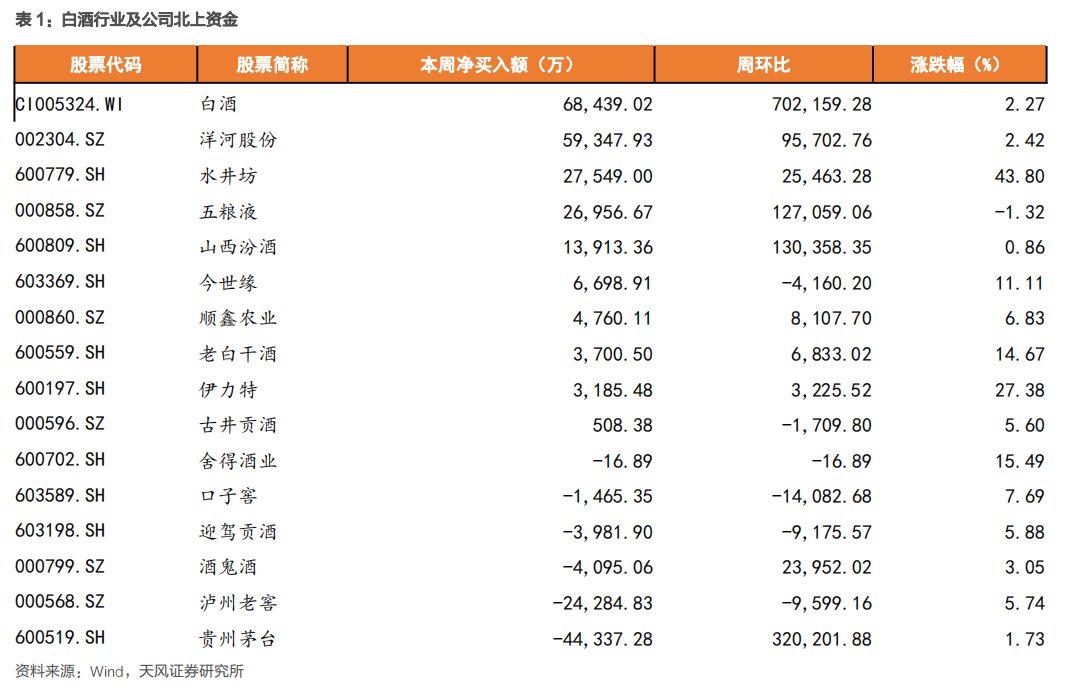

本周 SW 白酒上涨 2.27%,高于 SW 食品饮料 1.38%,高于大盘-0.70%,上涨前三个股为水 井坊、伊力特、金徽酒,下跌个股为五粮液。

本周北上资金净流入 6.8 亿元,获得资金净注入前三的个股为洋河股份、水井坊、五粮液, 净流出前三的个股为贵州茅台、泸州老窖、酒鬼酒。

2. 投资观点

当下环境看好次高端,主要基于三点。一是 2020 年受疫情影响次高端整体有业绩坑,而今年宏观经济形势向好,次高端需求增长;二是去年次高端酒 企结构升级和提价动作都较为密集,此部分价的提升会反映在今年,且高端 白酒价格带的打开为次高端提供了空间,有望量价齐升;三是关于酱酒热对 次高端价位带的竞争,但我们认为二者短兵相接,传统次高端酒企在产品渠 道品牌方面仍具强优势。三方面叠加下整个次高端板块机会凸显,逻辑被不 断验证,而次高端的估值也会随着业绩的逐步验证而有望持续拔高。我们重点推荐舍得、口子窖。

舍得 16 日发布公告,天洋被法院冻结的 1 亿元发还给公司,公司也已当日收到款项,目前复星也已顺利接手,强大的集团赋能,“沱牌+舍得”双品 牌运作,持续打造老酒市场,期待摘帽后的辉煌,舍得短期有看点,长期增 长有期待。口子窖市场分歧大,据终端调研,春节期间安徽整体市场复苏明 显,口子也受益,加之公司改革步伐加快,200 元以上价位带产品推广及渠 道改革力度加快,一季度有反映,本周公司股份回购已全部完成,下一步做 股权激励,随着内外部的持续加速改善,业绩验证后具有高弹性。 2020 年疫情影响导致恐慌心理会对确定性给予高溢价,而今年以来,收紧导致的流动性紧缩是主旋律,此时对估值的担忧强于对确定性的把握,高估标的回撤明显,目前高端白酒估值回归合理水平,次高端白酒尚有估值低位 业绩弹性高位公司,值得持续关注,我们认为口子窖和舍得具有看点。

高端白酒基本面反馈仍然乐观。茅台飞天批价较上周略有上调,2021 年飞 天整箱由 3230 元上涨到 3240 元,散瓶 2470-2480 元,经销商开箱政策仍 较为严格;五粮液普五团购出厂价为 999 元/瓶(前期为 959 元),批价从 990 元下降至 980 元;国窖预计将继续缩小与普五价差,本周批价维持 920 元。老窖销售公司公开对外招聘总经理及副总经理,我们认为公司核心领导 “淼锋”组合无人事变动的情况下,公司整体仍将按照战略规划稳步运营。

高端白酒基本面乐观表现在经销商打款节奏较 2020 年提前、渠道库存均较低、批价自年初以来稳步上行,高端白酒景气度仍强。估值层面上看,我们 认为高端白酒长期估值将以茅台 40X 为锚,茅台的稀缺性和高壁垒已经成 为共识,将不断为其他高端酒打开价格空间,长期来看高端白酒仍然是较为 优质和核心的标的,属于食品饮料板块的“诗和远方”。我们认为酱酒热主 要由茅台引领,但香型之间无法形成完全的替代,高端品牌需要沉淀,故预 计未来五粮液和国窖受酱酒冲击小,从渠道调研来看,五粮液和老窖销售情 况仍然乐观,预计业绩高增速可持续。

3. 上市公司跟踪

3.1. 顺鑫农业:疫情过后轻装上阵,产品升级及全国化进程逐步推进

公司披露 2020 年报,全年实现营业收入 155.11 亿,同比增长 4.1%;实现归母净利润 4.2 亿元,同比减少 48.1%。其中,2020Q4 实现营业收入 30.92 亿元,同比减少 19.44%;实现 归母净利润-0.14 亿元,同比减少 109.35%。

白酒中档酒增速明显,疫情影响部分销量。2020 年公司白酒板块营收占比 65.66%,其中中 档酒增速明显,同比增长 11.62%,高档酒及低档酒占比分别下滑 12.68%及 1.52%,这主要由 于公司 10-50 元价格带的中档酒表现良好,低档酒受疫情影响占比下降,高档酒产品公司 还在培育期。按区域来看,2020 年外阜市场销售收入占比达 80%以上。20 年公司克服疫情 不利影响,努力打造全国化营销格局,致力提升终端管控能力。

聚集白酒及屠宰,白酒升级是重点。未来白酒和屠宰业务将成为公司的 2 大业务,房地产 业务逐步剥离。白酒仍会是重中之重,白酒板块顺鑫白牛二大单品做到了极致,未来更重 要的是渠道进一步下沉以及产品升级。目前光瓶酒市场的机遇更多也集中在 50 元左右价格 带,增长空间较大,顺鑫在此有渠道和品牌优势,更重要的是把珍品及以上产品迅速再发 力。2020 年公司也大力发展市场营销,进一步提升终端掌控能力,渠道下沉,省外市场销 售表现稳定。未来光瓶酒未来发展前景良好,公司将重点打造珍品陈酿系列产品,争取在 60-70 元价格带形成自己的核心竞争力。

3.2. 舍得:期待摘帽后的彩虹

天洋账返还舍得,原大股东资金占用情况舍得并未受影响。4 月 16 日下午,公司公告称, 前期天洋及其关联方经由天赢链(深圳)商业保理有限公司占用公司资金,造成公司实际 损失 1 亿元,目前 1 亿元已于 4 月 15 日全额还给舍得。至此,天洋及其关联方占用资金 的情况已全部解决,公司经营未收到影响。

新股东复星赋能,老舍得团队整装待发。天洋占款事件发生之后,公司主动求变,引复星 入局,公司更换了管理团队,由改制前舍得酒经验丰厚的高管--张树平和蒲吉洲分别担任 董事长和总经理。复星收购舍得,看重舍得酒品质优、产能足,复星强大的资源整合能力 有助于舍得加快渠道拓展,与复星集团各业务板块形成协同优化。

长期来看,舍得产品结构持续优化,复星助力舍得再创辉煌。公司拥有“舍得”和“沱牌” 两大品牌支持,高端/次高端定位清晰,老酒成为舍得另一核心竞争力。在复星入主,不断 提升渠道,整合资源的情况下,舍得迅速再出发,有望迎来再次腾飞。

4. 推荐标的

当下重点推荐标的:ST 舍得,口子窖

值得重点关注标的:洋和股份,今世缘 持续推荐

“诗和远方”:泸州老窖,五粮液,贵州茅台

5. 数据跟踪及本周重要资讯

5.1. 数据跟踪

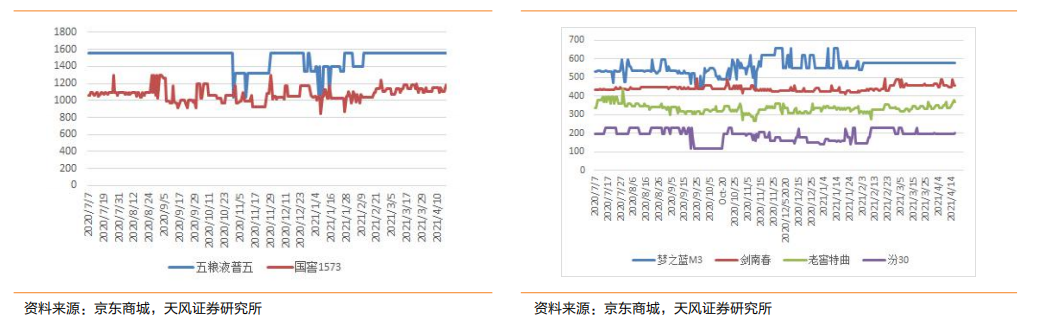

(一)批价数据 :茅台飞天(2021)本周原箱批价略有上升,从 9 号的 3220 升至 3240 元,五粮液批价也有 小幅度变化,普五批价从 990 元降至 980,国窖 1573 的批价保持在 920 元。

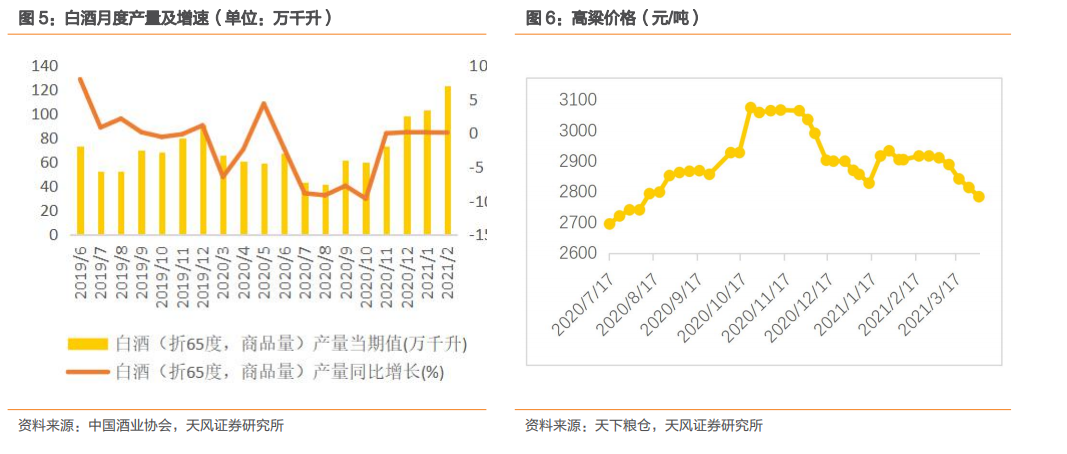

(二)行业产量数据:2021 年月 2 月,全国白酒产量 122.8 万千升,累计增长 18.9%;啤酒产 量 504.7 万千升,累计增长 61.0%;葡萄酒产量 5.6 万千升,累计增长 60.0%。

(三)京东数据:五粮液普 5 市场价 1552 元,较上周价格较为平稳;国窖 1573 52 度市 场价 1189 元,较上周价格震荡后下跌;洋河蓝色经典梦之蓝 M3 52 度市场价 579 元,过 去一周价格平稳;剑南春水晶剑 52 度市场价为 459 元,较上周价格震荡;泸州老窖 特曲 52 度市场价为 370 元,较上周小幅震荡后小幅上升;汾 30 市场价 203 元,较上周价格小 幅上升。

(三)京东数据:五粮液普 5 市场价 1552 元,较上周价格较为平稳;国窖 1573 52 度市 场价 1189 元,较上周价格震荡后下跌;洋河蓝色经典梦之蓝 M3 52 度市场价 579 元,过 去一周价格平稳;剑南春水晶剑 52 度市场价为 459 元,较上周价格震荡;泸州老窖 特曲 52 度市场价为 370 元,较上周小幅震荡后小幅上升;汾 30 市场价 203 元,较上周价格小 幅上升。

6.重要公告及资讯

行业资讯:

(1)4 月 16 日,贵州省工信厅党组副书记、副厅长敖鸿在 2021 贵州白酒企业发展圆桌 会议上表示,“在今年 1-2 月,贵州白酒产业完成产值 236.44 亿元,增加值 216.33 亿 元,同比增长 21.2%,继续保持强劲发展势头。(微酒)

(2)四川日报 4 月 15 日报道,2020 年四川白酒产业以全国 35.3%的规上酒企,实现全 国 49.6%的产量,完成全国 48.8%的白酒营业收入。相关数据显示,2020 年 1-12 月, 四川白酒规上企业累计生产白酒 367.6 万千升,同比增长 0.7%;完成营业收入 2849.7 亿元,同比增长 7.9%;实现利润总额 529.1 亿元,同比增长 18.2%。(微酒)

公司动态:

(1)4 月 16 日,ST 舍得发布关于天洋控股集团有限公司及其关联方资金占用事项的进 展公告。公告显示,昨日(4 月 15 日),舍得酒业股份有限公司收到四川省遂宁市中级 人民法院刑事裁定书,就天洋控股经由天赢链(深圳)商业保理有限公司损害公司利益事项, 法院裁定天洋控股被冻结在法院账户中的人民币 1 亿元发还给公司。同日,舍得酒业收到 该笔款项。(微酒)

(2)近日,微酒从茅台时空获悉,自茅台集团实行“双十”“双五”品牌规划以 来,共缩减品牌 170 余个、产品 2300 余款。2021 年,茅台集团围绕打造世界 500 强企 业的目标,对子公司的管控又有了新的标准。集团正督促子公司制定 2021 年品牌瘦身规 划,打造大单品,逐步淘汰业绩低下的品牌,控制品牌产品数量,鼓励子公司培育自主知 识产权品牌,力争 2021 年底前全面完成停用集团 LOGO 工作。(微酒)

(3)近日,广州糊涂酒业有限公司发布关于酱香产品价格调整的通知。通知显示,因物 价普遍上涨,导致酱酒酿酒原材料及包装材料等生产成本增加,现将集团旗下部分酱香产 品出厂价调整如下:百年糊涂酱香系列上调 50 元/瓶;糊涂老酱香系列上调 30 元/瓶;限 量版生肖酒系列上调 1000 元/瓶。执行时间为 4 月 28 日起。(微酒)

(4)4 月 13 日,陕西省推进企业上市工作领导小组办公室关于公布 2021 年度省级上市 后备企业名单的通知,陕西西凤酒股份有限公司位列该名单当中。(微酒)

(5)4 月 16 日,泸州老窖窖龄酒类销售股份有限公司成都片区下发通知,自 2021 年 5 月 20 日起,38 度百年泸州老窖窖龄 30 年计划内/计划外终端供货价上涨 10 元/瓶;52 度百年泸州老窖窖龄 30 年计划内/外终端供货价上涨 10 元/瓶。同日,泸州老窖博大酒业 营销有限公司发布《关于泸州老窖头曲(2015 版)停止投放河南市场的通知》表示,自 2021 年 5 月 1 日起,泸州老窖头曲(2015 版)产品停止投放河南市场。(微酒)来源酒研院

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号