-

三五年后,优秀银行能摆脱行业低估值的束缚吗?

星图金融研究院 / 2021-04-13 09:34 发布

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院副院长薛洪言。

股价=每股收益EPS×估值水平PE,对投资者而言,每股收益是长期持股的价值源泉,估值变动则是决定中短期收益的核心因素。每股收益的变动通常是缓慢的、渐进的,中短期看,投资者最大的伤害或惊喜通常来自估值逻辑变动。

高端白酒属于正面典型,2020年5月之前的十年里,贵州茅台PE水平从未超过40倍,而当下来看,50倍都觉得便宜。基金抱团只是表象,一个重要原因在于市场认可了高端白酒的礼品属性、社交属性甚至投资属性,估值得以超越一般消费品的范畴。

房地产则是反面典型,2018年之前,行业平均PE从未低于10倍,之后受城镇化放缓、人口老龄化、房住不炒等因素制约,估值逻辑发生改变,这两年估值水平长期处于10倍之下,下限变上限。

本文中,我们来谈谈银行业。在未来三五年,银行业的估值逻辑有没有可能发生大的改变?或者换个说法,优秀银行个股能摆脱银行业估值的地心引力吗?

制约银行业估值水平的三大因素

自2012年以来,银行业的估值在一个相对固定的区间波动,最低为4.48倍,最高为8.84倍。最低点出现在2014年,当时受经济增速下行、贸易融资乱象、不良压力、互联网金融冲击等多重因素影响,市场对银行业极度悲观。但自2015年以来,银行平均估值已很少低于6倍,表明恐慌成为过去。当前,市场将银行业视作中规中矩的周期行业,既谈不上悲观,也谈不上乐观。

那么未来三五年,银行业的估值逻辑有没有可能发生重大改变呢?先说结论,可能性不大。

银行业最大的估值逻辑就是周期二字。金融服务实体经济,银行首当其冲,在这个过程中,经济周期与银行信贷周期互相影响、互为因果,银行业周而复始经历“信贷扩张-信贷收缩”的波动,表现为贷款增速、净息差、不良率等指标的周期性波动,银行估值水平在特定区间内反复做钟摆运动。

区间波动的下限容易理解,当银行股价显著低于净资产时,股息率提升,防御性增强,此时会有大量资金买入,构成底部;而制约其估值上限的,主要有三点:一是未来盈利增速,二是盈利的确定性,三是外源融资需求。

就未来盈利增速而言,银行业与GDP增速高度同步。当前,实体经济仍处于调整升级的阶段,GDP增速下行趋势未改,银行让利实体仍是长线逻辑,在可预见的未来,银行盈利增速不存在根本性改善的空间。相反,金融体系正从间接融资向直接融资转型,银行业分享实体经济利润的比例会趋势性下降,虽然过程比较久,但终究也是负面因素。

就盈利的确定性而言,主要是不良资产问题。就单个银行来看,不良资产可能危及生存,不过就银行业整体而言,不良率高低呈现周期性波动,并非致命问题。未来三五年,即便不良率趋势性好转,但一则好转幅度有限,二则好转之后还会恶化(周期波动),对估值上限的影响有限。

外源融资需求则是业务模式决定的,作为典型的重资本行业,银行的增长需要持续补充资本,在可预见的未来,靠盈利转增资本只能解决部分问题,大部分缺口仍需要外源融资。外源融资会不断地摊薄每股收益,影响其估值水平。

以上可知,站在行业整体的视角,未来三五年,银行业的估值逻辑不会发生大的调整,仍会在特定区间内波动。

个股能否冲破“地心引力”?

行业大逻辑很难改变,单个银行有没有可能超越银行业估值区间的“地心引力”束缚呢?

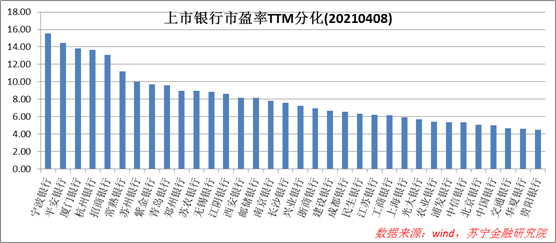

从当前上市银行的估值分布来看,低至4.52倍,高至15.57倍,分化很明显,但差距仍在合理范围内。如宁波银行以15.57倍市盈率拔得头筹,在银行业内部是佼佼者,但相比沪深300指数(19倍)、创业板指数(49倍),估值水平处于低位,并没有突破银行业的估值框架。

要想突破银行业的估值框架,仍然要回到“未来盈利增速”、“盈利的确定性”、“外源融资需求”三个层面找答案。

就盈利增速来看,除了国有大行因规模太大与宏观经济高度共振外,股份制银行、地方性银行都还有空间通过精选业务保持快速增长。事实上,市盈率靠前的几家银行,如宁波银行、厦门银行、杭州银行、招商银行等,近三年净利润复合增速普遍处于较高水平。

盈利的确定性,与利润结构有关。一般来说,非利息收入占比越高、利息收入中零售贷款占比越高,受不良波动的影响越小,盈利的确定性越高。招行是这方面的典型代表,一直在推动“轻型化”转型,2020年非利息收入占比36.3%。显然,即便是招行,距离真正的轻型化仍有不小距离。

外源融资需求,与自身盈利能力、业务结构(资本占用)、不良率等有密切的关系。整体上看,盈利增速高、非利息收入占比高、零售贷款占比高的银行,外源融资补充资本的需求更低一些。

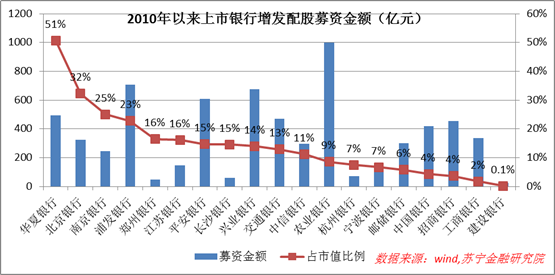

基于数据可得性,本文仅统计2010年以来上市银行增发+配股募资金额,从累计募资总金额与当前总市值(20210409)占比来看,不同银行差别很大,高者达到51%,低者不足1%。某种意义上,个别优秀的银行,已经能够逐步摆脱外源融资对原股东权益稀释的影响。

综合“未来盈利增速”、“盈利的确定性”、“外源融资需求”三个角度,优秀银行能保持较高的盈利增速,并逐步降低对外源融资的依赖,但在“盈利的确定性”即轻型银行转型方面还有差距,因而仍难以摆脱银行业估值“地心引力”的束缚。

有希望,但不是现在

如上所述,当前的优秀银行个股要摆脱银行业估值框架,虽有希望,但还有距离。核心瓶颈在于“盈利的确定性”,市场追求的确定性,不仅仅是长期保持低不良,而是最好彻底摆脱不良隐忧,非利息收入占比越高越好,做到真正的“轻资本”经营才有希望。

当前银行个股的高估值,更多地来自“高增速、低不良”等银行传统经营指标的优秀表现,距离“轻型化、弱周期性”特征还有差距。好在,优秀的银行一直在朝着“轻型银行”努力,日积月累,总能到达彼岸,届时,成功转型的银行自然可以摆脱银行估值逻辑,享受类似消费股、科技股的高估值。

作为投资者,不妨心怀期待,继续保持关注。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号