-

消费金融,也曾扛起拉动经济增长的大旗

星图金融研究院 / 2021-03-01 09:45 发布

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院研究员黄大智、实习生文怡亭,首图来自壹图网。

消费金融曾经是“扩内需、促消费”的主力,如今时过境迁,繁华不再。

2月8日,庚子鼠年最后几天,央行发布《2020年第四季度货币政策执行报告》,其中专门撰文《合理评估居民部门债务风险》,特别明确“高度警惕居民杠杆率过快上升的透支效应和潜在风险,不宜依赖消费金融扩大消费”。这将给行业带来哪些变局呢?

消费金融的辉煌之路

把消费金融发展历史的时间轴拉长看,1998年是国内消费金融发展的第一个重大转折点。

此时,国内经济经历着阵痛,称得上是内外交困。

对外,刚刚度过了亚洲金融危机,国内的出口锐减,境外直接投资也大幅度下降,经济增长动力不足。

对内,我国恰在此时完成了为期五年的通货膨胀治理工作,1998年开始出现通货紧缩。同时,当年两会的政府工作报告提到“主要生产资料和消费品出现了供求基本平衡或供大于求的格局”,也就是说,商品供不应求的状况基本不复存在,国内商品市场开始出现生产过剩。

在这样的背景下,必须要找到新的措施来保证经济的持续增长,扩大内需理所当然成为其中最重要的策略,发展消费信贷则成了当时扩大内需的重要举措。

随后,在1999年的两会上,时任国务院总理朱镕基做《政府工作报告》,提出“……要通过多种渠道增加城乡居民特别是低收入群众的收入;加快发展消费信贷,推进城乡住房制度改革,支持居民购买住房和大件耐用消费品……”。

而就在当年两会召开的前不久,中国人民银行发布了《关于开展个人消费信贷的意见》(简称《意见》),鼓励所有中资商业银行开办消费信贷业务,试办消费信贷业务的新品种。

《意见》将消费信贷经营主体由国有四大行扩展到所有商业银行,消费信贷产品也由原来的住房、汽车,扩展至耐用品消费、旅游消费等。

“消费金融促消费”得到了国家政策层面上的“盖章认定”。

政策鼓励之下,国内商业银行纷纷将消费信贷作为新的战略增长点,1997-2000年间,我国消费信贷规模从172亿元迅速增加至4265亿元(含房贷)。

消费金融产品,成为所有商业银行中最受宠的产品。

消费金融如何丢失口碑?

在加入WTO之后,我国的经济形势发生了翻天覆地的变化,经济发展中的问题和挑战导致对消费信贷的调控态度多次变化,消费信贷的增长虽有波折,但仍然保持快速增长。官方定调也基本秉持着促进消费、长久发展的基调。

2009年国际金融危机之后,随着“家电下乡”、“以旧换新”等政策出台,非住房消费金融更是飞速增长,当年新增消费贷款中,非住房贷款突破3800亿元,几乎相当于过去五年的增量之和。同时,也在同年启动了消费金融试点,首批四家消费金融公司获批。

随后,2015年消费金融的试点扩大到了全国。搭上互联网金融发展的超快速车道,消费金融也是一路狂奔。

虽然在急速发展的过程中,消费金融行业出现了很多问题,但在“促消费”的大义下,很多问题都被掩盖。监管也好、从业者也好,都不认为我们会走上国外消费金融危机的老路,但历史经验和事实告诉我们,人们不会从历史的经验中吸取教训。

韩国的“卡债危机”,日本著名的消金三恶(高利贷、多头借贷、暴力催收),中国台湾地区的“信用卡危机”等问题都轮番出现在国内消费金融行业。

消费者虽然享受了消费金融创新带来的便利,却痛斥着套路贷、高利贷、暴力催收;从业者也因此变成了不那么光彩的职业,背上了“吸血鬼”“消费主义帮凶”等恶名;监管和政府对其不胜其烦也变得实属正常,相比于大力发展消费金融带来的经济、社会效益,由此衍生的经济、社会问题或许已经远远超过了收益。2019年“315晚会”对于网贷的曝光更是将“反对消费金融”的情绪推到了一个高点。

在这些既定事实的背后,曾经被视为“促消费”重要举措的消费金融,居然不知不觉间成为了人人喊打的角色。

“不宜靠发展消费金融来扩大消费”的原因

虽然近期官方首次明确“不宜依赖消费金融扩大消费”的声音,但从行业研究和发展的角度看,我们仍然可以看到这一官方定调背后的脉络。

首先,消费贷款的发展已经脱离消费的基本面。

消费贷款对消费的促进作用是广泛被认同的,这一点无论学术界还是产业界都有长久深入的研究,甚至在实践中也能被企业或消费者感知到。但同样的,过度的消费信贷会摧毁家庭、社会,产生债务危机,影响经济的发展,这一点也被广泛认可。

这其中一直存在一个模糊的地带,即在居民消费增长的过程中,消费金融究竟起到了多大的作用,以及消费贷款达到什么水平时,会影响经济社会的健康发展。

这个水平会因经济发展阶段、文化、收入等各种因素而异,并没有一个绝对值。但如果单从消费贷款对于消费的促进作用来看,二者仍然可以做一个简单的对比。

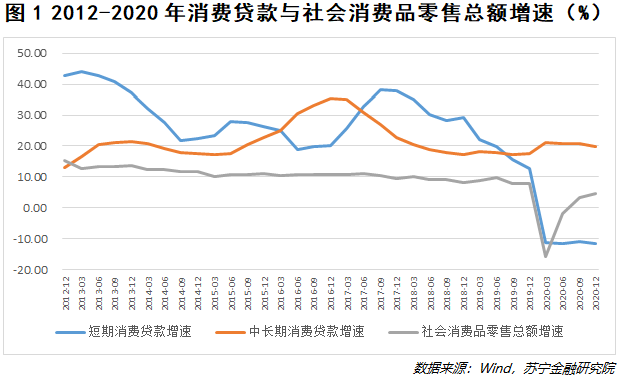

从图1可以看到,如果排除2020年初疫情因素的影响,从2012年至2019年,消费贷款的增长趋势长期脱离于社会消费品零售总额的增长趋势。特别是短期消费贷款,基本保持在20%-40%之间的增速,高出同期社会消费品零售总额10到30个百分点,也高于中长期消费贷款平均10个百分点的增速(除2016-2017年房贷大爆发阶段)。

虽然说影响消费的因素是多方面的,包括收入、消费预期等因素都会对消费产生重大影响,但显然,消费贷款的增长已经长期脱离了消费增长趋势的基本面,甚至可以说,在当前阶段,消费贷款对消费增量的影响或许已经微乎其微,忽略不计。

其次,居民杠杆率已经“增无可增”。这也是央行重点提及的“高度警惕居民杠杆率过快上升的透支效应和潜在风险”。

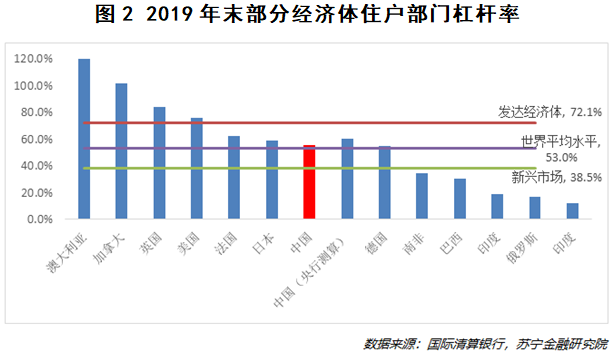

在《中国金融稳定报告2019》中,央行以专题“我国住户部门债务分析”全面分析了我国住户部门的纵向增长情况、横向国际对比情况、债务结构、地区分布、不同收入群体等维度的债务分布,足见央行对于住户部门债务负担的增长已经是慎之又慎。如果不是2020年初新冠疫情的黑天鹅来袭,我们有理由相信,央行早就会对居民债务出手管控。

而面对新冠疫情的来袭,央行又不得不向市场注入了天量的货币,居民的杠杆率进一步攀升。国家金融与发展实验室发布的《宏观杠杆率季度报告》显示,2020年宏观杠杆率从2019年末的246.5%攀升至270.1%,其中居民部门杠杆率共上升了6.1个百分点,从56.1%增长至62.2%,但主要是房贷贡献的增长,短期消费贷款占GDP比重反而下降了1.4个百分点。

但显然,在控制杠杆率的大背景下,控制房贷与控制消费贷并不冲突,况且房地产债务供给端的“三条红线”与需求端的“两条红线”已经出台,势必也需要对消费信贷加以控制。

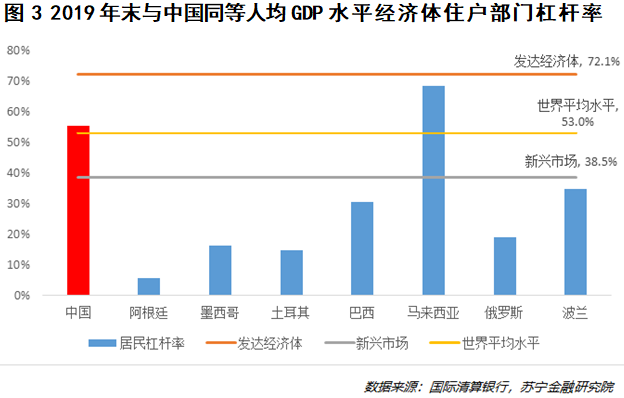

如果再以人均GDP水平来看,2019年我国人均GDP为1.03万美元,全球排名第66位,与我国人均GDP相似水平的巴西、俄罗斯、土耳其、墨西哥等国,其居民杠杆率低于新兴市场平均杠杆率水平,更是远远低于我国的居民杠杆率。

从上图的对比来看,不论是与世界平均水平、新兴市场,还是同等人均GDP水平国家的住户杠杆率相比,我国的居民杠杆率都很难有快速及大幅度的提升。

也正是因为此,央行明确提出“居民债务继续扩张的空间已非常有限”,实在是因为没有继续大肆扩张的空间了,毕竟韩国的信用卡扩张危机犹在眼前,央行必须要考虑居民过度负债的后果。

最后,快速扩张的消费信贷也带来了一些问题。

央行历年发布的《普惠金融指标分析报告》显示,贷款相关的投诉一直是近几年的投诉“重灾区”,且不论是投诉数量还是总体占比,一直增速极快。各级监管和各类政策中,也都重点关注由消费金融引发的个人信息泄露等消费者权益被侵害的问题。也正是这些诸多的原因,促使官方改变“发展消费金融促消费”的基调。

在央行明确了“不宜依赖消费金融扩大消费”后,有部分从业者认为“行业就此完了”。其实,不必过分悲观。

任何一个行业都有其生命周期,消费金融过去二十多年的发展走过了幼稚期和成长期,如今行业发展模式、产品和监管,都已经走向成熟期,消费金融本身平滑收入、跨期资源配置、提高福利水平、降低成本、提高消费便捷性等整箱效应并未消失,反而是随着监管政策的完善,正在逐渐消解消费金融的负面影响。可以说,消费金融正在向真正的利于消费者、企业、行业、经济发展等方面发展进步。

无论是经济功能还是社会功能,消费金融都是实现“人民对美好生活的向往”的重要手段。严格规范、正确引导,我相信,消费金融能够有助于创造一个更具活力和更有效率的经济,以及一个更好的社会。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号