-

全球疫情现拐点,关注年报+一季报高增长企业 ——兴证医药2021年2月投资月报

机构研报精选 / 2021-02-02 11:31 发布

1、医药行业策略及推荐组合

█ 1月行情回顾 1月大盘小幅上涨,沪深300指数全月上涨2.70%,中信医药指数全月上涨1.16%,跑输沪深300指数1.54个百分点。自2020年年初以来各细分行业涨跌不一,医药板块涨幅居于各细分行业上游水平(以中信行业指数计,2021年年初以来医药板块指数上涨1.16%,跑输沪深300指数1.54个百分点,列29个一级行业第12位)。

█ 2月投资策略 全球疫情现拐点,关注具有业绩催化的高增长企业 1月,中信医药生物指数上涨1.16%,上证综指下跌3.43%,医药行业表现优于大盘。近期,全球每日新增新冠病例数呈回落趋势,引发投资者关注;此外,年报预告陆续出炉,部分医药企业表现亮眼,本月月报我们就上述两个话题和大家重点讨论。 一、疫苗+物理防护:全球疫情防控曙光渐显 疫情防控:随疫苗接种推进全球多地每日新增似出现拐点。根据WHO数据,截至2021年1月30日,全球已累计确诊101,561,219例新冠病例,其中当日确诊500,985例自1月10日高点(833,105例新增)以来,整体呈回落趋势。而这一拐点似与全球多地陆续开展疫苗接种,多国政府采取更为严格的物理防护措施密不可分。如美国拜登政府上台后,通过国防生产法等措施增加新冠疫苗生产及购买;同时下令美国人民戴口罩100日,交通运输中心强制戴口罩;入境旅客登机前需提供阴性检测报告或康复证明。英国也于1月5日起开始实施全国性封锁;并于1月11日启动疫苗接种计划;1月15日起入境旅客需持有72小时内核酸阴性报告。 全球接种:以色列有望率先出现群体免疫,值得跟踪关注。根据此前流行病学计算方法,若新冠病毒的基础传播系数R0为2.5,则免疫人群比例达到约70%,即可形成有效的群体免疫。参考辉瑞/BioNtech的新冠mRNA疫苗接种程序与保护效果,第一针后7天可产生约55%的保护率,第二针(至少21天后接种)后7天可产生约95%的保护率,疫苗对于疫情的防控作用或已初步显现。根据Our World In Data统计数据,截至2021年1月29日,全球疫苗接种量为9122万剂(1.17%),其中以色列接种量率最高为53.81%(至少一剂接种率为34.32%,第二剂接种率为19.49%),美国接种量最大为2788万剂(8.42%,至少一剂接种率为6.91%,第二剂接种率为1.44%)。结合WIND全球每日新增确诊病例数据及其15日移动平均线趋势,随疫苗接种推进全球疫情似出现拐点。

变异毒株:病毒遗传漂变,深入研究同时仍需加强物理防控。RNA病毒易发生突变,该变种传播力提升为抗原漂移,突变不断积累与自然选择的过程。根据Nextstrain数据,截至2021年1月22日,南非变种(20H/501Y.V2)占比约为7%,英国变种(20I/501Y.V1)占比约为20%,巴西变种(20J/501Y.V3)占比约为2%。现有研究表明,三类变种传播力均有一定程度的提升(可能与N501Y突变相关,该突变可增强病毒RBD区域与人或鼠ACE2位点结合的亲和力),其中英国变种传播力相对较强,但目前无证据表明该变种的致死率与疫苗保护率出现显著变化;而南非变种与巴西变种的S蛋白相关突变主要为K417T,E484K与N501Y,目前研究表明,相关突变可能会影响中和抗体的中和作用;同时体外实验表明,Moderna的mRNA疫苗中和抗体能力下降至1/6,BioNetch/辉瑞与Moderna mRNA疫苗接种者血清中约26%的中和抗体(22种)对该变种的假病毒的中和活性下降超过5倍;南非地区三期临床数据显示,Novavax重组亚单位疫苗对该毒株有效率仅为49.4%,强生腺病毒疫苗仅为57%。但BioNetch/辉瑞、Moderna、Novavax等多家疫苗企业表示正在研究针对新变种的升级疫苗,若推进顺利预计年中上市。在对新变种进行深入研究的同时,最佳的方法还是通过物理防护等方式减少病毒的传播,以大幅降低新变种产生的概率。

在此次新冠疫苗研发的大潮中,国内疫苗企业积极响应,多条技术路径同步推进,处于全球进展的第一梯队。国药中生及科兴虽采用传统灭活技术路径,但也交出了满意的答卷。国药中生的灭活疫苗有效率达79.34%;科兴的灭活疫苗在突变株占比较高的巴西,对新冠重症和住院的保护效力为100%,对需要医疗救治的轻症保护效力为77.96%,总体保护效力达50.4%,已满足美国FDA、WHO及中国NMPA对于新冠疫苗有效率不低于50%的要求,且安全性优势明显。此外,国内康希诺腺病毒疫苗、智飞生物重组亚单位疫苗、康泰生物的腺病毒疫苗(AZ合作)与灭活疫苗(自主研发),及复星医药的mRNA疫苗(BioNtech合作)也进展较快,充分反映了我国疫苗企业的研发实力,长期看好国产疫苗企业发展。 二、年报+一季报:关注具有业绩催化的高增长企业 随着全球疫情有望好转,以处方药、择期手术耗材、部分医疗服务、具有消费品属性的医药品为代表的细分赛道也将加速复苏。上周,我们在周报中提出,“业绩+景气度”是医药行情最大催化剂。近期,多家医药企业年度业绩预告已陆续披露;3月后,会逐步披露一季报,进入一季报行情。从业绩趋势来看,去年一季度,医药板块大多数公司业绩受到影响基数较低,因此预计医药一季报业绩也将表现较好。截至2021年1月30日,361只中信医药指数成分股中,已有209家企业发布了2020年业绩预告,根据净利润同比增速口径,其中137家企业预增,5家企业基本持平,34家企业预减,25家企业转盈为亏,22家企业扭亏为盈,8家企业亏损减少,8家企业亏损扩大。

3、医药行业投资策略

2021年医药以结构性行情为主,精选景气度好且业绩高增长的公司。我们认为“高景气度龙头”抱团趋势还会延续,但是我们认为后续风格也有望扩散,龙头的定义可以更为宽泛。我们所说的龙头既包括平台型大龙头公司(以恒瑞医药、迈瑞医疗、药明康德、爱尔眼科)等,也包括大市值平台型龙头公司未进入的细分赛道龙头(尤其关注业绩增速高于平台型大龙头公司的公司),这些细分赛道市场空间大,行业内创新频出,医保影响小,保持着行业领先优势,例如ICL领域的金域医学、微创介入领域的心脉医疗,连锁药店龙头、CXO领域的分子砌块龙头、CDMO龙头等,对这类龙头也应保持持续的关注度。 (1)医疗服务+自费消费 消费医疗板块是医保免疫板块,且多数品种2020H1受到疫情负面影响,2021年业绩高增长确定,可以逢低布局部分从长期来看客户阶段性疫情冲击的各赛道龙头企业,包括医疗服务中的爱尔眼科、金域医学、通策医疗;药店龙头益丰药房、大参林、一心堂、老百姓;品牌消费品中的片仔癀、云南白药、同仁堂。随着疫情趋于平缓,消费升级仍将是医药行业发展的大趋势,而龙头企业将持续受益于行业的并购整合和品牌集中度的提升。自费医疗中关注医保外品种,比如我武生物、艾德生物、长春高新等。 (2)创新药及产业链 创新药“卖水人”——尽管其中不少企业2020Q1遭遇了疫情的影响,但其长期发展趋势未变,业绩加速趋势明显,建议关注其中的大市值龙头(如药明康德、泰格医药、药明生物)和在细分赛道中具有出众表现的公司(如凯莱英、康龙化成、药石科技、艾德生物)。研发、市场准入、销售等多方面系统性优势的Big Pharma——恒瑞医药、中国生物制药、翰森制药等公司,其全产业链的优势正在逐步显现,拉开与后续企业的差距。这类公司依然将是投资者底仓类型的配置品种。新兴的Biotech公司——部分具备BIC、FIC潜力的企业,如信达生物、君实生物、诺诚健华、康方生物、康宁杰瑞制药、博瑞医药等公司。 (3)高成长赛道之医疗器械 目前该领域的政策环境与几年前的药品类似(集采+鼓励创新+进口替代),且大部分可择期手术在2020H1受到影响,这部分公司切换到2021年业绩会明显加速。新一代自主创新/进口替代的医疗器械企业从更长期来看将会面临估值体系再造(类似之前的创新药Pipeline估值)和成长提速的机会。从细分板块来看,心血管支架、监护仪等已经实现进口替代,也诞生了乐普医疗、微创医疗、迈瑞医疗这样的龙头大公司。彩超、化学发光、内镜耗材或者微创耗材、骨科耗材、心脑血管耗材等板块,在技术已经媲美进口产品后,目前正在逐步进口替代,是未来牛股诞生的重要细分领域。相关公司如彩超化学发光的迈瑞医疗、安图生物、新产业;内镜耗材的南微医学;骨科耗材的三友医疗;TAVR领域的启明医疗、沛嘉医疗;主动脉、外周耗材、电生理领域的微创医疗、心脉医疗、惠泰医疗等。 (4)高成长赛道之疫苗 19年疫苗管理法出台后行业迎来拐点,国产疫苗迎来产品上市周期,2020年公众健康意识提升带来需求爆发,且行业壁垒提高,疫苗有望迎来“量价齐升”行情。建议关注长春高新、康泰生物、华兰生物、康希诺生物、智飞生物。也可以关注新上市公司万泰生物、康华生物。 (5)关注血制品机会 立足于当下来看,我国血制品供应偏紧,主要是受到2020H1疫情影响,由于从采浆到反应到供给情况一般需要半年时间体现,因此三四季度的供应受到上半年采浆量下滑的影响。从细分品类来讲,国产人血白蛋白目前受到2020H1采浆量影响目前的供应整体略偏紧,2021年角度来看外资进口血制品企业2020年受到全球疫情影响,整体采浆受到影响(CSL截至2020年6月的年采浆量相对上一年减少了5%)。短期看,我们预计2021上半年进口白蛋白供给会受到一定影响,因此国产白蛋白将会填补进口白蛋白带来的缺口,且随着供给收紧国产人血白蛋白将会有涨价预期,故2021年白蛋白将会存在量价齐升的可能。长期看,我国多种血制品人均用量低于全球水平,随着未来学术推广的深入,医生与患者对于产品的认知的升入,我国血制品行业将会进一步发展,血制品行业具备长期投资价值。推荐关注天坛生物、华兰生物等。 2月份推荐组合

2

生物医药板块1月份走势回顾

█ 1月份生物医药板块走势 1月大盘小幅上涨,沪深300指数全月上涨2.70%,中信医药指数全月上涨1.16%,跑输沪深300指数1.54个百分点。

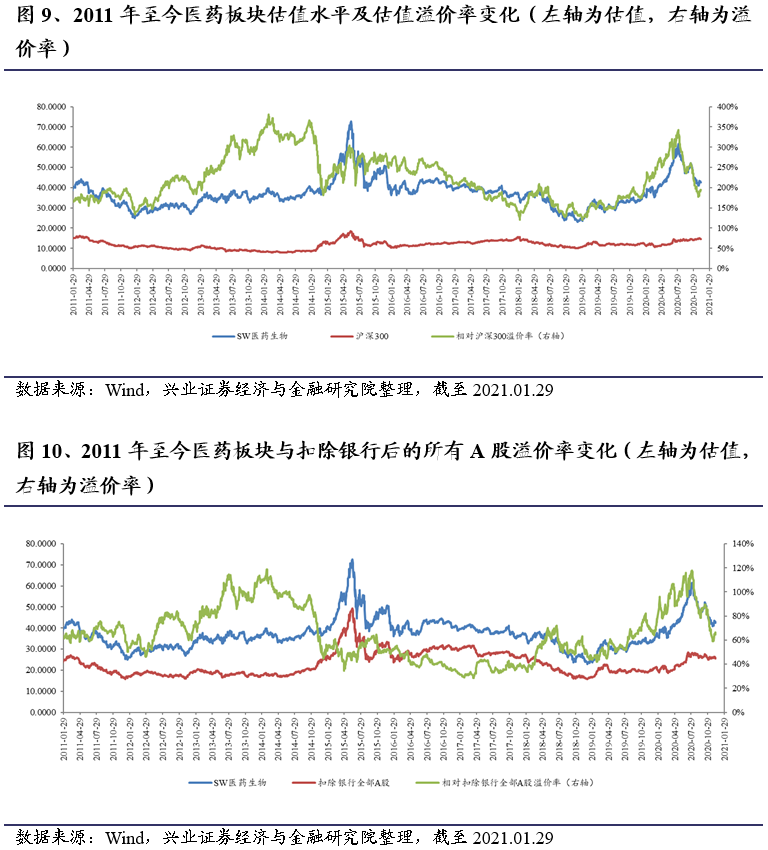

█ 板块估值水平 根据我们的统计,截止2021年 1月29日,医药板块估值为46.13倍(TTM,整体法剔除负值)。溢价率方面,医药板块对于沪深300的估值溢价率为189.18%,医药板块对于剔除银行后的全部A股溢价率为71.72%。医药板块估值溢价率总体呈上升趋势。我们假使2020行业利润增长率为25%左右,则2020年整体估值水平在36.90倍左右。

█ 1月份市场个股表现

在涨幅榜上,本月医药板块共85只个股上涨,其中C药易购、万泰生物、美迪西等个股涨幅居前。在跌幅榜上,本月医药板块286只个股下跌,其中未名医药、英特集团、正川股份等个股跌幅居前。

3

兴证医药小组月度报告汇总

1 月 份兴证医药小组共发布研究报告 9 篇。

4

4

医药行业经济运行数据

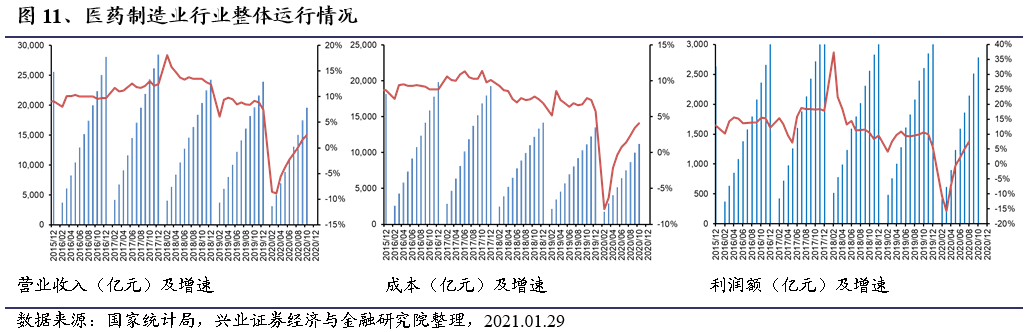

2020年12月行业增速增长:2020年1-12月份,医药制造业整体营业收入同比增长4.51%,利润总额同比增长12.81%。我们认为行业增速一方面继续受近年来招标限价和医保控费等政策的影响,另一方面由于国内疫情得到控制,产业逐步恢复,还需继续观察行业政策和疫情变化等对行业增速的影响。

5

企业盈利预测及评级

下表为我们关注的重点上市公司及其盈利预测。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号