-

【天风医药】药明康德:2020年超预期高增长,医药外包龙头势不可挡

机构研报精选 / 2021-01-25 10:54 发布

摘要

2020年归母净利润增长50-60%,实现强劲增长

公司发布2020年年度业绩预增公告,预计2020年归母净利润27.82-29.67亿元,同比+50%-60%。2020年扣非后归母净利润22.97-23.93亿元,同比增长20%-25%;2020年经调整的非《国际财务报告准则》下归母净利润34.91-36.11亿元,同比增长45%-50%,整体业绩略超市场预期。2020年克服疫情影响,尤其是下半年实现加速恢复增长,带动公司整体业绩实现优异表现。

中国区实验室和CDMO业务Q2起恢复正常,下半年海外订单收入增长

2020年,公司美国区实验室服务和临床合同研究服务(CRO)的收入受到新冠疫情较大负面影响,但中国区实验室和合同研发与生产业务(CDMO)自2020年Q2起全面恢复正常运营。下半年随着海外客户订单的较快增长,以及公司产能利用和经营效率的不断提升,使整体下半年营业收入实现强劲增长,同比2019年下半年涨幅超过30%。

非经常性损益大幅增长,归母净利润增速高于扣非后归母净利润

由于公司所投资的已上市公司标的及非上市公司股权的市场价值上涨等原因,公司部分非流动金融资产的公允价值变动收益以及投资收益增长较大,预计影响2020年年度利润17.94亿元左右,上年同期影响金额为-1.26亿元。另一方面,由于公司H股可转股债券衍生金融工具部分的公允价值受公司H股股价大幅上涨影响,2020年度非现金账面公允价值损失金额预计为人民币13.49亿元左右,上年同期为-9,814.48万元。非经常性损益大幅增长,使得归母净利润增速高于扣非后归母净利润。

赋能平台和一体化商业模式持续发力,尽享行业高景气度

2020年前三季度,公司新增客户超过900家,活跃客户超过4,100家,公司全球化的赋能平台和一体化的商业模式持续发力,公司不断拓展新用户,持续赋能全球医药创新,前三季度公司来自海外客户收入90.23亿元,同比增长25.3%;来自中国客户收入27.92亿元,同比增长34.4%。公司基于国内多方面优势,充分享受海外市场外包转移以及国内创新市场的不断发展,尽享行业的高景气度。

看好公司的持续发展,维持“买入”评级

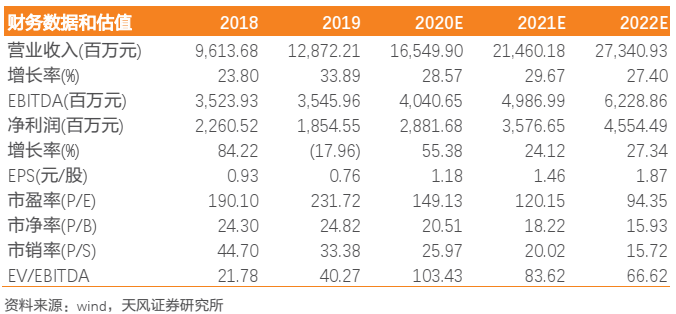

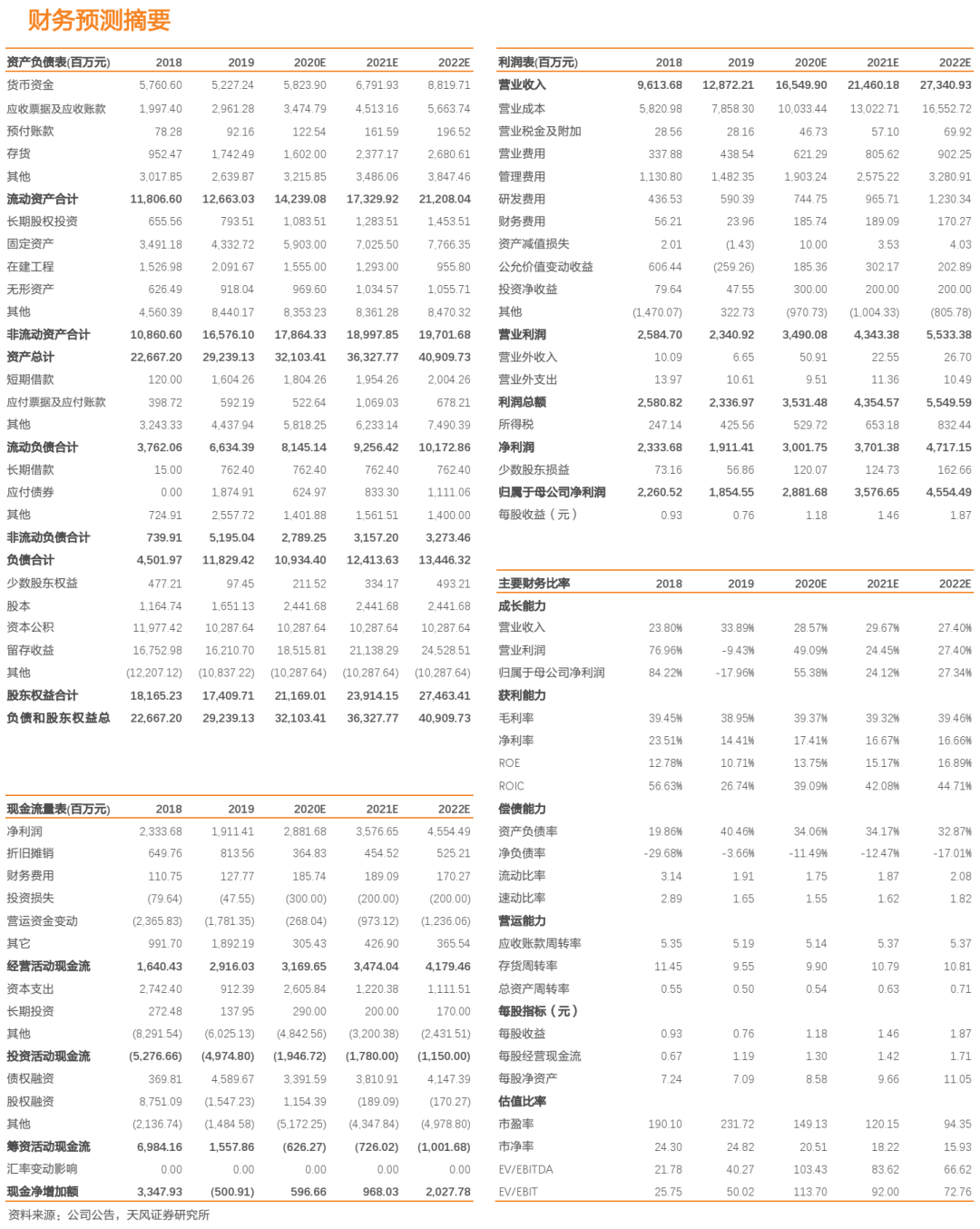

我们根据业绩预告上调业绩预测,预计公司2020-2022年EPS由1.00、1.28及1.63元上调为1.18、1.46及1.87元,对应PE分别为149、120及94倍,公司各业务板块全面开花,启动定增强化一体化发展,未来领先优势有望进一步扩大,看好公司长期发展,维持“买入”评级。

风险提示:疫情影响下医药研发服务市场需求下降的风险,行业监管政策变化的风险,行业竞争加剧的风险,核心技术人员流失的风险,汇率风险等。

财务预测摘要

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号