-

2021年会更难,放弃幻想,认清未来!

罗神抓妖记 / 2021-01-07 14:58 发布

2021年会更难,放弃幻想,认清未来!

2020年已和我们告别,这一年我们似乎又是一年难过的一年,但事后看这也许2020年是最近五年最好的一年。

对于股市来说,近12年中表面上也只有2009年和2015年的这两轮牛市的行情比它还好。

2020年,这一年,我们个人见证了多个历史的时刻:

百年一遇的大流感,近8700万人已中弹,很多行业迎来沉重大的打击。

我们看到美股10天内经历4次熔断,要知道美股历史上也就只有5次熔断,2020年的股市更是上演了多次的过山车,从技术上的熊市到技术上的牛市也在几个月之间。

甚至也惊遇到负油价,美原油5月合约在今年4月份曾历史性跌破0值。

特斯拉和比特币大涨,上涨得让人怀疑人生,2020年这一年我们见证了多少次“见证历史”和“百年一遇”?

当你看到我这一个文章的时候,一切都还好,至少我们都还活着。

一:2020年回望,谁也猜不到这么玩人的一年

这是一个多么可怕的世界,他们残酷地把人分成三六九等。

的人,可以最大程度的享受物质和精神的供应。

有人呼风唤雨,享尽荣华富贵;有人贫病交迫,尝遍人间冷暖,这就是贫富差距。

2020年这一个世界最可怕的是天道和规则已被再一次打破,难道靠闭着眼来投资?

1:经济和股市楼市和背离

我锅2020年一季度GDP同比下降6.8%,这一个数据一度创了数十年的新低,2020年的这一个经济增长也应是创了近30年的新低。

但是股市反道是创了两年甚至五年的新高,楼市整体还在上涨中,说好的,股市是经济的晴雨跑那里去了?这是第一个大背离。

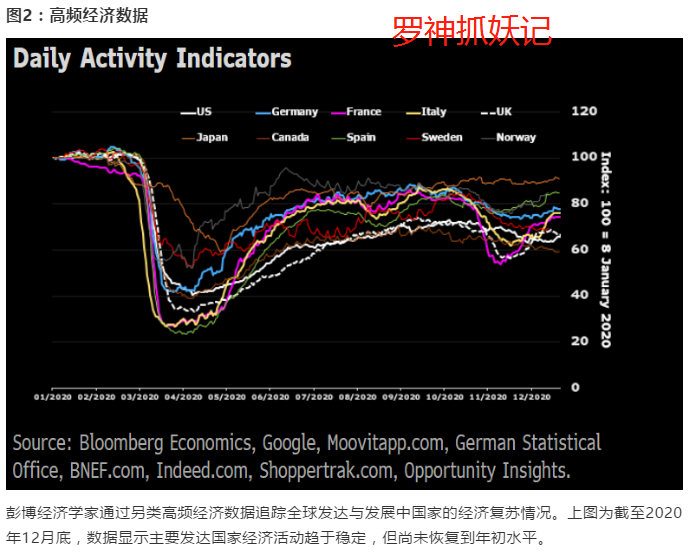

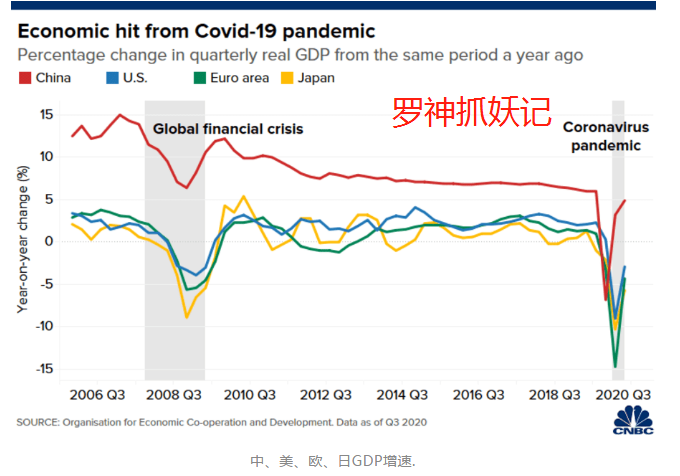

上图为截至2020年12月底,数据显示主要发达国家经济活动趋于稳定,但尚未恢复到年初水平,但已有不少地区的股市创了新高。

而美国美国2020年一季度经济增长为-4.8%,而在第二季度,美国实际GDP环比下降了31.4%,这一个数据创了近百年的新低。

很明显的是美国经济的本轮的低点是2020的第二季度,但是美国本次调整的低点是2020年第一季度3月,这是经济和股市第二个背离。

虽然美股等创了新高,但是欧洲多个地区的股市和香港的股市还没有突破前面的高点,甚至还没有2007年的股市高,这是最三个大背离。

2:2020年资产价格创新高的背后分析

很多的地方国家在2020年初后陷入数月的封锁,使经济活动明显减少,其后许多国家GDP暴跌至数十年甚至历史低点。

全世界的经济活力打了大折扣,如果没有什么意外,这一个大周期的金融危机是逃不掉的了,可是命运却开了个大玩笑,经济创新低反倒是金融市场开了玩笑创了新高。

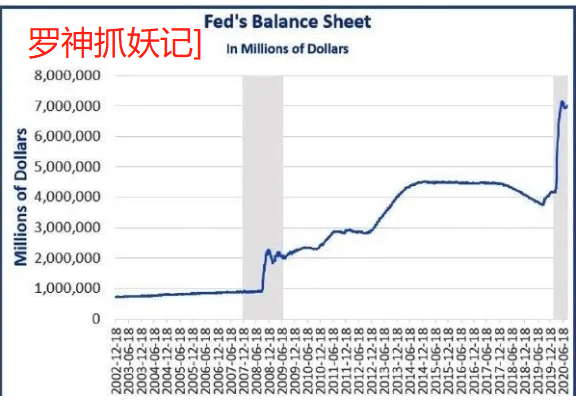

为什么?疯狂的大放水。

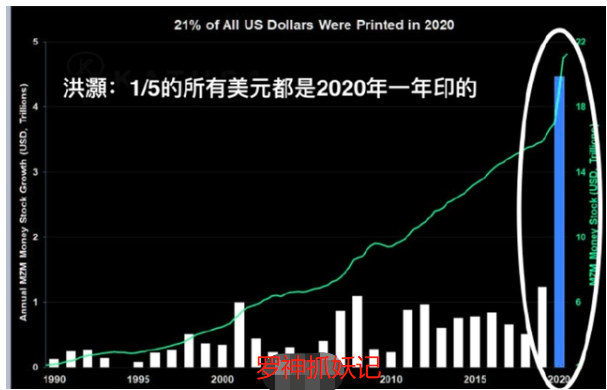

截止到2020年11月13日,美联储资产负债表扩大了接近4万亿美元,半年左右增幅接近70%,总规模超过了7.2万亿(2009年的时候也没有这么疯狂)。

要知道在2008年金融危机的时候联储资产负债表从2007年6月的8993亿美元上升到2010年的21217亿美元,不到两年时间增长了1.36倍。

可见,单从放水来看,2020年全球经济受流感影响严重,可见本次全球央行持续货币宽松基础上量化宽松政策已不亚于2008年金融危机的水平。

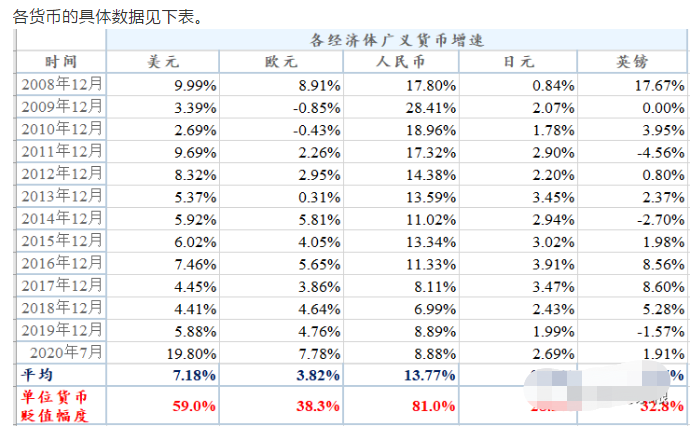

上图,单从广义货币增速来看,美国2019年的广义货币增速5.88%,而至2020年7月,就比2019年增长了19.7%(这一个增速是美联储近几十年增速最高的)。

你想想这四个月美联储疯狂放水了多少?

美联储印这么多钱,美元自然就贬值了,大宗商品和黄金的价格也上涨。

虽然这一次放水这么多,但全球的经济还没有恢复到2019年年底的水平。

也许很多人觉得奇怪,为什么我们这一次没有放水这么多?另外股市还能涨得这么多?

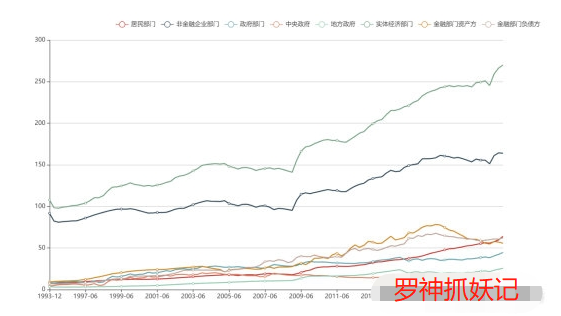

不是我们不想放水,宏观杠杆率如果这一次大放水,它会死给你看,2020前三季度杠杆率增幅为27.7个百分点,由上年末的245.4%上升到270.1%。

对于我们的楼市,我觉得很多人都是吓出来的,怕放水而导致自己的钱大缩水,而把钱换成了楼。

3:赚指数不赚钱

无论是2020年还是2021年年初,A股都似乎很完美。

2020年,上证指数上涨13.87%,深证成指上涨38.73%,创业板指大涨64.96%,在全球主要市场指数排名中,创业板指涨幅第一。

至2021年12月31号,A股共有上市公司4153家,而2020全年A股IPO企业数量达396家,也就是去年2019年底有3757家上市公司。

其中有352只股票涨幅番倍(包括396家新股)。

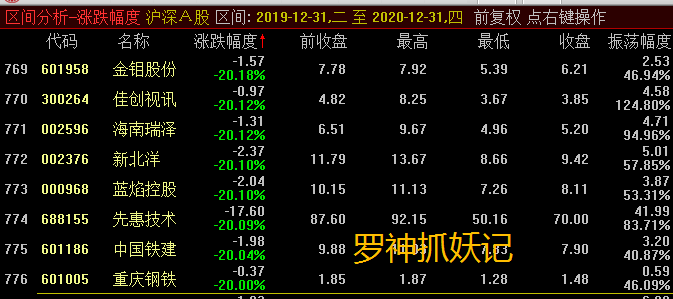

但是你们知道市场在2020年中有1904只股票是下跌的,有776只股票跌幅超过20%,1352只股票涨幅超过20%。

这是牛市么?你见过牛市有超过一半以上的股票是下跌的么?你见过牛市中有776只股票跌幅超过20%?

另外在创业板2020年中,在891只股票创业板中,只有178只股票涨幅超过创业板指数。

也许很多的人不知道,沪指在3400多点的时候,市场有1164只股票比2018年10月的2440点还低。

2020年这是熊市么?你见过熊市有352只股票(包括396家新股)番倍的么?

2020年的A股我觉得是历史少见的结构性的牛市和结构性的熊市并存!

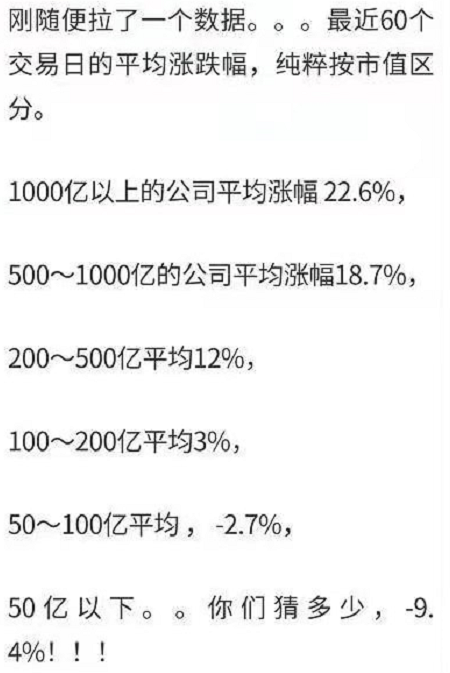

其次我发现了市场整体上一是深强沪弱,二是超级大盘股表现非常强,市场进入拉权重股的阶段。

上图,创业板前十大股票已占创业板45.5%的指数的权重。

2011年1月4号那天创业板大涨111点,但宁德时代,金龙鱼,亿纬锂能3只大票,竟然贡献了97点涨幅。

这就是近几个月大A的新常态,少见以“大”为美,所以我们看到了涨指数而不涨个股。

这一种超级大盘股的强者恒强是机构的抱团,是市场存量资金不足下结构的上涨。

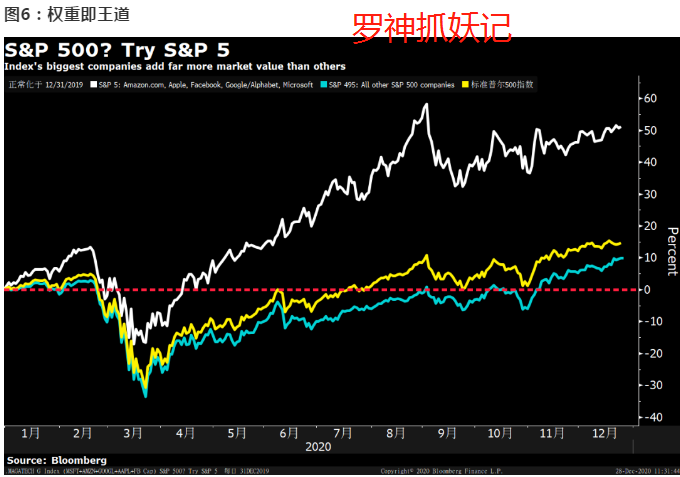

不旦A股如何,美股也是一样。

上图为标普500指数(黄线)与标普5巨头(白线:权重最大5家成分股:苹果、微软、亚马逊、脸书、谷歌)至2020年年底,指数回报接近15%,5巨头回报超过50%,其余指数成分股回报不足10%。

2020年似乎相识的2000年科技股疯狂潮,也许这一次的行情是复制了2000年的科技潮。

2020年几大科技股远远跑赢大势,苹果股价涨超80%,微软涨超40%,亚马逊涨超76%,谷歌Alphabet涨31%,Facebook全年累涨33%。

另外,新能源汽车的代表特斯拉更是大涨逾700%,特斯拉市值760亿美元大暴涨至近7000亿美元,特斯拉在2020年引爆了全球的新能源汽车的产业链的个股。

标普头部前5大企业占总市值,已超过25%,这在科技泡沫时期都罕见,远远超过2000年科技泡沫顶部。

上图为科技企业总市值占美国名义GDP的比重已达到创纪录的43%,较互联网泡沫时期的顶峰还要高出26%。

二:2021年会更难,放弃幻想,认清未来!

有N多的理由说明2021年还会比2020年更难,时间后面若空了就深入写,就简单的说几个吧。

1:全球性的大放水概率小

疯狂已过去的2020年,全球放水创下纪录,美联储一年印出美元总量21%的2020年,疯狂的大放水,放水的程度超过人类历史上的任何时候,或许这会更加重这场危机。

放水之后,不旦美元指数较之3月的高点已经下跌了13%,美国的通胀预期已经开始抬升。

有人说,印钞和贬值货币是摆脱债务危机最容易的方法。

但是2009年以来,美联储已将其资产负债表扩大了612%,美国股票市场似乎是美联储投放洪水猛兽般的流动后成功的唯一原因。

至于我们,至2020年3季度,宏观杠杆率攀升增长至270.1%,2021年,2022年,基本都是以稳杠杆为主,不出现大的危机,是不会大放水的。

不大规模放水,资产价格如何上涨?

楼市和股市本质是资金推动型市场,若没有增量资金,市场只能是存量资金你死我活的博弈,这就是现在大盘股涨而小盘股被抛弃的原因。

存量资金博弈下撑死也就是结构性的行情,最大的问题是,如果本轮美股都在2021年反弹至顶部,后面会?

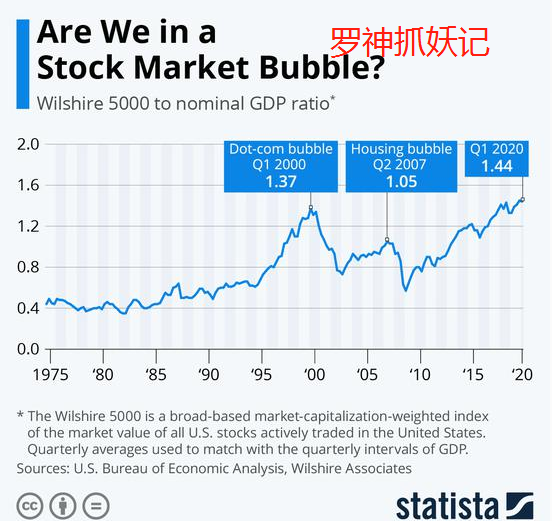

2:巴菲特指标处于顶部的泡沫区域

美股是否已处在泡沫中?

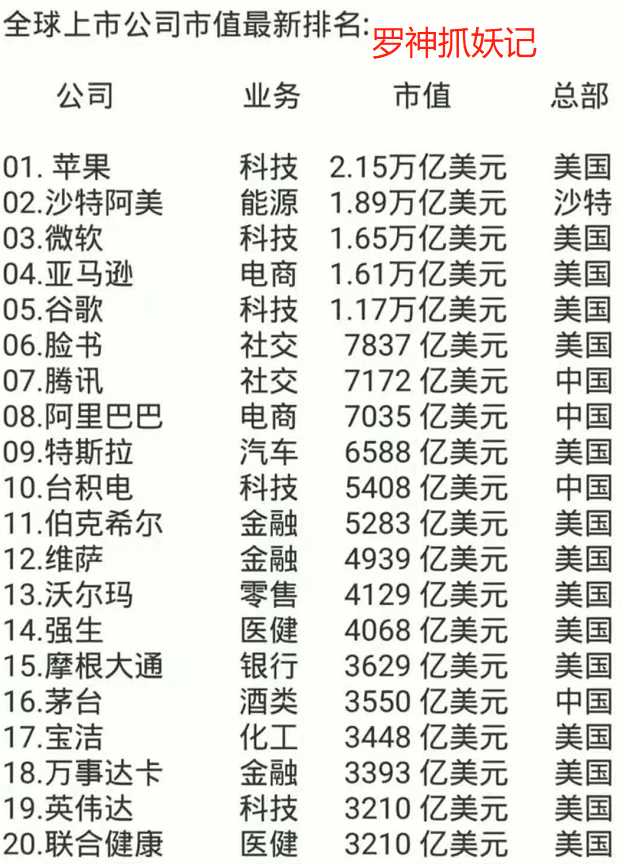

罗神抓妖记我觉得,现在这一次不是一般的泡沫,而是世纪的大泡沫,世纪的大顶部。

这一个顶部,可以和1929年和2000年科技潮的顶部相比,一旦见顶后雪崩,极会是美股历史上的第三大熊市。

已有很多的信号在警告现在的这一个顶部区域。

如股神巴菲特最青睐的指标——Wilshire 5000指数衡量的市场市值与美国GDP的比率,这一个比率已处于历史最高,现在远远比2000年互联网泡沫破灭前不久的比率还要高。

纳斯达克在2020年6月的时候综合指数创下了历史新高并突破万点的时候,市场市值与GDP的比率是1.44,纳指在后面一度突破了13000点,现在这一个比值这一个比例不旦是历史最高的,还超过了2007年金融危机爆发前为135%和2001年互联网泡沫破裂之前和146%。

这就是在金融周期的高峰,也许离最高点都可以以天来算,顶部之后,便必然要向山下跑,这一个周期,这一个时间也远远的超过我的预计和预测。

2021年,美股向下的空间大于向上的空间。

3:最长的牛市,历史涨幅最大的超级大牛市

有生之年从未经历过,百年美股历史甚至千年人类的历史也不会有的超级大牛市。

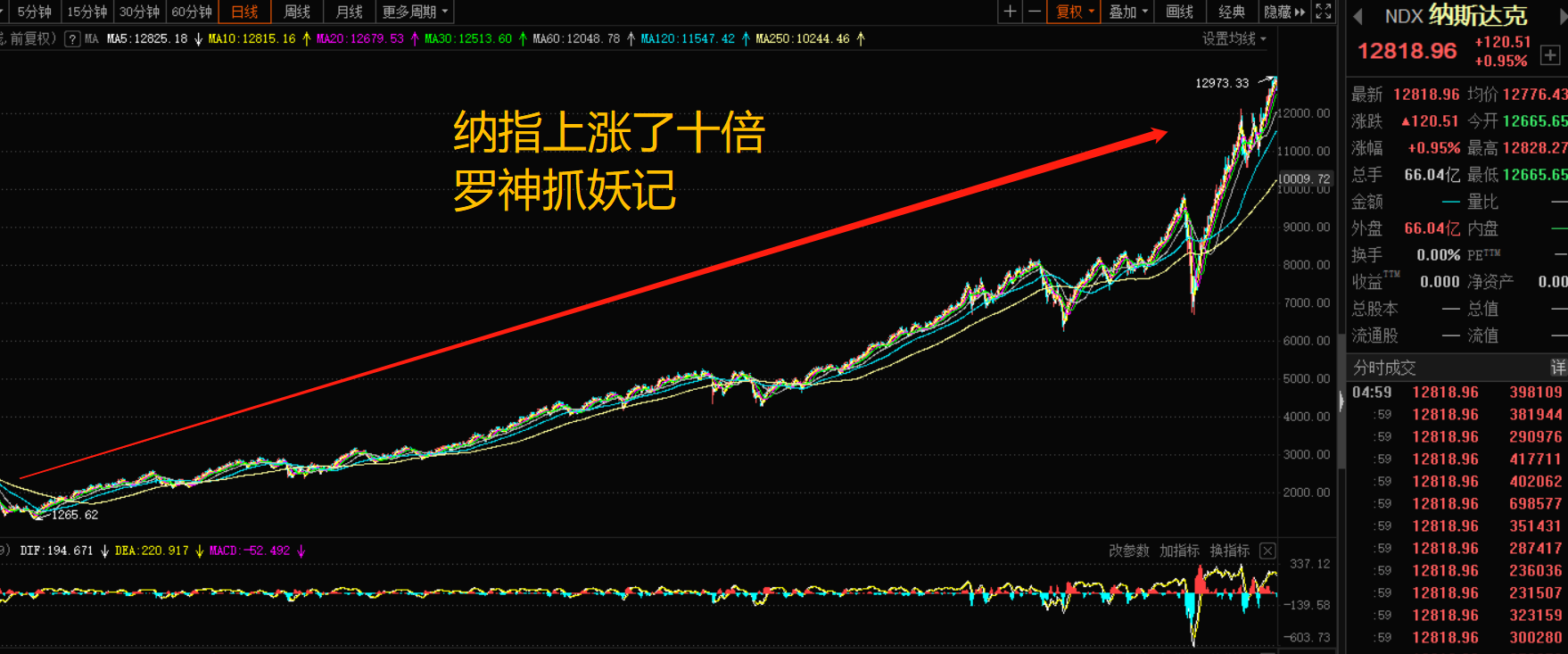

美股纳指从2009年3月9号1265点到现在,已上涨了十倍,这是美股历史上最长和涨幅最长的超级大牛市。

唯一美中不足的是,这一个顶部还没有确认,甚至也许还没有出现。

若能在2021年3月初,那也就12年的超长周期的大牛市。

这一个周期经历了2018年和2020年的两次的高位下跌20-30%,但都没有真正确认顶部。

但罗神抓妖记我百分之一万的相信,没有永远的繁荣,美股现在是风险远远大于收益,美股是绝不对逃不掉大崩盘的。

至于时间,不讲天道和规则,就没有必要再预计他顶部的时间了,让子弹飞多一会。

顶部是必然会出来的,雪崩也是逃不掉的。

4;权重-2021年一切看权重股

2020年无论是美股还是A股,特别是创业板,似乎又成为权重股的天下。

2021年,我觉得,美股是持续行情还是确认顶部,基本就看美股的前五大公司再加上特斯拉就行了。

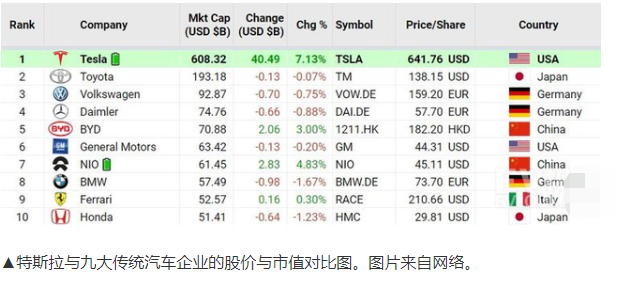

2010年6月29日特斯拉进行IPO后的近11年间,股价涨幅高达190倍多,市值从2010年6月当时的市值仅有17亿美元至近7000亿美元。

如上图,现在的特斯拉的市值相当于3个丰田和7个大众,另外两个汽车巨头丰田和大众的市值分别是2143亿美元和982亿美元,一个特斯拉基本上已超过世界所有汽车大厂的9大市值之和。

要知道2020年特斯拉的全球销量预计将才近50万辆,仅占全球汽车总销量的不到1%。

特斯拉市值7000亿美元(全球市值排名第七),特斯拉的PE是多少?现在是1200多倍的PE,高还是低,你自己判断。

而中国的新能源汽车的一哥300750宁德时代的市值近9500亿(A股市值排名第九),PE是200多倍。

估值高并不意味着要立马见顶,见顶需要一个过程和时间的确认。

5:月线级别的上涨,月线的调整

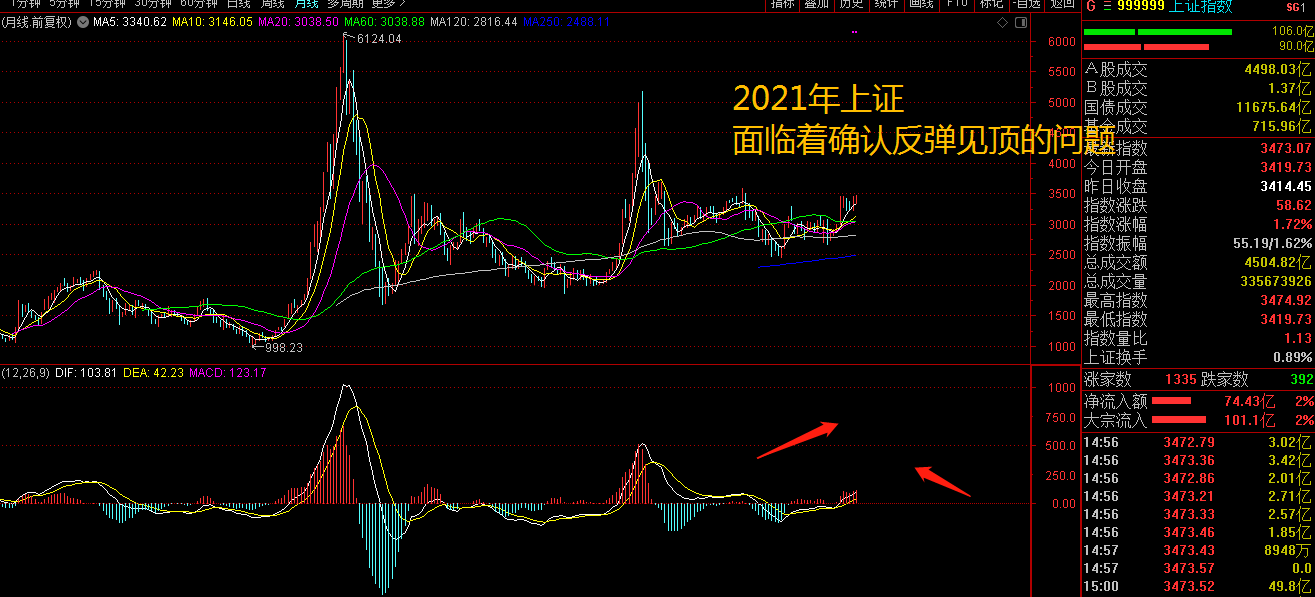

上图,创业板月线走势

下图,上证月线走势

单从上图可知,本轮创业板反弹要强于上证指数的反弹。

单看月线级别的反弹来看,两市的反弹的级别是要超过2004年至2005年,2009年至2010年,2016年至2018年的反弹级别。

反弹的一个敏感的时间看一月和三月,2020年一月是低点反弹的两周年,三月是低点反弹的两年半。

2021年1月是2440点低点反弹的两周年。

2018年的1月见到了3587点的高点,2016年的1月也见到了2636点的低点。

2021年三月也是美股大牛市反弹的12年。

A股历史上从来没有反弹超过两年半的,如果本轮反弹也按这一个规则来看,这一轮反弹的行情的顶部最晚不会超过2021年三月。

见顶后,便是往向跑了,后面会是月线有调整,这一个调整是需要时间的,2021年至多是顶部之年,难是后面的底部之年了。

后记:

复杂,漫长,无天道,结构分化!

2021年一切看美股。

2021年会比2020年更难。

放弃幻想,认清形势,做好准备!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号