-

【面板】2021年度展望

股海搏击 / 2020-12-27 09:17 发布

转载一篇关于面板的文章:作者:研报社

此前,很多读者在后台留言说想要展望一下2021年的面板,那咱今天就来聊聊2021年面板的展望。

先说一下我们的结论:总体上来讲,2021年,LCD面板供需仍将维持紧平衡,价格有望稳中有升;LED行业景气拐点将至,Mini/Micro LED放量在即;OLED面板渗透率快速提升,国内厂商加速产能建设。

面板显示技术可分为LCD、OLED、LED、Mini LED/Micro LED等,目前主流面板市场中,大尺寸市场以LCD为主导,中小尺寸市场OLED快速发展,而LED一般作为LCD面板的背光源,新一代的Mini/Micro LED可以作为背光源也可以做直显。下午对明年面板行业做一个展望。

LCD:供需紧平衡,价格有望稳中有升

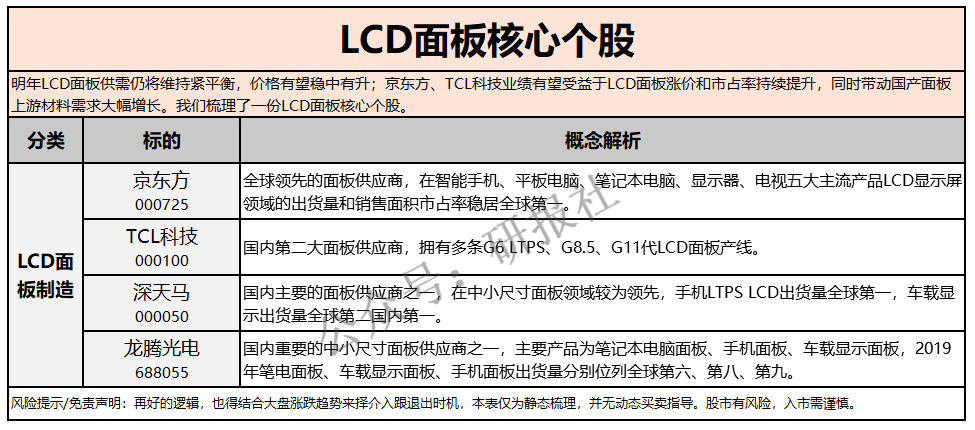

LCD明年供需仍将维持紧平衡,价格有望稳中有升;京东方、TCL科技业绩有望受益于LCD面板涨价和市占率持续提升,同时带动国产面板上游材料需求大幅增长。

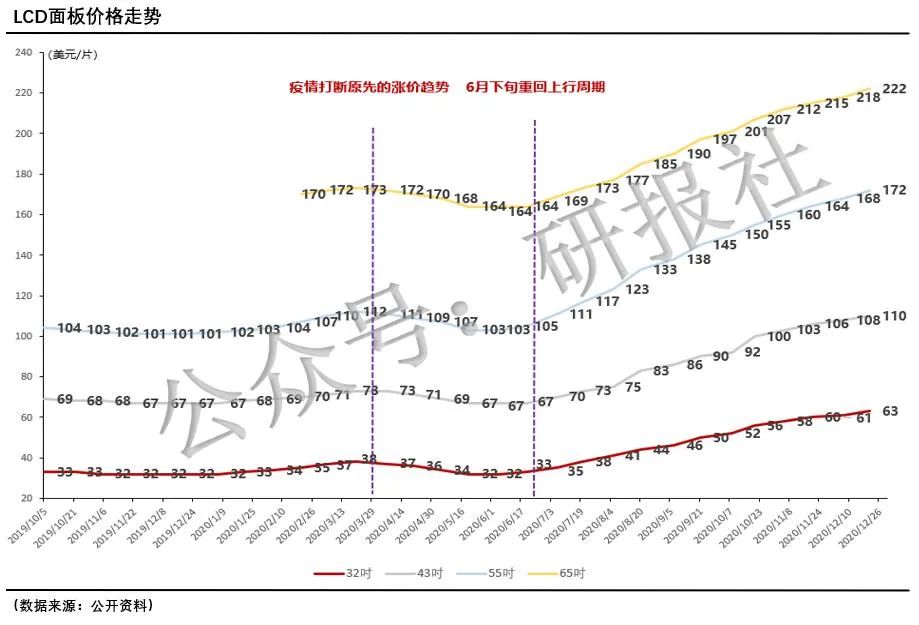

12月下旬,32/43/55/65吋面板均价分别为63/110/172/222美元,相比12月上旬均价61/108/168/218美元增长2/2/4/4美元,提升3.3%/1.9%/2.4%/1.8%;其中32吋面板涨价幅度相较12月上旬略有上升,43/55/65吋面板价格保持平稳上涨。

在经历了6月下旬开始的持续快速涨价之后,面板价格在12月继续维持了上涨态势。展望明年,LCD面板供需仍将维持紧平衡,面板价格有望稳中有升。

1、供给端:短期日本旭硝子停产加剧产能紧张,中长期韩企产能持续退出

12月14日,面板上游玻璃基板全球第三供应商日本旭硝子意外停电,导致设备受损停产4个月,加剧了玻璃基板供应紧张局面,影响至少持续到明年第一季度,面板供给将进一步吃紧。

中长期来看,一方面国内京东方、华星光电、富士康等企业少量产线将持续爬坡或开始投产,预计将使得全年面板产能面积提升4.5%。另一方面,韩国三星、LGD将陆续缩减LCD面板产能,并将在明年年底前彻底退出LCD面板生产,预计韩企明年退出产能占全球面板产能的3.5%。中韩企业产能此消彼长,预计明年面板整体供给情况将保持相对稳定。

2、需求端:体育赛事、电视尺寸增大共同拉动面板需求

明年3月份开始,市场将进入奥运会等赛事的备货旺季,预计会拉动面板景气至第三季度。另一方,目前电视机正处在尺寸持续增大的趋势中,全球液晶电视面板的平均尺寸从2016年Q1的41.3英寸增长到了2020年Q1的46.1英寸,国内销售电视机中65寸以上电视占比从2020年1月的20.9%提升至10月的29.1%。电视面积的日益增大,将进一步拉动大尺寸面板的需求。

总体而言,明年LCD面板价格有望稳中有升。据京东方管理层估计,2021年全年面板价格将高于今年第四季度。

未来随着韩国巨头三星、LGD和日本松下的持续退出,京东方、TCL科技等大陆厂商有望承接部分订单转移,伴随新增产能的释放,预计大陆厂商在LCD面板市占率有望从2019年的41.1%提升至2021年的57.8%,京东方、TCL科技业绩有望受益于LCD面板涨价和市占率持续提升,同时带动国产面板上游材料需求大幅增长。

LED:行业景气拐点将至,MiniLED放量在即

1、LED行业正迎来景气向上拐点

随着全球经济复苏,LED行业整体需求回升,在三季度部分公司已经迎来拐点。华灿光电第三季度扭亏为盈,并且2020年预计能够实现净利润1600-2400万元,较2019年亏损10.5亿元有大幅改善,此外三安光电预计第四季度毛利率回升。

从需求端来看,2020年二季度开始,LED订单明显回升,LED中期需求照明、背光、直显领域均景气。照明方面,海外地产行业景气拉动需求;背光方面,韩国厂商转单给中国,疫情导致笔电和电视需求增长,均拉动背光需求;显示方面,国内在疫情之后拉动内需,工程显示屏需求从第三季度开始上升,广告传媒、线下体育和演艺、植物照明、车用LED等需求回暖。

2020年三季度,全球电视出货量达6205万台,环比增长38.8%,同比增长12.9%,创历史新高,带动LED芯片放量。海外室外LED显示需求快速提升,LED小间距市场需求旺盛,同时特种LED应用兴起,包括UV LED、汽车LED照明等。

供给端来看,行业处于产能逐步出清的过程。海外方面,LG关停了LED芯片生产线、Cree出售LED业务;国内方面,疫情加速了中小厂商的亏损压力,落后产能持续退出。

近两月,此前两年一直处于价格下行通道的通用照明白光LED芯片开启涨价模式。近日,一家白光LED芯片企业内部人士表示,因上游原材料上涨,叠加短期供货紧张,决定12月起对部分产品进行涨价。种种迹象表明LED行业正在迎来拐点。

展望2021年,东京奥运会、欧洲杯等大型赛事的举办将刺激LED显示需求大幅反弹。同时随着LED技术成熟后成本下降,新的下游应用市场也在逐渐打开。比如LED广告有望在广告展示领域继续渗透;LED屏幕有望替代电影荧幕;LED背景也有望在影视拍摄、新闻报道等场景替代绿幕。

据测算,LED行业规模有望从2019年的1149亿人民币增长到2023年的1503亿人民币,复合增长率达7%。

2、Mini LED放量在即,为LED行业带来新驱动力

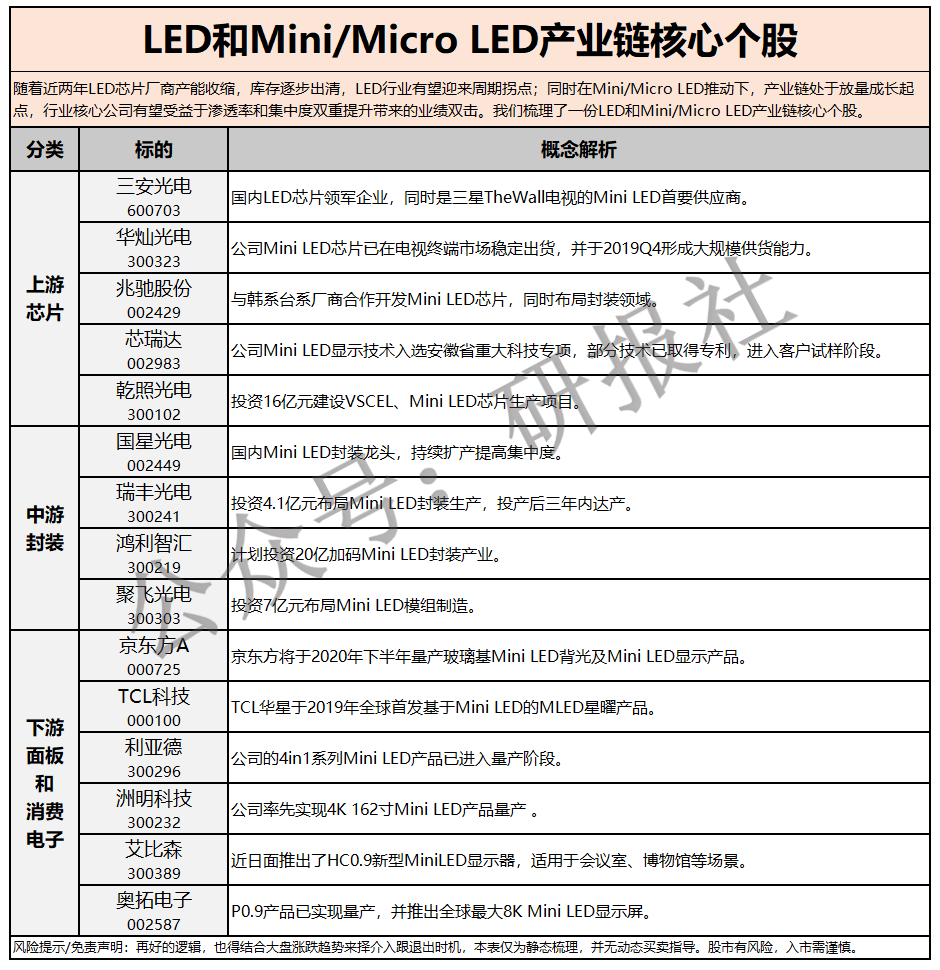

近期Mini LED产业链动作频繁,三星、苹果、京东方、TCL等产业巨头正在纷纷布局Mini LED系列产品,预示着行业正处于放量成长的起点。

Mini LED背光可大幅提升LCD屏幕的显示效果,目前Mini LED背光加上TFT液晶屏的成本已经比OLED更低,同时寿命更长、耗电量更低、不会烧屏。

Mini LED目前主要应用在电视领域,长期来看,Mini LED的增长动力将来自IT、电视、平板、汽车中控等下游应用。预计到2024年全球Mini LED市场规模将达23.2亿美元,CAGR达148%,Mini LED产业正处于快速成长起点。

从产业巨头近期布局来看,明年一、二季度苹果或将发布采用Mini LED的iPad、MacBook产品,非苹果厂商也将积极跟进。受益于成本下降,Mini LED在2021年iPad和Macbook中的渗透率有望达到30-40%和20-30%。

此外,京东方Mini LED产品也有望于今年四季度量产,主要应用于TV等中大尺寸场景中;而TCL将于2021年推出4款Mini LED电视。

行业巨头密集推出Mini LED产品,Mini LED作为LED产业中具备高成长性的方向,将为LED行业核心公司提供新的业绩驱动力。

从产业链价值分布来看,Mini LED终端产品价格比传统产品价格高一倍,产业链利润空间大。封测方面,封装的灯珠数量增加导致封装难度上升并且良率不高,从而封测环节价值量最高,主要公司有鸿利智汇、聚飞光电、国星光电等;芯片方面,Mini LED芯片数量消耗较大,且产品附加值较高,目前技术已较为成熟,以三安、华灿为代表的芯片厂商已开始积极扩产。

2019年至今中国Mini/Micro LED总规划投资额达391亿,新增项目14个以上,Mini LED商业化进程加速将带动产业链核心公司业绩增长。

OLED:渗透率快速提升,国内加速产能扩张

OLED:智能手机等中小尺寸面板市场渗透率快速提升,国内厂商加速产能建设

手机是OLED最主要的下游应用领域,OLED面板在中小尺寸面板市场渗透率快速提升。今年由于疫情影响,前三季度全球智能手机出货量同比下降11%。同时苹果iPhone 12、华为Mate 40延迟发布,三季度OLED面板销量向后延递。预计2020年第四季度全球OLED面板销售额达774亿元,同比增长46%,将创下历史新高。

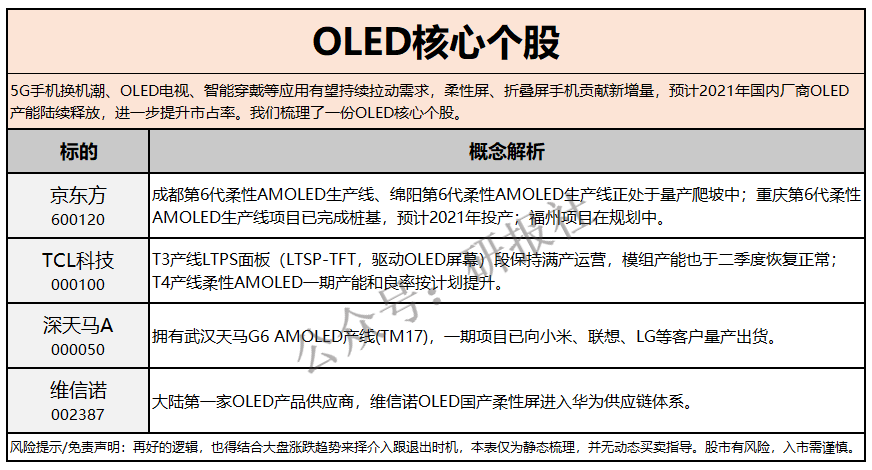

展望未来,5G换机潮、OLED电视、智能穿戴等应用有望持续拉动需求,柔性屏、折叠屏手机贡献新增量,全球产能实现快速扩张。

随着曲面屏、可折叠屏、屏下指纹识别技术、屏下摄像头技术等推动,目前5G高端旗舰手机已加速导入柔性AMOLED面板。预计2022年OLED面板出货量占中小尺寸面板的40%,其中智能手机中OLED面板渗透率将由2016年的24%提高至2022年的56%。

到2025年,预计全球AMOLED年产能将增长至6100万平米,5年复合增长率达21.5%。其中,中国AMOLED产能占比有望从2019年的17%提升至51%,达到全球第一。从出货量看,目前三星显示在全球OLED面板市场位居第一,2019年市占率85.4%,京东方市占率3.6%,位居第二,其中2020年一季度在OLED智能穿戴面板市场市占率20.3%,位居第一。

国内厂商方面,京东方成都第6代柔性AMOLED生产线、绵阳第6代柔性AMOLED生产线正处于量产爬坡中;重庆第6代柔性AMOLED生产线项目已完成桩基,预计2021年投产;福州项目正在规划中。

TCL华星拥有6条运营中及在建生产线,其中T4产线柔性AMOLED一期产能和良率按计划提升,完成产品交付和放量,二期和三期按计划建设中。2020年上半年,公司战略入股日本J-OLED公司,布局打印OLED技术。

深天马拥有武汉天马G6 AMOLED产线(TM17),一期项目已向小米、联想、LG等客户量产出货,预计2020年底柔性产能将全部释放;二期项目预计2020年底开始量产。

展望2021年,LCD面板供需仍将维持紧平衡,价格有望稳中有升,京东方、TCL科技业绩有望受益于涨价和市占率持续提升,同时带动国产面板上游材料需求大幅增长;LED行业景气拐点将至,Mini/Micro LED放量在即;OLED面板在智能手机等中小尺寸面板市场渗透率快速提升,国内厂商加速产能建设。

去散户化,本质是淘汰过去小散落后的炒股思路,要与时俱进地顺着机构的思路做投资,毕竟随着外资的持续涌入,机构的市场话语权越来越强。 A股去散户化的历史进程是一场两万五千里的长征,研粉一定要用机构的武器把自己武装起来,这是研报社一路在践行的使命所在,股海惊涛骇浪,跟随研报社这艘大船,让社长再带你们航行500年!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号