-

【期权研究院|投研】期权波动率驱动的大逻辑

期权研究院

/ 2020-12-09 10:50 发布

/ 2020-12-09 10:50 发布

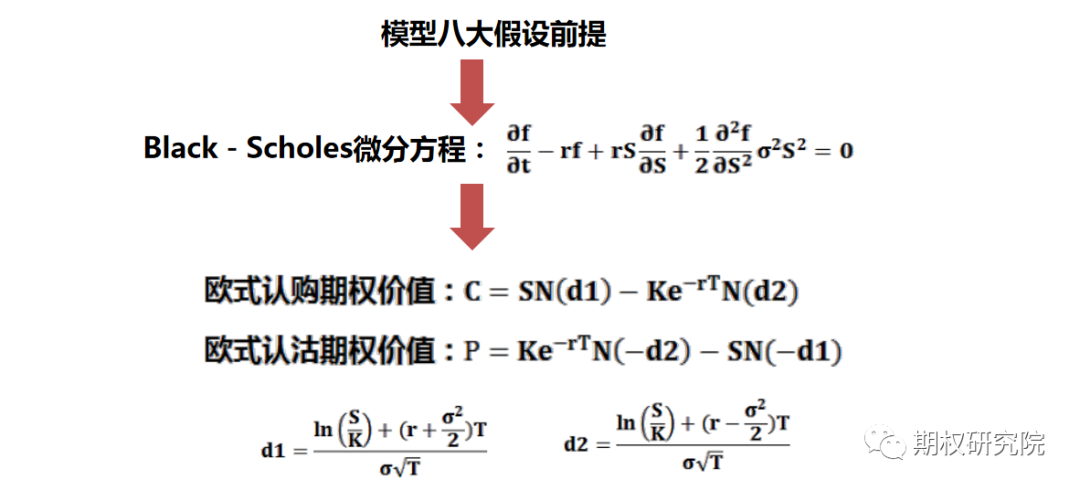

根据BS定价模型及交易实践推动IV暴涨的因素:

标的大幅波动;

2.节假日前夕;

3.重大事件前夕;

4.技术突破关键支撑和压力,形成新趋势;

5.行权价影响;

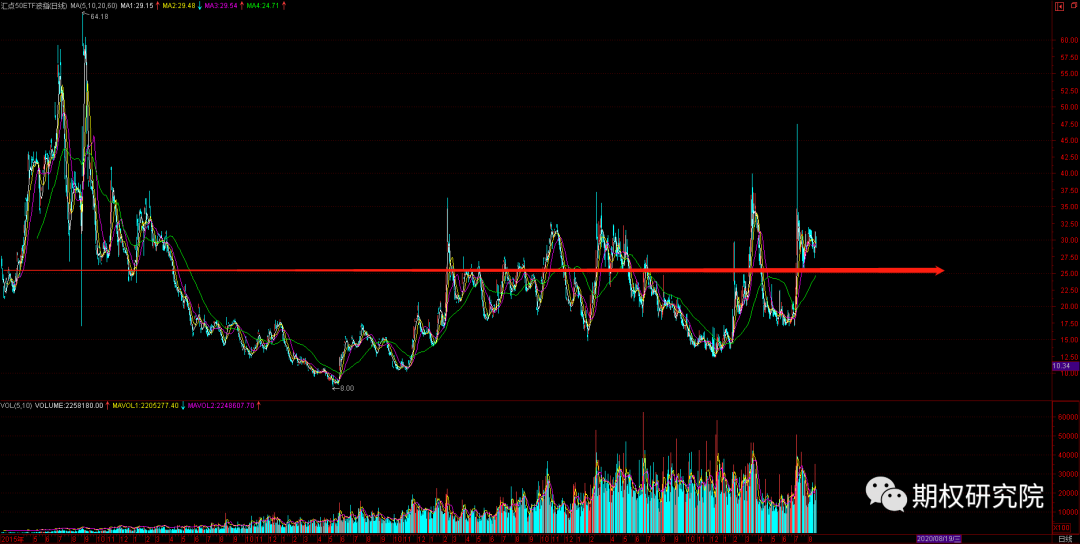

IV运行特点:

标的方向的涨跌和波动率涨跌无明显相关性;

2.标的波动同波动率涨跌呈现正相关;

3.标的趋势流畅运行波动率上涨,标的反向波动或者无趋势震荡波动率下跌;

4.第一,高位波动率难以为继;第二,波动率有回归诉求不一定有无回归趋势;第三方向是波动率的核心驱动,事件、假日、技术、行权价引起的波动率推升难以为继会形成波动率陷阱。

5.根据期权研究数据统计波动率均值位于22-23,低位位于15,高位位于30;

▍实战应用

1.一般开盘隐含波动率高于收盘隐含波动率,因为开盘的情绪较高,尾盘的情绪较低。(尾盘出现大的波动情绪上升除外);

a.适合定时中性双卖,尤其是高波动率的情况;如果波动率过低(15以下),对于卖方风险较高,则不建议中性双卖;

2.行情连续上涨或下跌(两)天以上,或者有出于意料的事情(如黑天鹅),这样极端行情会导致隐含波动率大幅上升;

b.如果隐含波动率上升10%以上(IV上升5vol),或者平值的认沽(平值即可)价格上涨至少5倍以上,可能就是极端行情出现,卖方一定要及时清仓;

3.卖方要搞明白方向上的亏损,还是波动率的亏损。

a.波动率亏损,从长期来看,只要在风控范围内,损失可以回来,因为波动率有回归;

b.方向上亏损,很难再回来,方向不是确定的事情,有回调没有回归。

所以,做中性双卖必须要对称,确定赚波动率的钱,就要把其他风险对冲掉。

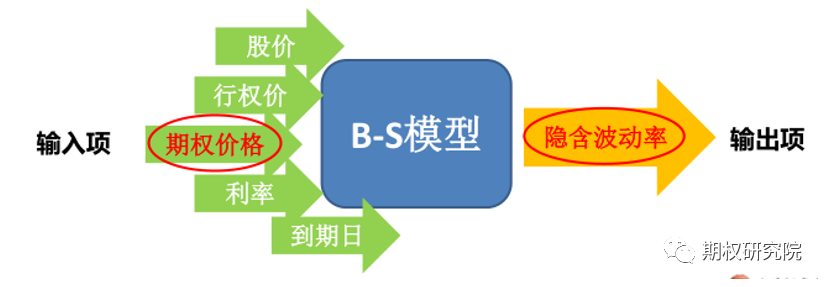

▍隐含波动率的影响因素

影响隐含波动率大小的因素有:标的变化所形成的期权的供求关系,更多的表现为情绪。

一般来说,隐含波动率和历史波动率两者具有正相关关系。若正股历史波动率高,其隐含波动率也较高;若正股历史波动率低,隐含波动率也相对较低。在各期权交易所为期权定价时,会把正股的历史波动率作为依据之一来确定期权的隐含波动率,从而确定期权价格。

此外,供求关系也会影响隐含波动率,隐含波动率在某种程度上是期权供求关系的一个反映。当投资者对某只期权需求旺盛,使得期权价格虚高,隐含波动率可以达到较高的水平,甚至远高于正股的历史波动率(实际波幅)。

(1) 历史波动率是对股票过去价格的统计,隐含波动率是对股票未来价格的预测,它们分别代表两个市场的情绪。

(2) 期权软件的数据实证显示,无论从长时间还是短时间来看,隐含波动率都高于历史波动率,即期权市场高估了股票的实际波动率。隐含波动率高与实际波动率也意味着期权价值高于实际波动的公允值,而这种偏态(skew)实际上有利于期权卖方。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号