-

全球股市普遍上涨 ——2020年国庆前后国内外重要市场事件及数据回顾系列之一

王德伦策略与投资

/ 2020-10-08 20:48 发布

/ 2020-10-08 20:48 发布文章要点 ★ 国际重要经济数据及事件

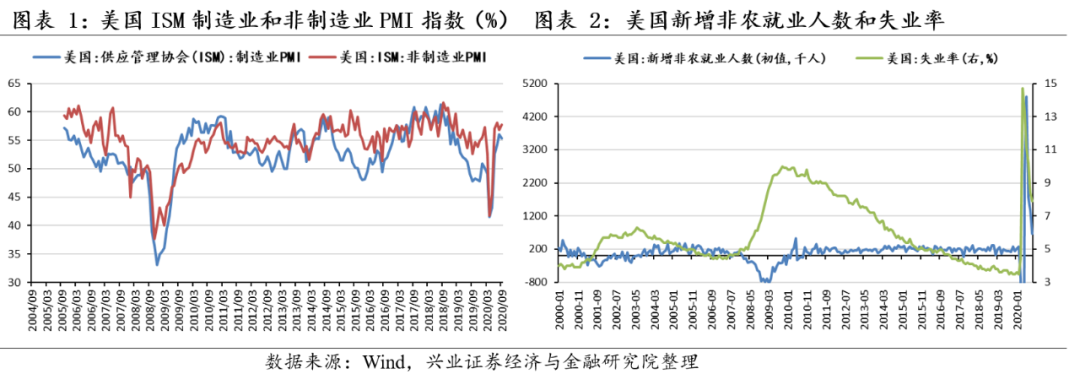

——美国9月制造业PMI不及预期,失业率连续5个月下降。10月1日,美国供应管理协会(ISM)公布美国9月制造业采购经理人指数(PMI)为55.4,预期56.4,前值56。9月数据略低于预期和上月,但仍然为2019年2月以来的较高值。9月30日,有“小非农”之称的ADP私营企业就业人数数据公布,9月该指标为增加74.9万人,高于65万预期中值。10月2日,非农数据正式公布,数据喜忧参半。美国劳工部当日公布的报告显示,9月份美国非农业部门新增就业人数66.1万人,低于市场预期的85万人,但8月的数据上修11.8万人。此外,9月美国失业率降至7.9%,预期8.2%,前值8.4%,已经连续五个月下降。

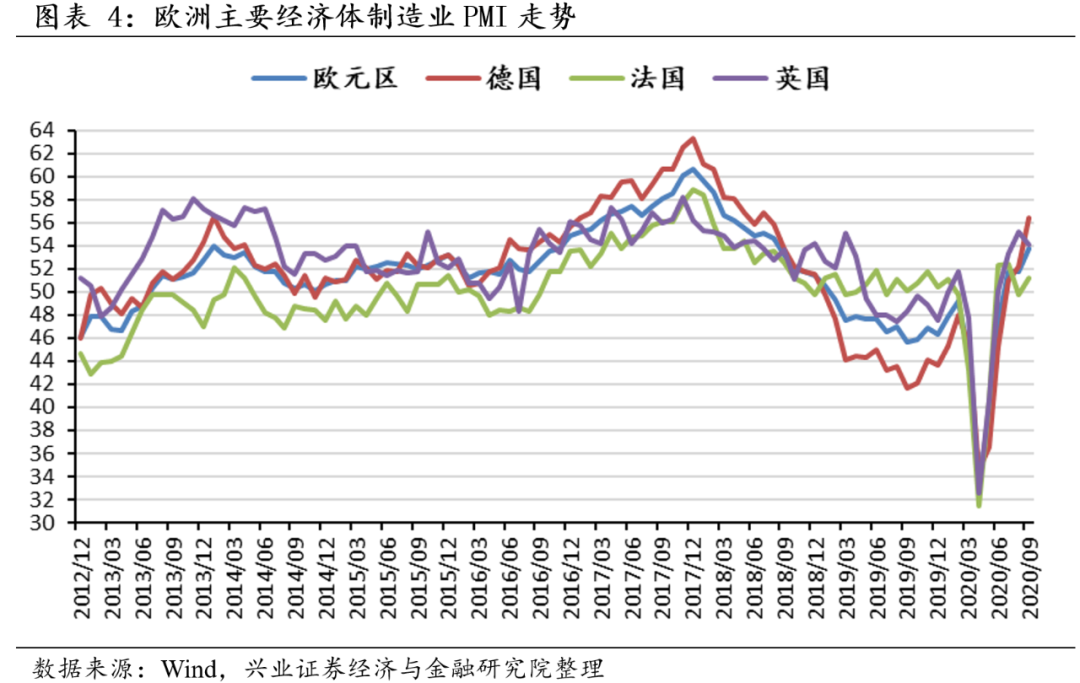

——9月欧元区和德国制造业PMI均创新冠疫情发生以来新高。10月1日,英国、法国、德国和欧盟等欧洲经济体公布了9月制造业PMI数据。9月,英国制造业PMI为54.1,不及预期的54.3和前值55.2;法国9月制造业PMI终值为51.2,好于前值49.8和预期的50.9;德国9月制造业PMI终值为56.4,远好于预期值52.5和前值52.2;欧元区9月制造业PMI终值为53.7,与预期值相符,高于前值51.7,为新冠疫情发生以来的最高水平。此外,10月5日公布的欧元区的9月CPI降至-0.3%,为2016年4月以来的最低水平,远远低于欧洲央行设定 2%通胀率目标。

——其他重要国际事件:欧洲央行或于2021年启动数字货币项目。特朗普确诊新冠肺炎。英国与欧盟达成脱欧协议的可能性上升。阿塞拜疆与亚美尼亚冲突持续。

★ 国内重要经济数据及事件

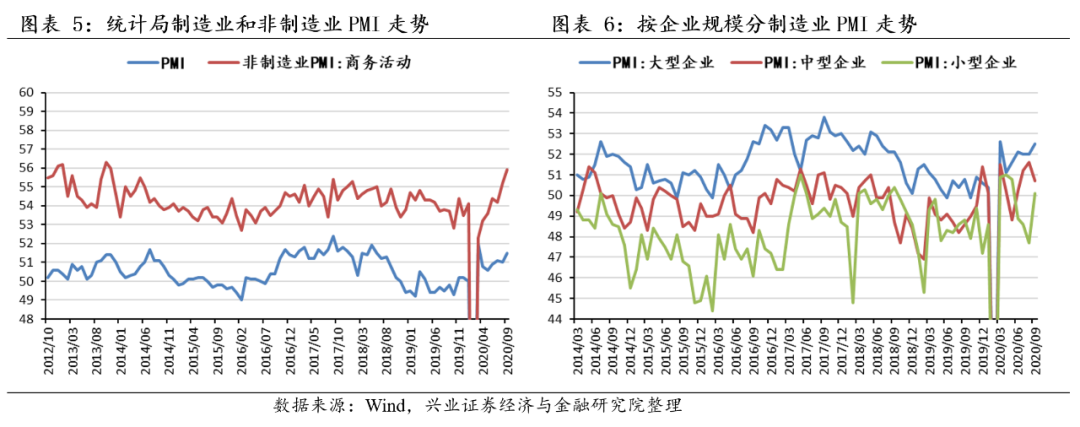

——9月统计局制造业PMI环比回升。9月30日,国家统计局公布9月中国制造业和非制造业PMI数据。9月份中国制造业采购经理指数(PMI)为51.5,比上月回升0.5个百分点。大型企业PMI为52.5,较上月提高0.5个百分点,继续位于扩张区间。中型企业PMI为50.7,较上月回落0.9个百分点。小型企业PMI为50.1,较上月提高2.4个百分点,恢复速度有所加快。非制造业商务活动PMI指数为55.9,较上月提高0.7个百分点。

——其他重要国内事件:富时罗素纳入中国国债。国企改革三年行动方案即将出台。央行、银保监会发布《关于建立逆周期资本缓冲机制的通知》。中国版TLAC政策框架征求意见稿出台。阿里巴巴与全球免税巨头Dufry在中国组建合资企业。9月末外汇储备规模同比小幅下降。

★ 国庆前后全球主要市场表现

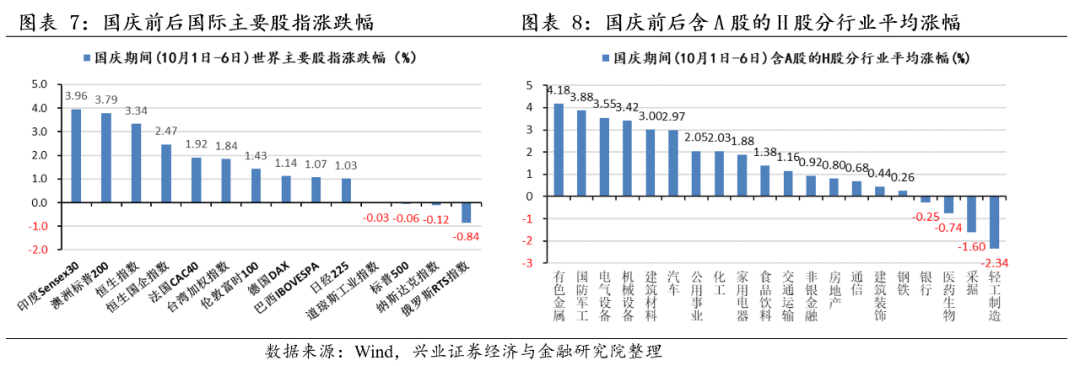

——股票:全球股市普遍上涨。国庆期间(10月1日至6日),受欧元区制造业PMI创新冠疫情发生以来新高的影响,全球主要股市普遍上涨。亚洲股市涨幅较多,印度Sensex30指数上涨3.96%,台湾加权指数上涨1.84%。美国股市在特朗普确诊新冠后出现一定幅度的下跌,在特朗普入院三天即出院后,美股开始反弹,但在特朗普拒绝与民主党的财政刺激谈判之后美股再度下跌,标普500指数6天累计跌幅为0.06%,纳斯达克指数累计下跌0.12%。港股市场整体表现较好,恒生指数上涨3.34%,多数行业也普遍跟随市场走强。在含A股的H股中,有色金属、国防军工、电气设备等行业的涨幅较高,平均涨幅分别为4.18%、3.88%、3.55%。医药生物、采掘、轻工制造等表现较差,跌幅分别为0.74%、1.60%、2.34%。

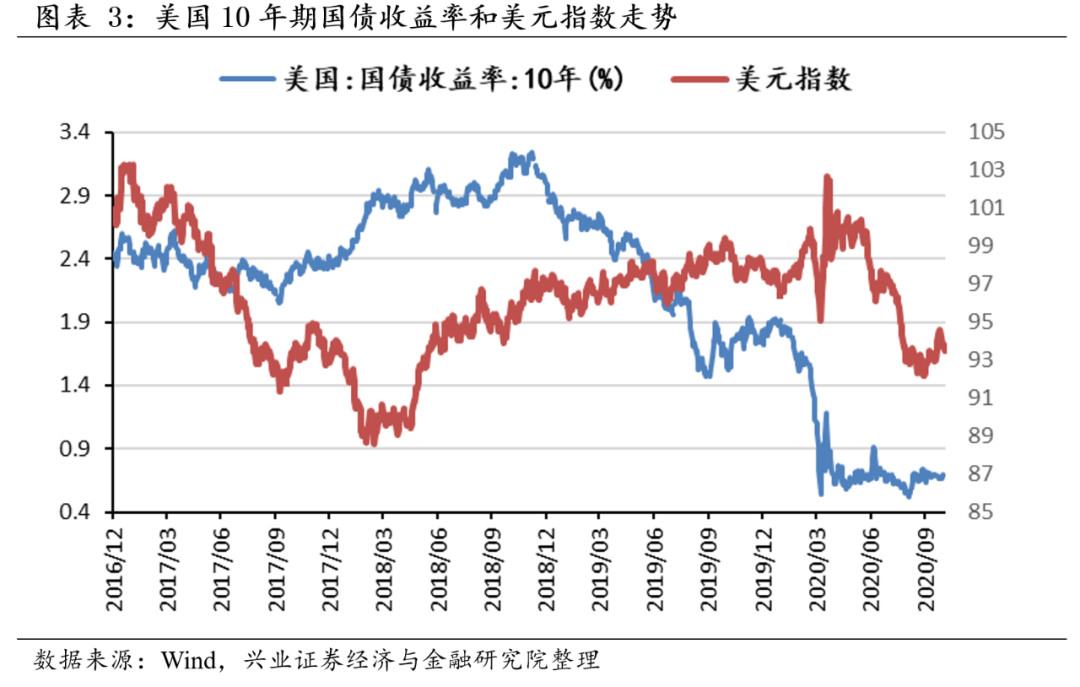

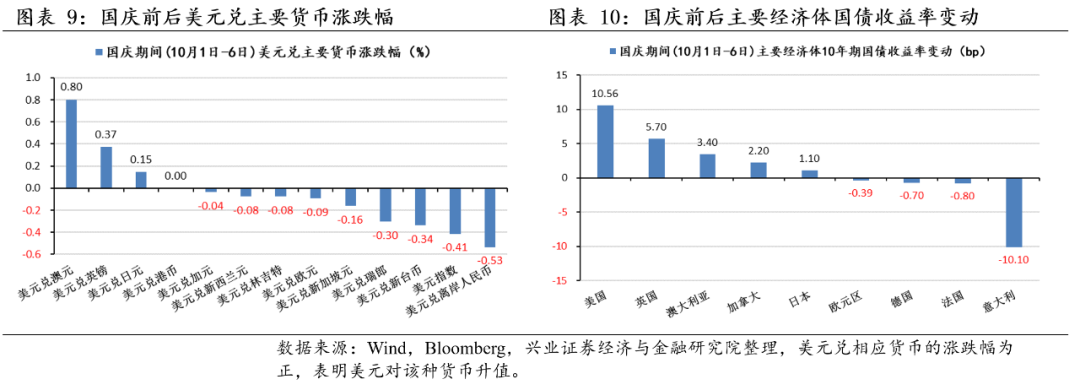

——外汇与债市:美元对多数货币贬值,美债收益率大幅回升。受美国经济数据不达预期、特朗普竞选不确定性上升影响,国庆期间美元对多数货币贬值。贬值最多的为美元兑离岸人民币,下跌0.53%,美元指数累计下跌0.41%,回到94点下方。国债收益率方面,受美国就业数据不及预期和广泛财政政策刺激预期的影响,美国10年期国债收益率上升10.56个bp至0.76%。欧元区国债收益率在过去期间普遍下跌,意大利经济数据不及预期带动其10年期国债收益率下跌10.1个bp,并创一年以来的新低。

——商品:农产品表现较好,原油价格走弱。受全球疫情二次爆发风险上升、伊拉克违反“OPEC+”减产协议以及美国经济数据不及预期影响,国际油价在国庆期间下跌。ICE布油累计下跌1.04%至41.94美元/桶,NYMEX原油下跌0.97%至39.85美元/桶。天然气价格小幅下跌0.59%至2.516美元/英热。受欧元区经济数据好于预期影响,贵金属价格在国庆期间普遍下跌。COMEX白银下跌1.42%至23.7美元/盎司,COMEX黄金下跌0.73%至1891.6美元/盎司。受锡库存下降的影响,LME锡大幅上涨3.46%。受需求回升,美国豆产量预期下调影响,豆粕价格国庆期间大幅上升3.59%,其他农产品价格也普遍上涨。国庆期间ICE1号糖上涨2.66%,CBOT小麦上涨2.21%,CBOT大豆上涨1.98%,ICE2号棉花上涨1.66%。ICE可可和ICE咖啡跌幅较大,国庆期间分别下跌4.44%和2.93%

风险提示:本报告为行业数据整理分析类报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”。

报告正文 1. 国际重要经济数据及事件

美国9月制造业PMI不及预期,失业率连续5个月下降

10月1日,美国供应管理协会(ISM)公布美国9月制造业采购经理人指数(PMI)为55.4,预期56.4,前值56。9月数据略低于预期和上月,但仍然为2019年2月以来的较高值。9月30日,有“小非农”之称的ADP私营企业就业人数数据公布,9月该指标为增加74.9万人,高于65万预期中值。

10月2日,非农数据正式公布,数据喜忧参半。美国劳工部当日公布的报告显示,9月份美国非农业部门新增就业人数66.1万人,低于市场预期的85万人,但8月的数据上修11.8万人。此外,9月美国失业率降至7.9%,预期8.2%,前值8.4%,已经连续五个月下降。

美国总统特朗普确诊新冠肺炎及其对竞选带来的不确定性是近期扰动全球股市的主要因素。特朗普确诊当天,标普500指数下跌0.96%,纳斯达克指数下跌2.22%。随着特朗普病情逐渐明朗,股市有所回暖,但在特朗普叫停财政刺激方案谈判后美股又开始下跌,10月1日至6日,标普500指数下跌0.06%,纳斯达克指数下跌0.12%。此外,10月5日美联储埃文斯表示“利率上调后,美联储将继续采取宽松政策,直到达到平均通胀目标”,预示美国未来仍将维持宽松的货币政策。截至10月2日美国10年期国债收益率已回升至0.76%,相当于两周前的水平。美元指数回落至94点下方,10月6日收于93.4594。伦敦金现下跌至1900美元/盎司以下,10月6日收于1877.8美元/盎司。

9月欧元区和德国制造业PMI均创新冠疫情发生以来新高

10月1日,英国、法国、德国和欧盟等欧洲经济体公布了9月制造业PMI数据。9月,英国制造业PMI为54.1,不及预期的54.3和前值55.2;法国9月制造业PMI终值为51.2,好于前值49.8和预期的50.9;德国9月制造业PMI终值为56.4,远好于预期值52.5和前值52.2;欧元区9月制造业PMI终值为53.7,与预期值相符,高于前值51.7,为新冠疫情发生以来的最高水平。此外,10月5日公布的欧元区的9月CPI降至-0.3%,为2016年4月以来的最低水平,远远低于欧洲央行设定 2%通胀率目标。

欧元区和德国的制造业PMI数据均创新冠疫情发生以来的高点,表明疫情对欧洲地区经济增长的影响逐渐减小。2020年8月,德意志银行将2020年欧元区GDP预测由-12%上调至-8.6%。2020年9月,德国伊福经济研究所(Ifo)将2020年德国GDP预测由-6.7%上调至-5.2%。

欧洲央行或于2021年启动数字货币项目

10月2日,欧洲央行发布一份报告,指出将于2021年年中就是否启动数字货币项目作出决定。发行数字货币有利于为居民拓宽支付方式、创造新的货币传导机制、降低支付风险,同时也可以加强欧元区在货币支付领域的合作,有助于提高欧元的国际地位。10月12日,欧洲央行将就数字欧元的前景开展公众咨询,并进行数字货币试验。

特朗普确诊新冠肺炎

10月2日,特朗普宣布自己和第一夫人确诊新冠肺炎,将进行治疗并隔离。市场普遍担心,特朗普无法参加后续大选电视辩论和现场拉票活动,可能导致大选失利。资本市场避险情绪上升,全球股指纷纷下跌,黄金价格上升。三天后,特朗普出院,市场对特朗普病情的担忧减小,美股上涨。10月6日,特朗普取消与民主党的及刺激谈判直到选举之后,美股再度下挫。10月1日至10月6日,标普500累计下跌0.06%,NYMEX原油下跌0.97%,COMEX黄金下跌0.73%。

英国和欧盟达成脱欧协议可能性上升

未来两周将进入脱欧谈判密集期,有媒体报道,在最新一轮谈判中,英国脱欧谈判取得“巨大进展”,多家机构预期英国和欧盟达成脱欧协议的可能性上升。此前,英国与欧盟谈判几经周折,由于违背已生效的脱欧协议,欧盟曾经要求英国在9月30日之前撤回下议院9月29日通过的《国内市场法》的部分条款,但英国方面未采取相关措施,市场一度担心双方最终无法达成脱欧协议。10月3日,英国与欧盟发表联合声明,表示双方均认同有协议脱欧的重要性,未来将加强脱欧协议谈判。10月4日,英国首相约翰逊表示脱欧协议即将完成。摩根史坦利表示,英国有协议脱欧的可能性从之前的60%上升至70%,双方的争议点在渔业水域和商品贸易方面。花旗预测10月底将是英国脱欧谈判的最后时刻。

在脱欧协议达成可能性上升的背景下,10月1日至6日,伦敦富时100指数上涨1.43%,美元兑英镑下跌0.37%,美元兑欧元下跌0.09%。

阿塞拜疆与亚美尼亚冲突持续

阿塞拜疆与亚美尼亚军事冲突9月以来持续升级,双方死伤人数不断上升,未来冲突演变趋势尚不明朗。阿塞拜疆是重要产油国,双方交火的纳卡地区附近有一条通向土耳其和欧洲的重要石油管道,军事冲突对石油管道和生态安全构成巨大威胁。阿塞拜疆总统阿利耶夫表示亚美尼亚必须先行撤军,否则战争不会停止,10月5日,亚美尼亚总理尼科尔·帕希尼扬在社交媒体中呼吁退役军人自愿参战。直至10月7日,冲突才出现缓和迹象,阿萨拜疆总统阿利耶夫表示,在纳卡地区的激烈军事冲突结束后,阿塞拜疆将重返与亚美尼亚的谈判。

2. 国内重要经济数据及事件

9月统计局制造业PMI环比回升

9月30日,国家统计局公布9月中国制造业和非制造业PMI数据。9月份中国制造业采购经理指数(PMI)为51.5,比上月回升0.5个百分点。从企业规模看,大型企业PMI为52.5,较上月提高0.5个百分点,继续位于扩张区间,中型企业PMI为50.7,较上月回落0.9个百分点,小型企业PMI为50.1,较上月提高2.4个百分点,恢复速度有所加快。非制造业商务活动PMI指数为55.9,较上月提高0.7个百分点,景气度继续保持在高位。

同日公布的9月财新中国制造业PMI为53.0,较上月小幅回落0.1个百分点。

富时罗素纳入中国国债

9月25日,富时罗素公司宣布将中国国债纳入富时世界国债指数(WGBI),并于2021年10月开始实施纳入,将于2021年3月确认具体的纳入开始日期。目前中国债券已经被全球三大主流指数纳入,除了富时罗素之外,还包括彭博巴克莱指数和摩根大通全球新兴市场多元化债券指数。市场预期,此次中国国债被纳入富时世界国债指数将为中国债券市场带来1250亿至1500亿美元的资金流入。

国企改革三年行动方案即将出台

9月27日,国资委召开视频会议,动员部署企业改革三年行动工作,会议指出国企改革三年行动是未来三年进一步落实国有企业改革“1+N”政策体系和顶层设计的具体施工图,要通过实施三年行动,在形成更加成熟更加定型的中国特色现代企业制度和以管资本为主的国资监管体制、推动国有经济布局优化和结构调整、提高国有企业活力和效率等方面取得明显成效。另一方面,国企混改也将加速进行,在9月27日的视频电话会议中,推进混合所有制改革被列在第一位,民企更具有活力,国企在资金成本方面具有较大优势,两者结合能够充分发挥企业的最大价值。

央行、银保监会发布《关于建立逆周期资本缓冲机制的通知》

9月30日,央行和银保监会发布《关于建立逆周期资本缓冲机制的通知》。逆周期资本缓冲机制是一种动态调整资本充足率的机制,在经济上行期提高资本充足率,以避免经济下行期资本充足率下滑对金融体系带来的风险。根据当前系统性金融风险的评估状况和疫情防控需要,我国逆周期资本缓冲比率初始设定为0,不对银行业金融机构资本管理提出更多要求。未来,央行和银保监会将根据杠杆率、系统性风险评估水平等因素定期评估和挑战逆周期资本缓冲要求。

中国版TLAC政策框架征求意见稿出台

9月30日,央行和银保监会发布《全球系统重要性银行总损失吸收能力管理办法(征求意见稿)》。《管理办法》明确,外部总损失吸收能力比率包括外部总损失吸收能力风险加权比率和外部总损失吸收能力杠杆比率,其中,外部总损失吸收能力风险加权比率自2025年1月1日起不得低于16%,自2028年1月1日起不得低于18%。外部总损失吸收能力杠杆比率自2025年1月1日起不得低于6%,自2028年1月1日起不得低于6.75%。TLAC框架针对的是银行“大而不能倒”的问题,当全球系统重要性银行进入处置阶段时,可以通过减记或转为普通股等方式吸收损失的资本和债务工具的总和。

目前,我国只有中、农、工、建四大国有银行被列入全球系统重要性银行名单,TLAC框架的实施将加大四大行资本补充压力,据多家机构测算,2025年之前四大行TLAC资本缺口约2-3万亿元。

阿里巴巴与Dufry在中国组建合资企业

阿里巴巴计划持有Dufry不超过9.99%的股权,并且将与其在中国组建合资企业。Dufry是全球免税巨头,在60多个国家和地区开展免税零售业务。2020年上半年,在新冠疫情影响下,公司销售收入大幅下降62%,全球排名由第一下降至第二。随着国内消费者购买能力不断增强,国内免税业务高速发展,免税经济还直接受益于“以国内大循环为主体,国内国际双循环相互促进”的新发展格局,发展前景广阔。此次阿里与Dufry在免税领域的合作将对中国中免等国内免税企业带来一定冲击。

9月末外汇储备规模同比小幅下降

10月7日,国家外汇管理局发布数据显示,9月末我国外汇储备规模为31426亿美元,较8月末下降220亿美元,结束此前连续5个月的上升趋势。外汇储备规模下降主要受到海外资产价格变动和美元指数走强两个因素影响。9月以来,受欧美部分地区新冠疫情二次爆发风险上升以及海外政治、经济不确定性上升的影响,主要国家资产价格涨跌互现。9月中下旬,美元指数走强,截止9月30日,美元指数9月累计上涨1.82%。

3. 国庆前后全球主要市场表现

股票:全球股市普遍上涨

国庆期间(10月1日至6日),受欧元区制造业PMI创新冠疫情发生以来新高的影响,全球主要股市普遍上涨。亚洲股市涨幅较多,印度Sensex30指数上涨3.96%,台湾加权指数上涨1.84%。美国股市在特朗普确诊新冠后出现一定幅度的下跌,在特朗普入院三天即出院后,美股开始反弹,但在特朗普拒绝与民主党的财政刺激谈判之后美股再度下跌,标普500指数6天累计跌幅为0.06%,纳斯达克指数累计下跌0.12%。

国庆期间,港股市场整体表现较好,恒生指数上涨3.34%,多数行业也普遍跟随市场走强。在含A股的H股中,有色金属、国防军工、电气设备等行业的涨幅较高,平均涨幅分别为4.18%、3.88%、3.55%。医药生物、采掘、轻工制造等表现较差,跌幅分别为0.74%、1.60%、2.34%。

外汇与债市:美元对多数货币贬值,美债收益率回升

受美国经济数据不达预期、特朗普竞选不确定性上升影响,国庆期间美元对多数货币贬值。贬值最多的为美元兑离岸人民币,下跌0.53%,美元指数累计下跌0.41%,回到94点下方。

国债收益率方面,受美国就业数据不及预期和广泛财政政策刺激预期的影响,美国10年期国债收益率上升10.56个bp至0.76%。欧元区国债收益率在过去期间普遍下跌,意大利经济数据不及预期带动其10年期国债收益率下跌10.1个bp,并创一年以来的新低。

商品:农产品表现较好,原油价格走弱

原油价格下跌。受全球疫情二次爆发风险上升、伊拉克违反“OPEC+”减产协议以及美国经济数据不及预期影响,国际油价在国庆期间下跌。ICE布油累计下跌1.04%至41.94美元/桶,NYMEX原油下跌0.97%至39.85美元/桶。天然气价格小幅下跌0.59%至2.516美元/英热。

锡在大宗金属中表现强势。受欧元区经济数据好于预期影响,贵金属价格在国庆期间普遍下跌。COMEX白银下跌1.42%至23.7美元/盎司,COMEX黄金下跌0.73%至1891.6美元/盎司。受锡库存下降的影响,LME锡大幅上涨3.46%。

农产品期货多有上涨。受需求回升,美国豆产量预期下调影响,豆粕价格国庆期间大幅上升3.59%,其他农产品价格也普遍上涨。国庆期间ICE1号糖上涨2.66%,CBOT小麦上涨2.21%,CBOT大豆上涨1.98%,ICE2号棉花上涨1.66%。ICE可可和ICE咖啡跌幅较大,国庆期间分别下跌4.44%和2.93%。

风险提示 本报告为行业数据整理分析类报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号