-

用300块钱的潜在亏损跟踪禾望电气是否会成为牛股

衡水王爱民 / 2020-10-02 08:59 发布

1:投资失败来自于分析报告未曾提及的那部分内容

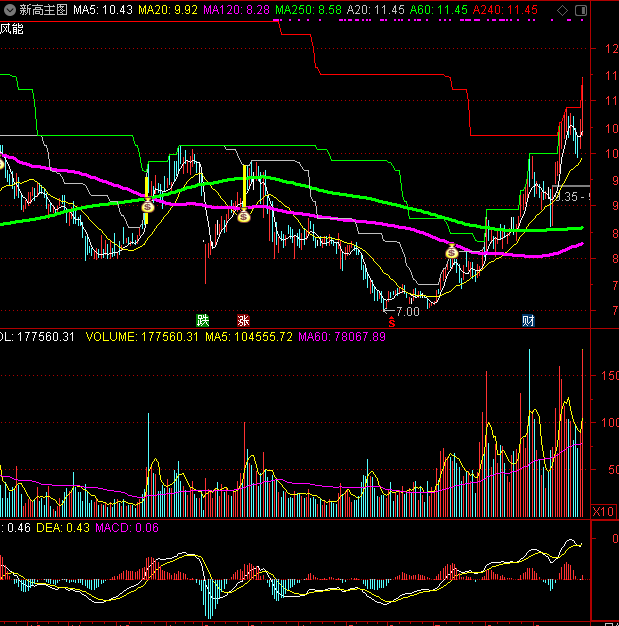

2:603063禾望电气的交易计划

2020/09/30 日13:点 30分钟120均线10.10元

计划买入价格11.08元

移动止损价格10.1元

止损区间0.98元

预期亏损金额300元

预计买入数量300/0.98=300股

当前我持有的明阳智能的移动止损价格还没有移动到初始买入价格,因为四大指数,沪深运行在15天均线和60天均线下方,不适合短线持股和中线持股,创业板和中小板指数在9月30日刚刚站上15天均线,但是依然运行在60天均线下方,当下的位置只是下降通道当中的一个指数反弹行情。从财务分析上禾望电气有可能是一个好的公司,但是有可能受到大盘的影响而下跌,用点小钱随手买进300股,大概盈利15%,股价突破12.5元以后高抛一下,如果买入后跌了,就在跌破30分钟120均线的时候扔掉200股,保留100股,然后再次等待股价突破30分钟120线,日线macd指标金叉的那波行情,即使是大牛股,也不会一直涨,也不会一直跌

当下的120天均线小于250天均线,250天均线将要走平,按照一般的技术分析来说,应该还有一个120天均线金叉250天均线后,股价回踩均线的动作,如果未来股价突破前期高点12.51点之后,股价在12.51元上方横向震荡,则有可能会形成一个周线级别的三买,这个时候也是股价上涨最快的时候,对应在macd指标上就是股价创出12.51元后的日线macd指标死叉后再次金叉,或者周线macd指标死叉后再次金叉的时候股价同时创出新高

当下的120天均线小于250天均线,250天均线将要走平,按照一般的技术分析来说,应该还有一个120天均线金叉250天均线后,股价回踩均线的动作,如果未来股价突破前期高点12.51点之后,股价在12.51元上方横向震荡,则有可能会形成一个周线级别的三买,这个时候也是股价上涨最快的时候,对应在macd指标上就是股价创出12.51元后的日线macd指标死叉后再次金叉,或者周线macd指标死叉后再次金叉的时候股价同时创出新高我本人对财务分析是外行,使用主营业务增长超过20% 净利润增长超过40% 并且净利润超过1亿元是为了缩小跟踪的股票范围的,符合上述条件的股票还要等待技术指标的配合才可以

下面是网友YellowRed 在9月28日对禾望电气 2020三季报解读

第三季度利润应该在1.4-1.5亿之间,三季报后,以10块股价算目前动态市盈率12倍,第二季度在孚尧没贡献利润情况下,光是风电光伏工程变频三大主力贡献了9千万利润。孚尧今年承诺给禾望的利润是8500万。第三季度按照第二季这三大主营贡献9千万计算,另外深圳有补贴2500万,华仪电器第三季度坏账回款750万,这三个相加会有1.22亿净利,孚尧上半年受疫情,开工晚,第三季度就贡献2千万吧(全年8500万还差4季度6千万),怎么算会有1.44亿净利润。加上半年报的1.2亿,第三季度会有2.6-2.7亿净利,按年动态市盈率,按目前10块股价,才12倍不

到市盈率。

很多东西有些人不看报表永远不知道。利润的增长和减少是股价大涨还是大减基石。那些亏损的概念股涨上天的,不是我的菜。坏账计提的多少,或者官司是否计提坏账很重要。2017年上市当年还有2.6亿净利润,2018年,2019年公司销售收入一直在增长的,包括毛利润也是在增长的,但是净利润却下降到了只有6千万,你如果是个外行,就会觉得公司完蛋了,不行了,随着庄家打压,股价从2017年的27跌到6块,还有人不断割肉,但是如果你分析清楚了,是因为计提坏账的原因减少了利润,你就会在7块,8块从容不迫的买进,而且就算买进小套了,也不担心。这就是你分析数据 后心里有底气的原因。不要小看数据,分析清楚了, 你买进这家公司就算套了也能睡得安心。你赚钱了,也知道为何赚钱了。2018年末按账龄计算计提的坏账准备是1.27亿,2019年末是1.66亿,多了4千万,今年2020年,因为销售收入增加很多,我估计今年按账龄计提会比年初增加6千万到8千万。第四季度会计提的。当然这只是会计中一个稳健做法。后期收回来了这个款子,马上会把这坏账冲回来,直接增加下一期的利润的。所以很多应收账款多的公司很会调节利润。今年多计提些坏账,把利润做低,明年假设销售下降了,计提的应收账款又

收回了,又可以把坏账准备冲回来,做多下一期的利润。这样子,即使下一期销售下降,但是利润却不下降。没有完美的公司,除了茅台这种先打钱再发货的公司。禾望四季度应该会有6千万到8千万的坏账计提,会使四季度净利润少不少了。当然这种坏账计提是会计中的一种稳健做法,也就是说根本没有发生坏账,别人也没赖账,只是收款时间长了,为了稳健,必须对这种时间长的没收回的账款进行计提,一般按百分比计提。目前为止,应收账款在打官司的全部计提了2.4亿损失,对后面利润没一点影响了。没有打官司的,时间稍长的,也已经计提了1.6亿坏账准备了,这个就是假设这些没打官司的,对方经营正常的,有还款能力的,就是因为欠公司时间长了,公司已经准备了1.6亿的准备了。所以未来假设还有1.6亿账收不回,打官司,也不影响公司下期的利润,因为公司已经计提了。何况根本还没发生人家不还款的事件。至少目前来看,公司官司还是集中在2017年前销售的业务,之后好像没有什么官司发生。第三季度维持净利1.3-1.4亿之间。整个三季报后会有2.5亿净利,三了度不用审计,不用计提坏账的。不提商誉的。第四季度大概会有孚尧的6千万,加三大主营8千万,然后华仪那个下半年1500万回款,已经计提1800万坏几了,顶多冲回300万净利,忽略不计了。华电那个官司钱没有了。第四季度会增加6千万的坏账准备。假设商誉不计提(我认为不会计提了,因为下半年孚尧接了十几亿的单子,利润会在明年体现)四季度0.8+0.6-0.6等于8千万。全年乐观估计有3.3亿净利润吧。有些东西真是不仔细看,你真的看不出来。看看风电配件厂商的应收账款情况,截止中报,天顺26.2亿,泰胜8.48亿,大金重工7.68亿,金雷3.87亿,日月股份13.2亿,吉鑫6.15亿,天能重工12.2亿,禾望11.6亿(扣除掉已经计提的专项坏账2.4亿,还有9.2亿),禾望估值不高还是有原因的。应收账款太多了。截止中报,禾望应收账款11.6亿,阳光电源60.4亿,上能电气5.7亿,锦浪2.46亿,固德威1.43亿,科十达8.1亿,这些全是做逆变器的,其中禾望以风电为主,阳光有部分风电,其它全是光伏的。三大主机厂金风181亿,明阳26.7亿,运达24亿。风电真是应收账款大户啊,公司计提的4亿坏账,就是公司的纯利润。为何2018年2019年利润相比上市的2017年的2亿多少了很多,主营收入也一直在增长,就是这两年计提了4亿的坏账,把净利润吃掉了。公司下游目前全是大的主机厂和在经营的风电场。国家欠了太多的新能源发电补贴。今年好像要发行2千亿的债券,把这些钱先给企业支付了。到中报止,总共有13亿的应收账款,计提了4亿坏账准备。2-5年的应收账款余额是1.57亿,已经计提了0.96亿,感觉年报这2-5年应收账款剩余的6千万可能要全部或者计提4千万的坏账准备了。只要是在打官司的已经全部计提了单项坏账损失2.4亿,另外没打官司的应收账款,按账龄计提了1.66亿的坏账准备。这个我估计四季度会增加6千万的计提,影响四季度的利润。

阳光本是逆变器全球老二位置,老大是华为,华为今年国外不敢用了,结果受益者是老二阳光电源了。就和小米今年股价暴涨一回事,抢占了华为的市场。我也是看花了眼。没想这么深,因为今年上半年逆变器市场一直搞价格战,净利润并不高。下半年才是装机恢复期。今年电控业务会有15亿,电站建设会有7亿收入,合计会有22亿销售收入,对比42亿的市值,市销比才2倍不到,真是小。净资产是6元,股价才10元,市净比才1.6倍,对比动不动4倍以上市净率的同行,全都是低估的。这两个指标是最容易看出公司是否低估的指标的。

有些人担心风电变流器会被主机厂全吃掉,其实没必要的。首先要相信专利这种壁垒。禾望每年1.6亿的研发费用,就是要生成技术先进的专利的。不是你想模仿自己做就可以的。否则光伏逆变器这种技术含量还没有风电变流器高的产品,禾望应该更容易做才是的。我现在就是担心员工股上市解禁后,个个几百万资产,没心思搞新技术研发了。包括投资搞自营电场这种重资产的,我是反对的。科技型企业,老板很重要,老板有上进心,才会有发展,如果老板保守,守着祖产不思进取,这个企业想发展就难了。所以,研发费用,禾望每年保持1.5亿以上,才会有希望的。 普通火电电压输出就是一个稳定的。光伏和风电的输出电压是不稳定的,有高低压,而且受风,光影响,电压一直处于不稳定的,需要将这种不稳定的电压,或高或低的电压,变成稳定的恒压输给外部电网。好的行业会产生大牛公司,医药,酒,食品,消费电子早被炒上天了,现在去接盘没必要。新能源也是大牛倍出,包括配套,去看大金,天能,泰胜,金雷,日月,锦浪,固德威,阳光,隆基,晶澳,中环,上机数控,京运通,晶盛,通威,科十达,科华恒盛。全是巨牛。禾望从底部7块,才涨这么一点点,不晓得有啥子好慌张的。

阳光电源是最接近禾望产品类型的。光伏风电电站建设齐全。像金雷是做轴承的,根本不是一类公司。另外上能电气和锦浪,固德威都是只做光伏,不像阳光光伏,风电,电站承包全做。禾望就是另一个版本的阳光,三大主业差不多一横一样。阳光6块的净资产,股价做到了27,禾望同样的6块净资产,才10块股价。明显一个高估一个低估了。虽然阳光做为行业龙头,股价会有溢价效应。上能电气其实我看也会是一个大牛。毕竟固德威锦浪都炒到150亿市值了,上能才40多亿,上能的产品不比两者差。光伏逆变器市场太大了,上千亿的市场,比风电变流才70亿的市场,而且风电流器被主机厂自己吃掉部分相比,风电变流器市场太小了。阳光和金风根本就不是一类公司,看不出来吗?金风是整机厂,而且国企作风严重。阳光是电气配套的,服务于金风和隆基产品出来的的电场的,根本无法比较。

其实去年就有不少研报预计公司今年会有3亿多,明年4亿多净利润的,可惜被2019年年报中的坏账计提和商誉计提给搞怕了,今年都无人敢出研报了。明年的变量就是风电变流器和孚尧,孚尧明年维持1亿元利润,公司分5千万没问题,可以看今年6月湖北批准的400多MV光伏平价电站建设就知道了,这个要求是一年内建设完成的。公司三大主营明年假设从今年的15亿下降到13亿,按销售净利润率15%算(今年是按16%销售净利润算的),净利润做到2亿没问题。工程变频器明年做到1.3亿,净利润3500万没问题,这三大板块约2.85净利润。今年补贴有4千万,明年假设2千万吧。另外公司海安那个50MV海风项目要求明年初要并网的,我预计是能每年贡献4500万净利润的。明年不算坏账冲回这种一次性收益。可能会有2.85亿+0.2亿+0.45亿,全年可能会有3.5亿左右的利润。至于估值,就看有没有基金进来了。新能源是个很好的赛道,就像消费品和医药一样,基金不管公司多少收益 ,都是往天上去炒的。今年电控业务应该能做到15亿,也就是光伏逆变器加风电变流器风电场配套电气这两块业务,中报这两个净利润率是18%,我按16%净利润率折算,也就是2.4亿的净利润。大功率变频器能做到1亿收入,约2500万净利润。这就是公司目前主营产品净利润。合计约2.65亿净利润。收购的孚尧今年承诺8500万。外加6月坏账收回的5600万,华仪收回的1500万坏账。政府补贴4千万。合计约4.5亿,,年末应该会有几千万的坏账准备计提,商誉可能会计提一部分,所以全年3.6亿净利润应该没问题。第四季度只要赚9千万,全年就是3.6亿净利,目前10块才12倍市盈率。电气股你给我打个灯笼找一找,能有这么便宜的吗?何况离发行价13.3元,还差3块钱呢。第三季度风电光伏工程变频利润不会少于第二季度,我是按第二度折算的,有些保守。看看明阳智能报三季预计,今天的金雷暴增的利润预计。就知道了。禾望2019年和2018年其实一直赚钱的,不过是被坏账计提了,因为2017年为了上市,给了很多小型风电公司供货,容易有坏账。目前已经过了这个阶段了,都是些头部企业,不会有坏账,只不过利润率下降些了

盐城龙源电力,公司投了2亿,占股权才14%,这个还没有开工建设,好像是300MV的项目,投资很大。这个2亿资金会沉淀一年多时间,而且不是并表公司,没分红就不会有利润体现在公司财务报表中。这个我真搞不懂为啥要搞。公司钱多了没处投吗?以上是我对禾望搞重型资产不满意的方面。禾望在海安投资8亿,搞50MV的海上风电场,我是反对的,首先,这个建设价格真是太高了,对比明阳海上风电接标价。我怀疑管理层在里面吃了一口。而且花这么多钱,搞一个这么大的重资产公司,很没必要。当然公司应该是测算了收益了。我也算过,这个50MV海风场,年发电量应该会有1.2亿度,按0.85元的上网价,年收入约1亿,每年净利润会有5千万左右。收回成本周期很长的。公司可能想有一个能每年稳定给公司提供利润的标的,来烫平陆上风电周期带来的利润波动。

光伏电站上游全是牛股,隆基,中环,通威,晶澳,阳光这些都在疯狂扩产,带来的会是激烈的竞争和组件价格的下降,这样子下游的电站成本会下降很快,也会带来更大的需求,这就是光伏平价后带来的良性需求。孚尧作为光伏电站建设者,明年肯定会受益于明年光伏组件大规模扩产后的价格竞争,价格下降。孚尧这种电站 承包商,就是全靠组件的下降带来的利润,以及集中采购组件带来的价格优势。明年上游硅片,电池,组件会竞争激烈的。

这么多投资,行业赛道很好,理论上不应该才40亿的市值。10月29号公布三季报后,动态市盈率才12倍,庄家想压,我也不晓得怎么压得住。你就算按今天10块价格涨30%,10月29号公布季报后,动态市盈率也才15倍多,远低于市场。交易所现在鼓励价值投资,要求游资不要炒那些亏损股问题股。你看三季度暴涨的垃圾股, 全被点名批评,放着禾望这种绩优破发股,为何不炒,你就算目前价涨一倍,动态20多倍市盈率也不会有人来批评的。几个大的投资,1.5亿购买的三板企业欧伏电气,当时1.5亿购买了32%股份,目前已经估值从收购时的4.5亿,增加到了5.8亿市值了。另外就是龙源电力2个多亿的投资,这个要等海上风电建设完成才会有分红,体现业绩。还有一个海安这个8亿的海上50MV风电场,都是一些能够确定赚钱的产业。不是乱投的那种。第四季度如果按照预期,风电光伏变频赚8千万吧,孚尧贡献6千万(我已经假设第三季度孚尧赚2千万了)山东华电5600万坏账收回,华仪700万坏账,加起来第四季度会有2亿净利。理论上会有这个。但是公司为了明年利润缓和些,可能第四季度多提些坏账,或者孚尧的商誉再计提一些,那么会少于这个数量的。按目前新股这种发行速度,想来一个全面牛市,我看一辈子也不可能了。散户想要活下来,赚钱更难。以后只会是业绩能增长的公司,行业有前途的公司才会有机会。垃圾股无人问津的会很多。

每一个风电站,光伏电站,就是一个小型的独立电网,要把这个电网稳定接入到国网这种大网中,需要的技术和维护产品是很多的,不要只看风电变流器,公司电网维护的产品也很多,有心的上公司网站看看就知道了。只要风电和光伏这两种新能源越来越多,就越需要公司的产品。理论上说现在就是担心明年陆风的下降影响。但是我分析的几个增量应该会弥补这个。而且随着风机向大型头部公司集中,小主机厂基本已经退出市场,禾望的坏账风险基本会消失一大半了。禾望的坏账还有个5800万的官司钱没收回来,这个是华电物资山东公司的,6月一审公司已经胜了,对方还没付钱,对于这种国有大型公司来说应该要付款了,如果这个钱在四季度进来又是一笔利润。因为这个已经计提坏账的。孚尧的担忧,我也有些,但是看了光伏主机厂都这么牛逼,它们生产出来的组件重要销售出去吧,销售给谁,就是孚尧这些电站建设承包商啊。上游的繁荣,肯定是建立在下游需求上的。孚尧今年在湖北核准有400多MW平价光伏建设,这些已经进入平价的项目,基本说明市场会很好。第三季度组件的涨价我有些担心,但是看了是平价项目后,这个可以往后推的,不是像补贴项目要抢装的。阳光电源就是自己搞了很多电站建设总承包,你们可以去看看阳光电源的报表。阳光每年才6亿多研发费用,市值400多亿了,禾望1.6亿的研发费用,市值才40亿,对比下,就知道谁的研发投入强度了。

谈谈明年陆上风电补贴取消,后年海风取消对禾望的影响。第一,陆上风电肯定有影响,但是从今年核准的明年建设的平价风电来看,只是下降部分,不会全部消失。只是明年陆上风电招标价确实较今年的最高下降了30%。禾望只要有技术领先优势,让掉部分利润,跟随主机降价,市场还是很大的。第二,明年海风是大增量,禾望的大功率风电变流器是应对海风主机大功率的,是优势,这是明年的增量,从专家看,后年就算海风国家放弃补贴,地方政府的补贴会跟上的。海风大省广东浙江江苏福建上海,全是经济强省,有这个能力补贴。第三,禾望的光伏和大功率工程变频器会有大增长。光伏已经是个确定性的未来三十年每年有8%增长率的行业,没有天花板的行业,公司优势是分布式光伏逆变器,市场这么大,公司分点蛋糕没问题的。大功率工程变频器,典型的进口取代概念,市场很大,行业很广,这两者的增长很大,加上海风的增量,会弥补明年陆风补贴取消下降的影响。第四,陆风的增是,就是大量的老旧风机的改造,从公司网上也可心看出来。有统计,目前约有1.2万台老旧风机要改造,要知道2019年禾望才销量了2千台风机变流器,在老旧改造市场每年搞500台,都能吃得好。而且老旧风机改造,不受主机厂影响,因为早过了质保,老旧风机都是单独招标,这个利润高,对龙头就是大市场。第五,风电光伏维护,市场很大。研发费用禾望电气2017年是1亿,2018年是1.2亿,2019年是1.51亿。今年上半年是6300多万。我是希望越多越好,哪一年下降多了,反而感觉不安全。

韩玉,男,1964 年 10 月出生,博士,高级工程师。历任斯比泰电子(深圳)有限公司工程部经理、艾默生网络能源有限公司1预研部经理、产品线副总监。2009 年加入禾望有限,曾任禾望有限市场部总监、总经理、董事长;2014 年 10 月至今担任禾望电气总经理、董事长。 此公来自华为,公司大多创始人来自华为

6

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号