-

关注航空板块复苏趋势 ——顺周期板块机会系列之一

王德伦策略与投资

/ 2020-09-22 21:36 发布

/ 2020-09-22 21:36 发布文章要点

★ 需求恢复+供给偏紧,航空业基本面有望迎来全面复苏 ——疫情期间,航空业遭受巨大负面冲击。2020年一季度和二季度初期,受疫情冲击,国际航空几乎停摆,国内航空也由于严格的人员管控与隔离措施受到较大冲击。2020年一季度航空业净利润为-305亿元,去年同期为118亿元,业绩变化幅度达到-358.47%。 ——国内航线航班量和旅客量快速反弹,为基本面改善创造条件。目前,主要一线城市国内航空量和旅客量同比持续改善。2020年6月18日,民航局发布《运输航空公司、机场疫情防控技术指南(第五版)》,进一步放宽国内航空疫情管控措施。随着双节到来,预计国内航线航班量和旅客量将加速提升。 ——航空运输业中短期供给偏紧。受疫情影响,航空公司前期资金链遭受的负面冲击较大,中短期租借飞机、增加运力投入的能力可能不足。短期内,双节带来的旅客量增长将加速国内航空票价上升的趋势,票价同比有望转正。中期来看,随着疫苗的研发和使用,疫情在全球范围内控制后,国内国际航线需求将大幅增长,而供给端的恢复慢于需求端的快速增长,中期航空票价有进一步增长的空间,将带动航空运输业基本面持续改善。 ★ 基金仍然低配,外资持续流入 ——机构投资者前期对航空运输板块持续低配,航空运输业外资呈净流入趋势。二季度,基金重仓股对航空运输行业的超配比例超配比例为-0.35%。2020年6月起,航空运输行业外资累计净流入整体呈上升趋势。 ★航空运输业2021预测估值在所有行业中较低 ——截止9月18日,航空运输业2021年的预测PE为19.18,预测PB为1.49,与申万一级行业相比较低,表明当前估值较低,未来估值有进一步增长的空间。 ★ 经济复苏阶段关注顺周期板块 ——流动性整体平稳,经济基本面向上,顺周期板块增长空间较大。把握补库存、经济复苏主线。当前经济从“通缩”转向基本面“复苏”,部分行业进入补库存周期,特别是当前处于库存周期底部区域的中游原材料、工业品,如化工、机械、建材、有色、汽车、造纸等。PPI改善+补库存的“量”、“价”齐升的格局是对这些品种盈利改善较好的阶段。 风险提示:疫情超预期变化,宏观经济增长不及预期,中美摩擦升级,空难、恐怖袭击、战争爆发等不确定性事件。 报告正文 需求恢复+供给偏紧,航空业基本面有望迎来全面复苏

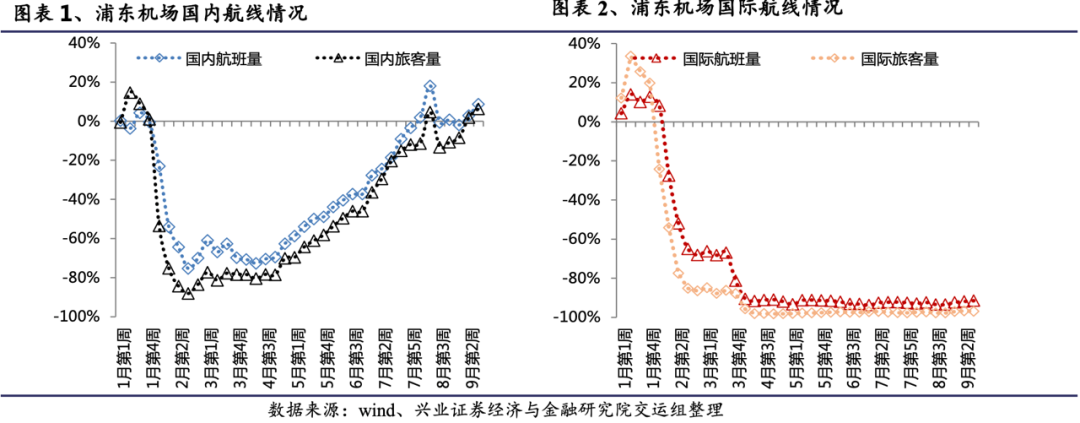

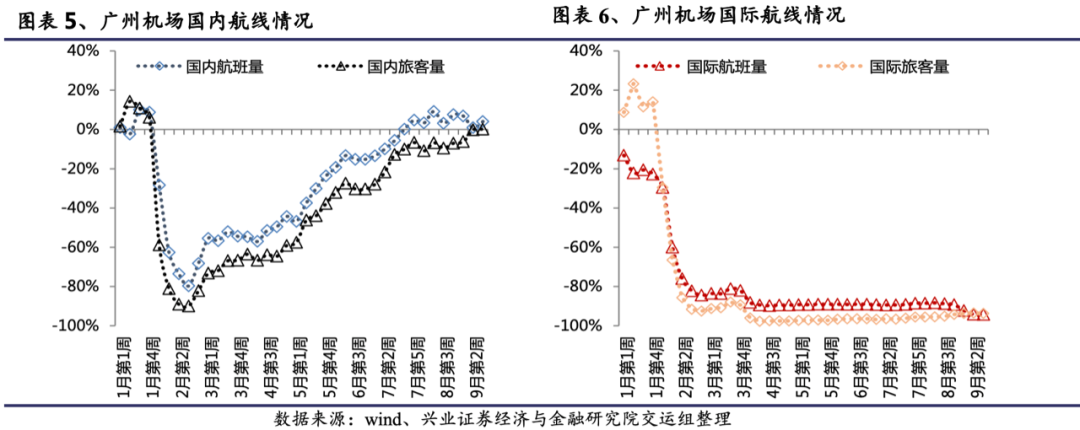

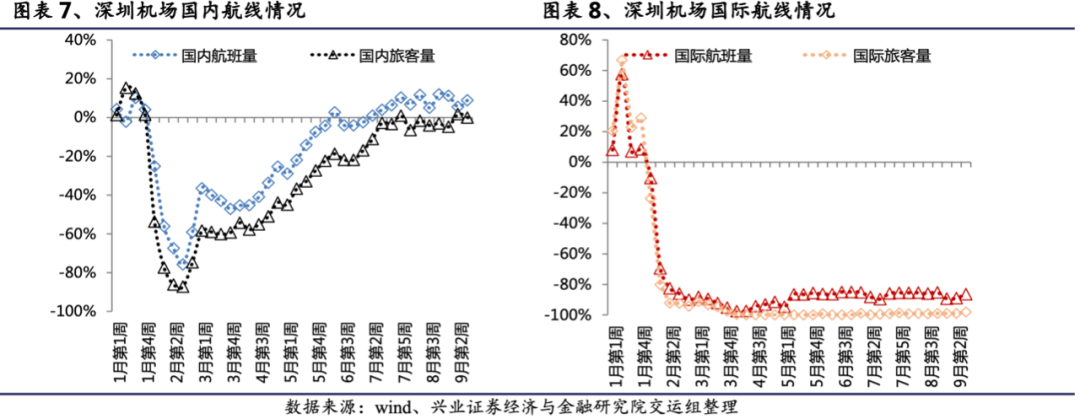

疫情期间,航空业遭受巨大负面冲击。2020年一季度和二季度初期,受疫情冲击,国内外人员流动受到较大限制,在“五个一”政策下,国际航空几乎停摆,国内航空也由于严格的人员管控与隔离措施受到较大冲击。1月末至2月初,北上广深等一线城市的国内航线锐减9成以上,2月中下旬以来,国际航线几乎全面停摆。客运量的骤然减少对航空业带来较大负面冲击,2020年一季度航空业净利润为-305亿元,去年同期为118亿元,业绩变化幅度达到-358.47%。

国内航线航班量和旅客量快速反弹,为基本面改善创造条件。进入二季度以来,随着国内疫情全面控制,复工复产有序推进,四大一线城市中,除北京外,4月中下旬开始国内航班量和旅客量均快速回升,目前,主要一线城市国内航空量和旅客量同比持续改善。2020年6月18日,民航局发布《运输航空公司、机场疫情防控技术指南(第五版)》,指出“取消国内航班风险分级,对国内航班实施疫情常态化管控”,意味着国内航空疫情管控措施放宽。

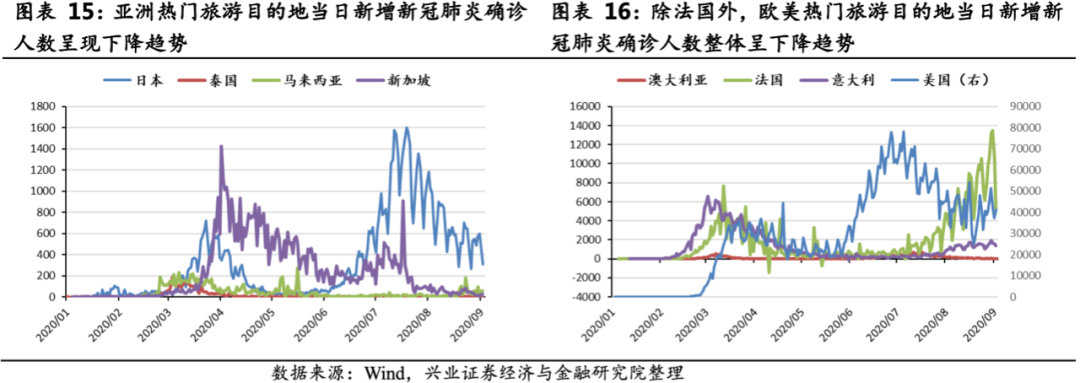

疫情管控措施逐步放宽,国际航线边际改善空间较大。6月以来,民航局相继发布《关于调整国际客运航班的通知》、《关于下发运输航空公司、机场疫情防控技术指南(第五版)的通知》,允许国际航班量较此前“五个一”政策下有条件的增加。近期,民航局宣布,自9月3日起逐步将经第一入境点分流的北京国际客运航班恢复直航。当前,欧美热门旅游目的地新冠肺炎呈逐步缓解趋势,未来国际航线可能仍然有放宽空间,预计随着国际航线的逐步增加,未来航空业业绩将进一步回升。

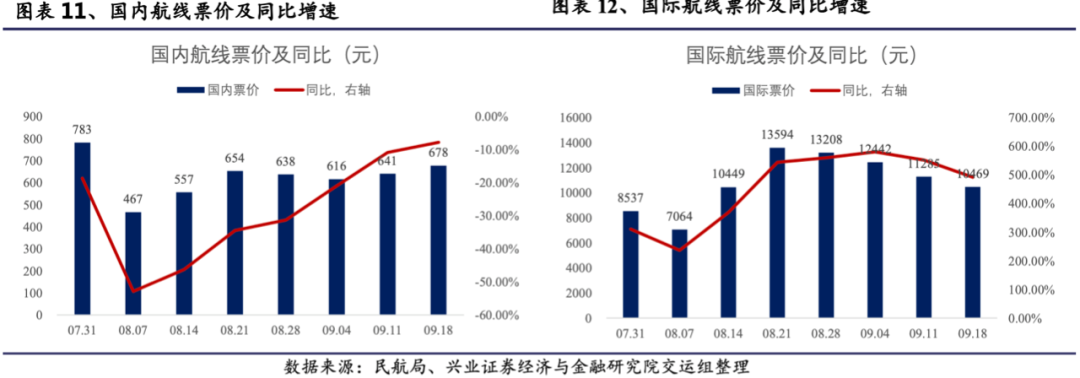

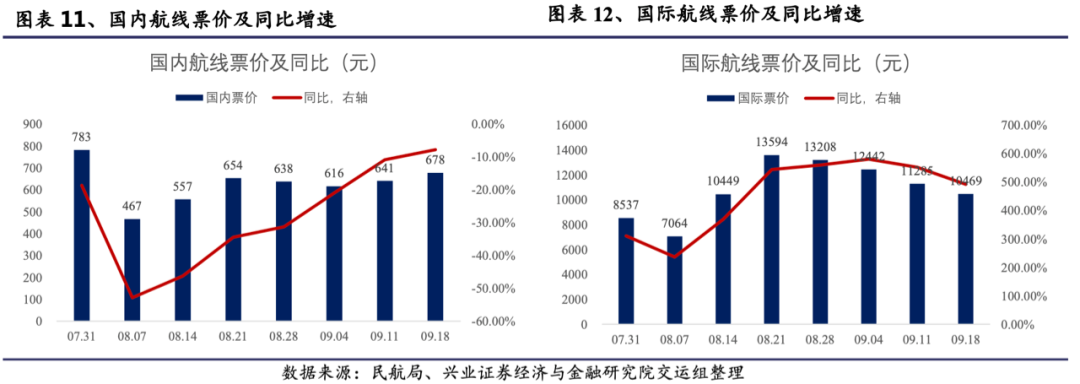

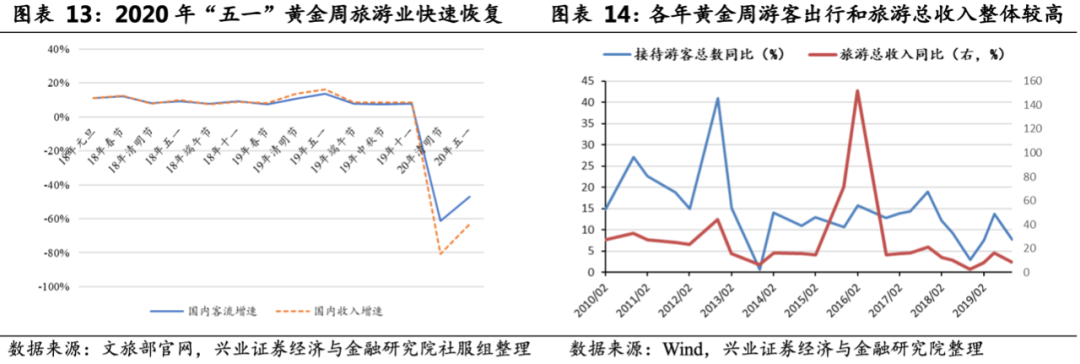

国内旅游市场空间较大,疫情期间被抑制的旅游需求将集中在双节释放,预计国内航线航班量和旅客量将加速提升。国内疫情全面控制后,国内航线旅客量整体呈现上升的趋势,进入9月以来,国内旅客量加速攀升。9月第3周,国内航空运送旅客1081万人,同比上涨0.25%,国际航线运送旅客6万人,同比下降95.95%,国内航线平均票价678元,同比下降7.78%,国际航线平均票价10469元,同比上涨492.04%。

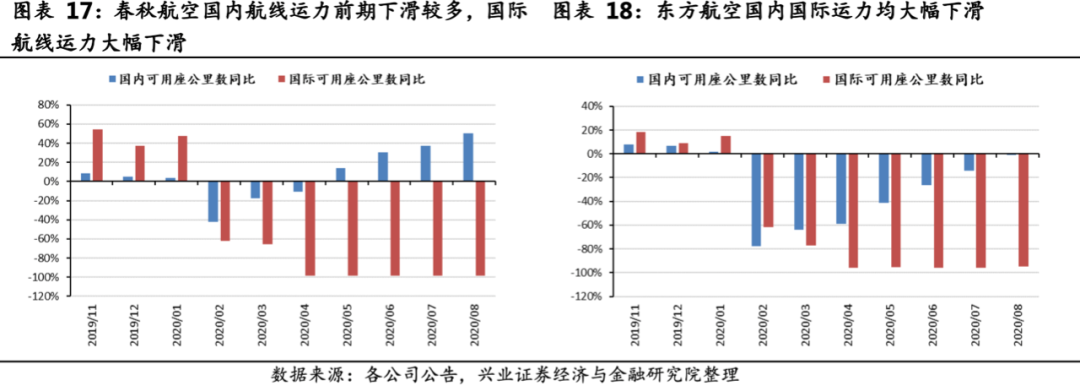

航空运输业中短期供给偏紧。受疫情影响,航空公司前期资金链遭受的负面冲击较大,中短期租借飞机、增加运力投入的能力可能不足。在未来需求快速恢复的情况下,供给不足将推动航班票价持续上涨,有利于提高航空公司营业收入和净利润,进一步改善行业基本面。8月初以来,国内航空票价同比降幅持续收窄,国际航线票价同比涨幅在200%以上。短期内,双节带来的旅客量增长将加速国内航空票价上升的趋势,票价同比有望转正。中期来看,随着疫苗的研发和使用,疫情在全球范围内控制后,国内国际航线需求将大幅增长,而供给端的恢复慢于需求端的快速增长,中期航空票价有进一步增长的空间,将带动航空运输业基本面持续改善。

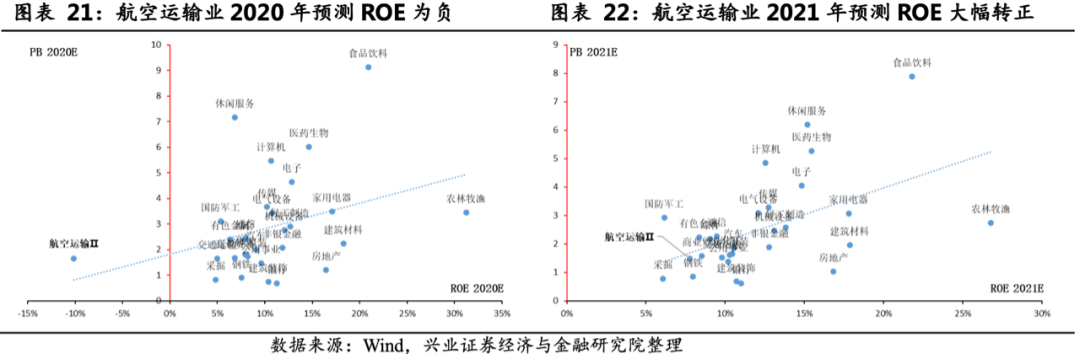

航空运输业2021年业绩回升确定性高,预期净利润增长率大幅反弹,ROE由负转正。根据Wind一致预期,申万二级行业中的航空运输业,2020年预测净利润增长率为-254.81%,在所有行业中垫底,2020年较低的净利润基数叠加疫情后期持续攀升的航班量和旅客量,2021年预测净利润增长率大幅反弹至184.5%,在所有行业中排名靠前。2020年航空业预测ROE为-10.13%,在所有行业中排名垫底,2021年航空业预测ROE为7.76%,航空业未来ROE可能由负转正。

基金仍然低配,外资持续流入

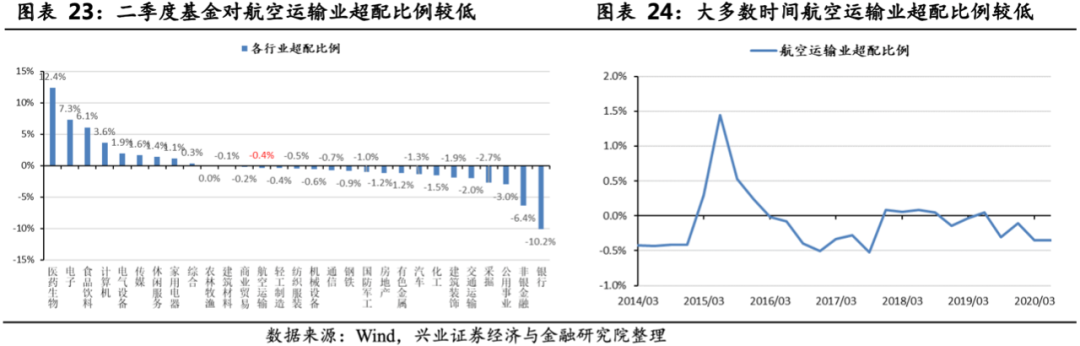

机构投资者前期对航空运输板块持续低配。二季度,基金重仓股对航空运输行超配比例为-0.35%。从整个时间维度来看,航空运输业超配比例在2015年二季度达到1.44%的高点后,开始进入下行区间,多数时间超配比例为负值。2020年一季度,疫情对航空运输业的负面影响较大,基金重仓股对航空运输行业减仓0.25%,超配比例相比2019年四季度下降,二季度,疫情基本控制,航空业未来基本面复苏的确定性增强,基金对航空运输业的超配比例与一季度持平。

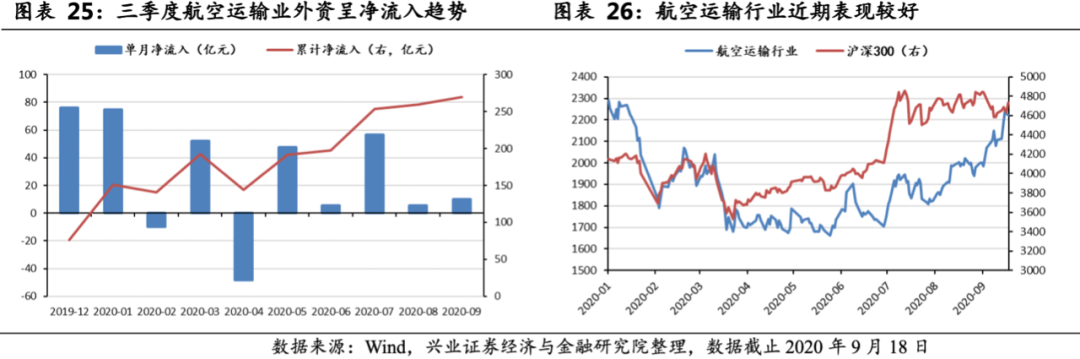

三季度以来,航空运输业外资呈净流入趋势,行业指数表现较好。2020年6月起,航空运输行业外资每月净流入均为正值,累计净流入整体呈上升趋势。在行业指数表现方面,经历7月初的快速上涨之后,7月中下旬起,沪深300指数开始进入横盘调整阶段,而8月起,航空运输业开始进入上涨区间。8月初至9月18日,航空运输板块上涨近20%,同时期沪深300指数小幅下跌0.72%。

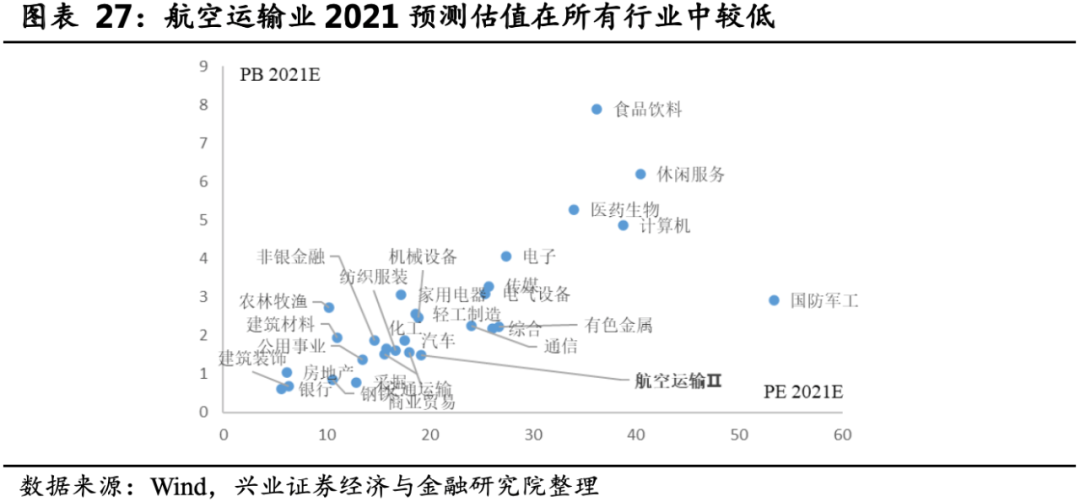

航空运输业2021预测估值在所有行业中较低

截止9月18日,航空运输业2021年的预测PE为19.18,预测PB为1.49,与申万一级行业相比较低,表明当前估值较低,未来估值有进一步增长的空间。

经济复苏阶段关注顺周期板块

流动性整体平稳,经济基本面向上,顺周期板块增长空间较大。把握补库存、经济复苏主线。当经济从“通缩”转向基本面“复苏”,部分行业进入补库存周期,特别是当前处于库存周期底部区域的中游原材料、工业品,如化工、机械、建材、有色、汽车、造纸等。PPI改善+补库存的“量”、“价”齐升的格局是对这些品种盈利改善较好的阶段。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号