-

营收能力差距悬殊,京东数科能否逆袭蚂蚁帝国?

东哥解读电商 / 2020-09-16 16:47 发布

蚂蚁、京东数科前后脚宣布上市,规模被碾压的京东数科还有逆袭的可能吗?

文| 朱柳香

来源|东哥解读电商(ID: dgjdds)

在历经“数字金融”到“金融科技”,最后到“数字科技”三次战略升级后,今年9月11日晚间,京东数科终于在上交所披露IPO招股书。材料显示,此次京东数科拟发行不超过5.38亿股,占发行后总股本的比例不低于10%。

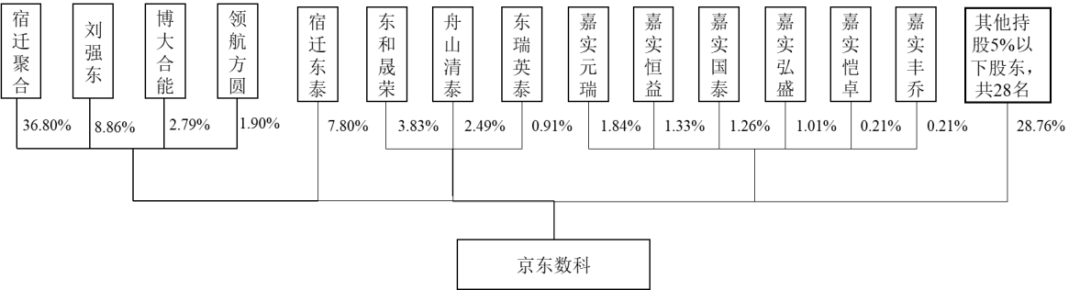

作为“京东三驾马车”之一,数科是技术核心,也是京东首个分拆上市的子公司。招股书披露的最新股权结构显示,京东集团间接持有36.8%股份,为最大股东;刘强东直接持有8.86%股份,间接持有41.49%股份,合计持有50.35%股份,AB股架构下的表决权占74.77%,为实际控制人;京东数科CEO陈生强持股4.23%,表决权占2.15%。

数据来源:京东数科招股书

数据来源:京东数科招股书值得强调的是,京东数科的运营独立于京东之外。包括资产、人员、财务、机构、业务,不存在机构混同,避免了严重关联交易导致的风险。

► ToF和ToB并驾齐驱,募资为主干业务加码

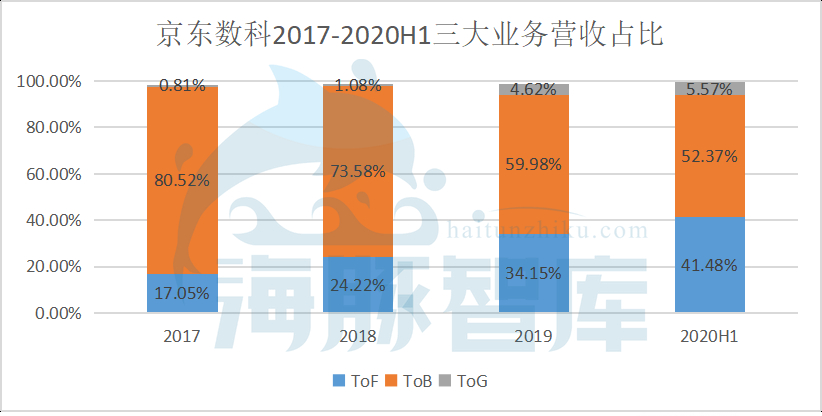

京东数科自2013年拆分运营以来,如今形成了三大业务板块——金融机构数字化解决方案、商户与企业数字化解决方案、政府及其他客户数字化解决方案。事实上,早期数科的发展依赖零售业务为消费者提供金融服务,随着数字科技能力的增强,逐渐转变为ToF、ToB、ToG的全覆盖。

过去三年里,京东数科的年度营收分别达到90.7亿元、136.16亿元、182.03亿元,年复合增长率为41.67%。今年上半年,营收达到103.27 亿元,维持快速增长。

数据来源:京东数科招股书

数据来源:京东数科招股书从营收占比来看,今年上半年ToF、ToB、ToG收入占比分别达到41.48%、52.37%和5.57%,企业服务仍是重点。

数据来源:京东数科招股书

数据来源:京东数科招股书ToB业务主要包括京东白条、收单及会员管理、票据平台三项产品服务,2017-2020H1,ToB营收分别达到73.03亿元、100.19亿元、109.18亿元和54.09亿元,贡献了全平台过半的营收。

ToF业务代表产品是京东金条,类似蚂蚁借呗,另外还有保险科技产品、资管科技平台等。2017-2020H1,ToF营收分别达到15.46亿元、32.98亿元、62.17亿元和42.84亿元;营收贡献比从17.05%升至41.48%。随着ToF业务的快速发展,其营收贡献力度逼近ToB业务,双双促进营收大幅上涨。

虽然ToG业务目前规模最少,但其发展速度最快,缓解了前两个业务的增长压力。招股书表明,去年受益于智能营销和智能城市业务的增长,政府及其他客户数字化解决方案业务2019年增速达472.37%;过去三年的收入年复合增长率达到239.05%。其营收贡献比例也逐步提升至5.57%。

净利润方面,京东数科过去三年的年净利润分别是-38.29亿元、1.28亿元、7.7亿元,今年上半年净亏损6.8亿元。事实上,亏损主要由支付股权激励费用导致,不具备常态性,抛开来看,京东数科已经进入连续盈利状态。

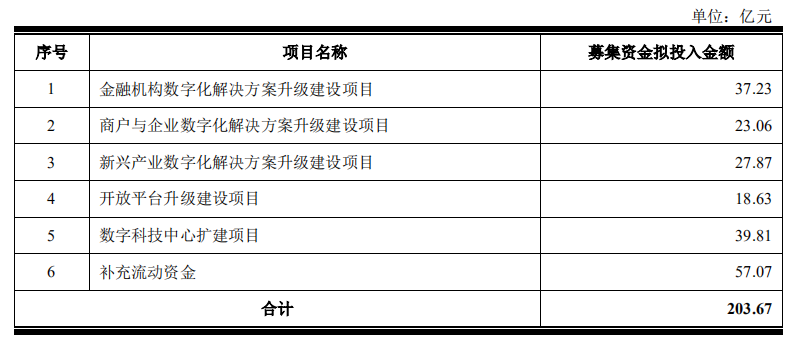

而此次IPO募资,京东数科旨在加强ToF、ToB业务投入。招股书显示,计划筹资总金额为203.67亿元。其中,37.23亿元用于金融机构数字化解决方案升级建设,23.06亿元用于商户与企业数字化解决方案升级建设;总计超过70%的资金会用于技术升级。

数据来源:京东数科招股书

数据来源:京东数科招股书► 信贷“二条”窜火,服务商家超百万

说完营收结构和盈利情况,可以发现,京东数科的业务主要按照其所服务的行业和客户类型分类。那京东数科究竟服务了多少企业,价值体现又在何处呢?

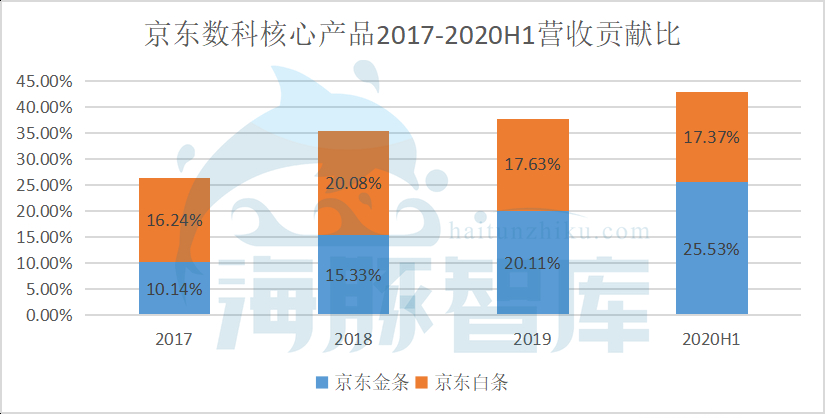

事实上,ToF和ToB业务的主心骨在京东金条和京东白条,而招股书也单独对这两个产品的营收进行了披露。2017-2020H1:京东金条营收分别达到9.20 亿元、20.88 亿元、36.60 亿元和 26.36 亿元;京东白条营收分别达到 14.73 亿元、27.34 亿元、32.10 亿元和 17.94 亿元。合计营收贡献超过三成,比重逐渐上升。可以说,京东数科的业务发展离不开“二条”的表现。而且,虽然金条上线比白条晚了两年,但其造富能力可以说后来居上。

数据来源:京东数科招股书

数据来源:京东数科招股书“京东白条”的价值体现更多在于与京东零售的联动。招股书表明,2014上线的白条产品,累计为商户推荐了过亿的优质消费者,并将商户的用户留存率提升约 100%,人均订单量提升约50%,交易额提升约80%。

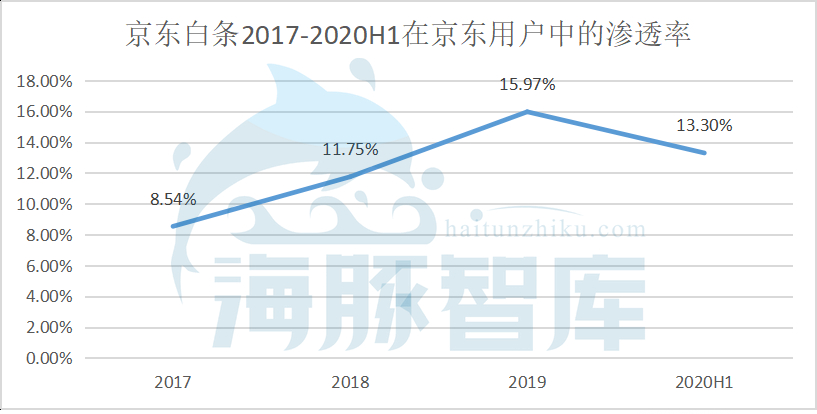

近年来,京东白条获得了市场的广泛认可,规模迅速增长。2017-2020H1其年度活跃用户数分别达到2492.73万、3584.36万、5780.61万和 5544.61万,年复合增长率达 52.28%。在京东零售的用户渗透率也逐渐上升。

数据来源:京东数科招股书

数据来源:京东数科招股书“京东金条”的价值体现在信贷消费。招股书显示,2017-2020H1:京东金条年度活跃用户数分别达到302.08万、677.31万、1520.57万和1424.17万,年复合增长率达124.36%;报告期内,京东金条促成的贷款规模分别达到1036.85亿元、2554.92亿元、4589.15亿元和2612.17亿元,年复合增长率达110.38%。

基于“二条”的发力,以及众业务的联合,截至今年上半年:在ToF业务中,京东数科服务了超600家商业银行、保险公司、证券公司等客户;在ToB业务中,服务了超100万家小微商户、超20万中小企业、超700家大型商业中心;在ToG业务中,服务了超40家城市公共服务机构,拥有自营和联盟媒体点位数超过1500万,覆盖全国超过300座城市以及6亿多人次。

► 京东数科规模暂时落后,但发力点不同

就在京东数科披露招股书的前两周,蚂蚁集团早已抢先一步递交了招股书。但其实,二者有可比的原因,也有不可比的理由。京东数科和蚂蚁集团分别诞生于头部电商企业——京东和阿里,二者在电商打得火热,基于零售业务衍生出的“金融科技”也前后脚在A股上市,竞争关系不言而喻。外界也有观点认为,京东数科大部分收入来自技术服务,属于软件和信息技术服务业,而蚂蚁集团以支付和平台收入为主,收入来自佣金,属于互联网和相关服务业,二者所处行业没有可比性。

但不可否认的是,二者业务仍有交集。京东金条类似蚂蚁借呗,京东白条类似蚂蚁花呗,截至今年上半年:蚂蚁集团的消费信贷年活跃用户数约为5亿,促成的信贷规模已经超过1.7万亿,京东数科的规模暂不及此。

此外,就估值而言,市场公认京东数科估值约2000亿元,蚂蚁集团是2000亿美元。在这背后:蚂蚁集团的营收约是京东数科的6倍;在去年,蚂蚁集团的净利润达到180亿元,京东数科仅有7.9亿元,更不具可比性。

不过,不管是京东数科还是蚂蚁集团,都是剥离的业务独立上市,其拆分的意义在于能够脱离集团关联交易,实现自我独立。招股书披露的数据显示,报告期以来京东作为京东数科最大的客户,输送了约3成的营收;阿里约为蚂蚁集团输送了2成的营收。但是看绝对值,蚂蚁集团的营收规模是京东数科的6倍,阿里需要给蚂蚁集团提供更多援助。

所以,虽然目前京东数科规模上不具备优势,但仍有逆袭的可能。本质上来说京东数科的业务重点在于“技术服务”,主要用户在B端,通过搭建独有的“科技+产业+生态”全方位服务模式,为金融机构、商户企业等提供技术支持。例如,京东数科推出的“猪脸识别”系统,与传统养猪场共建智能养殖系统,提升产业效率。这种生态内的客户,是基于自身实力扩张的,是可以完全脱离京东零售场景实现的独立运营。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号