-

【风口内参】终端消费复苏,带动锦纶消费需求

百家云股 / 2020-09-11 13:36 发布

【逻辑阐述】

1、疫情叠加上游扩产,原材料供给充足

2、受下游需求方影响,行业集中度逐步提高

3、锦纶需求短期波动但长期依旧看好

重点黑马公司603055台华新材

锦纶俗称尼龙,其化学名称为聚酰胺(PA),是世界上出现的第一种合成纤维,与涤纶相比,锦纶具有高机械强度、优良的吸湿性和耐热性,其耐磨性是棉花的10倍、羊毛的20倍,此外,锦纶的密度较小,比棉花轻35%,比粘胶纤维轻25%,以锦纶制作的面料轻质柔软,皮肤触感温和,被普遍用于高端服饰以及特种功能性服饰。

【行业板块解析】

一、疫情叠加上游扩产,原材料供给充足

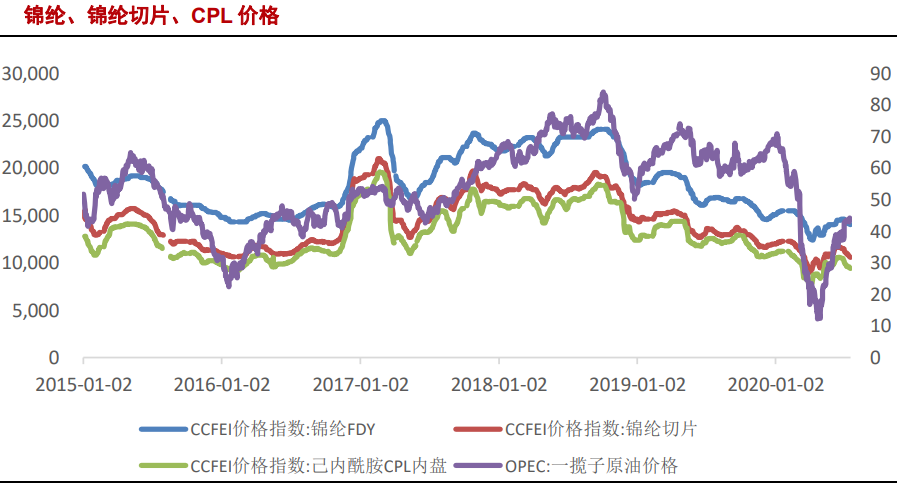

锦纶的原材料主要是锦纶切片/己内酰胺属于石化产品,因此原材料价格与石油价格相关。石油价格与己内酰胺/锦纶切片的价格基本呈正相关波动。19年由于国内开启的CPL及锦纶切片产能扩张叠加下游消费的疲软导致产品价格在原油价格向上时依旧下跌,其他大部分时候双方的价格传导均比较直接。

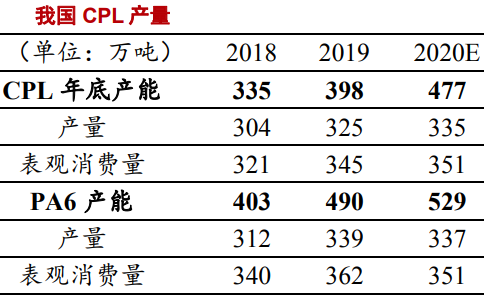

在经历了17-18年锦纶切片需求大幅增加的时期后,19年是上游CPL 和锦纶切片快速投产的时间段。然而在19年上游供给的快速增加却碰到了下游需求的突然下降,使得目前整个锦纶切片均面临正供大于求的局面。从目前已公布的扩产计划来看,CPL仍有400万吨之多,PA6在未来3-5年的扩产规划也在400万吨左右。虽然受到疫情影响这些扩产计划存在推迟,但是整体看,锦纶长丝行业的上游目前供给相当充足。上游原材料价格预计在长期均处于价格较低、供给充足的状态。

二、受下游需求方影响,行业集中度逐步提高

随着品牌商对供应链效率要求的逐渐提高,以及供应链龙头不断依靠上下游的打通提升生产效率,供应链向龙头的集中以及成为一大趋势。以耐克、优衣库为首的龙头品牌,由于其对产品功能性、产品小单量快反应要求的逐步提升,此前单纯注重成本管控的供应链组织方式已经逐渐难以满足其需求。因此以申洲为代表的研发生产一体化龙头,在产品研发、生产时效上都有着传统供应链无可比拟的优势。

三、锦纶需求短期波动但长期依旧看好

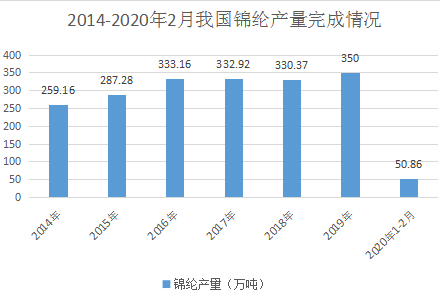

锦纶由于其良好的耐寒、耐蛀、耐腐蚀、吸湿性能,在目前功能性服装受到消费者喜爱的大趋势下,其面料防水、除湿、透气的优点愈发受到欢迎,我国锦纶的产量也在不断提升。从2008年到2019年,我国锦纶纤维产量复合增速达到2%,2019年锦纶纤维产量达到350万吨,锦纶占所有纤维的比例从4%左右提升至6%左右。2020年1-2月锦纶产量为50.86万吨,受疫情影响,与2019年同期相比下降27.11%。

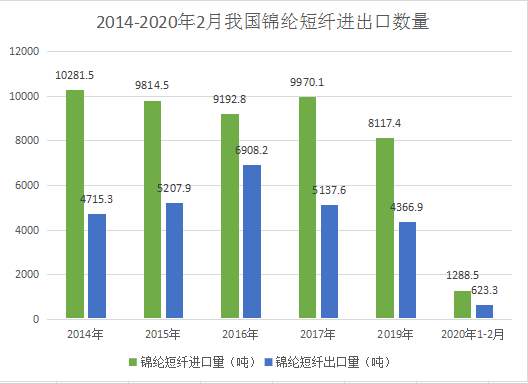

同时中国作为全球纺织大国锦纶大多用于本土生产,同时作为全球最重要锦纶生产地(产量超过世界70%),因此中国的锦纶进出口数量均较为有限。2019年全国锦纶短纤进口数量为8117.4吨,锦纶短纤出口数量为4366.9吨。2020年1-2月我国锦纶短纤进口数量达1288.5吨,出口数量为623.3吨。

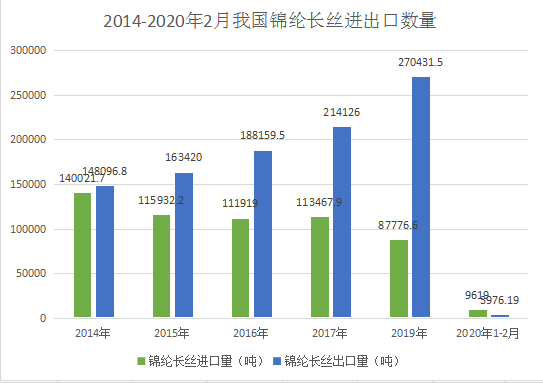

2019年中国锦纶长丝进口数量为8.78万吨,锦纶长丝出口数量为27.04万吨。2020年1-2月锦纶长丝进口数量为0.96万吨,出口数量为3.98万吨。

锦纶民用丝在经历了12年的扩产之后,产能增长平稳。在17、18年行业需求快速增长,导致19年开始行业进行了新一轮的产能扩张。目前公布的行业扩产计划在30万吨左右,但行业需求在19年由于等各种因素影响下开始下降,同时20年由于疫情影响终端消费需求大幅下降,短期看民用丝的价格与上游原材料类似仍在低位震荡。但是长期看,同时由于锦纶耐磨、透气的特点其在功能性、户外运动服饰上有着大量需求,短期的需求波动并不影响锦纶长期持续增长的消费需求。

【相关个股】

603055台华新材

逻辑一、一体化功能性面料龙头,与国际品牌合作,提高市场占有率

公司作为在功能性面料上具备产业链一体化研发生产能力的龙头,正依靠自身在产业链上下游的核心能力持续扩大来自迪卡侬、安踏等知名品牌的订单,公司未来的订单增速有望高于行业,这成为公司扩大市占率的最大保障。

逻辑二、下游坯布及成品面料产能扩产完毕,上游纱线积极扩容

公司在上市以来积极扩产,目前下游坯布面料端的扩产基本完毕,成品面料产能达到翻倍。未来随着需求订单的逐步增加,有望逐渐兑现至公司收入。上游锦纶长丝业务的扩产正在进行中。公司目前的锦纶长丝产能大约在6.5万吨左右, 公司目前正在建设预算耗资15.7 亿的1万吨高性能环保锦纶纤维项目,希望依靠该工程在大幅度提升锦纶长丝生产量的同时提升纱线端差异化结构,在提升纱线业务毛利率和竞争力的同时,更重要的是提升公司全产业链的竞争力。

逻辑三、公司产品的价格有望随着产品结构的调整升级而获得缓慢的提升

即便在需求较弱的19年公司依然有部分面料、坯布的单价仍然逆势增长,表现出了很强的产品力。公司原材料价格很难在目前低位再次出现前两年大幅下降的过程,因此预计公司各产品的单价在疫情后均有望保持逐步提升的状态。

【风险提示】

1、原材料成本上涨

2、下游需求不及预期

3、疫情反复影响生产

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号