-

海特生物中报点评:预料之中的亏损,暗藏价值

公子豹资本圈 / 2020-09-01 08:43 发布

海特的半年报不会好看,今天算是验证了。

01

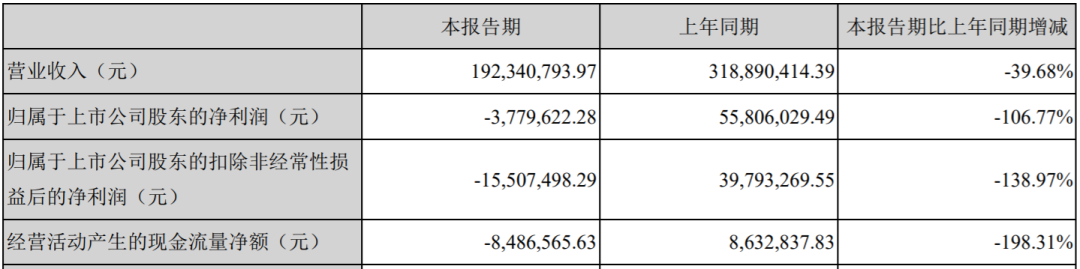

上半年营收1.9亿元,同比下降39%;净利润-378万元,扣非净利润-1550万元。

单季度来看,一季度营收6500万,二季度1276万,环比翻番。一季度净利润425万,二季度-803万;一季度扣非净利润-91万,二季度-1460万。

业绩快速下降,源于金路捷去年底被踢出了医保。金路捷今年上半年收入6628万元,下滑72.19%。这对于公司是一个毁灭性打击,公司依靠单一产品,产品又高度依赖政策,这种公司是没有长期价值的,难怪一直没有机构买。

金路捷是一个很好的神经药,但实在太贵,是一个贵族药,没有医保后,就没多少人用得起了。所以,做医药股,千万要注意的是医保和集采。入了医保,产品就能放量;碰到集采,利润立刻砍80%。

所以,医药股投资,尽量做创新药、CRO、高端器械等不受集采影响的细分领域,以及医疗服务这些本来就自费的、与消费升级有关的行业。

02

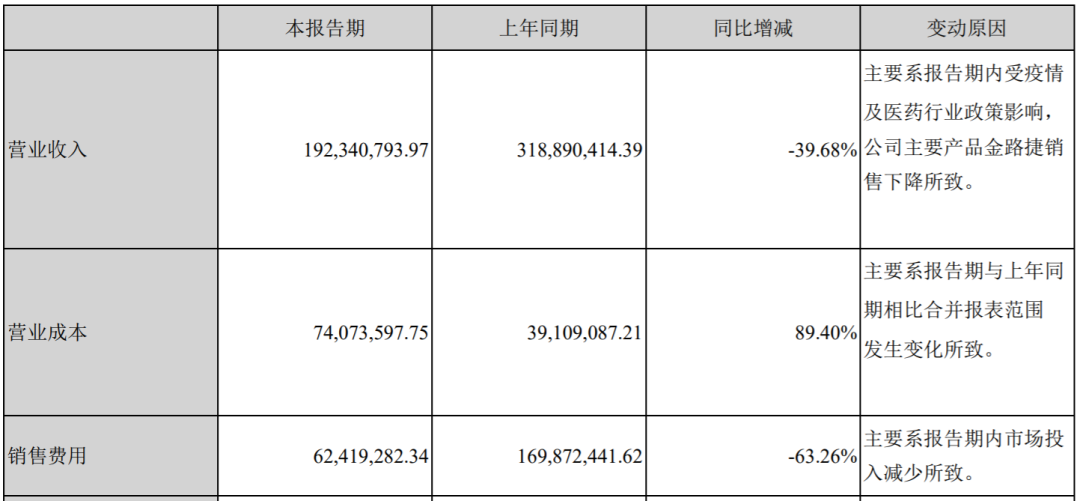

上半年没怎么开工,销售费用下降63.26%;管理费3184万元,增长32.66%,主要系中介机构费用增长,及子公司人员增加人工等费用增长所致。这可能跟公司做增发有关。总之,这块费用是可以调节的。

公司没有披露单项业务的营收,不过主要就是金路捷、天津汉康2块业务。上半年营收1.9亿元,金路捷收入6628万元,简单加减一下,天津汉康营收1.24亿元。

2019年天津汉康在CRO排名第20位,增长还是不错的,这块算是对冲了金路捷的负面影响。

研发投入3482万元,增长29.36%。莫非是上半年关在家里没事干,正好做研发了?

期末货币资金8亿元,一季度货币资金6亿元;

应收账款1.24亿元,去年同期2.4亿元,

存货6760万,去年同期3750万

总之,公司财务是比较健康的,资产负债率才20%。

03

关于CPT,公司披露了几个时间点:

2020年2月完成数据锁库、揭盲;

6月完成了项目的统计分析报告;

正在准备申报NDA。

公司还透露的一点是:CPT同靶点药物目前国内外均无上市,在研的同靶点药物多数处于临床Ⅰ期。

从我了解的情况来看,中国的多发性骨髓瘤不是大病种,美国才是。但其一个特点是,这个病治不好,会复发,而且有耐药性,需要把市面上的药轮着用一遍来续命。而且还可以多种药联合使用,效果更好。

国内的多发性骨髓瘤的药,由于研发的少,类似孤儿药,所以审批会快一些,公司是在走一个捷径。

为什么走捷径?因为临床一期主要是做安全性等。既然在多发性骨髓瘤上已经验证了足够安全,所以在做胃癌、肺癌的之后,就可以跳过一期了,节省时间。

简单总结是:先上车,领跑同行,然后建立专利壁垒,吃十来年的红利。等专利到期,公司已在其他癌种拓展了适应范围,又建立专利壁垒。所以,只要公司不断拓展适应症,其他公司永远处于追赶的地步。

如果CPT对多癌种都有效的话,未来的收入是很可观的。而且还可以进行海外授权。要知道,海外的药卖得贵多了。

为什么之前中国药不卖到海外去呢?因为都是仿制药。原研药在国外有本尊,仿制药印度又造得很好,中国的当然没啥竞争力。

现在很多药企自称原创药,其实只是生物类似药,有些只是稍微绕开一下专利而已,本质上没啥创新。所以不要一看到创新药就高潮,要看靶点是否拥挤。

这份半年报看下来,公司并没有明显估计造假、调节利润的迹象,即使些微调节也影响不大,只是在天津汉康这块披露得不够详细。

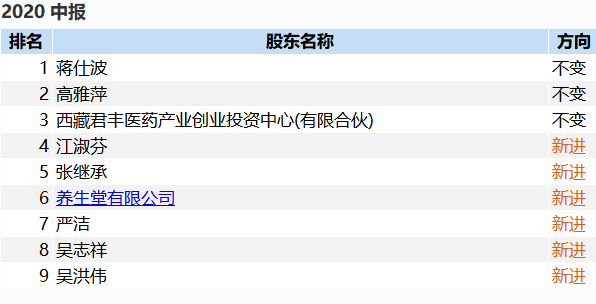

再看股东情况。

半年报的股东全部换了一遍。蒋仕波、高雅萍一动不动,可见志存高远。养生堂应该是跟海特在铁皮石斛项目上有合作。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号