-

风格切换,周期核心资产或迎价值重估!

股上九天

/ 2020-08-15 20:29 发布

/ 2020-08-15 20:29 发布三大股指和科创板50指数涨幅均在1%以上,但与此前大多数时候不同的是,以银行、保险为代表的大金融板块午后强势崛起,其风头甚至盖过了此前一直被捧为市场热点的半导体和疫苗板块。

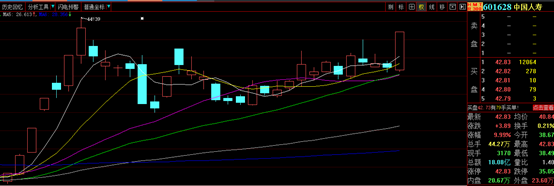

这种风格上的悄然转变在个股上则体现得更为淋漓尽致。14日保险板块的万亿市值公司中国人寿尾盘强势封住涨停,同板块的新华保险、中国太保亦分别收涨6%、4%。

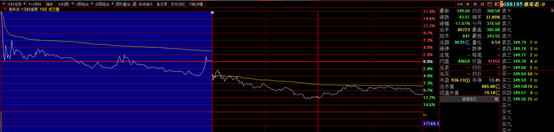

反观此前大热的疫苗板块,自8月4日以来已连续回调。而最近新上市的康希诺,在上市首日低开高走之后,14日继续下跌超11%。

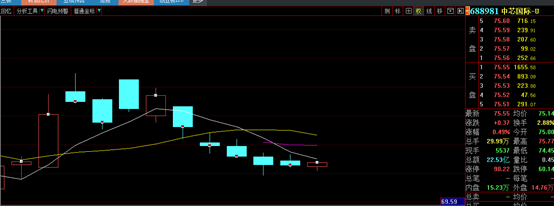

再看从去年就一直是科技主线的半导体板块,在国务院的重磅减税政策发布后,其整体表现难言令投资者满意。中芯国际股价也是连续回调。

一边是对低估值“习以为常”的大金融板块,一边是估值高企、但想象空间巨大的医药和科技板块,这种分化将继续还是逐渐扭转,未来又应该从哪些角度进行行业布局,各路机构近期也给出了各自的看法。

A股“贫富分化”明显 “便宜的”是否值得期待?

中信期货最近发布的研报指出,以估值的历史分位数相对来看,当前消费>科技>周期>金融地产。消费和科技“贵”有贵的道理:第一,行业景气度有支撑;第二,内外资金加持上涨势能;第三,对标美国消费和科技股,A股估值偏贵,但国内的高成长性赋予其更高的估值弹性和想象空间。

那么,站在当下时点,“便宜的”行业是否还值得期待?中信期货指出,低估值补涨是7月股市行情的启动因素。据历史统计,便宜的股票未来大概率获得更高收益,这一特点在中小板和创业板体现的更加明显。长期来看,时间是低估值的朋友。

上述研究选择了估值最低或者高的3个行业,并计算一个季度之后的平均收益,依次向前滚动,并观察该策略最近10年的收益情况。就结论而言,长期看便宜的“大概率”是好的,“最便宜”策略整体优于“最贵”策略和沪深300指数。尤其是半年度滚动的“最便宜”选择优于季度滚动,再次验证了时间增长对低估值收益的促进作用。

周期核心资产有望迎来重估?

日前,知名策略分析师张忆东在一场线上直播对话中旗帜鲜明地指出,今年下半年,周期的核心资产能够有价值重估的一个时机。

他认为,从上半年来看,影响资产配置和行情的核心变量是流动性、提估值,但后续影响资产配置和行情的核心变量就是三个字——基本面,因为基本面将从国际和国内维度迎来两个变化。

国际维度,张忆东认为,从中长期来看,看3- 5年,甚至是8-10年,美元有望走向一个中期贬值的趋势,其核心维度是财政赤字的货币化。而这有利于黄金、有利于新兴市场里面的价值股,它会使得全球资金从美国已经比较贵的这种资产,流向性价比高的新兴市场,特别是中国,无论是A股还是港股。

从国内维度,张忆东判断,到了三季度开始,中国真正的进入到新的一轮库存周期,就是主动补库存的阶段。库存周期能推动中国经济在今年下半年,包括明年能够继续的走向复苏。

机构:后续三条主线值得关注

中原证券指出,目前在外部风险持续存在的情况下,基金份额仍在快速扩张,社会资金向股市流入,资金开始两头配置:一方面继续抱团取暖主线优质标的,如食品饮料、医药和半导体等;另一方面以金融、地产和基建为代表的低估值板块以其安全边际和成本优势较受增量资金关注,具备阶段性配置价值。

因此,中原证券看好短期内在风险偏好不会系统性大幅回升的背景下,市场风格向大盘绩优股切换,但主线行业的长期估值仍然较为稳健。

中信证券则认为,在中报季,经历了短期回调的医药、必选消费和科技板块龙头仍然能够依靠优异的半年报获取超额收益。

对于新入场的投资者,其建议当前可以更加前瞻地布局四季度上涨行情当中潜在的领涨品种,重点关注三条主线:一是受益于弱美元和商品/能源涨价的板块,包括黄金、有色金属和化工;二是受益于经济复苏和消费回暖的可选消费品种,包括汽车、家电、家居、装修、品牌服饰及休闲服务;三是绝对估值足够低且已经相对充分消化利空因素的保险和银行。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号