-

每周投资纪要(7.27-8.2)

价值at风险 / 2020-08-03 10:02 发布

一、每周宏观经济事件评述

1、【央行下发通知:摸底线上消费贷款流入楼市】央行近日向各大银行下发《关于开展线上联合消费贷款调查的紧急通知》。一位资深银行业内人士表示,该统治由调查统计部门发出,意在摸底统计线上消费贷款规模,包括与蚂蚁集团旗下花呗、借呗两款产品的联合贷款规模、信用卡贷款及互联网贷款等。“(央行通知)不是为了出台新的监管规定,而是要摸清楚线上消费贷款有多少流入楼市。”上述人士表示。

2、虽然两党对于新一轮财政刺激计划存在一些分歧,但最终大概率会达成新一轮财政刺激计划,预计规模为1万亿美元,相比之前的2万亿明显缩减。

3、中国7月官方制造业PMI 51.1,预期 50.8,前值 50.9。

中国7月官方非制造业PMI 54.2,预期 54.5,前值 54.4。

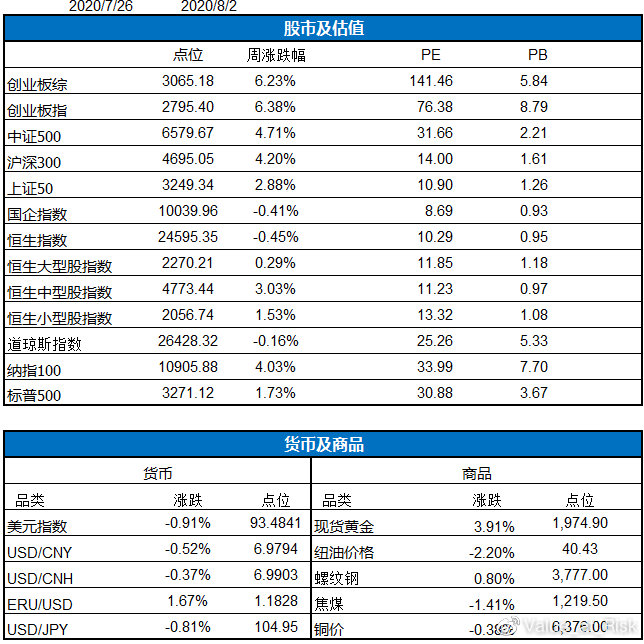

二、全球市场主要资产价格变动跟踪

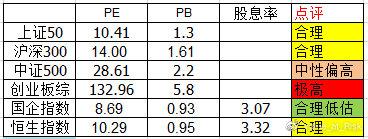

三、市场大势和估值简要评述

四、股票池个股信息跟踪

海大集团

2020年上半年实现营业收入25885.92百万元,同比增长22.89%,归属净利润1104.01百万元,同比增长63.82%,公司2020年2季度实现营业收入15394.09百万元,同比增长26.29%,归属净利润800.32百万元,同比增长45.14%。公司半年报业绩增速落在此前业绩预告区间的上沿(55%-65%),超和市场预期。虽然公司上半年猪料销量同比下滑 17%,但依靠禽类饲料、动保业务、养殖业务的快速增长,公司业绩仍保持极高的增速。预计随着生猪补栏持续进行,下半年公司猪料销量有望大幅提升,全年有望保持 10%左右的同比增幅。因此公司全年业绩将会保持高增长,当前唯一的缺点就是估值偏高,2020前瞻PE超过45倍。不得不说,此前我长期持有该公司但在30多倍PE就选择卖出是一个错误的选择,低估了A股对高确定性给出的溢价(我此前认为对于稳定增长在15-20%的饲料农业公司来说,给20PE是合理,30以上就高估)。

艾德生物

2020上半年公司实现营业收入28302.82万元,比去年同期增长6.44%;净利润8080.46万元,比去年同期增长3.38%。若剔除报告期内股权激励成本摊销的影响(不考虑所得税影响),则归属于上市公司股东的净利润10903.26万元,比去年同期增长24.56%。

在Q1业绩下滑20%的情况下,Q2单季度的营业收入净利润同比增长都超过30%。公司业绩一如既往的稳定,除了估值高之外,没有什么不好的,内生性增长的逻辑没有改变,长期继续看好。但本期由于疫情资金大幅炒作医药特别是检测类公司(其实艾德并无新冠检测试剂),因此公司股价进一步攀升,PE从此前的90倍上升至130倍的严重泡沫阶段……

IMAX中国

由于疫情影响,所有电影院在1月起开始关闭,直至7月才陆续解禁。因此公司上半年几乎没有收入,竟有一些系统维护和技术销售的收入。

2020上半年合计营收670万美元,去年同期为5926万美元。本期亏损4050万美元,去年同期为盈利1900万美元。

公司当前成为了标准的困境反转型企业,关键在于未来的电影票房恢复程度,如果能够恢复到疫情前的水准,那么当前低迷的股价或许就是最好的左侧买点。

福寿园

7月31日公告,4.5亿收购哈尔滨墓园, 明西陵园地处哈尔滨二龙山风景区,距哈市中心不足60公里,山清水秀人杰地灵,属黑龙江陵园前三之列。因疫情原因,今年收入很少,但按照19年和18的情况看,营收增速还不错,18-19年收入分别0.84亿、0.89亿,净利润分别555万、4700万,此次收购PE 10倍。管理层六月份开股东会时曾说过因为疫情导致很多墓地收入大幅下滑,这是绝佳的并购机会(趁火打劫),今年争取保底落地8个项目,争取12个,不出意外的并购就来了。

华测导航

2020年上半年实现营业收入4.79亿元,较上年同期增长3.92%;归属于上市公司股东的净利润0.54亿元,同比增长16.51%;归属上市公司股东的扣除非经常性损益后净利润0.35亿元,同比增长39.96%。

Q1因疫情导致业绩下滑后,Q2快速恢复,其中费用控制良好使得净利润增速较快,公司业绩比较稳定,所处行业前景还算是不错,但估值显然是过高了。

信达生物

PD-1 Q2基本符合预期,销售约5亿元

PD-1在疫情影响背景下销售仍呈上升趋势,预计销售团队由年初700+人,已扩充至1000+人,助力三线城市增加投放。PD-1预计今年将有5个大适应症报批,另有多个适应症明年报批。

研发进展顺利,3个生物类似药:贝伐珠单抗类似药已获批,阿达木单抗类似药预计Q3获批,利妥昔单抗预计2020Q4-2021Q1获批。6个产品进入3期:PCSK9,CTLA-4,FGFR1/2/3,PI3Kδ,CD47,PD-1/PD-L1双抗。

代码已完成去B,有望今年进入港股通。

迈克生物

上半年公司实现营业收入14.52亿元,同比下降4.27%,实现归属上市公司股东净利润3.10亿元,同比增长15.16%。公司代理产品销售收入同比下降19.43%,自主产品销售收入同比增长20.65%,其中自主生化试剂收入同比下降29.08%、自主免疫试剂同比下降15.44%、自主血球试剂同比增长18.17%、自主快速检测试剂同比增长431.10%。报告期内,主要是第二季度,公司以核酸为主的新冠病毒检测产品累计实现销售收入2.15亿元,带动自主产品销售收入增长,同时,公司全自动血细胞分析仪、全自动化学发光免疫分析仪i3000及i1000的装机也快速推进,上半年装机量超过去年全年水平,经营业绩在受到新冠疫情的冲击下保持平稳增长的态势。

公司这个业绩在几个IVD企业中完全不合格,疫情试剂那么大的需求的情况下,公司营收竟然还出现了下滑,也难怪估值上不去了,但即便是疫情概念股中估值相对较低的,目前的PE也接近60倍。

绿叶制药

麦格理发表报告表示,将绿叶制药目标价由4.5港元上调至7.6港元,评级由“中性”上调至“跑赢大市”,相信现价尚未完全反映其未来5年研发的13种创新药物。

该行表示,随着绿叶制药有更多候选药物进入临床阶段,预计会出现更多跨治疗领域的多元化产品线组合。同时,该行将其5种发展中药物列入关注重点,并预计这些药物将于2023至2024年推出市场,收益最高可达35亿元人民币。

此外,该行称,绿叶制药短期盈利受到药品集中采购(GPO)所影响,因此分别下调其2020至2022年盈利测18%/4%/10%。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号