-

不想成为牛市的韭菜,你可以这样做

星图金融研究院 / 2020-07-18 17:34 发布

本文由“苏宁金融研究院”“苏宁金融研究院”原创,作者为苏宁金融研究院高级研究员陈嘉宁,首图来自壹图网。

7月以来,A股迎来了一波跌宕起伏的行情,既有前两周的牛气冲天,又有本周的回调巩固,来找我推荐股票和基金的朋友一下子多了起来。

然而,股市有风险,投资需谨慎。在股市这个行情瞬息万变、板块不停轮动的市场,甭管你是专家,还是大V,一不小心就会被推荐的股票拉下神坛。所以,给人推荐股票这样的事情,不能干!能干的是——授人以渔,介绍一些投资思路和方法,帮助朋友们去判断、分析和决策,才是正道。

下面进入正文。

买股票还是买基金?

刚入市的投资者问得最多的问题是:我应该买股票还是买基金呢?

其实,这两个选项并不矛盾。两者的本质区别是投资者自己选股交易还是花钱请专业的基金经理帮助交易,实际操作中,可以根据自己的具体情况(资金、时间、经验)灵活安排。如果资金规模和个人时间允许,甚至可以考虑分仓,一部分自己操作,另一部分交给基金经理来打理。

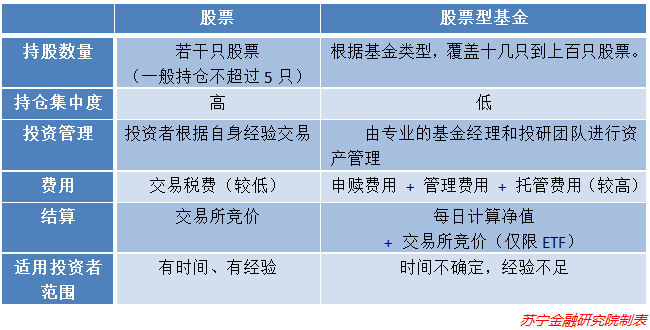

具体来说,投资股票或者股票基金的优劣势如下图所示:

对比上表中的内容可以发现:

(1)在持股数量方面,基金可以覆盖更多的股票,持仓集中度更低,风险更分散。对于选择直接投资股票的投资者,受限于个人的精力和能力,能够同时操作的股票数是有限的。业界的经验,个人投资者同时持仓的股票数不宜超过5只,再多就容易分散精力,顾此失彼了。但是,基金的管理,一般有专业的研究团队,同时持仓的股票往往是十几只到上百只,这样持仓集中度更低,投资组合的风险更加分散。

(2)在投资管理方面,基金投资决策的专业度更高,受情绪影响更小。一方面,基金投研团队一般会对拟投资的目标股票进行财务分析和实地调研,这个是一般的投资者无论从专业能力上(研读分析财务数据)还是时间上(去上市公司实地考察)无法达成的。另一方面,个人投资容易受到情绪的影响,追涨杀跌,而基金的投资则有一定的决策程序,相对更加理性,受情绪的影响更小。

(3)在费用方面,基金因为要请人打理投资,相关的费用要高一些。直接投资股票,仅仅需要交一点交易税费(佣金+印花税+过户费),整体占交易金额的千分之一左右,按次收取,只要不是频繁交易,这部分费用不算太高。

而投资基金的费用包括申赎费、管理费和托管费,其中管理费和托管费摊直接从基金净值里扣除,投资者是感受不到的,但是每年收取基金净值近1.75%的管理费和托管费也不是一个小数目(具体费用比例根据各基金的情况存在差异),另外,无论基金盈亏,这部分费用都是要收的。

(4)在结算方面,除了ETF基金,大部分基金的净值公布频率相对较低(每天一次)。投资者不必花太多的功夫去关注。而股票价格则在盘中,时刻发生着变化,除非已跌得太多,生无可恋,大部分的散户投资者都会不自觉地去看盘,甚至可能影响到一天的工作和心情。

综合以上分析,直接投资股票更适合有充足时间和经验的投资者,而对于时间不确定、经验不足的投资者选择投资基金,将资金交给专业的人去打理则是一个不错的选择。当然两者并不矛盾,条件允许的话,也可以将资金分为两个部分同时进行。

如何选股票型基金?

根据Wind的数据,目前A股有3884只股票,但股票型基金只有1849只,仅为A股股票数目的一半。如何从这1849只基金中选出适合自己的基金组合呢?

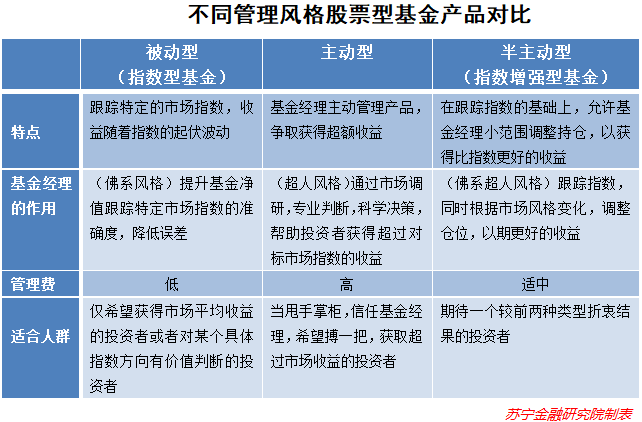

首先,根据基金经理参与程度的不同,将这1849只基金分为了三类:被动型(指数型基金)、主动型和半主动型基金(指数增强型基金)。

虽然同为股票型基金,三类基金的投资策略和逻辑却大相径庭,对比如下表:

接下来,结合各类型基金的特点,分别介绍它们的投资策略:

1、被动型基金:重指数,轻产品。

被动型基金,在命名上被称作“某某指数基金”或者“某某ETF基金”。

其本质上的操作是跟踪特定市场指数。我们知道为了追踪市场或者某个行业的走势,有专门机构编制出一系列市场指数。如沪深300指数,实际上是由沪深两市在规模和流动性方面领先的300只成分股按照一定的配比构成,也是反映A股市场整体表现的“晴雨表”。而被动型基金的任务非常简单,就是跟踪这些指数的走势。如沪深300指数涨了2%,则跟踪沪深300的指数基金也应该涨2%。

从操作层面,因为各指数的成分股和配比都是公开的,基金经理只要按图索骥进行相应的配置就可以了,非常简单。打个比方,指数编制机构就像医生开方子(编制指数),而被动型基金的基金经理相当于药剂师,按方抓药而已。由于管理难度不高,被动型基金收取的管理费也较低,一般是0.5%-1%每年。

在投资者适应性方面,被动型基金适合那些对市场整体或者某个具体行业有价值判断,但对个股拿不准的投资者。比如,某人预计近期A股会有一波涨幅,但是对具体投资哪只股票拿不准,因为每一只股票都有它自己特殊的风险,如“毒疫苗事件”,或者“扇贝跑路”等等,一旦不小心买上了这样的公司股票,难免要受到损失。这种情况下,最理性的办法是投资沪深300指数基金,相当于同时买了沪深两市300只影响力最大的股票,哪怕期间个别公司发生风险,但是对整个指数和中国经济的影响不大,投资者仍然可以获得市场的平均收益。举一反三,同样的逻辑还适合那些对某个具体行业(如生物医药、人工智能、军工)看好,但拿不准个股的投资者。

在投资策略方面,我们建议“重指数,轻产品”——关注目标指数的选取,不要太在意具体选哪个公司的基金产品。因为既然是跟踪指数,只要目标指数确定了(如沪深300指数),具体选哪一个基金公司的哪一个指数基金产品其实差别不大。当然基金公司实力越强,基金规模越大的指数基金跟踪误差可能越小一些,流动性越好一点。

2、主动型基金:把钱交给靠谱的人。

与被动型基金的佛系跟踪策略不同,主动型基金的管理团队更像一群超人,他们会根据自己的经验和选股策略,去挑选那些有增长潜力的股票,把握买点和卖点,帮助客户获得超额收益。

在操作层面,为了实现这个目标,基金经理和投研团队会更加主动的参与到投资决策的每一个节点,从市场信息的收集、财务数据的分析,到对目标公司的实地调研,再到买卖时机的选择,定期的复盘和调整,都可以看到他们忙碌的身影。当然,由于主动管理的难度较大,故管理费比较高,一般是每年1.5%-2.5%。

在投资者适应性方面,主动型基金更加适合那些想当甩手掌柜,希望放手一搏,获取超额收益的投资者。当然,是不是基金经理付出了上述努力,就一定有超额回报呢?答案是不一定的!一方面,市场情况瞬息万变,风格的转变,板块的轮动,会使之前制定的投资策略失效;另一方面,基金经理也是人,也难免有判断失误的情况。所以也有可能会出现基金团队辛苦干了一年,到头来业绩跑不赢大盘的情况。

在投资策略方面,建议“把钱交给靠谱的人”。因为主动型基金的业绩与基金经理关联度比较大,所以如果可能,建议了解一下基金经理的投资经验、过往业绩、投资风格等情况,投资经验越丰富,过往业绩越好,投资风格与现在市场热门的板块和风格相匹配的,则这样的基金经理更可能创造好的业绩。

最后,需要提醒的是,无论我们如何挑选基金经理,还是基金经理如何努力调研选股,都只能增们取得好收益的概率,真正的收益只有到赎回结算那一天才能知道。

3、半主动型基金:折衷方案也是不错的选择。

上文介绍了被动型和主动型两种风格截然不同类型的基金,有朋友肯定会问有没有折中一点的选择?答案是有的,就是我们下面要介绍的半主动型基金(指数增强基金)。

一方面,这个基金非常像指数基金,原则上要按照相应的指数的成分股和配比进行配置;另一方面,又给了基金经理一定的主动权,可以根据市场情况,在一定范围内适当调整配置,以期获得超额收益。

由于以上特点,半主动型基金更适合那些期待一个较前两种类型折衷结果的投资者。由于原则上按照指数配置,故半主动基金的配置更贴近被动型基金,建议参考被动基金的规则进行配置。

一些特殊的基金

前面介绍的是普通股票型基金的配置思路,其实在市场长期发展过程中,还演化出一系列特殊的股票型基金。这些特殊基金在普通股票基金的基础上,又各有特点,投资者也可以根据自己的情况进行配置:

1、分级基金:加杠杆的基金,高风险高收益。分级基金一般分为两个部分:“分级A”和“分级B”。在操作上可以简单理解为“分级A”借钱给“分级B”炒股。所以“分级A”部分更像一个债券,获取固定收益,风险也相对较低;另一方面,由于向“分级A”借了钱,“分级B”可投入股市的资金规模翻倍,投资收益和亏损也随之翻倍。

假设某分级基金,“分级A”和“分级B”部分分别募了10个亿,对于“分级A”的投资者,相当于买了一个债券,获取固定收益。而对于“分级B”的投资者相当于只投资了10亿元的资金,却可以拿着20亿去炒股,假设投资组合只涨了2%,在杠杆的作用下,“分级B”投资者的实际收益可以达到4%。当然,同理亏损也会翻倍。

所以,那些希望加杠杆,通过承担更高风险,获取更高收益的投资者可以考虑投资“分级B”基金。

2、ETF基金:场内交易基金,流动性更好。前面聊过,大部分的基金都是每天公布一次净值,申赎一般也需要1-2个交易日。ETF基金则是一个异类,它属于场内交易基金,可以像股票一样在交易软件中实时的竞价和交易,具有更高的流动性。

3、FOF基金:投基金的基金,更高的分散性,但需要收两道管理费。前面介绍的普通型基金,往往直接投资股票,而FOF基金则是投资基金的基金,故它的投资标的是其他的基金。如此操作的好处是风险更加分散,缺点是要收两道管理费(FOF基金管理方收一道,被投资基金的管理方再收一道)。

4、股债混合基金和保本基金:同时投资股债,风险更低。此类基金的投资范围除了股票之外,也会引入一些风险相对较低的债券,而保本基金甚至还会采用一些保本策略,以进一步控制风险。由于风险更低,该类基金受到风险厌恶型投资者的欢迎。

5、投资海外的基金:身在国内也可以投资海外。由于外汇管理制度的要求,我国公民直接投资海外资产是存在一定门槛的,但是国内市场上还是有一些工具可以投资海外资产的。如挂钩纳斯达克指数的纳指ETF(股票代码:159941),其实是一只跟踪纳斯达克指数的指数基金。另外市场上还有不少QDII基金,也是以海外资产为主要的投资标的。当然,目前的“牛市”主要在国内,海外市场由于疫情影响,存在较大不确定性,但是作为资产多元化配置的一部分,了解一下肯定是没错的。

特别提示:近日,苏宁金融研究院发布了《2020互金二季报》,读者可在“苏宁金融研究院”后台回复“2020互金二季报”,一键获取网盘链接和提取码。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号