-

000860顺鑫农业:“民酒”龙头亟待崛起

百家云股 / 2020-07-10 10:07 发布

【摘要】:

1、民酒龙头稳步前行。

2、疫情影响下大众酒具备刚需属性,短期波动不改长期向好趋势。

3、业务不断聚焦白酒主业,资产质量持续改善。

4、大众民酒定位凸显,牛栏山成长可期。

5、渠道建设日臻完善,全国化扩张加速进行。

6、评级预测:2020-2022年盈利持续增长,“买入”评级。

7、当前股价已在6.30日进入域加级别安全区域,且目前股票处于中短线上涨趋势中,近日进入到加速震荡阶段,后市有望出现震荡上涨行情,建议逢低关注。

一、【公司简介】

主营白酒+猪肉。公司从事的主要业务包括:白酒酿造与销售;种猪繁育、生猪养殖、屠宰及肉制品加工;房地产开发。根据外部环境变化和内部自身经营战略的调整,公司主业逐步突出,现已形成了以白酒、猪肉为主的两大产业。白酒产业的主要产品以“牛栏山”和“宁诚”为代表,“牛栏山”现已形成清香型“二锅头”和浓香型“百年”两大系列白酒;“宁诚”现主要为绵香型宁城老窖白酒。公司种猪繁育、生猪养殖、屠宰及肉制品加工业务产品,主要包括“小店”牌种猪及商品猪、“鹏程”牌生鲜及熟食制品。

二、【投资逻辑】

(一)业务结构不断优化,大众名酒未来可期

1、民酒龙头稳步前行。公司成立于 1998 年 9 月,是北京市第一家农业上市国有企业,其前身为北京市泰丰现代农业发展中心。公司第一大股东为北京顺鑫控股集团有限公司(20Q1 持股 38.45%),实际控制人为顺义区国资委。公司主营业务包括白酒酿造与销售、生猪养殖、屠宰及肉制品加工、房地产开发等,已形成了以白酒、猪肉为主的两大核心产业:白酒产品以“牛栏山” 和“宁诚”为代表,其中“牛栏山”现已形成清香型“二锅头”和浓香型“百年”两大系 列白酒,为公司白酒主打品牌,“宁诚”现主要为绵香型宁城老窖白酒,销售规模较小;公司种猪繁育、生猪养殖、屠宰及肉制品加工业务产品,主要包括“小店”牌种猪及商品 猪、“鹏程”牌生鲜及熟食制品。公司致力于打造“民酒”第一品牌,拥有极高的客户粘性和忠诚度,其牛栏山酒厂是北京地区保持自主酿造规模最大的白酒企业,拥有“中华老 字号”、“中国驰名商标”和“中国酿酒大师”等荣誉称号。

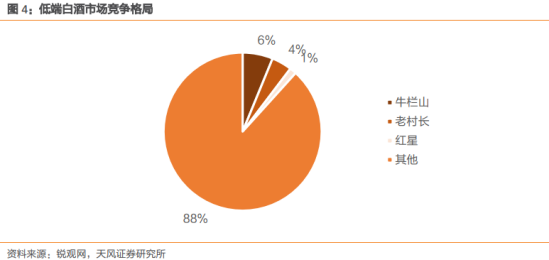

2、疫情影响下大众酒具备刚需属性,短期波动不改长期向好趋势。经销商节前打款积极,疫情对聚饮、宴席等白酒消费场景形成较大冲击,而以自饮消费为主的光瓶牛栏山具备刚需防御属性,疫情期间终端商超反馈动销良好,外埠市场延续高增趋势。另一方面疫情或将加速行业集中度提升,目前低端酒市场规模约 2000 亿元,CR3仅为12%(其中第一品牌 牛栏山市占率约 6%),行业集中度较低。此次疫情使得一些中小酒厂面临较大资金考验,这也给了龙头企业一定的时间窗口,市场份额或向行业龙头不断集中。在全年“稳增量、增存量、提质量”的总基调下,牛栏山有望凭借产品高性价比、全国化扩张、渠道利润丰厚持续提升市占率,引领民酒不断发展。

(二)收入稳健增长,业务不断聚焦白酒主业。

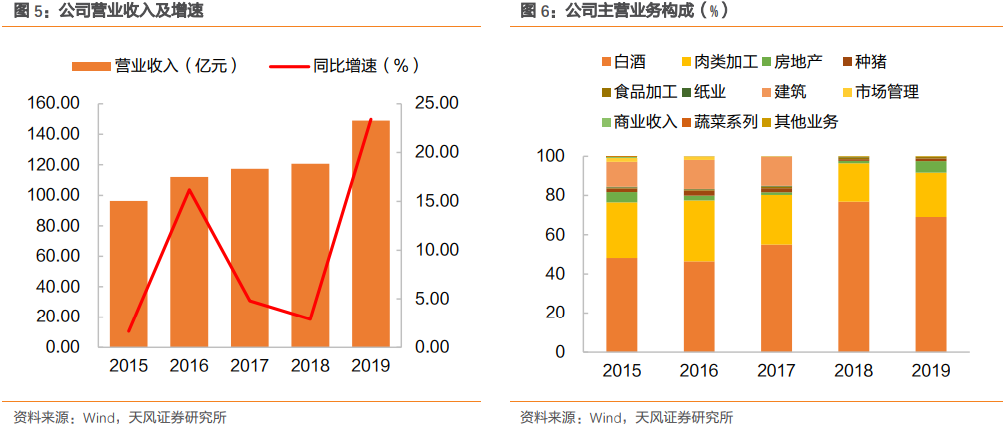

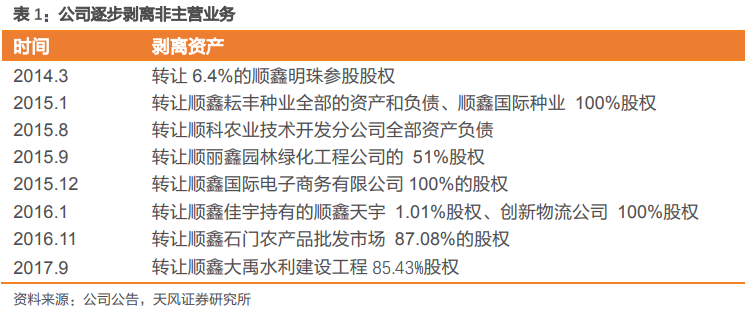

1.业务不断聚焦白酒主业,资产质量持续改善。公司上市以来业绩稳健增长,近 20 年间收 入 CAGR 达 15.42%。2019 年公司实现营业收入 149.00 亿元(同比+23.4%),实现归母净利 润 8.09 亿元(同比+8.73%)。从收入构成来看,公司三大主营业务分别为白酒、肉类加工、房地产。其中白酒为公司核心业务,19年营收102.89亿元(同比+10.91%),占比 69.06%,且近年来业务结构仍不断向白酒集中;肉类加工为第二大板块,19 年实现营收 33.70亿元 (同比+42.28%),占比 22.62%,业绩主要为猪肉屠宰贡献;房地产业务收入 8.73 亿元,占比 5.86%,因其经常出现阶段性亏损,一度拖累公司业绩,近期拟作战略退出。公司自2014 年提出“主业突出、清晰业务、同业整合、价值实现”的战略后,近年来持续优化业务结构,集中精力做强做大主营业务,陆续剥离盈利能力弱的非主营业务。随公司改革逐步推进,地产业务有望陆续剥离,未来或将持续聚焦“酒+肉”的主营方向,为业绩改善提供强有力支撑。

2.大众民酒定位凸显,牛栏山成长可期。公司白酒产品以大众名酒“牛栏山”系列为主,品牌下分清香二锅头和浓香陈酿两条产品线。公司主打“正宗二锅头,地道北京味”,牢牢抓住北京特有白酒风味这一品牌价值,精准定位于“民酒”,在大众酒市场深入人心。长期来看,我们认为结构升级+全国化扩张+放量提价是支撑公司白酒业绩增长的主要逻辑。

性价比优势放大品牌粘性,结构升级大势所趋。目前公司整体产品结构仍以低端酒为主,低端酒中大单品牛二(42 度陈酿)卡位 15 元价格带,跟同价位段的竞品相比价格偏低。虽然公司产品结构阶段性下移,但品质高、单价低的高性价比策略快速得到了全国消费者认可,同时也在不断增强牛栏山的品牌粘性。在品牌影响力稳固的基础上,19 年牛栏山适时推出“珍牛”、“中国牛”、“魁盛号”等中端新产品,着力于产品结构的向上延伸。我们认为在消费升级的行业趋势下,公司未来产品结构有望持续优化,支撑长期业绩改善。

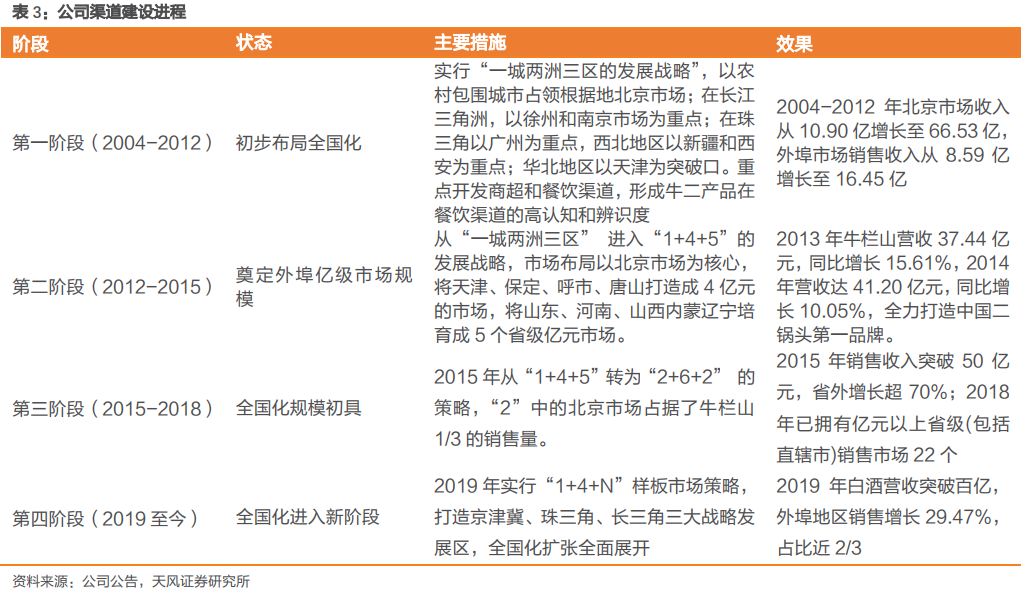

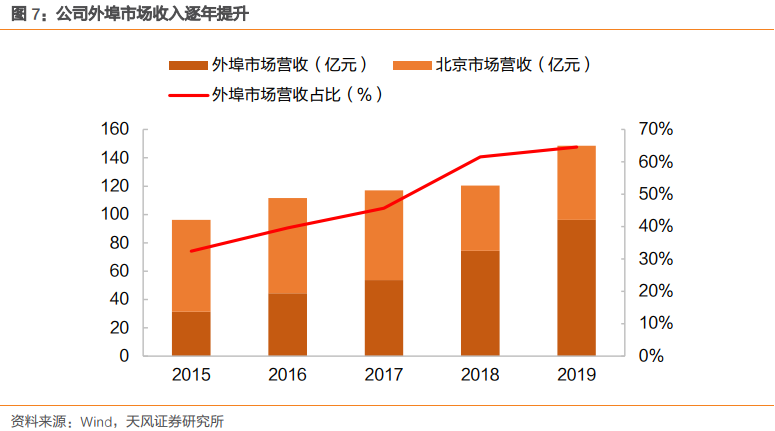

3.渠道建设日臻完善,全国化扩张加速进行。公司白酒业务围绕“深分销、调结构、树 样板”的营销思路,一方面以大商制的模式推动渠道下沉、提升区域效益,另一方面 进行全国化产品推广,并着力打造“1+4+N”样板市场(即以北京为中心,以初具样 板模式的南京、长春、东莞、苏州为多核,以未来多个外埠样板市场为多点的“一心 多核多点”的标准化、规范化的样板市场格局)。2019 年公司白酒销售规模首次突破 百亿,其中外埠市场销售占比已增至 64.58%,拥有亿元以上省级(包括直辖市)销售市 场 20 余个,全国化扩张初见成效。我们认为大众酒目前行业集中度较低、区域化竞 争较激烈,渠道下沉将是大众酒企提升市占率的关键,随公司全国化扩张进程加快, 其市场份额有望进一步提升。

4. 业务拆分:

A. 牛栏山具备刚需属性,疫情对公司影响有限,20-22 年收入均保持 10%以上较快增长。

B. 主营业务进一步聚焦“酒+肉”,预计销量保持快速增长:20-22 年白酒销量分别增长 5%、13.5%、8%;肉类销量增长 10%、5%、5%。同时地产业务陆续退出,对公司盈利影响逐 渐降低。

C. 牛栏山延续高性价比优势,产品结构升级初见成效,20-22 年产品吨价分别增长 1%、5%、 5%,带动公司毛利率逐步上行。

D. 全国化进程稳步推进,外埠市场延续高增态势,市场占有率持续提升。

5、机构评级预测:

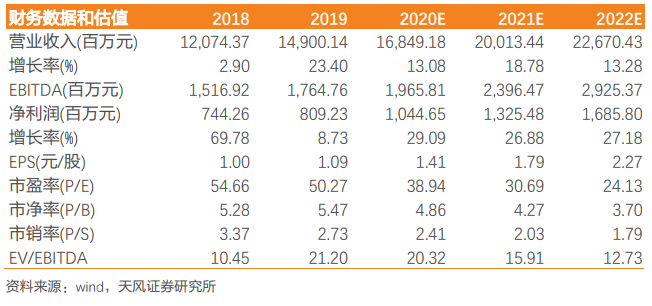

长期来看,公司牛栏山全国性品牌优势突出,渠道资源整合及经销商合作理念领先行业,未来将充分受益光瓶酒市场头部集中,产品结构升级以及全国化扩张趋势带来的高质量增长。我们预计公司 2020-2022 年实现营收 168.49/200.13/226.70亿元,同比 +13.08%/18.78%/13.28% ,实现归母净利润 10.45/13.25/16.86 亿 元, 同比 +29.09%/26.88%/27.18%,对应 EPS 分别为 1.41/1.79/2.27 元。根据可比公司估值法,考虑 到公司牛栏山属于大众酒,具备一定快消品属性,给予公司21年PE35x,目标价 63元,首次覆盖,给予公司“买入”评级。

【风险提示】:疫病风险;价格波动风险;出栏量增长不达预期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号