-

先赛道,再选企业,估值第三

江辉价值远航 / 2020-06-23 09:42 发布

做投资时,首先应该选赛道,其次是选企业,估值只能放在第三位。我们在深入研究和分析一家企业的时候,首先要看他处于什么样的赛道,好的行业更容易出好的企业,因为容易形成护城河。

很多投资者经常会问到为什么放着10倍以下的地产、钢铁等行业不去选,而非要去选那些大于30倍甚至更贵的消费、医药行业,这就是赛道的问题了。

最近巴老止损的航空股估值也不贵,但是买入之后股价不但没有上涨,反而下跌,巴老最终“割爱”卖出,固然有新冠疫情的影响,但其实还是赛道出问题了,是因为行业的问题。同样,巴老在最早投资伯克希尔哈撒韦的时候,该公司是个纺织企业,估值也很便宜,但是时代的发展,社会的进步,纺织行业这个赛道出现了问题,即使巴老也没有办法“阻挡”历史进步的车轮,最终伯克希尔哈撒韦转型为更有前途的银行、保险之后才大获成功。通过巴老投资纺织业、航空业的企业,可以看到赛道的选择是多么的重要。可见,赛道不行,即使估值再便宜,也不能“图便宜”就去投资。

随着老龄化社会的到来,以及人们对于健康的重视程度日益提高,医药行业不仅拥有长长的坡道,而且有着厚厚的雪。但这并不意味着所有的医药企业都能够走出长牛,需要优选细分子行业,比如CRO行业、创新药行业、生物疫苗行业、医疗器械行业、特色药行业等。介绍三个医药赛道,挑选其中的优秀企业。

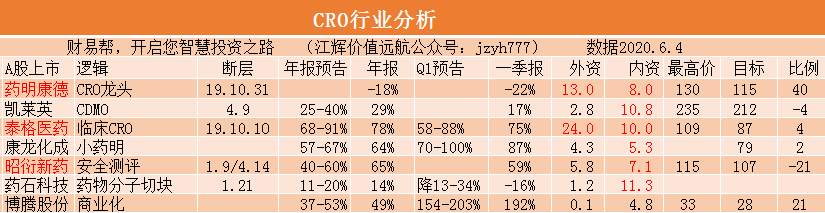

CRO行业增速快,渗透率提升

上周在里我写道,CRO行业拥有长长的坡道厚厚的雪,这是基于CRO企业在新药研发中有助于提高研发成功率、压低研发成本、缩短研发周期,医药企业对其认可度逐渐提高,全球CRO行业的渗透率也在稳步提高;同时,全球医药市场规模持续增长,在研新药数量持续增长,亦推动了全球CRO行业规模快速扩张。

2020.6.3:CRO行业——长长的坡,厚厚的雪

2020.6.7:CRO行业,不容忽视的投资机会

根据Frost&Sullivan的数据统计,2015-2021年,全球CRO市场规模将从318.5亿美元增长到645.8亿美元,预计年复合增长率为12.8%,增长稳健。国内CRO增速远高于全球增速。同时全球CRO行业的渗透率由2006年的18%提高到2015年的44%,预计到2020年将达到54%,意味着届时将有一半以上的研发工作委托给CRO公司。如果认可你认可这个赛道是一个好的赛道,就要在这个赛道选择优秀的企业。

新冠疫情为生物疫苗提供发展“契机”

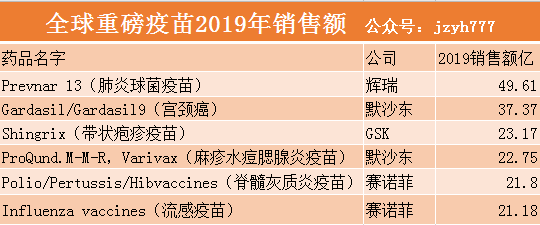

而这次新冠疫情在世界范围内的蔓延,使得人们对于疫苗的认识会更加深刻,各国及药企也会更加重视疫苗的研发和使用。

相关阅读:疫苗行业,虽任重而道远,但机会更大

疫苗是一种医疗用生物制品,通过让接种者主动暴露在安全性可控的抗原中,触发身体免疫机能并留下免疫记忆,最终实现对某一种或一类特定疾病的预防(或治疗)。根据美国疾病防控中心数据,部分疾病若通过接种疫苗实现事前预防,其费用消耗仅为事后治疗的1/5-1/27,具有极高的性价比。

辉瑞公司生产的Prevnar13(肺炎球菌疫苗)2019年全世界范围内的销售额是49.61亿美元,默沙东生产的Gardasil/Gardasil9(宫颈癌疫苗)2019年全世界范围内的销售额是37.37亿美元。短期国内的疫苗难以与欧美强国“抗衡”,但是我们也会“奋起直追”。

而根据中检院数据显示,13价肺炎疫苗1-5月累计批签发数量约为190万支,同比增长56%。其中沃森生物累计获得批签发71.43万支,占比达37.53%;辉瑞累计获批118.87万支,但由于竞争对手沃森的出现,4月、5月均未获批签发,今年前5个月累计批签发数量同比下降2.38%。国产疫苗价格相对便宜,在同等质量下受欢迎程度会更高。生物疫苗这个赛道还是有大的空间的。

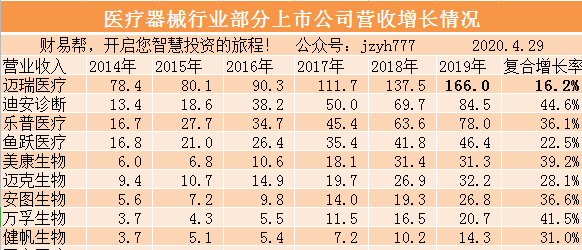

国产替代促进医疗器械快速发展

随着全球人口自然增长、人口老龄化程度提高,医疗健康行业的需求将持续提升。根据数据预计,2018年全球医疗器械市场容量约为4278亿美元,2017-2024年全球医疗器械销售额平均增长5.6%,2024年将达到5945亿美元。

我国是人口大国,人口老龄化程度不断提高,随着经济的快速发展,民众支付能力不断增强,医疗体系逐步完善,我国医疗器械行业增长迅速,已经成为全球第二大市场。2018年我国医疗器械生产企业主营收入约为6380亿元,2021-2022年医疗器械生产企业主营收入将有望突破万亿元,我国医疗器械行业复合增长率持续保持15%左右,中国市场未来一段时间将维持高速扩容态势。增速远超全球。

我国医疗器械行业市场中,高端医疗器械市场仅占比25%左右,我国高端、大型医疗器械市场仍由外资主导目前竞争格局是中高端市场外资垄断,低端市场过度竞争,中高端市场成为进口替代主战场。

先选赛道,再选企业,估值第三。自上而下,高屋建瓴,更容易把握行业方向。外资进入国内市场的资金越来越大,优质公司被“扫货”的越来越多。泰格医药已经被“买爆”的情况下,股价周五大涨,创出历史新高,很多投资者用“疑惑”的眼神盯着这样的企业,但也仅仅是盯着。这就是格局!外资看重的是未来的确定性,看重的是CRO赛道在中国的发展,正因如此,外资毫不犹豫的买到上限,剩下的就是看着企业快的发展了。外资不是傻,而是看的时间更久,所以短期的估值贵一点没有关系,因为时间最终会给出答案。不要忘了,很多欧美国家已经进入负利率时代,而投资A股优秀企业取得10%-15%的投资收益还是有所保障的,外资更善于“慢慢变富”!

投资A股,成长比低估更重要,只要拥有较高和较确定的成长性,估值不离谱就可以进场。如果只是低估,却没有成长性,甚至基本面恶化,这个时候低估反而会成为陷阱。我们更应该把精力和资金投入那些商业模式好,企业成长性高、竞争格局良好的行业和领头公司,而非一味的寻找估值低。

医药行业,机会和风险并存,研究好企业,寻找好价格,才能获得好收益。继续聚焦医药行业,让我们一起跟随优秀企业一起成长,与志同道合的人价值远航。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号