-

三友医疗——专注脊柱类植入耗材的未来成长之星

芮轩价投

/ 2020-06-12 11:40 发布

/ 2020-06-12 11:40 发布骨科是一个好赛道。骨科市场整体竞争格局方面,全球主要以强生、捷迈、史塞克、施乐辉、美敦力、锐适为主,TOP6 占据63%的份额,集中度较高;我国骨科市场 TOP5为外资企业,占据国内骨科市场37.93%,威高骨科、大博医疗、凯利泰分别以 4.05%、 2.86%、1.83%的份额位列六、七、八位,内资企业供应商众多,但市场集中度较低。

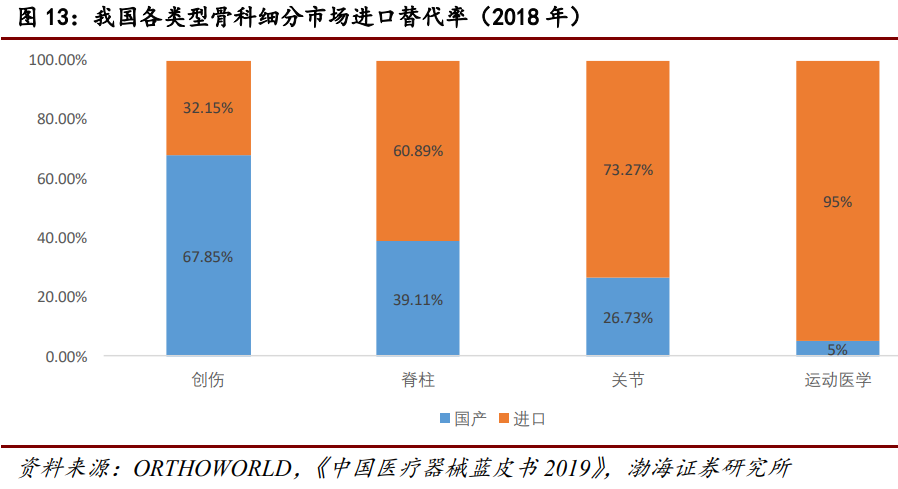

在细分市场竞争格局方面:我国创伤类骨科耗材市场基本实现进口替代,2018年国产份额约为67.85%,脊柱类、关节类和运动医学类国产化率较低,分别为 39.11%、26.73%和 5%,进口替代空间大。

关注芮轩价投的朋友应该知道前面我们讲了大博医疗,实际上骨科相关企业除了大博医疗,还有凯利泰、三友医疗,以及在H股上市的爱康医疗、春立医疗、微创医疗与威高股份。其中爱康医疗和凯利泰,都是高瓴资本重点布局的骨科企业。今天我们来聊一下三友医疗,先来看一眼成绩单,可以看到近几年营收和净利润都保持着高速增长。

一、企业简介

三友医疗,公司全称上海三友医疗器械股份有限公司,这是一家总部位于大上海的骨科企业,2020 年 4 月 9 日在上海证券交易所科创板上市,股票代码688085。三友医疗成立于 2005 年,主要从事医用骨科植入耗材的研发、生产和销售。

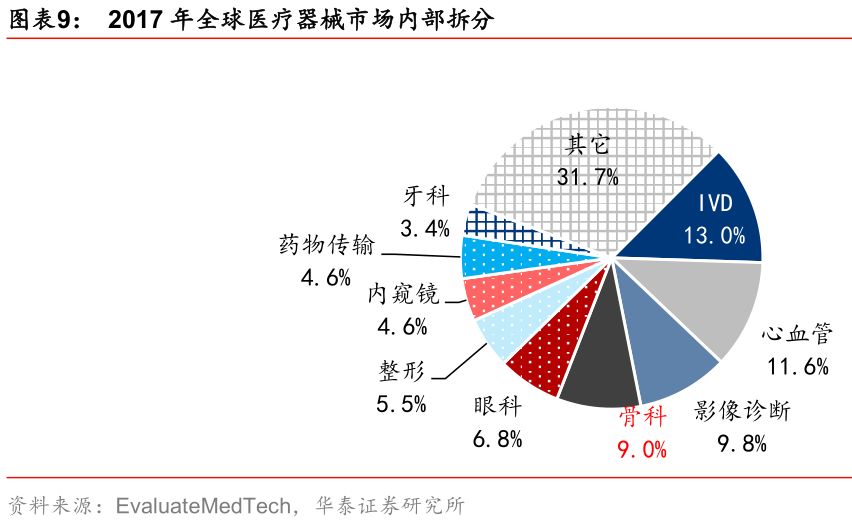

骨科植入耗材是指被植入人体内用于取代或辅助治疗受损伤的骨骼的器材。其按产品用途主要分为创伤类(如骨板、骨钉等)、脊柱类(椎弓根螺钉、连接棒等)和关节类(如膝关节、髋关节、肩关节等),一般技术壁垒从低到高分别为创伤类、脊柱类、关节类。Evaluate MedTech 数据显示,2017 年骨科植入类耗材约占全球医疗器械市场总规模的 9.0%,是全球医疗器械第四大细分子领域。

上海三友医疗器械股份有限公司是一家以骨科植入耗材的研发、生产及销售为主营业务,并具备从临床需求出发进行自主创新的能力的企业。公司目前主要产品包括脊柱类植入耗材系列、创伤类植入耗材系列。公司通过自主创新,自2011年起陆续推出了Adena 脊柱内固定系统、ZINA 脊柱微创内固定系统、HalisPEEK 椎间融合器系统等产品系列,在提高复杂支柱畸形三维矫形效果的同时降低了手术的风险和难度。公司在脊柱类植入耗材领域已建立起较高的品牌知名度,市场地位较为领先。2018年公司脊柱系列产品市场份额位居国内企业第三名,在全市场中排名第六,市场份额2.73%。

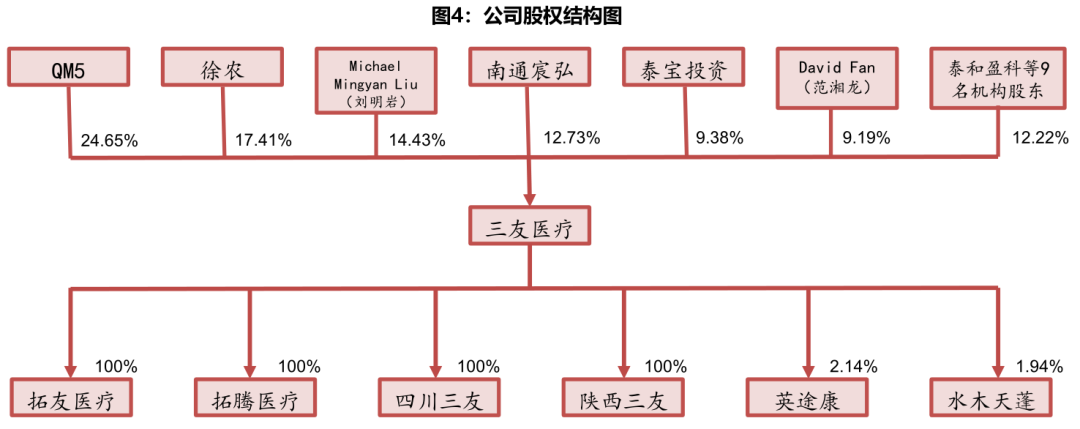

三友医疗公司实际控制人为徐农、Michael Mingyan Liu(刘明岩)、David Fan(范湘龙),三人分别持有公司17.41%、14.43%、9.19%的股份,合计持股41.03%,并于2014年签订《一致行动协议》成为公司实际控制人。

二、主营业务与产品

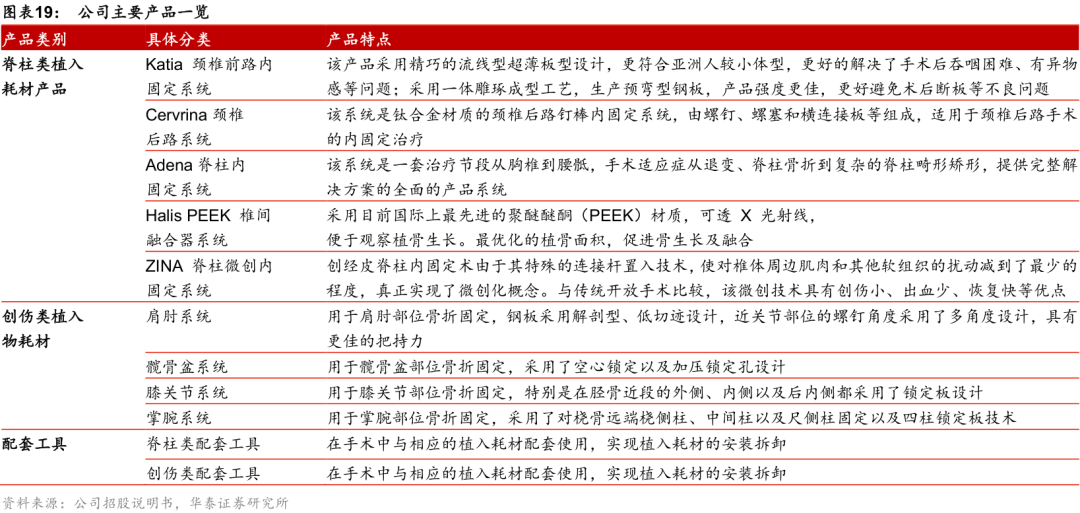

公司主要产品包括脊柱类植入耗材、创伤类植入耗材和手术工具等。其中,脊柱类产品贡献公司主要收入及毛利,其2018 年收入和毛利占比分别为 92.0%和 94.2%。公司通过自主创新,自2011年起陆续推出了Adena 脊柱内固定系统、ZINA 脊柱微创内固定系统、HalisPEEK 椎间融合器系统等产品系列,在提高复杂支柱畸形三维矫形效果的同时降低了手术的风险和难度。

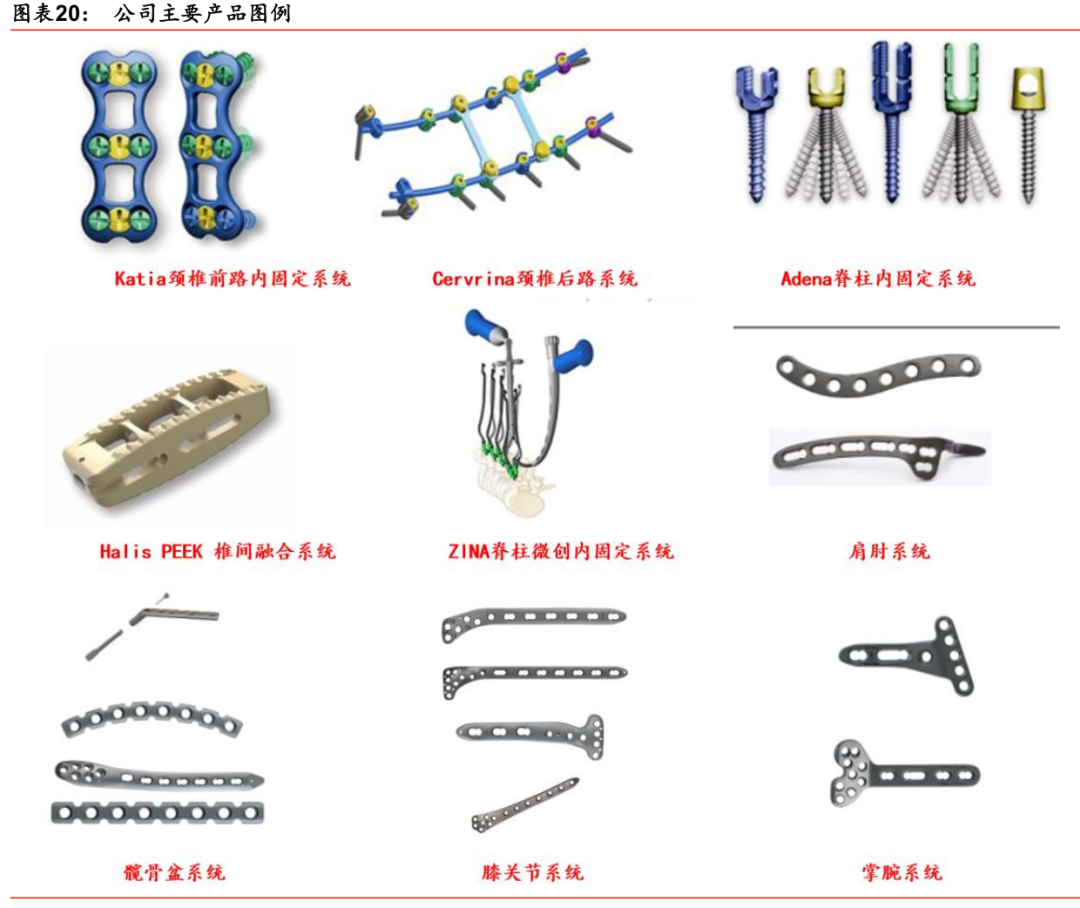

公司已上市产品主要集中在脊柱类植入耗材、创伤类耗材及配套工具三大类。其中脊柱类耗材主要包括Katia颈椎前路内固定系统、Cervrina 颈椎后路系统、Adena 脊柱内固定系统、Halis PEEK 椎间融合器系统及ZINA脊柱微创内固定系统;创伤类耗材主要包括肩肘系统、髋骨盆系统、膝关节系统及掌腕系统;配套工具主要指脊柱类配套工具和创伤类配套工具。

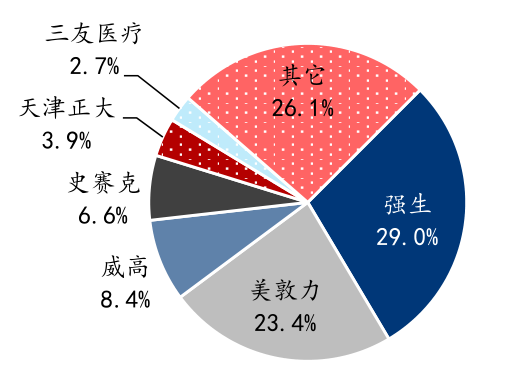

脊柱类植入耗材市场,目前三友医疗处于国产第三 ,全市场第六的位置。根据南方医药经济研究所数据,2018 年,三友医疗的脊柱类业务在国内市场份额为2.7%,排在国产第三、全市场第六名。国内脊柱类耗材市场目前仍由强生、美敦力等外资品牌主导,国产进口替代潜力仍较大。前6名依次是:强生、美敦力、威高、史赛克、天津正大、三友医疗。其中威高和天津正大为国内企业,威高在港股上市,天津正大暂未上市。

公司高度重视产品的更新迭代,在创伤和脊柱领域继续丰富产品线的同时,在3D打印、新材料应用等领域也正在加强研发投入。目前公司已建立完整的产品研发流程体系,并拥有国际先进的研发设备和研发项目管理系统。此外,公司曾获评为上海市专利工作试点企业、上海市科技小巨人企业,公司产品还曾荣获中国教育部科学进步奖一等奖、中华医学科学技术二等奖等荣誉,公司目前已获三类医疗器械产品注册证21项、发明专利26项、实用新型专利73项。

三、未来看点

1、国内市场增长稳健,目前由外资主导,脊柱和关节类进口替代潜力大

根据南方医药经济研究所数据,2018 年,国内骨科植入类耗材市场规模为 258 亿元,2014-2018 年 CAGR 为 17.1%,其预计到 2023 年,规模可达到 505亿元,2019-2023 年 CAGR 达 14.2%,增速远快于全球。

骨科疾病高发,患者人数 较 多 :骨质疏松是老年骨折的重要原因之一。根据中国外科植入物专委会数据,2005 年我国骨质疏松患者已超过 1 亿人(主要为中老年人群),其预计随着老龄化加重,到 2050 年患者数将增加至 2.12 亿人。文献《The prevalence of symptomatic Knee Osteoarthritis in China》中指出,2011 年,我国 45 岁及以上人群中症状性膝关节炎患病率为 8.1%。

2、产能扩张

公司目前产能以近饱和,计划用本次募集资金实施骨科植入物扩产项目。建成投产后将形成年新增 808,453 件脊柱类植入医疗器械,354,725 件创伤类植入医疗器械的生产规模,预计可满足公司未来数年产能需求,为未来公司发展和市场扩张打下了良好的基础。

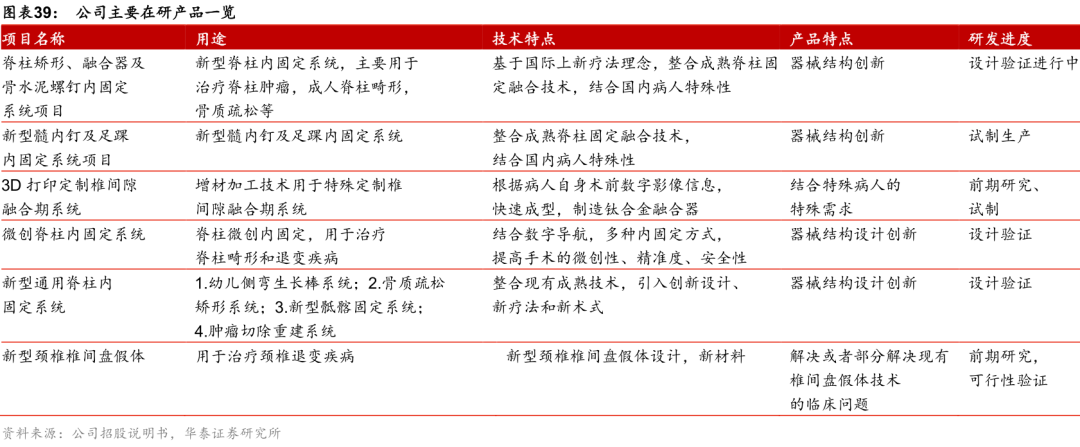

3、重视研发,在研产品进展顺利。公司在研产品丰厚,主要聚焦骨科植入耗材领域,主要产品及研发进度如下:

四、风险提示

1、医疗体制改革带来的政策变动风险

高值耗材带量采购降价风险。公司主要产品骨科脊柱类、创伤类属于高值耗材领域,可能存在集中采购降价风险。

2、市场占有率较低

2018 年三友医疗在我国脊柱植入类耗材市场占有率仅为2.73%,相对较低,与行业龙头企业强生、美敦力等相比,在品牌影响力、产品技术储备等方面还存在较大差距,发行人面临激烈的市场竞争。

3、产品结构单一

公司收入和利润始终最主要来源于脊柱类植入耗材,创伤类产品对公司业绩影响较小,脊柱类产品主营业务收入和毛利占比均超过90%,创伤类产品的主营业务收入及毛利占比均低于 10%。脊柱类产品中,Adena 脊柱后路内固定系统、Halis 胸腰椎融合器系统、Zina 脊柱微创内固定系统为最主要的品种,2019 年三者合计收入占比达到 73.63%,存在产品结构单一的情况。公司存在产品结构单一、创伤类产品的长期研发及市场开拓不达预期的风险。

总结一下:三友医疗公司主要产品为脊柱类植入耗材及创伤类植入耗材,是国内脊柱耗材领域少数具备从临床需求出发进行原始创新能力的企业之一。脊柱类耗材占营收的90%以上,但公司目前在国内脊柱市场的份额只有2.73%左右,还是非常小,全市场第6名,国内第3名。公司未来可能会随着骨科行业的进口替代而走上快车道,有一定的想象空间。但同时也受两票制和高值耗材带量采购降价风险影响,存在较高的不确定性。

券商预测三友医疗2022年净利润为2.6亿,按照30-50倍的估值来预估,2022年悲观估值78亿市值,乐观估值130亿市值,目前总市值已经127亿(6月9日收盘),基本上已经提前透支了未来2-3年的业绩。当前滚动PE在130倍,建议在40倍以下进场较为安全。

本文完。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号