-

兆丰股份——被低估的汽配企业

求理

/ 2020-05-16 08:33 发布

/ 2020-05-16 08:33 发布

本周我们来聊一只很干净、很纯洁、利润高的都不像搞汽配的一家公司——兆丰股份。

这家公司是生产汽车轮毂轴承单元的汽车零部件制造企业,只不过兆丰股份的产品主要应用于汽车后市场,也就是维修和改装市场,暂时还没有做主机市场。

这个公司国外销售占比较多,60%的产品都出口到了国外,大部分以美国为主,尤其是国外的中高端市场。因为国外汽车后市场业务较为成熟,再加上兆丰技术储备比较丰富,所以在国外小众市场中比较吃得开。

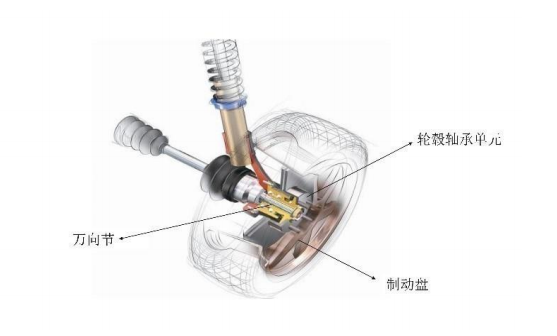

要分析兆丰股份的业务,我们得大概了解一下汽车轮毂轴承是个什么东西,我们简单介绍一下,只做简单了解就可以。我们先看一下轮毂轴承单元在汽车中的位置:

(汽车轮毂单元示意图,图片来源于兆丰股份2019年年度报告)

兆丰股份年报中说这个产品是对传统汽车车轮用轴承所进行的革新,比较专业的解释是这样的:

将轮毂轴承安装法兰、轮毂轴承、轮毂与刹车盘或轮轴的连接心轴、以及相关的密封件、轮速传感器和磁性编码器等主要零部件一体化设计并制造,并与汽车行驶系统、制动系统等的元件集成一体的模块化产品。

由于在汽车行驶过程中,汽车轮毂轴承既承受径向力,又承受轴向力,同时高速运转,所以轮毂轴承单元是汽车驱动结构中的关键零部件之一,也是关系到汽车行驶安全的零部件之一。随着技术的发展,目前国外开始批量生产和应用第三代轮毂轴承单元,而国内使用比较多的还是第一、第二代轮毂轴承单元,兆丰目前可以规模化生产第一、第二、第三代轮毂轴承单元,并正在储备和开发第四代轮毂轴承单元。

兆丰股份累计开发各类型号的汽车轮毂轴承单元超过3800余种,覆盖了世界上包括奔驰、 宝马、奥迪、福特、通用、克莱斯勒、大众、本田、丰田、标致等在内的主要中高档乘用车、商用车的车系车型。

(兆丰股份产品示意图,图片来源于兆丰股份2019年年度报告)

兆丰股份主营业务比较稳定,未来的看点在新增产能的投放和国内主机市场的开拓,2019年年度报告中显示兆丰已经通过北汽项目和比亚迪汽车供应商资质审核,并已开始供货。

关于后续看点我们稍后会再次提到,我们先看兆丰股份的财报数据:

01 收入

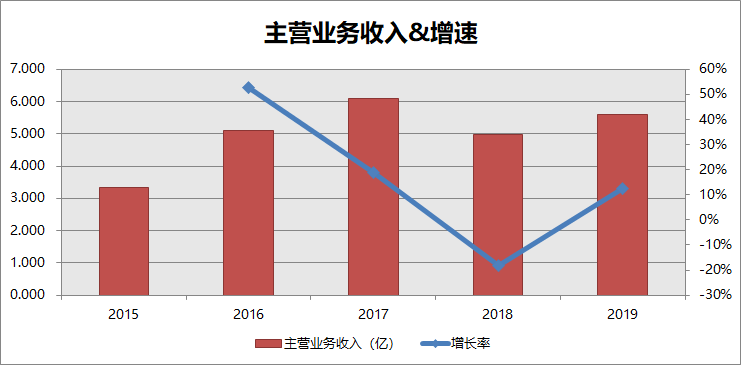

我们先看一下兆丰股份近5年的主营业务收入情况:

(主营业务收入,数据来源于兆丰股份各年年度报告)

从营收数据上来看,2017年是收入的高峰,也就是公司在创业板上市的元年,当年营收6.085亿,同比增长18.99%,但随后2018年收入开始出现下滑,2018年的营收同比2017年下降18.26%。

2019年开始恢复,但还没有达到2017年的水平。我们从年报中看到2019年主营业务收入为5.592亿,同比2018年增长12.42%,比较温和。我们再看下各季度的数据表现:

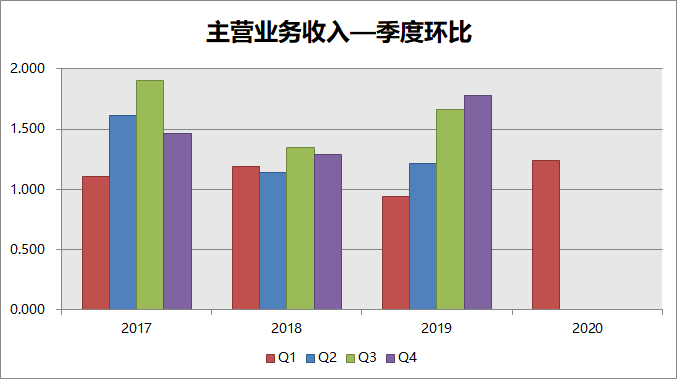

(主营业务收入季度环比,数据来源于兆丰股份各年年度报告)

(主营业务收入季度,数据来源于兆丰股份各年年度报告)

从季度分布上来看,兆丰股份的营收有较为明显的周期性特征,即每年的Q1收入为一年当中的最低值,随后逐季度走高,Q3和Q4营收为一年中较为高的两个点。

2018年各季度营收是比较平均的,但其含义只能定义为旺季不旺,营收没有随季节性的旺季而扩张,使得整个2018年营收出现负增长。

从同比数据来看,2019年Q3营收开始恢复正增长,同比2018年Q3增长23.29%,随后2019年Q4、2020年Q1营收继续保持扩张态势,同比增长分别为37.74%和31.58%,扩张趋势明显。

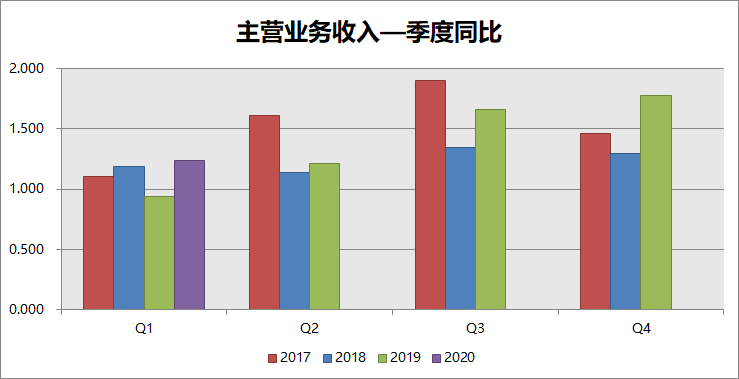

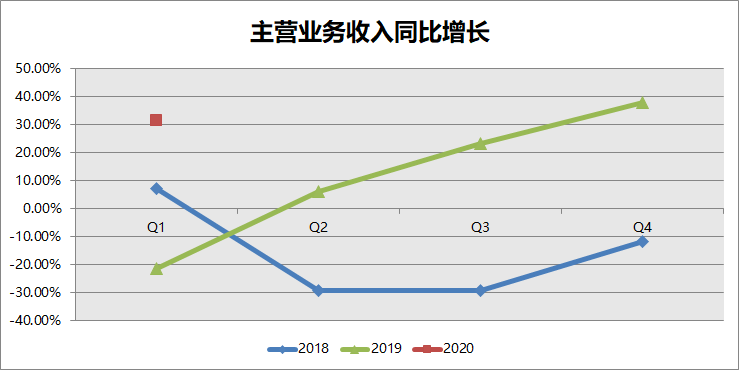

如果我们看一下主营业务收入同比增长的曲线或许看的更明显:

(主营业务收入同比增长季度,数据来源于兆丰股份各年年度报告)

营收从2019年Q3可以看作是高速增长的起点,如果没有疫情影响的情况下,未来大概率也可以保持这一增速,疫情对兆丰股份业务影响有多大,目前还无法评估,但我相信疫情的影响只是短暂的,不影响未来营收继续向好。

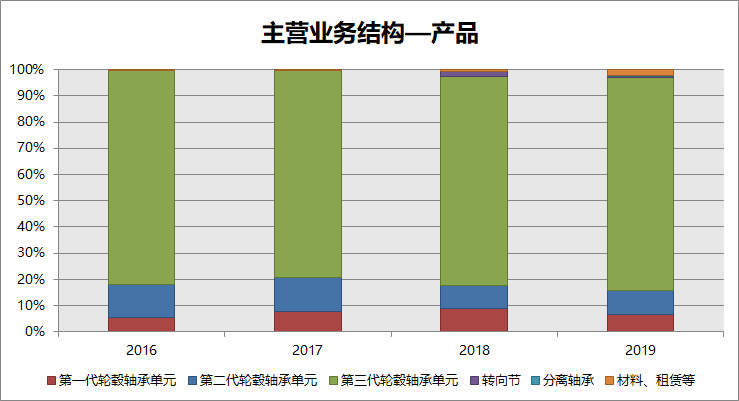

我们接下来看兆丰股份主营业务构成情况:

(主营业务构成--产品,数据来源于兆丰股份各年年度报告)

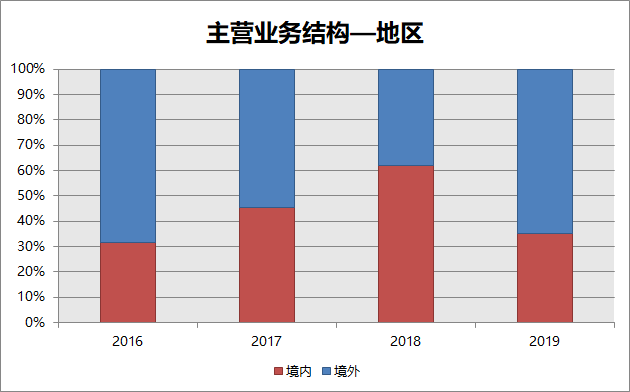

(主营业务构成--地域,数据来源于兆丰股份各年年度报告)

在主营业务产品构成中,我们可以看到兆丰股份连续5年营收的主体都是第三代轮毂轴承单元,占比高达80%,且5年来变化不大。其他产品占比不高,其中第二代轮毂轴承单元的市场份额随着技术水平的提升,在逐渐让步于第三代。

而从区域构成来看,接近60%的业务来自于境外,由于2018年境外业务销售不畅,导致整体营收出现下滑,同时境外份额也相应缩减到40%,2019年境外业务得以恢复。

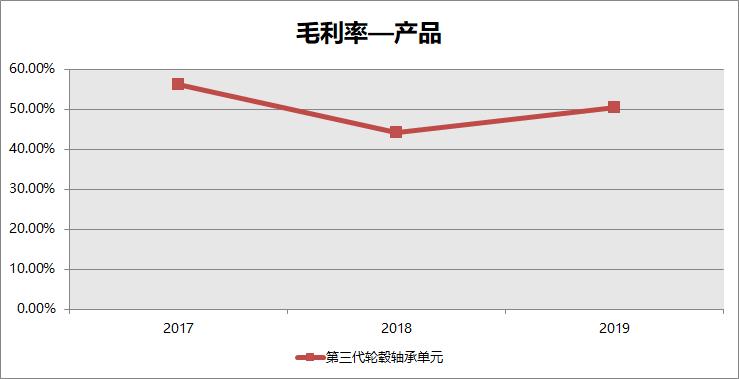

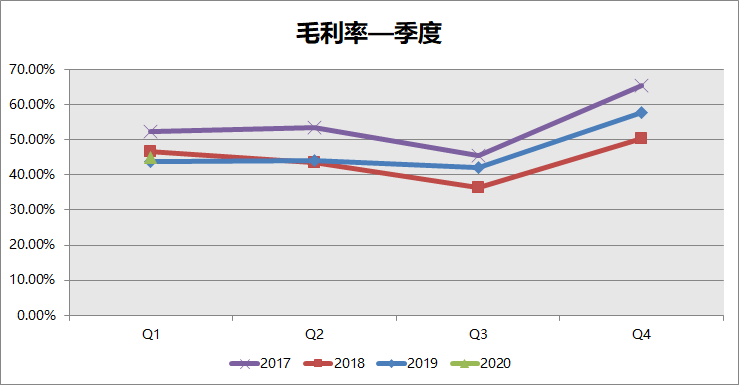

我在文章开头的时候说兆丰股份利润高的不像是搞汽配的,指的是它的毛利率。在A股主营业务为汽配相关的公司中毛利率大多在20%+左右,我们来看下兆丰的毛利率:

(毛利率,数据来源于兆丰股份各年年度报告)

(毛利率季度,数据来源于兆丰股份各年年度报告)

看到了吗?只有2018年毛利率低于50%,为44.16%,2017年和2019年毛利率均高于50%,其中2017年Q4和2019年Q4的整体毛利率更是接近60%,非常之高。

我们在2019年的董事会报告中可以看到原因,同时在2020年5月13日机构调研报告中也能找到原因。主要是兆丰股份面对的是国外汽车后市场的中高端客户,所以整体毛利率较高。

但董事长也补充说,一方面随着汽车维修和改装所用到的轴承单元企业的增多,未来竞争会加剧,毛利率会下降;另一方面由于打算进入国内主机市场,而国内主机市场整体毛利率比较低,也会使毛利率下滑。

所以这个50%的毛利率估计很难长期维持得下去,即便如此,以兆丰的技术储备和细分行业的地位,我猜测兆丰的毛利率大概率也会高于一般的汽车零部件公司,当然只是猜测,还要等后面的业务来验证。

我们接下来看下兆丰公司的利润情况:

02 利润

先来看一下兆丰股份近5年的利润表现情况:

(归属净利润,数据来源于兆丰股份各年年度报告)

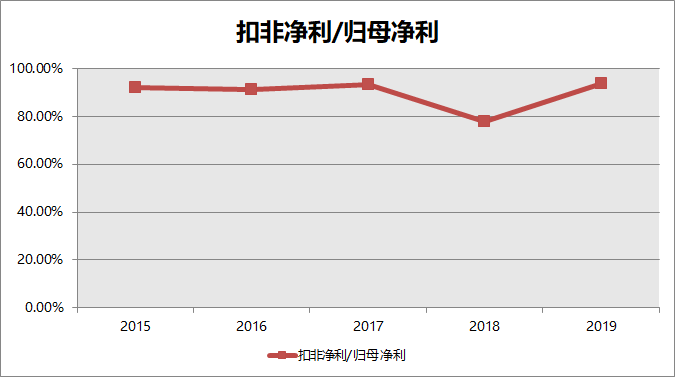

(扣非净利/归属净利,数据来源于兆丰股份各年年度报告)

从归母净利润来看,连续4年兆丰股份业绩变化不大,归母净利润维持在2亿左右,2019年为2.14亿,同比2018年增长9.18%,属于最近3年来的增长高点了。

而且2018年归母净利润中有一部分非经常性收益,使得2018年整体归母净利润同比2017年只下降了4.39%,而如果扣除非经常性收益,从扣非净利润来看,其实2018年的扣非净利同比2017年下降了20.26%。

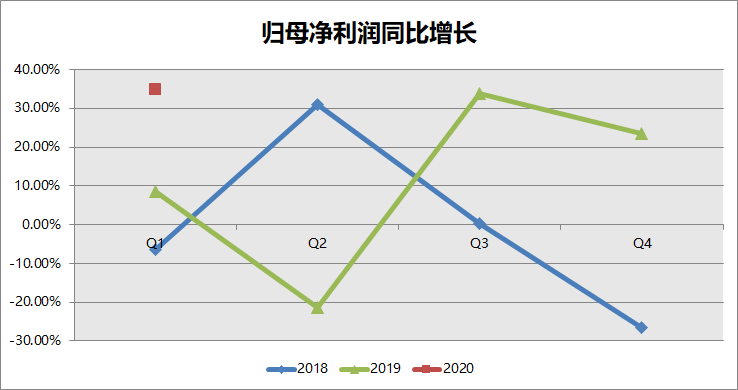

如果单从年度利润来看,业绩驱动股价上涨的动力很弱,换句话说,股价凭借2019年的业绩很难上涨。我们来看下分季度的数据:

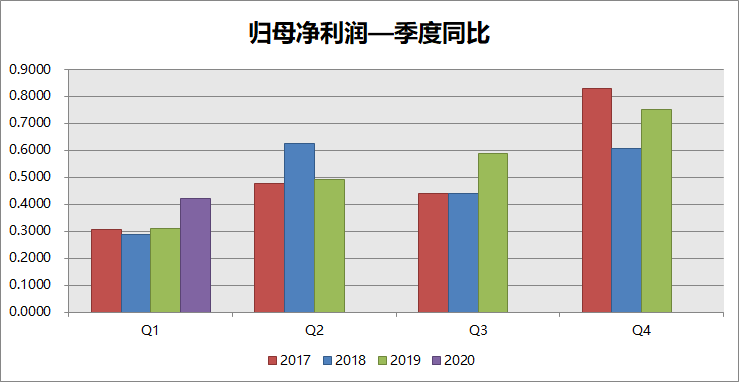

(归母净利润--季度,数据来源于兆丰股份各年年度报告)

(归母净利润同比增长--季度,数据来源于兆丰股份各年年度报告)

从上图中我们可以看到,兆丰股份从2019年Q3开始利润开始出现加速,2019年Q3~2020年Q1三个季度中,利润同比增长分别为:33.76%、23.59%、34.95%,连续三个季度延续扩张态势。与营收的扩张保持同步。

如果从营收和净利润角度来看,兆丰股份的第一买点应该在2019年Q3数据出来以后,也就是2019年的10月底到11月初左右。而从目前的股价来看,到现在为止价格只上涨了10%+,并没有上涨多少,所以当前依然有买入的价值。

具体要不要买,我们还得多维度的去评估,我们接着来看成本和费用方面的数据:

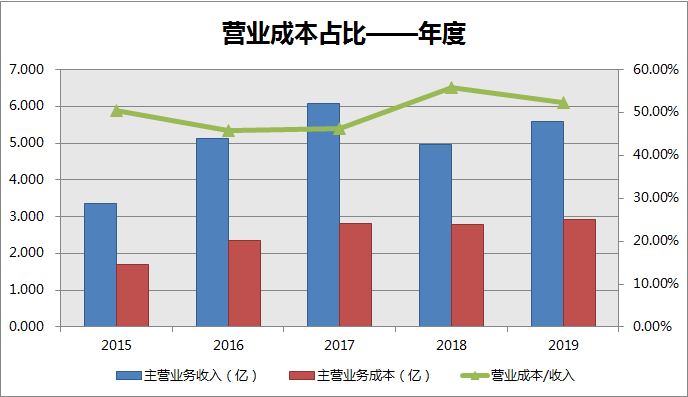

(成本占比,数据来源于兆丰股份各年年度报告)

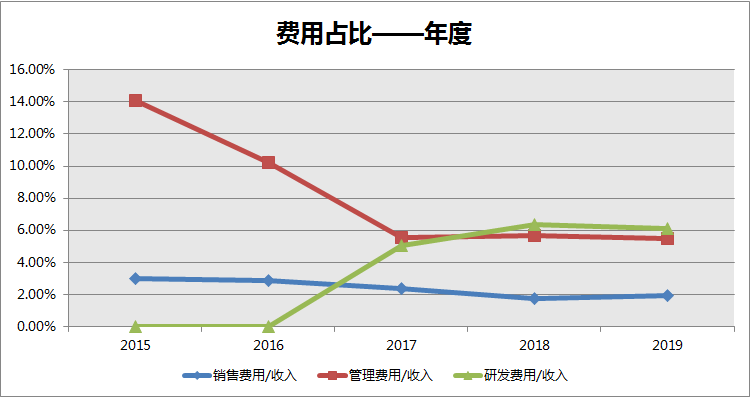

(费用占比,数据来源于兆丰股份各年年度报告)

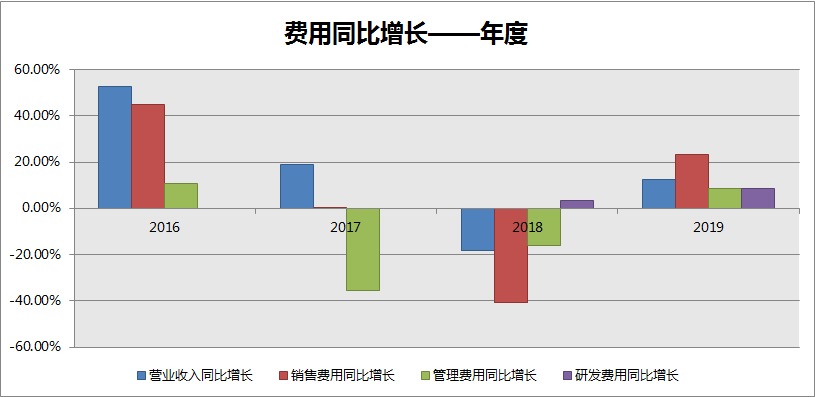

(费用增长情况,数据来源于兆丰股份各年年度报告)

从上面的数据中我们可以看到,主营业务成本在营收的占比基本围绕在50%左右,2016年和2017年较低,分别为45.82%和46.36%。2018年成本占比最高,达到了55.85%,随后2019年下降到52.31%。这也是2018年毛利率和利润额下降的原因。

费用中除了2017年以前销售费用在营收占比较高以外,其余年费和各项费用占比都比较健康。从最近3年的数数据来看,研发费用在营收的占比均值为5.85%,处于中流水平。

而销售费用在最近3年的营收占比均值只有2.03%,管理费用营收占比3年均值为5.57%。且2019年占比都较低,在2019年营收出现复苏增长的情况,费用还能维持在低位,不得不说兆丰股份费用管控很出色。

其实这从侧面反映出兆丰股份的产品吸引力很强,客户和市场份额都较为稳定,不需要投入过多的宣传和营销,营收依然能实现增长,这些都说明了兆丰股份的产品市场认可度较高。

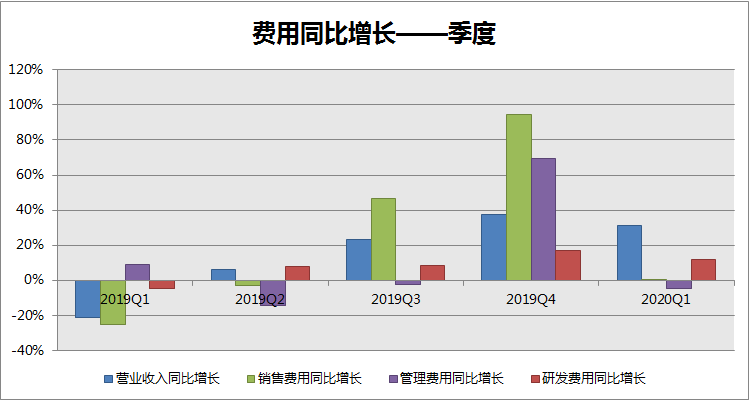

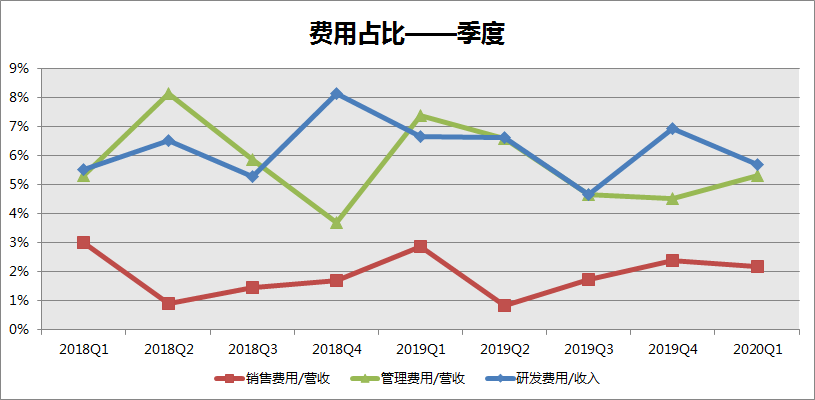

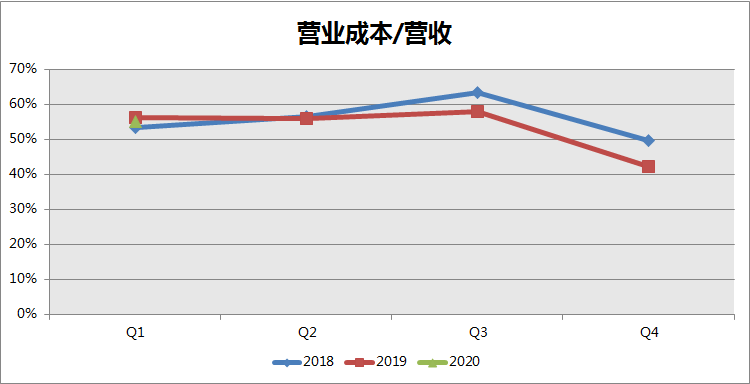

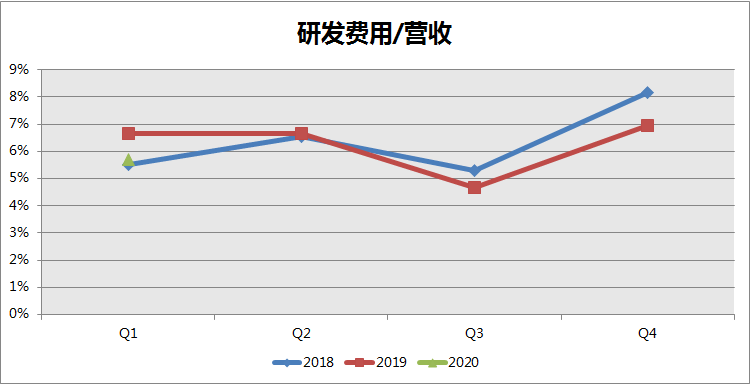

我们把年度的数据做拆分,看下最近9个季度成本和费用情况表现如何:

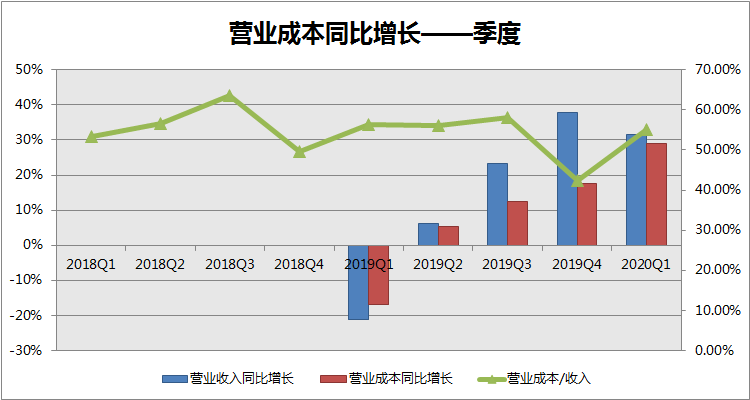

(营业成本同比增长及占比,数据来源于兆丰股份各年年度报告)

(费用同比增长,数据来源于兆丰股份各年年度报告)

(费用占比,数据来源于兆丰股份各年年度报告)

从季度数据来看,营业成本的增幅均小于营业收入的增幅,在最新的一个季度即2020年Q1,营业成本在营收中的占比为55.17%,接近9个季度的均值。成本数据方面比较合理。

费用方面,销售费用连续9个季度依然保持低位运营,9个季度销售费用的营收占比均值为1.89%,低于最近5年的均值2.03%,说明销售费用有进一步下降的趋势。

管理费用和研发费用在最近9个季度的趋势和年度趋势相同,变化不大,在营收中的占比在5%~6%之间。费用管控较为合理,无异常。

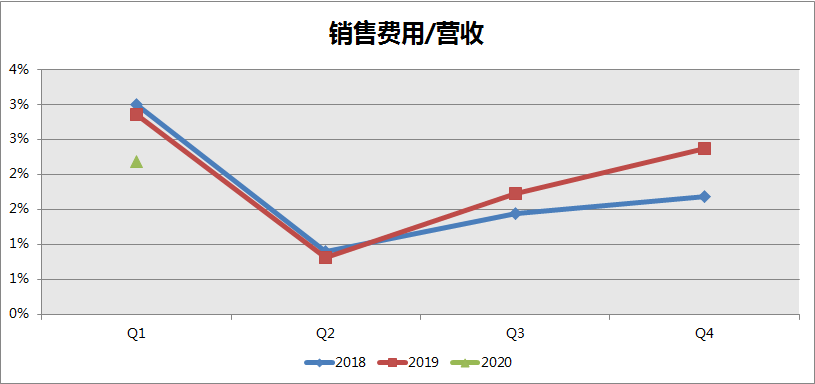

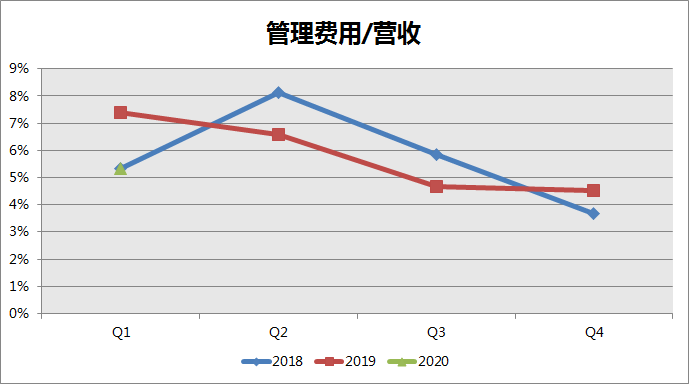

最后我们把各年度的每项费用的营收占比分季度同向比较一下,这样对于费用各自趋势的增长可能看得更清晰一些。

(营业成本占比--季度,数据来源于兆丰股份各年年度报告)

(研发费用占比--季度,数据来源于兆丰股份各年年度报告)

(销售费用占比--季度,数据来源于兆丰股份各年年度报告)

(管理费用占比--季度,数据来源于兆丰股份各年年度报告)

从各年度季节性数据来看,主营业务成本每年的Q4在营收中的占比最低,即毛利最高。销售费用每年的Q2营收占比最低,低于1%,且2020年Q1销售费用在营收中的占比低于2018年和2019年。

2020年管理费用在营收中的占比为5.33,%,同比2018年和2019年也有向好的趋势,相比2019年Q1的7.37%,下降了接近2个百分点,费用管控比较有成效。

了解完成本费用后,我们再来看下兆丰股份的现金流,看下收入和利润的质量如何:

03 现金流

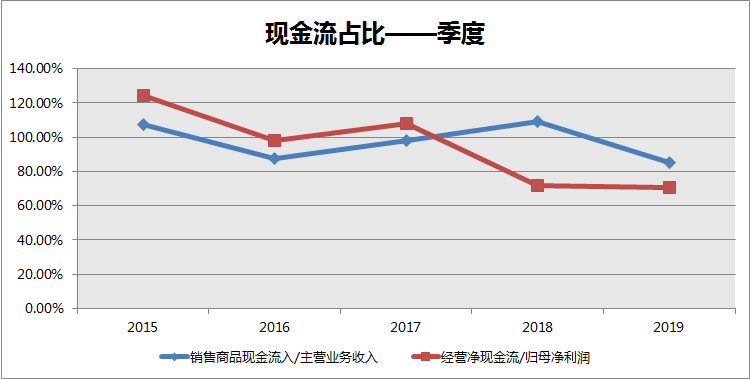

我们先来看最近5年现金流的占比情况:

(现金流占比,数据来源于兆丰股份各年年度报告)

从最近5年大的趋势上来看,兆丰股份的现金流在恶化,在2015年,销售商品现金流入在营收中的占比为107.49%,经营活动净现金流在归母净利润中的占比为124.6%,两者均高于100%。

而到了2019年,两者分别为85.12%和70.89%,两者均低于100%。

问题很明显,销售商品收到的现金在减少,说明兆丰股份为了扩大销售,采用赊销等更为宽松的收款政策,使得应收款增多,而现金减少。

我们看下2018年的应收账款总额为1.94亿,而2019年的应收账款总额为2.87亿,同比增长47.53%,大幅高于同期营收12.42%的增幅。

在采购方面,付出去的现金一直在增长,使得经营活动净现金流在净利润中的占比逐年下降,而问题是这个购买商品付出去的现金额的增加额要大于销售商品收到现金的减少额。

这就使得经营活动净现金流加速下降,一面是开拓市场的难度加大,或是行业状况在恶化,或是对下游的议价能力减弱;另一面是对上游议价能力也在减弱,不得不使用现金来采购。

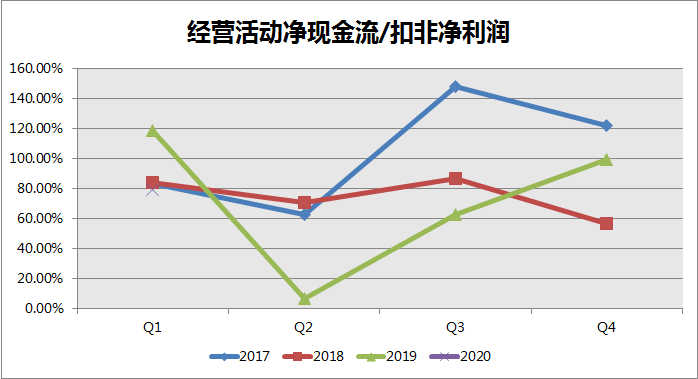

所以从年度数据上来看,兆丰股份的现金流并不好,而且有继续恶化的趋势,我们来看下最近的季度数据,看情况是否有好转:

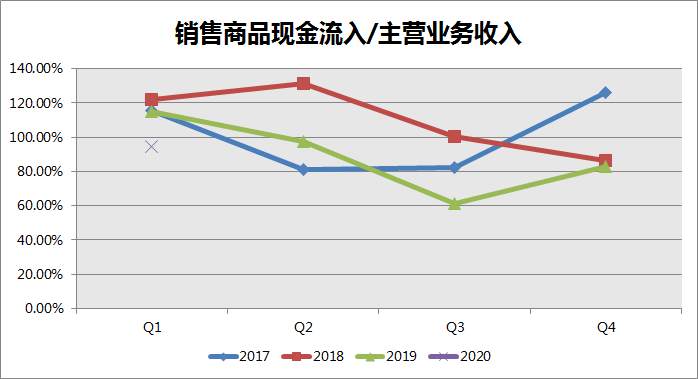

(销售商品现金流占比--季度,数据来源于兆丰股份各年年度报告)

(经营活动净现金流占比--季度,数据来源于兆丰股份各年年度报告)

从季度数据上来看,不管是销售商品收到的现金在营收中的占比,还是经营活动净现金流在净利润中的占比,2020年Q1的数据都是最新4年中同期最差的。

单从销售商品收到的现金来看,往往每年Q1的现金流入都比较好,为一年中的最高值,过去3年Q1销售商品的现金流入在营收中的占比都超过100%,3年均值为117.41%,而2020年Q1只有94.74%,低于100%,更低于3年均值。

从经营活动现金净流量来看,2017~2019年3年Q1经营活动现金净流量在归母净利润中的占比均值为95.42%,而2020年Q1只有79.49%,低于均值,为最近4年Q1的最低值。

所以不管从年度还是最新的季度数据来看,兆丰股份的现金流在明显的恶化,而这种恶化的趋势还在继续,比没有看到减弱的迹象。

最后我们来看一下兆丰股份的估值和资产结构:

04 资产结构&估值

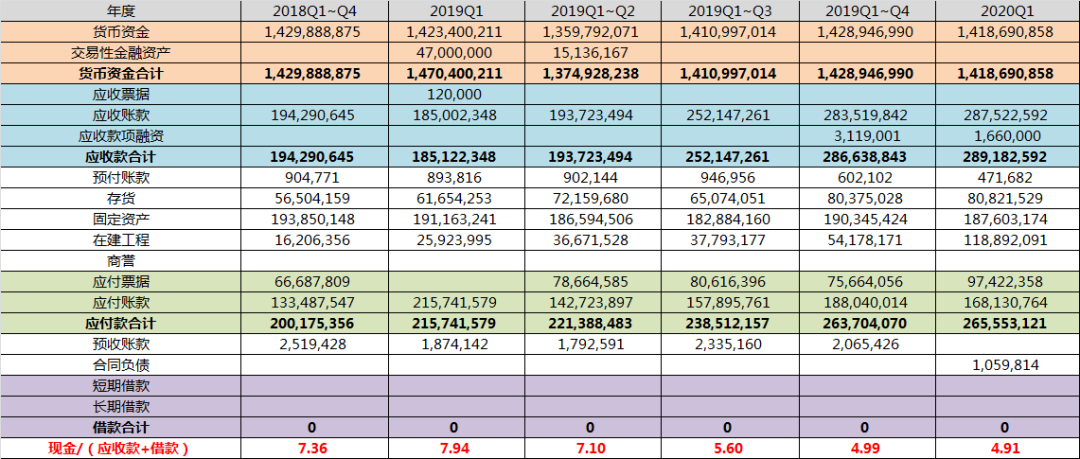

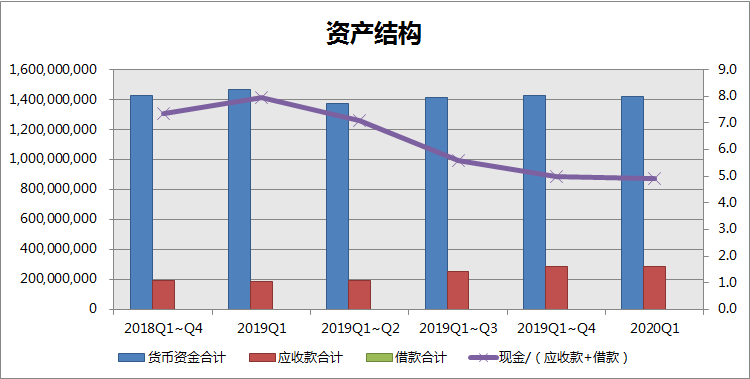

我们先来看一下兆丰股份的资产结构:

(资产结构,数据来源于兆丰股份各年年度报告)

从资产结构中我们可以看到,兆丰股份的现金非常充裕,以最新一个季度2020年Q1来看,账面上有14亿+的现金,无任何借款,应收款合计为2.98亿,现金/(应收款+借款)为4.91,偿债能力是绝对的优秀,安全性也非常之高。

(资产结构,数据来源于兆丰股份各年年度报告)

而且连续6个报告期,固定资产总额始终围绕在2亿元左右,在现金中的占比低于10%,这样的资产结构非常好,同时也是我所喜欢的,在面对恶略环境的情况下企业的生存能力非常强。

而且在不利的环境中,比如当下的疫情,很多企业可能濒临停产、业务萎缩、现金流匮乏,而兆丰股份却可以在此时从容的修炼内功,购买低价优质的资产,扩大产能、扩充市场份额等。

等疫情过去,如兆丰股份这样现金储备丰富的公司极有可能会加速扩张。

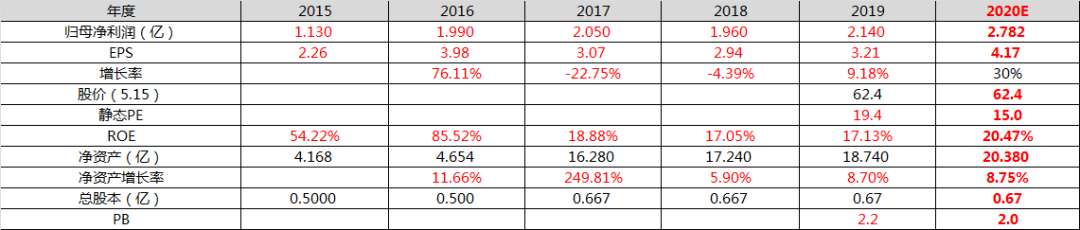

我们来看一下兆丰股份的估值:

(估值数据,数据来源于兆丰股份各年年度报告)

我们根据兆丰股份最近3个季度营收和利润的增长情况来看,在不考虑疫情的影响下,2020年业绩大概率能继续保持30%以上的增幅,假如我们就以30%的增幅来测算。

预计2020年的归母净利润将到达2.78亿,对应的EPS是4.17元,按照当前62.4的股价来看,2020年的PE为15倍。我们按照净资产在2016、2018、2019年平均增幅8.75%来算,2020年PB为2倍。

从PE方面来看,兆丰股份静态PE为19.4倍,当前就已经被低估了,而2020年的PE预估为15倍,这个PE对于每年保持30%以上增长的业绩来说很有吸引力。

关于这个公司,其实笔者也挣扎过,我在5月6日开盘价62元的价格买入了,但在5月15日早盘63的价格卖出了。为什么要买入,刚才我们已经说过了,不管从估值、成长还是资产结构等方面,都符合笔者的要求。

但是我却在5月15日卖出了,主要原因有三方面:

第一,兆丰股份境外业务占比达到了60%,虽然2020年Q1业绩继续保持30%+的增长,但那时国外疫情并没有开始,随着二季度国外疫情的大面积爆发,国内的出口基本上废掉了。

国外疫情的爆发导致国外失业人口的暴增,消费意愿加速下降,而兆丰股份主营的产品为汽车后市场的维修和改装,非刚需,所以需求侧会大量被压制。而对外贸易的受阻,供给侧也会遭到沉重打击。

国外疫情具体对兆丰股份的影响程度有多大暂时还无法评估,不过从董事长关于董事会报告的阐述,和对机构调研的答复上来看,似乎并不太乐观,如果兆丰股份Q2业绩出现大幅下滑,那PE必然上升,到时候面对20倍以上的PE可能吸引力就没那么大了。

当然这只是我个人猜测,具体数据还要等Q2数据出来之后我们才能得知。

第二,兆丰股份当前很少有机构关注,从2020年Q1披露的十大流通股股东来看,只有一家证券投资基金进驻,一般来说得不到机构的关注,股价上涨的驱动力不会那么强,毕竟散户的资金是分散的,很难形成合力。

第三,兆丰股份的现金流在趋向恶化,虽然不确定这种情况是否是暂时的,但也没有数据表明不会继续恶化下去。如果一个公司销售增长很好,但是收不到钱,其实没有太大意义。

但就当前的情况来看,第三个因素在我卖出兆丰股份的因素当中占比较小,主要还是前两个因素,最主要的是第一个因素。

其实源于我的本性,我不想去赌未来不确定性的业绩,不可否认兆丰股份是一家非常优秀的公司,但我认为当前是否要买,取决于你对投资期限的要求。

我们先说最坏的情况,Q2业绩不仅不及预期,还大幅下滑,那说明疫情对兆丰股份的冲击很大,业绩至少要到Q3以后,或者Q4才能看到明显的好转。

但面对当前19倍的PE,股价下跌的幅度也非常有限,我预计最多可能就10%左右,而随着疫情的好转,业务的恢复,兆丰股份的业绩大概率会快速回升,并保持以前的增长率。

所以你如果愿意等至少2个季度,那现在的价格大概率是最低的,后期收益情况也是最高的,但代价是至少有几个月不赚钱的等待期。

而如果你像我一样,现在不买,那什么时候买合适呢?我预测大约在2021年的3月份买比较合适,原因是产能释放,看一下下面这个图:

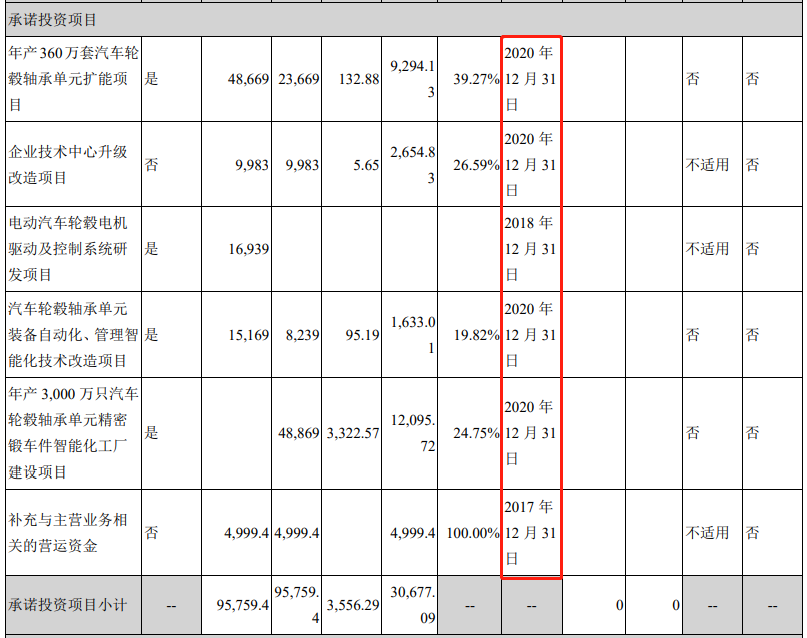

(项目募投情况,数据来源于兆丰股份2019年年度报告)

兆丰股份多个项目都在2020年年底完工,产能将会在2021年释放,尤其是从2021年3月份以后会看到明显的业绩加速现象,在一季报出来以前买入我觉得是比较合适的。

以上是我对兆丰股份财报的分析,仅代表我个人看法,希望对你有帮助。

关注我的个人简介,有惊喜~

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号