-

2020年4月份投资总结

指数基金价值人生 / 2020-05-04 11:38 发布

原创 价值人生

一、2020年4月份投资总结

2020年4月份实际组合包括场内组合、场外基金组合和港美组合的整体收益是+5%。

宽基全收益指数收益:

沪深300指数 -4.47%

中证500指数 +1.67%

中小板指数 +6.95%

创业板指数 +15.14%

恒生指数 -12.46%

恒生国企指数 -10.09%

标普500指数 (价格指数) -9.85%

纳斯达克100指数 (全收益指数) +3.37%

2020年以来经历了上涨、下跌再上涨,沪深300指数和中证500指数是微跌和微涨。创业板指数和中小板指数继续领涨。香港市场依然弱势下跌。标普500指数下跌,纳斯达克100指数上涨成了正数。

行业全收益指数中今年以来芯片、半导体、医药行业涨幅居前,主要消费、信息技术、食品饮料、新能源车行业微涨,金融、银行、可选消费行业下跌。

基本面策略类全收益指数收益:

央视50指数 -4.15%

基本面50指数 -10.95%

中证红利指数 -7.60%

标普红利指数 -7.10%

国信价值指数 -2.53%

红利低波指数 -9.90%

沪深300价值指数 -11.39%

价值回报指数 -4.55%

科技龙头指数 +13.28%

消费龙头指数 -4.17%

消费红利指数 +6.90%

信息红利指数 +4.07%

东证竞争指数 -1.24%

中金优选300指数 -7.30%

标普质量指数 +0.19%

湾创100指数 -1.04%

创业蓝筹指数 +17.53%

创业成长指数 +20.60%

标普沪港深价值指数 -14.80%

沪港深红利成长低波指数 -10.36%

2020年以来金融行业跌幅居前,沪深300指数是下跌的。由于行业的均衡配置,央视50指数继2019年跑赢沪深300指数和中证500指数后,今年再次跑赢沪深300指数。而基本面50指数由于金融行业权重多,跌幅只能居前了。2014年至2018年是基本面50指数近五年的收益是最好的,远远超过了别的策略指数。2019年我分析了指数的构成,依然坚持央视50指数,结果2015年至2019年的近五年收益,基本面50指数在策略指数里面收益平平。因为去掉金融行业涨得好的2014年,算上中小创涨得好的2019年,基本面50指数一去一进没有优势了。所以,不能仅仅根据近五年的基金收益选择基金。沪深300价值指数也是如此。目前,金融行业的跌幅居前,如果和消费、信息技术行业继续拉开距离,基本面50指数和沪深300价值指数反而是不错的选择。

创业蓝筹指数和创业成长指数年年跑赢创业板,编制运行效果一直不错。中证红利指数、标普红利指数作为红利指数收益相当。中金优选300指数考察收入、ROE、分红和成长性,虽然持仓300只,金融地产有些偏重,但是依然兼顾平衡,长期能够稳定跑赢市场。所以取得优秀收益不在数量而在优秀策略。

有的策略貌似非常有策略,可是换仓率太高,我也避而远之。如价值回报策略,每年换仓两次,换一次样本换仓率是一半以上。作为神奇公式指数,仅仅跟踪,看看以后效果如何。红利低波、标普质量、东证竞争、国信价值等等策略,很多因子都是大同小异,有重复的也有不重复的。

所以,长期跟踪主要的简单的策略,基本面策略(央视50、基本面50),红利策略(中证红利、标普红利),价值和成长策略(沪深300价值、中金优选300、创业蓝筹、创业成长),龙头策略(消费龙头、科技龙头),行业和行业红利策略(消费、信息、医药、消费红利、信息红利、医药红利)足够了。此外,香港市场低了,看看恒生指数、国企指数、上证50AH指数,哪个行业复苏周期来了,看看哪个行业指数和细分行业指数即可。

二、2020年4月份末持仓总结

场内组合前三十只持仓:

中国平安、招商银行、兴业银行、宁德时代、五粮液、冀东水泥、央视50、万达信息、万科A、洋河股份、泸州老窖、晶丰明源、东方雨虹、视源股份、东方国信、顺鑫农业、家家悦、中颖电子、海螺水泥、新莱应材、艾华集团、格力电器、美的集团、法拉电子、保利地产、三利谱、洽洽食品、立讯精密、H股ETF、兴业证券。

场外组合和港美组合前六只持仓:标普红利、央视50、全球医疗、沪港深价值基金、LHC、睿远成长价值。详细持仓可以查询菜单栏。

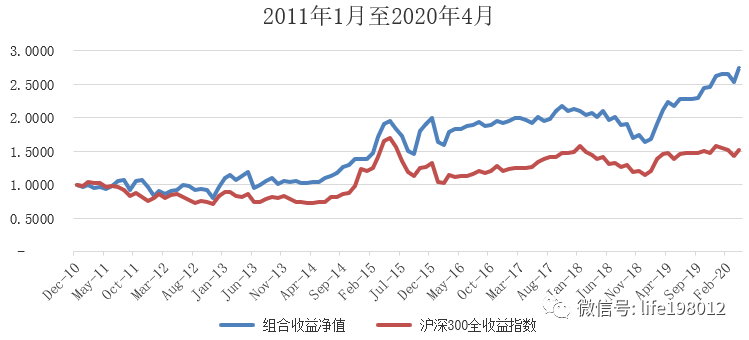

2011年1月1日至2020年4月30日,组合净值从1.00元到了2.75元。年化收益率是11.4%。

同期,沪深300全收益指数是从1.00元到了1.51元。年化收益率是4.5%。中证500全收益指数是从1.00元到了1.18元。年化收益率是1.2%。

作为长期价值投资的业绩比较,基本面类策略指数长期穿越牛熊的收益:2011年初是1元,2020年4月末,标普红利全收益指数是2.0197元,年化收益率是7.8%。央视50全收益指数是2.3101元,年化收益率是9.4%。

同期,各种策略全收益指数,基本面50指数是2.31元,沪深300价值指数是2.07元,中金优选300指数是2.27元,中证红利指数是1.79元,国信价值指数是1.70元,红利低波指数是2.04元,价值回报指数是1.58元,标普质量指数1.50元。

三、资产配置和定投

资产配置:总仓位96%。

2020年第一季度末已经满仓。启动了把增量资金分成100份抄底央视50指数基金的计划,仅使用了2份。2020年4月份随着沪深市场的上涨,计划解散。组合配置的仓位从100%降至96%。无论是抄底计划,还是减仓了一点点,都是为了心理能够长期持有得住。虽然微调仓位对组合收益几乎没有影响,但是对心理有着正向影响。如果判断市场5月份和6月份市场大跌,直接基本空仓,能够躲过下跌,却不知道什么时候再进;知道什么时候再进,却不知道什么时候再出。不可能持续得判断正确。

前三十只持仓中清仓了麦克奥迪,减仓了青岛啤酒,调出了蓝思科技、洲明科技,调入了晶丰明源、东方国信。前期抄底的多份中国平安和招商银行,只各减了一份。金融行业、消费行业适当减仓,科技行业做了调仓。

场外基金基本上没有变化。

定投:增量资金补充货币基金储备池。现金管理可以扩充至短债基金和债券基金,如广发安泽超短债券基金和招商双债增强基金。此类基金有的销售平台热衷销售免申购费用的C类,不销售有申购费用的A类。但是,拿广发安泽超短债券举例,A类的申购费率一折是0.04%,C类的销售费率是0.35%。赎回费率30天以都是0.00%。宁可花申购费持有42天以上,也不要免申购费的,免费的不划算。

权益类的品种,现金管理部分充足率提高了后,不定投也不合适。如果现金管理部分充足率合适,可以适当配置低估的、成长的、均衡的权益类的指数基金。低估的品种即目前市盈率在10倍以下,市净率在1倍以下的有沪深300价值、上证50AH优选、中证红利、基本面50、恒生指数、H股指数;成长的包括消费行业、信息行业的指数和细分行业指数,此类行业景气度向上,还有美国市场的指数标普500指数在20倍市盈率以下,纳斯达克100指数在25倍市盈率以下可以分批买入;均衡的权益类的指数基金是价值投资的央视50指数、能守能攻的香港中小指数。很多指数可以互相替代,不再重复,如中证红利指数和标普红利指数,沪深300价值指数和沪深300指数,上证50AH指数和上证50指数,消费行业和信息行业里的各细分行业指数。

知行合一,不贪婪不恐惧,按计划把存量资金的仓位维持在一定的水平,把增量资金有计划的补充给现金管理和投入到组合。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号