-

20200429 目前潜伏转债的两个方向

小黑黑小小 / 2020-04-30 08:17 发布

最近特别忙,盘中没有时间看盘,因为主要户外工作地点在山中,常常没有网络信号,手机看行情也时有时无,只能对自己说,淡定哈淡定哈。

为了继续淡定下去,今天把账户上所有亏损的股票全部无差别清仓了(除了跌停卖不出去的)。考虑五一假后仍然会保持这样工作节奏一段时间,近期不准备做股票短线,将部分仓位加到转债上。

一、转债发行

4月和即将到来的5月,是转债发行的淡季。

上市公司披露年报的截止日期在4月底。对于准备发行可转债的上市公司,如果在年报公布之前发行可转债,则之前基本手续比较完备而过程简洁;如果在年报之后发行可转债,则需要补交诸多资料,相对而言繁琐许多。

上市公司发行转债融资,当然是希望手续过程越简洁越好,以免夜长梦多。但凡有门径有办法的上市公司,都会尽可能将转债在年报之前的3、4月份发行出来,一了百了。实在赶不及在年报前发行转债的,只能无可奈何地准备补充材料,迎接新的检验,一拖再拖。这一折腾,一般个把月就过去了,所以历来5月份都是转债发行的低谷期。

以2019年为例,3月发行转债24家、4月份发行转债15家、5月份发行转债仅2家、6月份发行转债9家。

2019年5月份发行的2只转债分别是5月9日发行的大业转债、5月31日发行的三星转债。其对应正股大业股份、三星新材披露年报的时间分别为3月29日和3月27日。

如果循此匡算,今年5月份发行的转债,大概率在4月之前(最多4月初)就已经披露年报了。

今年因为疫情影响,许多上市公司都推迟了年报披露时间,所以5月份转债的发行数量不会多。

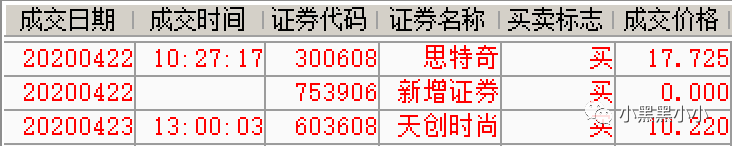

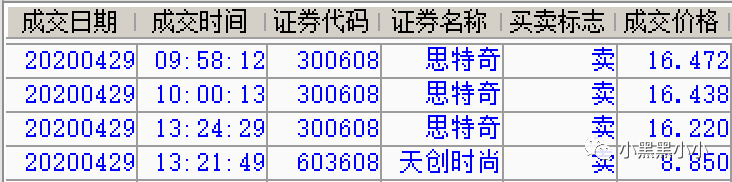

近期潜伏配债的思特奇和天创时尚都大幅大跌,分别亏损8%和13%,考虑到潜伏时间太长,予以割肉。

转债配售潜伏经常会遇到这种情况,一段时间可能吃大肉,另一段时间可能出现较大亏损,所以在盈利时无须骄傲,亏损时也不必郁闷,盈亏同源,长久来看,获得的利润就是盈亏相抵后的结果。

二、转债波动加大

转债新生态的特点之一,就是波动加大,尤其是小规模转债。

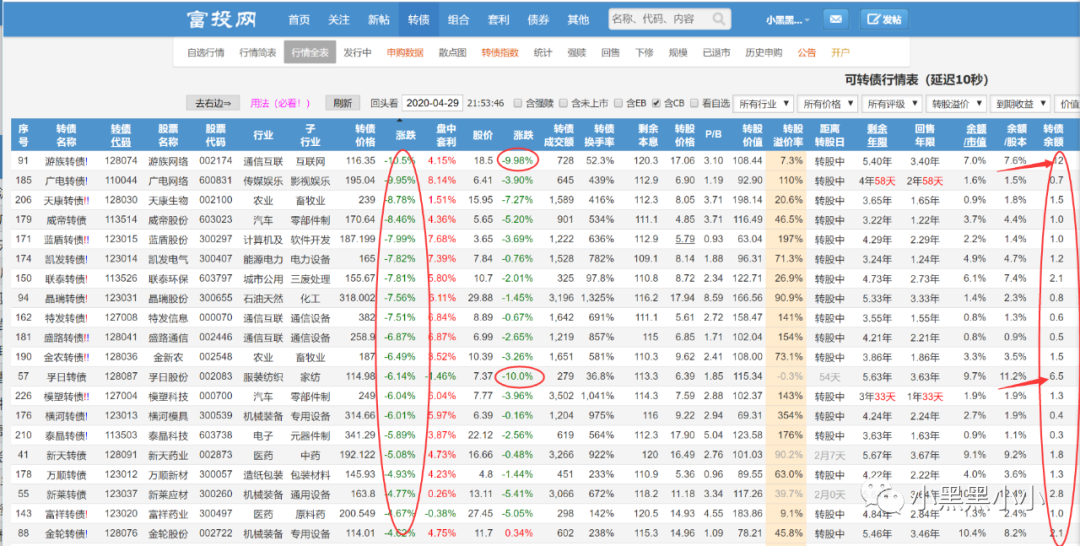

从今天盘面情况来看,按跌幅排序,第一版除了游族转债和孚日转债余额规模略大(他俩是因为正股跌停),其它都是小市值转债。

把今天转债跌幅榜情况回溯一下,会发现他们昨天大多都是涨幅较大的票。

这就是游资激活转债生态后,形成的常态化现象。

三、潜伏方向

从低风险角度而言,我主要从两个方向进行潜伏:

一是正股长牛。例如长年持有的千禾转债,已经为它写过十几篇专题了。大老千最核心的并不是转债如何好,根基在于正股不断创历史新高。当然,现在大老千转债已经进入了强赎高风险期,近期的几次乱涨属于牛癫风,属于预期之外。这种潜伏方向与其说是在选债,还不如说是在选股,需要做的功课很多,难度很大。现在适逢创业板政策活跃,在创业板中选择成功的概率更高。

二是“三低”品种。所谓“三低”,就是低价、低溢价、低规模。妖债生态之前,大家关注的重点都在低价与低溢价的“双低”,妖债风起之后,“低规模”成为了妖债的核心标签,想做转债短线,就无法忽视这一核心。严格的“三低”品种很难找,因为凡是“低规模”的转债,与普通转债相比,大多数处于高价、高溢价的“双高”状态。要做的就是在“低规模”转债普遍的“双高”中选择相对“双低”品种。

在策略上,采取“摊大饼”的方式,先潜伏,如果有时间看盘,能碰到突然拉升的牛癫风情况,就予以减仓,如果碰不到或者因未看盘错过牛癫风,就继续耐心等候。

其它:明天就是重庆百货要约收购的最后一天,这厮真是磨的人没脾气了,辛辛苦苦一趟,目前总盈利不到2%,明天我准备直接清仓,不陪它玩了。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号