-

爱尔眼科:眼科连锁龙头进入黄金发展期

江辉价值远航 / 2020-04-23 21:35 发布

一、核心亮点:

好不好: 好

1、行业龙头,极品企业:国内眼科医疗龙头,全球最大眼科集团

2、行业壁垒高:高壁垒,设备多,投入大,但更重要的是名医

3、良好的公司治理结构:医院行业独创的“合伙人计划模式”

4、企业特点:高周转(诊疗时间短),低药占比,标准化,高毛利,适合复制和成长

5、快速发展的模式:设立并购基金,以LP出资形式孵化医院,新医院培育成熟后再并购到上市公司,以较低的风险和成本快速培育孵化新医院,拉开与竞争对手的差距。

6、打造医疗平台:构建大生态圈,包括不断下沉的眼科连锁网络、线上+线下的眼健康管理体系、国际化战略、眼科科技创新和医疗金融。

贵不贵:一直不便宜。

2019年年报亮点

2019年报公布业绩:

公司门诊量6,628,233人次,同比增长15.56%;

手术量608,378例,同比增长 7.76%;

营业收入999,010.40万元,同比增长24.74%;

实现营业利润202,184.25万元,同比增长29.79%;

实现净利润143,115.86万元,同比增长34.27%;

实现归属于母公司的净利润 137,892.10万元,同比增长36.67%;

实现归属于母公司扣除非经常性损益后的净利润142,901.59万元,同比增长32.42%。

1、加快医疗网络战略布局,构建多层次医疗服务体系

。。。。

2、稳步推进实施国际化战略,成功布局东南亚市场

。。。。

3、全面夯实发展基础,赋能医院高质量发展

。。。。

4、持续完善医疗管理体系,提升医疗质量服务水平

5、升级完善医教研平台,科技创新能力不断提升

。。。。

6、科研学术工作再上新台阶,行业影响力显著提升

7、启动全球引才引智计划,打造国际复合型人才队伍

8、优化股东结构,奠定“二次创业”发展基石

9、借助全球化医疗平台优势,稳步推进眼健康生态圈建设

二、行业分析

1、国际视角

国外眼科、牙科的发展格局。公司成立爱尔全球视觉健康管理有限公司,致力于利用全球眼视觉医疗资源和网罗全球人才作为合作伙伴,将医疗资源和技术最终转化成定制化服务和培训产品与项目,打造全球医生集团平台。

2、供需格局

消费端:老龄化加快,白内障、青光眼、屈光手术的需求加速增长。消费升级,社会爱美之心不断加深,视光手术也呈增长趋势,而这些都不是小诊所可以做的。

政策端:

1)2016年10月,卫计委发布的《“十三五”全国眼健康规划(2016-2020年)》提出要进一步提高CSR(每年百万人口白内障复明手术率)、加强糖尿病视网膜病变的早期诊断治疗、以及加强青少年儿童的屈光筛查,这已经明确给出了要加强眼科医疗服务的覆盖面。

2)紧接着2017年8月,卫计委批准中小型眼科医院独立设置医疗机构类别,允许社会力量投资,并连锁化、集团化运营。政策端的大利好,会推动整个眼科行业继续强劲增长的态势。

3)2018年8月,教育部、卫健委等8部门联合印发《综合防控儿童青少年近视实施方案》,提出了到2023年,力争实现全国儿童青少年总体近视率在2018年的基础上每年降低0.5个百分 点以上,6岁儿童近视率控制在3%左右,小学生近视率下降到38%以下,初中生近视率下降 到60%以下,高中阶段学生近视率下降到70%以下的目标。

4)国家已将青少年近视防控和全国人民眼健康问题上升到战略高度,相关政策和规划为眼 科医疗行业加快发展提供了明确的目标导向和有力的政策保障。受到政策的引导支持,眼科医疗服务行业将在规范中获得更大发展。

3、行业所处发展阶段

快速成长阶段,对于爱尔眼科来说,属于快速的扩张地盘的阶段。

我国眼科医疗服务需求空间巨大。由于电子产品的普及,近视低龄化、高发病率形势严峻;同时,老龄化社会的到来,年龄相关的眼病(如白内障、老视、眼底病等)亦越来越多;无论儿童青少年的近视问题,还是更多老年人的眼健康需求,都需要专业眼科医疗机构为广大居民提供更好更多的眼健康服务,也为眼科医疗机构发展带来巨大机遇。

1)屈光手术:就是视力矫正业务。主要依靠设备,存在一定的资金门槛。收入占比稳定在30%左右,属于公司主要的业务收入来源。高达50%以上的毛利率,说明这是一个赚钱的生意,也是有一定定价权的生意。我国每年开展的近视治疗手术仅100万例左右,市场渗透率还非常低。

2)白内障手术:白内障是世界范围内,排在第一位的致盲性眼病,并且年纪越大,越容易发病。这项业务有两大红利,第一是老龄化带来的老人群体增多,第二是医保政策将它作为重点覆盖对象,长期享有政策红利。

3)参照发达国家的手术率水平(CSR 8000例/百万人/年),我国白内障病种的潜在市场,可以达到现有市场规模的6倍之多。

4)视光业务:验光配镜,这块业务门槛相对较低,传统上大多由街边的眼镜店来提供相关服务。在发达国家,医学验光配镜才是主流。两层原因,第一是政策,在欧美,政策规定,所有眼镜店配镜都要依据医生开出的处方单。很明显,从眼镜店验光到医院验光,本质上是一种消费升级的需求。

4、行业对潜在进入者的门槛,及主要竞争对手情况

1) 行业壁垒:高,新的进入者不但要面对公立医院,还要面对已经200家,3年1200家目标的爱尔,可以说对于进入者爱尔眼科本身就是一堵墙。眼科医院主要依靠设备,对自己来说,很容易复制,对于进入者来说一方面是壁垒,一方面爱尔已经形成的品牌优势,只要爱尔不犯错,即使进入该行业,想要超过爱尔是相当困难的。同时,既然自己容易复制,对于竞争对手来说,也容易复制,毕竟专科眼科医院的并未有很强的核心技术,最重要的是依靠核心设备,因此企业不犯错误显得尤为重要。

2)主要竞争对手情况:

2019爱尔眼科年报公布:截止2019年12月31日,公司境内医院105家,门诊部65家;并购基金旗下医院275家,门诊部37家。

三、企业分析

1、企业战略:

1)战略目标:3年新增1000家

2)积极拥抱互联网,以O2O模式探索全民眼健康管理。具体包括验光配镜、视力筛查、青少年眼健康管理等。目前在长沙、深圳、北京等7个城市布局爱眼E站,发展势头良好。

3)发展模式:培育+收购

2、商业模式

分级连锁机制+人才培养体系体制+合伙人模式,构成了爱尔眼科强大的护城河。

一、分级连锁: 独创医院行业的三级连锁模式,以基层医院为面,以骨干医院为点,为广大群众提高更好的眼科医疗。

第一级:上海,技术中心和疑难会诊中心

第二级:省会城市,利润中心;

第三级:地级市,客户中心,面向最广大的患者提供“验光配镜”和常见眼疾的诊疗,同时将疑难病输送到上一级

二、人才培养体系:爱尔眼科以同大学联合和大量医院实习内部培养为主,解决了医院扩张的最大拦路虎。 医院最重要的是医疗设备和专业的医疗人才。医疗设备好买,但医疗人才非常难以培养。这大大限制了医院规模的复制能力。目前的医生培养体系都是以超过5年的学院学习和同时辅以大量的医疗实践为主。大部分民营医院都缺少必要的人才培养体制,从而限制了自身的发展。

三、合伙人计划—能激发核心人员的积极性。医院的核心是人才,如何留住那些核心的人才,防止人才的跳槽是一个很重要的课题。爱尔眼科的合伙人模式能够最大限度的留住医院的核心人才,减少医院人才的跳槽比例,同时尽最大限度的提高人才的积极性。

总结:上面三块是给爱尔眼科的定性分析,目前认为单个公立医院规模比较小,所以除了在一线城市,其余城市基本上都不会对爱尔眼科够成强大的挑战。爱尔眼科也已经完成了0到1的过程,从1到N的过程已经布局完成,所以就慢慢等着爱尔眼科做大做强。唯一给爱尔眼科带来重大挑战的应该只有爱尔眼科自己了,比如不良的管理人员,或者发生重大医疗事故。

3、核心竞争力分析(护城河)

相对于公立医院,爱尔眼科专业性更强,竞争优势更明显。

公司作为全国性医疗机构,主要竞争对手为各连锁医院所在地的一到两家综合性医院的眼科或眼科专科医院。从医疗机构的实力来看,北京同仁医院、广州中山大学中山眼科中心以及上海复旦大学附属眼耳鼻喉科医院等少数几家公立医院,在临床和科研方面具有较强的竞争实力。其他可与之竞争的眼科连锁医院收入体量基本在6亿左右。公司作为全球规模最大的眼科连锁医疗机构,已在连锁网络、专业品牌、服务体系、技 术人才、学术科研、管理体系和激励机制等方面形成领先优势。报告期内,公司的核心竞争力得到了进一步提升,主要体现在以下几个方面:

1)分级连锁优势

。。。

2)全球资源优势

。。。。

3)医教研平台优势

。。。

4、 市场竞争优势分析

1)、竞争格局:

相对于公立医院,爱尔眼科专业性更强,竞争优势更明显。

公司作为全国性医疗机构,主要竞争对手为各连锁医院所在地的一到两家综合性医院的眼科或眼科专科医院。从医疗机构的实力来看,北京同仁医院、广州中山大学中山眼科中心以及上海复旦大学附属眼耳鼻喉科医院等少数几家公立医院,在临床和科研方面具有较强的竞争实力。其他可与之竞争的眼科连锁医院收入体量基本在6亿左右。

2)、替代品

眼睛属于人体器官,轻问题眼药水,但是大问题就只能选择各类医院去做手术,找不到合适的可以替代产品。所以专业的眼科医院有其广阔的市场。

3)、潜在进入者

新的进入者不但要面对公立医院,还要面对已经200家,3年1200家目标的爱尔,可以说对于进入者爱尔眼科本身就是一堵墙。

眼科医院主要依靠设备,对自己来说,很容易复制,对于进入者来说一方面是壁垒,一方面爱尔已经形成的品牌优势,只要爱尔不犯错,即使进入该行业,想要超过爱尔是相当困难的。

同时,既然自己容易复制,对于竞争对手来说,也容易复制,毕竟专科眼科医院的并未有很强的核心技术,最重要的是依靠核心设备,因此企业不犯错误显得尤为重要。

4)、上游供应商的议价能力

上游主要是医疗设备的供应商。公司正在积极并购相关类型公司,上下产业链打通之后,供应商的溢价能力就会减弱。

5)、下游客户的议价能力

爱尔作为专科医院,直接面对的是个体消费者,因此有足够的定价权,而客户缺乏议价能力,尤其是具有品牌知名度的爱尔眼科。即使设备涨价,涨价部分也可以直接转换给消费者。

5、 企业素质(管理层过往计划及长远眼光)

企业使命:使所有人,无论贫穷富裕,都享有眼健康的权利。

公司作为专业眼科连锁医疗机构,主要从事各类眼科疾病诊疗、手术服务与医学验光配 镜,目前医疗网络已遍及中国大陆、中国香港、欧洲、美国、东南亚,奠定了全球发展的战 略格局。公司独具特色的“分级连锁”发展模式及其配套的经营管理体系,高度适应中国国情和市场环境,通过不同层级医院的功能定位,提高资源共享效率、医疗水平,不断拓展医疗 网络的广度、深度和密度,持续增强集团的整体实力和各家医院的竞争力,实现了经济效益和社会效益的和谐统一,为保持长期健康快速发展奠定了扎实的基础。

6、上下游分析(供应商的议价能力和客户的议价能力)

上游:主要是医疗设备的供应商。公司正在积极并购相关类型公司,上下产业链打通之后,供应商的溢价能力就会减弱。

下游:爱尔作为专科医院,直接面对的是个体消费者,因此有足够的定价权,而客户缺乏议价能力,尤其是具有品牌知名度的爱尔眼科。即使设备涨价,涨价部分也可以直接转换给消费者。

7、财务分析

(1)营收和净利润

自上市以来,营收增长一直维持在20%以上,除了2012年“封刀门”事件使得净利润增速仅有6%之外,其余年份都在20%以上。“封刀门”之后,公司积极发展,把不利变成有利,净利润率反而逐年提高。

收入复合增速32.5%,净利润复合增长31%,整体来看,企业的成长性具有一定的持续性。

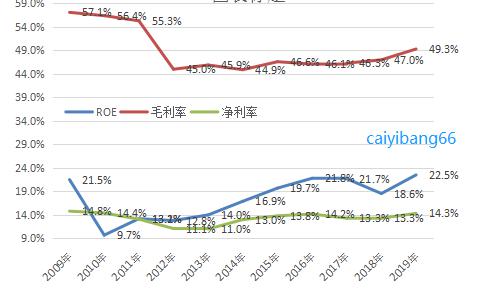

(2)ROE

毛利率稳定在45%,近几年逐年提高

净利率稳定在13%左右,还有提升空间

ROE近几年逐步提高,目前稳定在20%左右

这些都符合优秀企业的特征。

(3)现金流充沛 看下图

上市公司的现金流充沛,现金流净额完全覆盖净利润,比例维持在1.2以上,就是一头现金奶牛。

(4)商誉 看下图

爱尔眼科独有的发展模式,决定了他的商誉总值会逐年提升,直至孵化结束,市场饱和。目前来看,市场谈天花板尚早。且近两年扩张只会加速,不会减速。所以用商誉与净资产占比来衡量爱尔眼科就会偏颇。

总结:大量的数据主要是说明过去这家企业是一家很不错的企业。

我们看到这家企业非常的健康,上市公司也为自己制定了未来三年的发展计划,良好的股权激烈,会是每一个参与者都会付出百分之一百二十的努力。作为成长期的企业,爱尔眼科有更大的市场份额要去拓展,道路铺满荆棘,但是可以想象一下,一旦2000家店面在到达之后,未来的5-10年企业的利润会是另一番景象。

四、估值分析(贵不贵)

1.历史市盈率

爱尔眼科处于行业和企业的快速成长期,市场给予了更高的估值倍数,属于高估值运行,重点关注企业门店扩张的进程及单店的盈利能力情况。

长远目标:如果2020年能够完成1200店的目标,可以对应2000亿的市值。

2.未来上涨成长空间及三年估值,以及爱尔的天花板

3.什么样的价格买入合适?

1)高瓴资本在2018年和公司长期合作。高瓴资本看好行业赛道和企业之后,果断买入,不考虑当前的价格,看的是企业未来的发展。

2)业绩持续维持在30-40%区间

3)尽量用更多的闲钱买入优秀企业的股权,并长期持有

4)成长股主要的是关注未来的成长预期,重点关注增速的拐点

5)利用市场错杀,容易买到相对低的价格

五、风险分析

1、医疗事故、突发事件风险,及公共关系事件的影响,如封刀门事件、魏则西事件。

2、2017年年报显示有200家,2020年底达到1200家,如此快的增长速度,一方面考验管理层的管理能力,另一方面可能会影响到企业的毛利率。同样的,既然爱尔眼科自己能够复制这么快,相对于其他企业来说,一旦模式和资金到位,同样可以迅速复制,毕竟眼科医院很多时候比的专业的设备,并不是医生的技术。

3、新建医院增速不及预期。

4、医保控费等政策可能会使白内障业务恶化。

5、商誉减值风险。溢价收购导致商誉积累较多,占净资产比重逐年增加,若未来业绩不达预期,存在一定的商誉减值风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号