-

锦浪科技--小而美的优质成长股!!!

操盘手涛哥111

/ 2020-04-22 17:50 发布

/ 2020-04-22 17:50 发布锦浪科技是组串式逆变器领先企业。公司 2005 年成立,立足于新能源行业,专注于分布式光伏发电领域,为一家专业从事分布式光伏发电系统核心设备组串式逆变器研发、生产、销售和服务的高新技术企业。公司的主要产品为组串式逆变器,是太阳能光伏发电系统不可缺少的核心设备。

自 2015 年起陆续获得国内外知名荣誉:2015 年获得中国光伏品牌排行榜组串式逆变器品牌价值前三,2016 年获得年度全球单相组串式逆变器前五、中国光伏品牌最佳分布式品牌奖,2018 年获得年度光能杯优秀逆变器企业、中国储能产业最佳逆变器供应商, 2016-2019 年连续四年荣获 EuPD 颁发的“全球顶尖光伏逆变器品牌”称号。

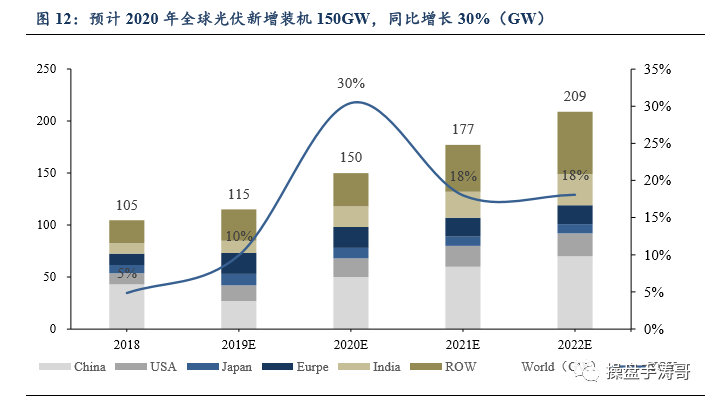

2020 年中国光伏市场将迎来有补贴的最后一年,平 价、竞价项目双轨制过渡。竞价项目在延续 2019 年的框架下,有望于 Q1 政策落地,便 于全年放量。同时,过渡期内平价项目也将于 Q3 陆续开展。考虑到 2019 年行业近 15GW 的项目延期至 2020H 装机,全年来看 2020 年中国光伏新增装机有望达到 50GW,将迎 来强劲复苏。海外市场,2019 年全年组件价格降幅 20%,已经超过历史平均降幅,足 以激发全球的需求,预计 2020 年海外市场新增装机将达到 100GW,同比增长 20%。2020 年全球光伏新增装机有望突破 150GW,同比增长 30%。全球光伏装机国家将超 100 个, GW 级市场将超 20 个。

光伏逆变器将太阳能电池组件产生的直流电转化为符合电网电能质量要求的交流电,其直接影响到太阳能光伏发电系统的发电效率及运行稳定性;同时,也是整个光伏发电系统中多种信息传递与处理、 实时人机交互的信息平台,是连接智能电网、能源互联网的智能化关键设备。

不同于光伏组件平均 25-30 年的使用年限,逆 变器的使用年限一般在 10 年左右,全球光伏行业自 2005 年以来进入商用化的发展快车 道。据 Wood Mackenzie,到 2019 年底,“使用到寿命终止”需要更换的光伏逆变器预计 将达到 21GW。到 2020 年,逆变器的更换总需求预计将占全球逆变器市场的 3.4%,到 2024 年,将有 176GW 的光伏系统逆变器使用寿命超过十年。

分产品类型来看,公司集中在 100kW 以下逆变器,以三相和单相 4G 系列组串式 逆变器为主,其他机型也紧跟应用市场需求、技术革新趋势,竞争优势进一步提升。公司组串式逆变器主要应用于分布式光伏发电系统。根据电网接入方式,主要分为单相和三相接入。根据功率,公司产品主要集中在中小型的工商业分布式、住宅及社区分布式 发电系统等。2019 年公司推出 100kW 以上功率段产品后,销量实现快速增长,将成为另外一个快速增长点。

公司三相组串式逆变器应用范围在 6kW-70kW,占逆变器营收比例为 53%,占毛利 比例 51%;公司单相组串式逆变器以 4G 系列为主,应用范围在 0.7kW-5kW,占逆变器 营收比例为 46%,占毛利比例 47%。

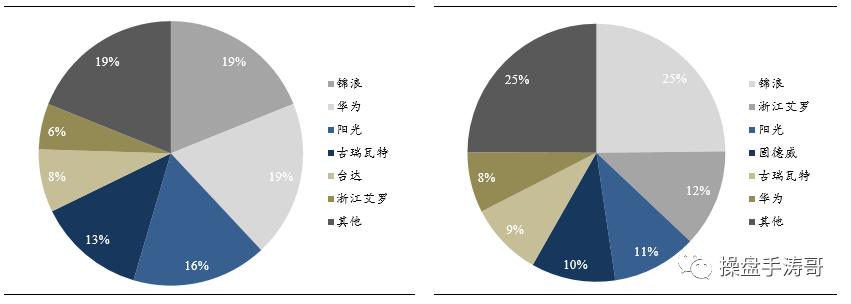

从出口的情况来看,公司的中小型逆变器国内领先。从出口金额来看,华为、阳光电源绝对是逆变器行业龙头,但是从组串式逆变器细分功率来看,华为、阳光电源做中 大型逆变器:华为主攻功率范围为(20,50)的组串式逆变器,阳光电源主攻(500,10000)功 率的集中式逆变器;锦浪科技避开了龙头占优的领域,主攻 20kW 以下,特别是 5kW 以下的的小功率组串式逆变器,是户用、BIPV、工商业逆变器的国内龙头企业,按出口金额, 2019H 20kW 以下逆变器出口市场中,锦浪科技占比 19%,与华为并 列第一;如果继续细分逆变器市场,在 2019H 5kW 以下逆变器出口市场中,锦浪科技占 比 25%,位居细分市场龙头。

受经济环境、产业政策的影响,全球各主要光伏市场的发展速度和新增需求存在阶段性不均衡的情形。公司始终坚持“国内与国际市场并行发展”的全球化布局,积极开拓美国、英国、荷兰、 澳大利亚、墨西哥、印度等全球主要市场。公司是国内最早进入国际市场的组串式并网逆变器企业之一。凭借优异的产品性能和可靠的产品质量,经过多年不断市场开拓,公司在亚洲、欧洲、美洲及澳洲等多个国家和地区积累了众多优质客户,形成了长期稳定 的合作关系。

2017 年由于光伏抢装,国内装机达到峰值,后因 18 年 531 新政影响,国内装机下滑,海外装机再起,公司逆变器逐步转向外销驱动,外销占比从 2017 年的 34%逐步提 升至 2019H 的 63%,充分响应市场变化。从销售区域来看,公司从 2017 年美国、欧洲市场为主到 2018 年的美国、欧洲、澳洲、拉美、印度遍地开花,公司销售区域拓展迅 速,全球均衡布局抵御单一市场波动影响。根据 PVNEWS,18 年出口 0.68 亿美元,19 年出口 1.07 亿美元,同比增长 57%,位列全国第三,仅次于华为、阳光。

从外销区域对比来看,2019年Q2美国20KW以下的逆变器领域锦浪占比高达80%, 呈现寡头垄断格局,竞争格局优秀,锦浪美国毛利率高达 42%;2019 年 Q2 印度 20KW 以下的逆变器领域竞争格局很分散,玩家众多格局很差,锦浪印度毛利率仅 31%,位列 外销最次。无论是外销还是内销,竞争格局是盈利的决定性因素。

公司小型化的产品结构以及全球化的业务布局,产品单价、盈利性都要远好于国内集中式大型逆变器的龙头企业。

据海关出口数据,2020 年 1-2 月全国逆变器出 口量 6.57GW,同增 44%,其中 1 月逆变器出口量 4.17GW,同增 34.5%,2 月逆变 器出口量 2.4GW,同增 64%,环比下滑明显,主要是疫情停工影响。锦浪 1-2 月逆 变器出口金额 0.16 亿美金,同增 47.1%;根据一季报,Q1 出口约 0.32-0.34 亿美金, 测算 3 月出口金额 0.16-0.18 亿美金,超过 1-2 月合计金额,恢复相当明显。按金额测算,1-2 月出口市占率 6.35%,较之 2019Q4 的 4.35%提升显著。单价方面,2020 年 1-2 月锦浪以 0.0673 美元/W,远超行业平均水平(0.0384 美元/W)。公司主打小型化、高溢价优势相当明显。

盈利预测

公司发布 2020 年一季度业绩, 报告期内实现营业收入2.82 亿元,同比增长75.49%,实现归属母公司净利润 0.59 亿元,同比增长 766.54%,环比上升 8.72%。20Q1 对应 EPS 为 0.72 元。此前业绩预告披露 Q1 业绩区间 0.58-0.6 亿元,符合市场预期。

我们预计公司 2020-2022 年业绩 2.26、3.55、4.80 亿元,同比增长 78.8%、56.8%、35.1%,对应 EPS 为 2.83、4.44、6.00 元。

按照券商给与30倍市盈率计算,对应2020年股价为84.9元,目前处于低估状态,另外考虑到公司未来三年业绩高增长,应该给与一定估值溢价,所以公司目前存在较好得投资机会。

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号