-

国元证券状告爱建证券和毕马威!事起富贵鸟破产 都是激进扩张惹的祸?

2014股将 / 2020-04-11 17:13 发布

【国元证券状告爱建证券和毕马威!事起富贵鸟破产 都是激进扩张惹的祸?】活久见,两家券商竟因债券违约对簿公堂。因发行人富贵鸟破产,国元证券向承销商爱建证券、会所毕马威华振等四家中介机构提起诉讼,索赔近7700万元。事实上,富贵鸟的破产早已引发连锁反应,除国元证券外,还有创金合信、天弘基金、东吴证券等多家金融机构,将承销商爱建证券告上法庭。活久见,两家券商竟因债券违约对簿公堂。

因发行人富贵鸟破产,国元证券向承销商爱建证券、会所毕马威华振等四家中介机构提起诉讼,索赔近7700万元。事实上,富贵鸟的破产早已引发连锁反应,除国元证券外,还有创金合信、天弘基金、东吴证券等多家金融机构,将承销商爱建证券告上法庭。

与此同时,作为本案原告,国元证券近年来也遭遇了多项债券违约、股票质押回购违约案例,2019年至今共披露了16起涉案金额千万元以上的未决诉讼事项,2019年诉讼和律师费达798.55万元,同比增长60%。

国元证券索赔7700万元

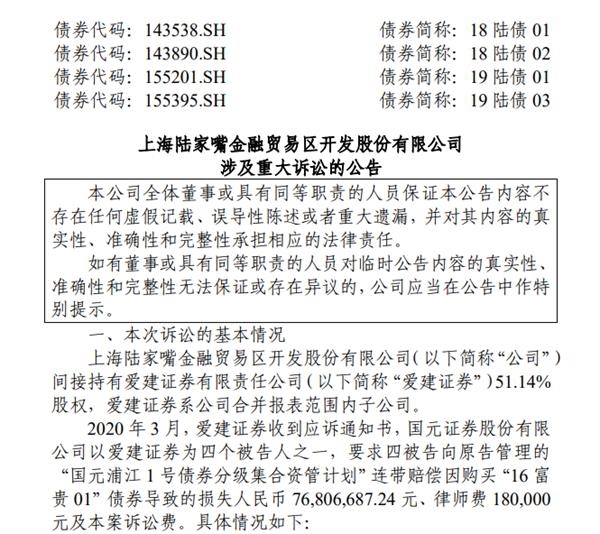

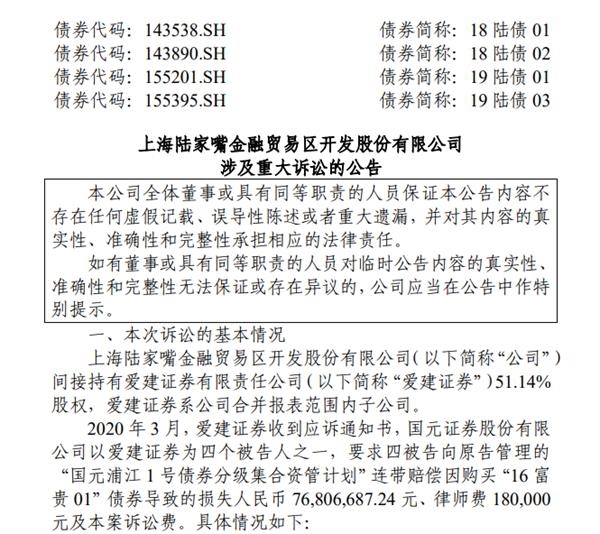

4月2日,上市公司陆家嘴发布公告,披露了控股子公司爱建证券(持股51.14%)涉及的一项重大诉讼。

今年3月,爱建证券收到应诉通知书,国元证券以爱建证券为四个被告人之一,要求四被告向其管理的“国元浦江1号债券分级集合资管计划”连带赔偿因购买“16富贵01”债券导致的损失7680.67万元、律师费18万元及本案诉讼费。

除爱建证券外,其余三个被告分别是毕马威华振会计师事务所(特殊普通合伙)、厦门国际银行泉州分行、厦门银行漳州分行。其中,爱建证券为主承销商和受托管理人、毕马威华振为审计机构。

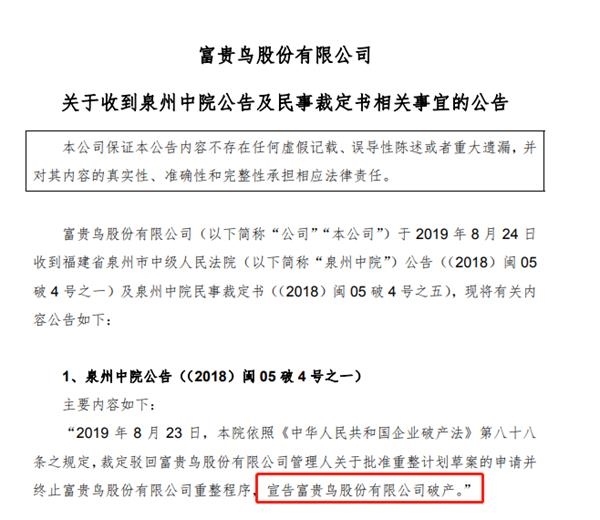

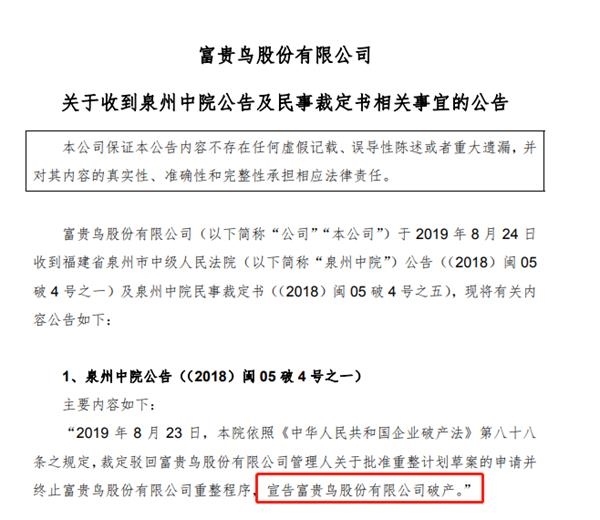

富贵鸟于2016年8月12日发行涉事债券“16富贵01”,发行规模人民币13亿元,票面利率6.50%。2019年8月,富贵鸟被福建省泉州市中级人民法院宣告破产,公司账面按照可获得破产财产分配金额确认债权价值,剩余损失未能收回。

今年2月,国元证券将该债券证券承销商和专业中介服务机构诉讼至北京市第二中级人民法院,诉请证券承销商或者专业中介服务机构对公司造成的损失承担连带赔偿责任。

国元证券2019年年报中提到,该案件已获法院受理,但受新冠疫情影响,具体开庭时间未定。

9家机构讨债爱建证券

事实上,随着富贵鸟破产事件的发酵,作为“16富贵01”主承销商和受托管理人的爱建证券早已遭遇投资者的连环追讨。

反应最快的是基金公司。2018年8月30日,陆家嘴发布公告称,爱建证券收到了来自上海合晟资管、金元顺安基金、海富通基金、中信建投基金、长安基金共5家机构的仲裁申请书。5家申请人就“16富贵01”的违约问题,要求富贵鸟赔偿相应损失,并要求爱建证券承担连带赔偿责任。5家机构的仲裁申请共涉及2.5亿元本金、3248万元利息以及违约金、律师费、仲裁费。

天弘基金、东吴证券紧随其后,在2018年10月同样提出仲裁申请,要求富贵鸟和爱建证券赔偿合计赔偿1.4亿元本金、865.12万元利息以及违约金、律师费、仲裁费。

到了2019年10月11日,爱建证券再次收到仲裁通知书,创金合信基金以爱建证券为被申请人提出仲裁申请,要求其赔偿6000万元“16富贵01”债券本金、278.88万元利息、逾期付款带来的额外损失、律师费15万元及全部仲裁费用。

加上此次国元证券与爱建证券等四个被告对簿公堂,爱建证券仅因承销并托管“16富贵01”一只债券,便换来了至少9家金融机构的仲裁和诉讼,涉案总金额高达5.7亿元。

值得注意的是,就在被投资者状告的同时,爱建证券同时也在作为投资者,就新光集团的债券违约问题提起诉讼维权。

2018年10月,爱建证券由于债券交易纠纷,以新光集团为被告向上海金融法院提起诉讼。要求新光集团兑付“15新光01”、“15新光02”和“11新光债”的本金、利息、逾期违约金及因诉讼发生的费用共计2.2亿元。

2018 年年底,由于诉讼标的发生变化,爱建证券就“15 新光01”、“15 新光 02”违约事宜提起变更诉讼请求,并另就“11 新光债”违约事宜提起诉讼,相关涉案金额也变更为3.7亿元。

国元证券多起诉讼缠身

花开两朵,各表一枝。除爱建证券外,本案涉及的另一家国元证券近期同样诉讼缠身。数据显示,2019年国元证券的诉讼和律师费高达798.55万元,相比于2018年的498.26万元,同比增长60%。

根据年报,国元证券2019年共有13起涉案金额在1000万元以上的未决诉讼事项,其中包括8起股票质押/双融业务纠纷案,以及5起债券/票据/债务纠纷案。据统计,上述13起案件中共有5起涉案金额超过1亿元,13起案件涉案金额合计约20.75亿元。

与此同时,国元证券还披露,2020年公司还有3起涉案金额在1000万元以上的期后未决诉讼事项,且均与资管计划投资标的违约有关。除上文提到的“16富贵01”违约案外,国元证券资管计划还踩雷了贵人鸟和保千里。

国元证券管理的国元12号资管计划持有“14贵人鸟”债券1.22亿元,发行人于2019年12月未能按期兑付本息。2020年1月,国元证券作为管理人将贵人鸟诉讼至合肥市中级人民法院。

国元证券管理的元赢16号和浦江1号资管计划合计持有“16千里01”债券本金5000万元。2019年11月,发行人未能按期兑付本息。2020年1月,国元证券将该债券受托管理人诉讼至南京市栖霞区人民法院,请求判其支付违约损失1500万元。

前期激进扩张暗藏风险

数据显示,国元证券2019年下半年共计提信用减值准备金额共计1.05亿元,其中包括融出资金减值准备1333.90万元;股票质押回购业务减值准备8428.93万元;债权投资减值准备1429.73万元;收款项坏账准备338.00万元;并转回其他债权投资减值准备1078.17万元。

而在2019年上半年,国元证券也计提了2.56亿元的信用减值准备,涉及融出资金减值准备1375.64万元;股票质押式回购业务减值准备2.24亿元;其他债权投资减值准备1214.50万元以及应收款项坏账准备601.81万元。

可见股票质押回购违约问题确实在2019年给国元证券业绩带来了较大拖累。

事实上,目前国元证券涉及的诉讼事项可大致分为两类,一类是以股票质押回购为代表的信用业务违约纠纷,一类是以集合资管计划踩雷债券为代表债券违约纠纷。而国元证券正是自2017年起,开始在集合资管计划、股票质押业务方面采取了相当大胆的战略。

年报数据显示,国元证券2017年末的集合资管业务规模为210.76亿元,相比于2016年末的154.21亿元,同比增长36.67%;同样是在2017年末,国元证券股票质押余额为79.44亿元同比大涨60.03%。

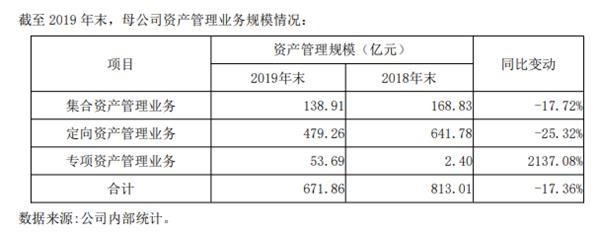

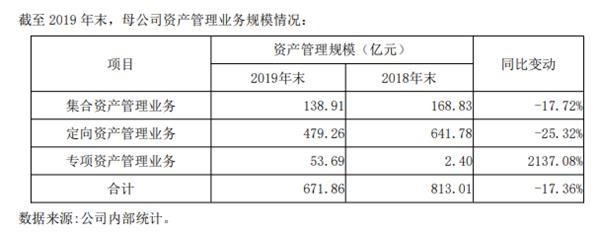

不过或许是看到了激进扩张模式下暗藏的风险,在监管出手引导股票质押风险缓释、券商资管规模持续压降的背景下,国元证券也开始逐渐收缩相关业务规模。数据显示,截至2019年末,国元证券集合资管业务规模已收缩至138.91亿元,甚至低于2016年末水平;股票质押余额也下降至60.72亿元,相比于2018年末的95.98亿元,同比减少36.74%。

索赔7700万!国元证券状告爱建证券和毕马威,事起富贵鸟破产,都是激进扩张惹的祸?

活久见,两家券商竟因债券违约对簿公堂。

因发行人富贵鸟破产,国元证券向承销商爱建证券、会所毕马威华振等四家中介机构提起诉讼,索赔近7700万元。事实上,富贵鸟的破产早已引发连锁反应,除国元证券外,还有创金合信、天弘基金、东吴证券等多家金融机构,将承销商爱建证券告上法庭。

与此同时,作为本案原告,国元证券近年来也遭遇了多项债券违约、股票质押回购违约案例,2019年至今共披露了16起涉案金额千万元以上的未决诉讼事项,2019年诉讼和律师费达798.55万元,同比增长60%。

国元证券索赔7700万元

4月2日,上市公司陆家嘴发布公告,披露了控股子公司爱建证券(持股51.14%)涉及的一项重大诉讼。

今年3月,爱建证券收到应诉通知书,国元证券以爱建证券为四个被告人之一,要求四被告向其管理的“国元浦江1号债券分级集合资管计划”连带赔偿因购买“16富贵01”债券导致的损失7680.67万元、律师费18万元及本案诉讼费。

除爱建证券外,其余三个被告分别是毕马威华振会计师事务所(特殊普通合伙)、厦门国际银行泉州分行、厦门银行漳州分行。其中,爱建证券为主承销商和受托管理人、毕马威华振为审计机构。

富贵鸟于2016年8月12日发行涉事债券“16富贵01”,发行规模人民币13亿元,票面利率6.50%。2019年8月,富贵鸟被福建省泉州市中级人民法院宣告破产,公司账面按照可获得破产财产分配金额确认债权价值,剩余损失未能收回。

今年2月,国元证券将该债券证券承销商和专业中介服务机构诉讼至北京市第二中级人民法院,诉请证券承销商或者专业中介服务机构对公司造成的损失承担连带赔偿责任。

国元证券2019年年报中提到,该案件已获法院受理,但受新冠疫情影响,具体开庭时间未定。

9家机构讨债爱建证券

事实上,随着富贵鸟破产事件的发酵,作为“16富贵01”主承销商和受托管理人的爱建证券早已遭遇投资者的连环追讨。

反应最快的是基金公司。2018年8月30日,陆家嘴发布公告称,爱建证券收到了来自上海合晟资管、金元顺安基金、海富通基金、中信建投基金、长安基金共5家机构的仲裁申请书。5家申请人就“16富贵01”的违约问题,要求富贵鸟赔偿相应损失,并要求爱建证券承担连带赔偿责任。5家机构的仲裁申请共涉及2.5亿元本金、3248万元利息以及违约金、律师费、仲裁费。

天弘基金、东吴证券紧随其后,在2018年10月同样提出仲裁申请,要求富贵鸟和爱建证券赔偿合计赔偿1.4亿元本金、865.12万元利息以及违约金、律师费、仲裁费。

到了2019年10月11日,爱建证券再次收到仲裁通知书,创金合信基金以爱建证券为被申请人提出仲裁申请,要求其赔偿6000万元“16富贵01”债券本金、278.88万元利息、逾期付款带来的额外损失、律师费15万元及全部仲裁费用。

加上此次国元证券与爱建证券等四个被告对簿公堂,爱建证券仅因承销并托管“16富贵01”一只债券,便换来了至少9家金融机构的仲裁和诉讼,涉案总金额高达5.7亿元。

值得注意的是,就在被投资者状告的同时,爱建证券同时也在作为投资者,就新光集团的债券违约问题提起诉讼维权。

2018年10月,爱建证券由于债券交易纠纷,以新光集团为被告向上海金融法院提起诉讼。要求新光集团兑付“15新光01”、“15新光02”和“11新光债”的本金、利息、逾期违约金及因诉讼发生的费用共计2.2亿元。

2018 年年底,由于诉讼标的发生变化,爱建证券就“15 新光01”、“15 新光 02”违约事宜提起变更诉讼请求,并另就“11 新光债”违约事宜提起诉讼,相关涉案金额也变更为3.7亿元。

国元证券多起诉讼缠身

花开两朵,各表一枝。除爱建证券外,本案涉及的另一家国元证券近期同样诉讼缠身。数据显示,2019年国元证券的诉讼和律师费高达798.55万元,相比于2018年的498.26万元,同比增长60%。

根据年报,国元证券2019年共有13起涉案金额在1000万元以上的未决诉讼事项,其中包括8起股票质押/双融业务纠纷案,以及5起债券/票据/债务纠纷案。据统计,上述13起案件中共有5起涉案金额超过1亿元,13起案件涉案金额合计约20.75亿元。

与此同时,国元证券还披露,2020年公司还有3起涉案金额在1000万元以上的期后未决诉讼事项,且均与资管计划投资标的违约有关。除上文提到的“16富贵01”违约案外,国元证券资管计划还踩雷了贵人鸟和保千里。

国元证券管理的国元12号资管计划持有“14贵人鸟”债券1.22亿元,发行人于2019年12月未能按期兑付本息。2020年1月,国元证券作为管理人将贵人鸟诉讼至合肥市中级人民法院。

国元证券管理的元赢16号和浦江1号资管计划合计持有“16千里01”债券本金5000万元。2019年11月,发行人未能按期兑付本息。2020年1月,国元证券将该债券受托管理人诉讼至南京市栖霞区人民法院,请求判其支付违约损失1500万元。

前期激进扩张暗藏风险

数据显示,国元证券2019年下半年共计提信用减值准备金额共计1.05亿元,其中包括融出资金减值准备1333.90万元;股票质押回购业务减值准备8428.93万元;债权投资减值准备1429.73万元;收款项坏账准备338.00万元;并转回其他债权投资减值准备1078.17万元。

而在2019年上半年,国元证券也计提了2.56亿元的信用减值准备,涉及融出资金减值准备1375.64万元;股票质押式回购业务减值准备2.24亿元;其他债权投资减值准备1214.50万元以及应收款项坏账准备601.81万元。

可见股票质押回购违约问题确实在2019年给国元证券业绩带来了较大拖累。

事实上,目前国元证券涉及的诉讼事项可大致分为两类,一类是以股票质押回购为代表的信用业务违约纠纷,一类是以集合资管计划踩雷债券为代表债券违约纠纷。而国元证券正是自2017年起,开始在集合资管计划、股票质押业务方面采取了相当大胆的战略。

年报数据显示,国元证券2017年末的集合资管业务规模为210.76亿元,相比于2016年末的154.21亿元,同比增长36.67%;同样是在2017年末,国元证券股票质押余额为79.44亿元同比大涨60.03%。

不过或许是看到了激进扩张模式下暗藏的风险,在监管出手引导股票质押风险缓释、券商资管规模持续压降的背景下,国元证券也开始逐渐收缩相关业务规模。数据显示,截至2019年末,国元证券集合资管业务规模已收缩至138.91亿元,甚至低于2016年末水平;股票质押余额也下降至60.72亿元,相比于2018年末的95.98亿元,同比减少36.74%。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号