-

博杰股份投资逻辑拆解:5G卖耗材,毛利率50%

公子豹资本圈 / 2020-03-23 08:21 发布

文章有点长,先说结论:

① 公司国内射频测试设备龙头,5G屏蔽箱成为高通合格供应商,属于耗材产品,生命周期少于2年;

② 苹果是最大客户,苹果业务的总营收占比达到45.70%;

③ 今年华为是最大增量;

④ 与特斯拉供应商合作,方向是ICT测试;

⑤ 产能利用率常年超过100%;

⑥ 毛利率水平常年保持50%左右;

⑦ 当前股价相当于2020年42.5X动态市盈率。

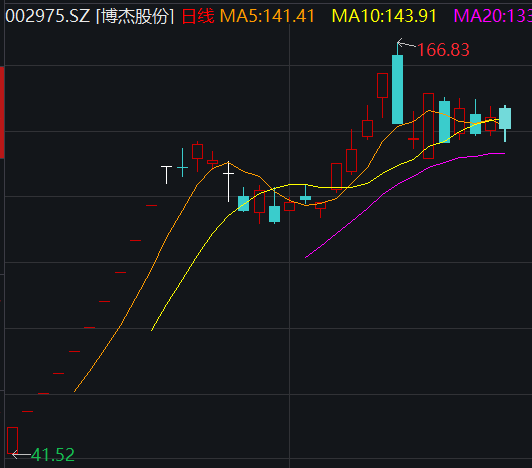

最近次新股都杀得比较狠,但有一只很坚挺,这就是博杰股份。

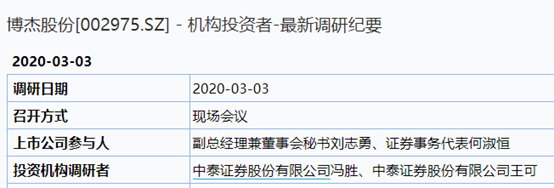

博杰最开始吸引我的注意,是在3月3日的时候,疫情那么严重,两个研究员竟然跑上门去调研。

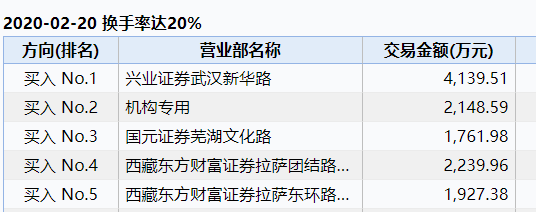

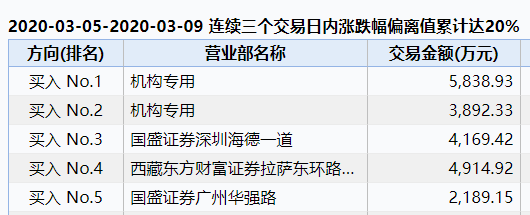

开板后不久,就一直有机构席位在承接。相比之下,明星公司斯达半导顶太高了,反倒没有了预期差。

受大盘影响,博杰开板后并未真正上涨,股价并不在高位,与同行相比估值也不算贵,所以再给大家拆解一下投资逻辑。

博杰从测试治具起家,是一家集射频、声学、电学、光学、视觉检测为一体的检测方案提供商,同时具有自动化组装业务。

财务方面:

博杰股份是珠海的明星企业,连续四年超负荷生产。2019年前三季度,公司销售毛利率为49.17%,销售净利率为20.56%,且公司毛利率水平常年保持50%左右,这个数据在中国制造业中非常罕见。

博杰上市还真不是圈钱。2016年至2019年上半年,博杰的工业自动化设备的产能利用率,分别已高达119.85%、118.91%、122.61%和118.98%,各条生产线均超负荷运转,急需扩大生产规模满足市场需求。

产能一直处于供不应求状态,遇上5G,需求爆发式增长,才决定上市融资扩产,不然起码不会现在就上市。

毛利率保持50%左右,且核心业务—声学及射频检测设备毛利率,高达57%,远高于自动化行业平均水平,凸显技术壁垒。

回款能力强,应收账款及应收票据周转率总体高于同行业可比公司,经营活动净现金流量净额/净利润的比例,基本维持在100%。

根据2019年业绩预告,博杰全年营收约为8.27亿元,同比+20.29%;归母净利润约为1.50亿元,同比+34.72%。

海外可对标Keysight(安捷伦全资子公司,主业为射频测试测量设备),该公司2019年收入达到43亿美元,其发展路径为博杰未来的发展展望提供了参考维度。

公司ICT测试设备技术处于世界领先水平,且超前布局5G射频检测设备,2018年5G测试屏蔽箱已成为高通合格供应商,2018-2019年具备高通批量销售记录,极具稀缺性。

目前公司客户覆盖苹果、微软、思科、谷歌、高通、Juniper Network等全球500强著名高科技品牌商,以及鸿海、广达、仁宝、和硕、纬创资通等全球著名电子产品智能制造商。

公司已陆续进入了华为、OPPO、深南电路等企业的合格供应商体系。

今年新基建发展5G,国内增量是最大的看点。

普及一点专业知识:

射频测试设备主要由测试仪表、屏蔽箱、测试软件等部分构成。大规模天线阵列技术的使用,使得5G时代射频性能测试难度和测试时间较LTE时代成几何倍数增加,而天线的测试必须在屏蔽箱里完成,因此将对屏蔽箱产生大量需求。

目前,屏蔽箱市场仍以国外品牌为主,如安捷伦和罗德施瓦茨。

博杰的5G高隔离技术,已经应用于5G测试屏蔽箱,具有核心技术,且产品已实现小批量生产,已实现销售。

屏蔽箱到底有多重要?

屏蔽箱是利用导电或者导磁材料制成的各种形状的屏蔽体,将电磁能力限制在一定空间范围内,用于抑制辐射干扰的金属体。并对传导和辐射进行处理,以实现给被测无线通讯设备提供无干扰的测试环境的设备。

电磁干扰/EMI是整个电子领域必须面临和克服的问题,一般在无线通讯产品比如手机、无线网卡、无线路由器、无线耳机、蓝牙耳机、wi-fi、wimax、数据卡、对讲机、RFID等,在进行板测、终测过程中,都是通过使用射频测试屏蔽箱来改善测试环境。

射频测试工艺,是手机等无线通讯类设备产线中最为复杂、影响最大的流程,通常也是产线的瓶颈。

技术难点在于:

1、密闭箱体内实现对外部信号的屏蔽效能,包括电缆线的专用接头;

2、对内部信号的吸波设计,防止反射;

3、夹具的多轴转动伺服电机,测试天线的方向性;

4、温箱是一个专门的设备,其与屏蔽箱的整合技术难度较大。

目前国内4G以内屏蔽箱拼装简单,国内屏蔽箱厂家制作的屏蔽箱,通常只是在3G左右的频率范围内工作,技术壁垒低。

从市场售价来看,普遍在2K左右,毛利率50%。

5G时代屏蔽箱市场驱动因素主要在于:

1)5G是万物互联时代,除手机外,智能手表、TWS、智能音箱、无人驾驶等终端应用层出不穷,使用场景更多。

2)5G对信号高隔离要求更高,博杰是国内目前少有通过高通认证的国内屏蔽箱厂商。

3)屏蔽箱本身属于耗材产品,生命周期少于2年,产业链设备甚至一年一换。

屏蔽箱属于易耗品,因为每次使用都是开合的状态,使用次数增加后连接处的屏蔽系数就会衰竭,当屏蔽系数衰减到要求的指标下,设备就需维修或更换,更新周期约为2年左右。

博杰在互动易回答:公司的5G射频测试设备,可提供600MHz—60GHz测试频段,70dB隔离度的测试环境,对5G产品进行RF性能测试,属于行业领先地位。

5g测试屏蔽箱的价格,海外贵的的100多万一套,便宜的几十万。博杰的价格是海外的1/3。

今年新基建5G高研发投入,几乎所有的国内5G研发企业都要用这套设备,这个领域目前的对手是TRC/川升/十大/WavePro。

博杰是大陆唯一一家通过了高通的认证,需求不仅仅是进口替代,也是国外通讯射频测试公司的供应商。

在耗材属性的制程下,4G屏蔽箱设备市场空间为4亿元/年。

在5G手机全渗透的假设下,5G屏蔽箱需求约为16万台。考虑到5G屏蔽箱性能更优,产线采购价格约为4万元/台,按照2年的更新周期,对应5G屏蔽箱市场空间约为32亿元/年。

另一个看点是,自动化组装。

公司基于自动化测试领域的优势,逐步向自动化组装领域发展,形成了自动化测试设备、自动化组装设备并重并举的业务结构。

从营收结构来看,2018年公司79%的收入均来自新制自动化设备,该板块营收5.43亿元。从客户结构来看,公司整体收入来源以出口为主,总计4.03亿元,占比59%。

公司客户主要集中在消费电子领域,一是形成长期客户口碑的品牌运营商,二是专注制造的代工生产商。

在品牌运营商中,苹果是最大的客户,2018年来自苹果的订单占公司收入比重19.5%,第二、第三大品牌运营商为思科和微软,2018年来自这两家的订单占公司收入比重,分别为3.4%和2.7%。

在代工生产商中,前5大客户分别为鸿海、广达、和硕、仁宝、伟创力。2018 年来自上述五家代工生产商订单,占收入比重为 20.4%、12.6%、9.2%、4.3%、1.6%。

公司主要存在2个方面的风险:客户集中风险,外销收入占比较高(包括疫情影响)。

公司的答复是,近年来公司已陆续进入了华为、OPPO、深南电路等国内知名企业的合格供应商体系,这是国产替代的看点。

今年华为在5G这块发力,博杰的主要增长来源于国内,主要是华为在5g领域的增长。

以TWS 耳机为代表的可穿戴设备需求爆发引领3C 行业复苏。模组设备层面,传统耳机的生产线及测试和组装设备无法适用于TWS 耳机的生产和组装,需要新的产线和设备,从而引致相关模组测试和组装设备需求。

公司目前和特斯拉,在ICT测试相关业务上有合作。

疫情也导致自动化设备订单增量更大。

估值方面:

目前公司所处的行业增速是30%多,公司作为行业龙头,远高于行业的增速。

普通的检测设备类公司可以给到50倍pe以上,公司相关对手精测电子、博腾股份、长川科技均高于60x。

鉴于公司快速增长以及比较强的抗风险能力,估值不应该低于同行业的上市公司。

2019-2021年公司营业收入预计为8.3、12.9、20亿元,同比增长20.3%、56.2%、54.9%。每股EPS分别为2.21、3.56、5.82元。

当前公司相当于2020年42.5X的动态市盈率。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号