-

2020年2月份投资总结

指数基金价值人生 / 2020-02-29 18:39 发布

原创 价值人生 life198012

一、2020年以来收益总结

2020年以来实际组合包括场内组合、场外基金和港美组合的整体收益是+1.5%。(场内组合 +3%、场外基金 -3%、港美组合 -7%)

宽基全收益指数收益:

沪深300指数 -3.82%

中证500指数 +3.49%

中小板指数 +9.43%

创业板指数 +15.21%

恒生指数 -7.02%

恒生国企指数 -7.75%

标普500指数 (价格指数) -8.56%

纳斯达克指数 (全收益指数) -4.52%

行业全收益指数收益:

(1)全指行业指数

全指信息指数 +17.65%

主要消费指数 -2.87%

全指金融指数 -8.89%

可选消费指数 -1.74%

全指医药指数 +7.34%

(2)细分行业指数

中证银行指数 -10.18%

中证白酒指数 -10.55%

食品饮料指数 -6.60%

医药100指数 +10.11%

国证芯片指数 +43.37%

中证半导体指数 +42.06%

新能源车指数 +11.87%

基本面策略类全收益指数收益:

央视50指数 -3.16%

基本面50指数 -8.88%

中证红利指数 -5.66%

标普红利指数 -5.57%

国信价值指数 -3.19%

红利低波指数 -9.23%

价值回报指数 -3.02%

科技龙头指数 +18.65%

消费龙头指数 -7.44%

消费红利指数 -3.24%

信息红利指数 +11.77%

东证竞争指数 -2.53%

中金300优选指数 -6.41%

标普质量指数 -0.50%

湾创100指数 +0.66%

创业蓝筹指数 +15.52%

创业成长指数 +16.59%

标普沪港深价值指数 -9.70%

沪港深红利成长低波指数 -8.25%

今年以来宽基指数的创业板指数依然领涨,创业蓝筹和创业成长依然跑赢了创业板指数。行业指数分化,信息类的行业指数和细分行业指数涨幅居前,其次是医药行业指数。金融行业和金融细分的银行行业跌幅居前,主要消费的细分行业食品饮料指数和白酒指数也是基本垫底。港美指数今年以来从涨幅接近一成到了跌幅接近一成。

场内组合跑赢了沪深300指数、央视50指数、基本面50指数、红利类指数、港美市场指数,持平了中证500指数,跑输了创业板指数。

场内组合受益于在行业上配置了信息技术行业的龙头公司,现在仓位占了三分之一左右。信息技术行业的龙头公司比市场多上涨了两成,那么可以贡献百分之六的收益。

场内组合的金融消费行业等精选的白马公司。金融类的公司中国平安、招商银行、兴业银行平均下跌了一成左右,与金融行业同步,这些是沪深300指数的一部分。白酒指数的洋河股份跌幅同步,而顺鑫农业不跌反涨。场内组合用最低市销率策略筛选出来的三只公司是顺鑫农业、冀东水泥、火炬电子今年以来分别上涨了+4%、+11%和+22%。最低市销率策略的贡献了超额收益。对应的海螺水泥收益了+0%,中证军工指数收益了+8%。地产龙头万科A下跌了8%,保利地产上涨了0%,材料龙头东方雨虹上涨了18%,精选行业龙头跑赢相应行业指数也是超额收益来源。

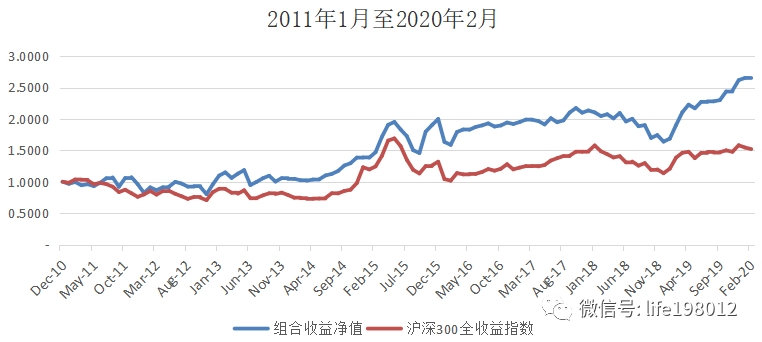

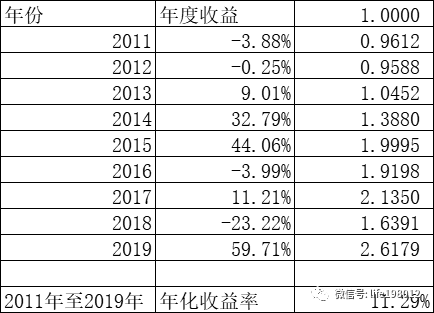

2011年1月1日至2020年2月29日,组合净值从1.00元到了2.66元。年化收益率是11.3%。同期,沪深300全收益指数是从1.00元到了1.52元。年化收益率是4.7%。中证500全收益指数是从1.00元到了1.20元。年化收益率是2%。

作为长期价值投资的业绩比较,基本面类策略指数长期穿越牛熊的收益:2011年初是1元,2020年2月末,标普红利全收益指数是2.0528元,央视50全收益指数是2.3339元。

二、2020年2月份末持仓总结

场内组合前三十只持仓:

中国平安、兴业银行、招商银行、宁德时代、冀东水泥、万科A、万达信息、央视50、洋河股份、瑞玛工业、东方雨虹、视源股份、麦克奥迪、正海生物、顺鑫农业、海康威视、格力电器、蓝思科技、宋城演艺、海螺水泥、三利谱、浦发银行、法拉电子、洲明科技、美的集团、家家悦、信维通信、保利地产、立讯精密、福耀玻璃。

场外组合和港美组合前六只持仓:标普红利、央视50、全球医疗、价值基金、睿远成长价值、中金优选300。场外基金组合菜单中有跟投组合。

三、资产配置和定投

资产配置:总仓位90%。

主要是增仓了中国平安、招商银行、兴业银行、万科A、宋城演艺等公司,建仓了麦克奥迪等公司,清仓了华东医药等公司。地产方面保利地产和金地集团减到了后面。这种操作未必立即有效,能做组合还是做组合。电子信息类的行业由于上涨,从四分之一的权重占比涨成了三分之一的权重占比,有的细分行业的公司出现了泡沫,会考虑逐步清仓。行业成长周期还在继续,不能急着卖出。电子科技行业类的估值也不是都非常高估,消费电子类的三十多倍市盈率,PCB电路板类的二三十倍市盈率,LCD面板类的二十倍市盈率左右,智能控制器的拓邦股份,大数据、云计算及移动互联的东方国信,LED显示屏的洲明科技这些公司,都是不到二十倍的市盈率。这些公司业绩增长很好,甚至有的公司常年保持两位数的业绩增长,因为现金流等不确定的问题,市场给予了低估值。虽然有不确定性的问题,从估值上也不能算得上是泡沫。电子信息行业有了起色,公司发展也相应的会有了改善空间。

仓位占比降下来了是由于把积攒的可上车的定投部分都上车了,做了以上的增仓后,多数进了货币指数基金,即成为了组合中的现金仓位,摊低了权益类仓位的占比,而且市场是不确定性的,没有低迷到极限,不准备再满仓。沪深300指数里面的中国平安、招商银行、兴业银行、万科A、格力电器等龙头公司的估值也有了安全边际,估值开始反应了经济低迷的预期。对于此类白马公司和相应的指数基金可以陆续进行配置。

场内组合选取标的策略有优秀指数成份公司策略,如央视50、基本面50、消费红利指数的成份公司,有抄作业的策略,有行业的策略,一般抄作业策略和行业策略都有交集,因为长期投资者的风格比较固定的,长期投资者多数会固定在特定的行业里面选取公司,保持固定风格。白马公司找白马公司的长期好的组合,对不熟悉的电子信息技术行业的公司,对熟悉哪些是细分行业龙头公司的作者的文章提到的公司,拿来做个组合。每个策略都有核心公司,拼在一起包括指数基金虽然有一百多个标的,也是能顺理成章的。精选公司策略的调仓是在业绩披露期末、指数调仓时期进行集中调换。通常如果行业配置涨跌多了,也会进行相应公司的增减,保持组合平衡。

场外基金开始了沪深300价值基金、基本面50指数基金、央视50指数基金、中金优选300指数基金、创蓝筹指数基金和创成长指数基金的同时配置,既有安全边际,又有成长精选。

定投:一次性的定投上车,部分进了权益类的标的,部分进了货币指数基金。后续慢慢积攒定投储备池。定投可以每月上车,按月不定额的定投,也可以像这样一次性的上车,一次性的做好资产配置。无论怎样做都是存量和增量的资产管理。做好资产配置管理,有计划和步骤的执行。

定投有安全边际的品种,可以慢慢扩大低估品种的持仓比例,所以这次上车,没有完全进央视50指数基金,而是进了部分有安全边际的沪深300价值指数基金、基本面50指数基金和中金优选300指数基金。具备成长性的创蓝筹指数基金和创成长指数基金也开始适量建仓。定投好以基本面为核心的策略指数基金组合。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号