-

财报小高峰后,英伟达难逃疫情市场和竞争长考

刘旷 / 2020-02-25 15:26 发布

相信很多人都见过英伟达标志性的LOGO——一只绿色的眼睛加上它的英文名“NVIDIA”。

英伟达是显卡中显示芯片(GPU)的发明者,也是目前市场上最大的显示芯片供货商之一,由PC时代跨度到了AI时代,英伟达旗下产品的应用面依然很广,不单单是人们熟知的游戏领域,在人工智能领域显示芯片的作用也是相当重要的。

在合作伙伴的选择方面,英伟达也习惯“强强联合”,例如微软、亚马逊、阿里巴巴等。

前不久,英伟达的新财报发布,让不少人眼前一亮。

Q4业绩迎小高峰

英伟达于2月14日发布了2020财年(2019.2.1至2020.1.31)四季报,这对现在的英伟达来说是个有点特殊的喜报。

之所以说“特殊”,因为三点。

第一,多项业绩有明显增长。举例来说,四季度英伟达的总收入达到31.1亿美元,同比增长41%,美国公认会计准则(GAAP)下毛利率达到64.9%,同比增长18.65%。基本每股收益达到1.56美元,达到2020财年的最高值。

而在非公认准则计算之下,以上数据中部分有所差异,但整体上依旧呈同比上升趋势。

英伟达该季度的营收超出市场预期4.71个百分点,这主要依赖于其数据中心和边缘计算业务的超预期增长。

第二,英伟达该季度的净利润为9.51亿,同比增长了68.02%,这也是英伟达2020财年来第一次净利润同比正向增长,因此四季度对英伟达来说有不一样的意义。

同时,在成本控制方面英伟达也做得比较好。四季度英伟达的营业成本为10.90亿美元,较上一季度的10.98亿略有减少。

第三,英伟达Q4单季度取得了多项有关产品应用的突破。根据财报,在娱乐、游戏业务方面,GeForce NOW ™云游戏串流服务脱离测试版正式上线、G-SYNC®显示屏器刷新率提高到360hz等等。

而数据中心相关的业务则是该季度英伟达的“重头戏”,英伟达的GPU技术和产品服务于多家互联网公司研发的AI机器人、超级计算机以及深度学习软件等。

除此之外,英伟达专业可视化和汽车的业务虽然突出业绩不多,但从财报数据来说,环比也分别有2%、1%的小幅度增长。

财报发布后,资本市场也陆续给出积极反馈,隔天收盘,英伟达的股价上涨幅度达到7.02%,瑞银、摩根士丹利、花旗等多家投行券商纷纷上调对其的目标价。

财年终了,英伟达也顺利迎来了业绩的小高峰。

只是开端

四季报给出的反馈不错,但仅凭一小段时间的出色表现明显还不够,人们更好奇的应该是英伟达能否乘胜追击。对于这点的预测,笔者想,还是应该观望一阵再下结论。

简单介绍一下英伟达之前的情况。

看2019财年的数据就会明白,前三个季度净利润虽然有所波动,但基本稳定在11.0-12.5亿美元,然而第四季度突发滑铁卢,净利润直接腰斩到5.66亿美元。

正因为2019财年四季度净利润“起点”最低,所以2020财年Q4才能比较容易的实现同比增长。不过,作为全年净利润的峰值,9.51亿美元这一数字也决定了两财年之间的净利润总额差距依然很明显,同比减少了32.48%。

不仅如此,财报数据显示,2020财年英伟达的收入为109.2亿美元,同比下降了7%。按产品类别细分,英伟达GPU和Tegra处理器在整个财年的收入同比分别下降了7%、6%。

简单来讲,四季度虽然是英伟达在这财年表现最好的一季,但仍旧没追回2019财年前三季度的水平。

正因为今年前几个月表现相对低迷,导致整个财年较去年的业绩收入下滑。因此,仅仅凭四季度英伟达的表现来说还很难下结论。

这份财报为2020财年画上句号,同时也是2021财年的开端,关于接下来英伟达的发展,还要结合多个方面来分析,而英伟达再续“高光”的路上,并不缺少绊脚石。

疫情之下,营销承压

英伟达的Q4财报显示,考虑到新冠疫情的影响,将2021财年的一季度收入预期下调一亿美元。

中国在英伟达的营销板块占有重要一角,据有关媒体报道,2019年来自中国市场的收入占比英伟达总营收的24%。

而本次中国新冠疫情必然会影响到英伟达的短期发展计划。按照应用市场划分来分析,游戏市场和人工智能市场都将面临一定的阻力。

1.游戏市场供需打击

在上一季度的财报分析会上,英伟达的创始人黄仁勋表示,中国的游戏笔记本市场增长最快。目前英伟达也在积极打造基于游戏本的相关服务,并对游戏本市场的发展表现出看好。

这一季度电话会议中黄仁勋指出,英伟达的笔记本业务已连续8个季度实现增长。笔者猜想,游戏本市场对英伟达来说或许是关键一城。

目前全球游戏市场按设备划分,占比最大的是移动端市场。根据Sensor Tower的数据,2019年全球移动游戏市场的收入达到了617亿美元,而PC已不再是游戏设备中的主流。

根据美国市场调研机构JPR(乔恩·佩迪研究)发布的最新消息,目前PC游戏硬件市场的发展呈稳定增长,不过增长幅度较小。相较于2018年,复合年均增长率仅为1.05%。作为GPU供应商的英伟达不得不考虑到未来来自游戏市场的压力。

自然,游戏本的应用发展对于英伟达的销售业务是一项重大利好,财报显示,装载英伟达显卡的游戏笔记本数量达到了历史新高的125款。

此次疫情一定程度上影响了国内的市场需求,除了对英伟达销售游戏本以及显卡套件这方面产生一定阻力,还有一部分的间接影响。

举例来说,日本任天堂Switch游戏机上装载了英伟达的Tegra X1,而中国替这款游戏机生产部分零件。

目前由于疫情影响导致零件供应量不足,任天堂于2月初已发布致歉信称日本市场 Switch的出货将延迟,而有业内人士认为延迟事件或将不再局限于日本。

任天堂Switch的出货延迟或许会导致与英伟达的后续订单减少,中国的代工制造业放缓对对英伟达同样会产生不利影响。

2. AI业务运营或稍放缓

英伟达是家无晶圆公司,人工智能之于它主要是做技术研发设计。

前文提到,中国对英伟达来说是重要的营销市场。不仅是游戏方面,在人工智能领域,中国的企业数量以及整个市场AI受融资金额也位全球前列,中国的AI大环境较好。

英伟达的技术产品例如GPU,需要有相应的设备载体,技术合作对英伟达来说就是家常便饭。从英伟达的财报近期业绩知晓,它与阿里巴巴、百度在AI引擎的能力提升上合作,除此之外,英伟达与华为、深信服等国内科技企业也有合作。

由于在华业务不少,疫情或多或少会使得企业间人员的业务流动性降低。

另外,疫情带来的另一点影响是全球学术交流会议的减少。人工智能这一领域,各种学术交流以及科技交流会议相对来说举办的较为频繁,对疫情带来的变化也较敏感。

就在2月10日,英伟达宣布不参加本届世界移动通信大会(MWC)。虽然大会的地点位于西班牙巴塞罗那,但出于对疫情时期的安全考虑,身为赞助商英伟达还是决定避免出席。

除了英伟达以外,亚马逊、LG等公司也陆续声明退出,由此可见,疫情也影响到了一段时间内的全球学术交流活动。

全球性的研讨分享毫无疑问对于整个行业都有促进作用,而现在进入了“小低潮”。除了公司本身的考量,不同国家出台的一些应对国内疫情的紧急政策不同,一定程度也将带来限制。

疫情对英伟达人工智能的发展计划可能会起到小程度的减缓,不过这始终是暂时的,比起新产品与新技术研发周期来说,总体影响不大。

而这一系列变化对“营销”造成的影响或许会表现为下一代新产品发布时间推后,至于更加长远的影响,还需要等疫情过后看市场的反馈程度。

回顾英伟达近年的发展,2018年遇上行业矿卡崩盘,需要大量清库存,2019年半导体销售市场又大规模遇冷。四季度业绩高光,紧接着疫情对中国市场造成打击,连带影响到英伟达的营收预期。

“计划赶不上变化”,大环境对企业个体造成的阻力是复杂而较难抵御的。现在这一时期对于许多行业来说都不是个发展的好时期,四季度只是一次“小考”。

未来竞争中的不利面

关于市场竞争这部分,还是比较有意思的。

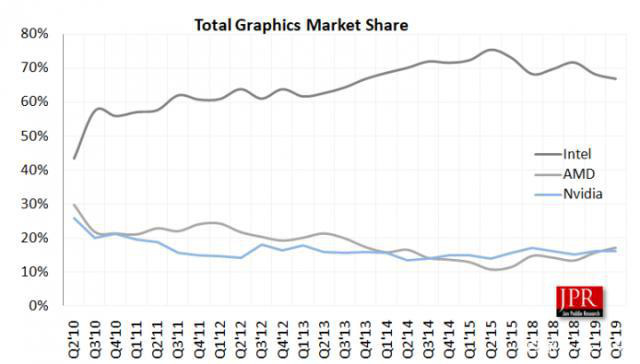

目前,全球的图形市场被三家公司垄断,除了英特尔,在独立显卡领域的两大制造商,一家是英伟达,另一家则是AMD(超威)。

两家公司保持着长期的竞争关系,但事实上就以往的数据来看,高下还是比较分明,英伟达显卡的市场占有率在大部分时间是领先于AMD的。

不过,最近这个情形发生了点变化。

2018年中下旬,AMD就传出有关7nm GPU的“预热”消息,直到11月终应验。AMD在发布会上率先推出了全球第一款7nm GPU,性能较上一代14nm Vega系列提高了25%,同时发布的还有一款7nm CPU,也同样是“全球首款”。

没错,AMD属于CPU和GPU业务通吃的的处理器公司。关于AMD也顺便说几句,就市占率来说,CPU方面AMD远不及老大哥英特尔,而在GPU方面也时常是“万年老二”。不过,在图形市场两手并用的AMD也走出了自己的路子。

根据JPR的调研数据,AMD在2019年Q1起在图形市场的份额呈上升趋势,并在Q2超过了英伟达,这与7nm GPU对市场的刺激作用有一定关系。

不过,除了来自AMD的影响,在竞争这个事情上,英特尔要考虑的还不止于此。

1、英伟达RTX:“好·贵”

英伟达在四季报中提到,《Deliver Us The Moon》等新游戏推出,为RTX系列显卡带来了动力。

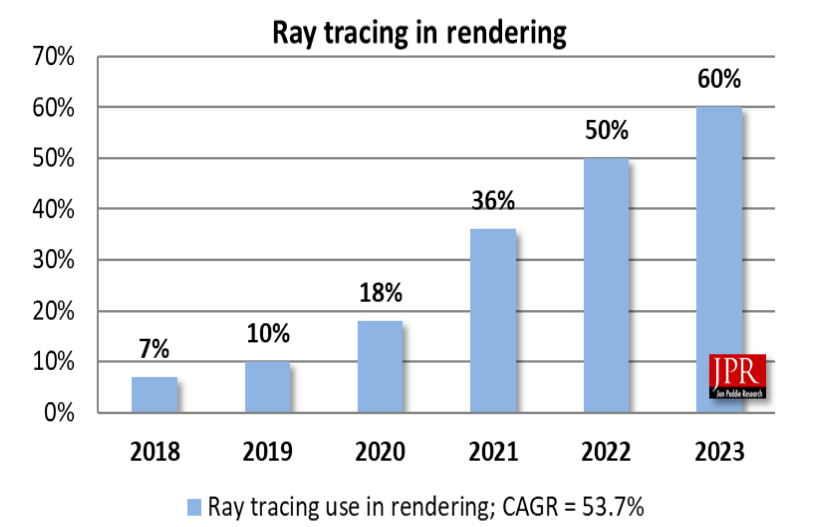

RTX系列是英伟达旗下代表性产品之一,其特点就是能做到实时光线追踪。实时光线追踪涉及到大量复杂计算,即使概念在1972年就已经出现,但直到2018年英伟达展示了QUADRO RTX三款不同配置的显卡(8000、6000、5000)之时,才真正让这一技术走向实际应用。

在SIGGRAPH 2018发布会上,黄仁勋称英伟达为之花费了10年,每秒能处理10 GB的光线追踪计算数据。RTX系列作为跨时代的产品,被英伟达赋予重望。

在价格上RTX显卡也同样是高端定位,当天发布的三款显卡中最低配置的QUADRO RTX 5000定价为2300美元,而顶配QUADRO RTX 8000的售价高达10000美元。

而在后续发布的多款该系列显卡价格相对来说也维持在一个较高的水平。

RTX系列高定价本无可厚非,毕竟该系列显卡的研发成本高昂,但高定价也限制了它的市场。相较之下,AMD对于市场的定位就比较“亲民”,A卡的很多粉丝也是冲着其“性价比”高而购买。

不可否认,论光线追踪技术哪家强,英伟达确实独领风骚,不过,由于该系列面世到现在不到两年时间,在技术优化上还有空间,再加上定价问题,大多数消费者仍会选择观望一阵。

光线追踪技术将在3D画面渲染方向得到更多应用,根据JPR有关光线追踪软件的全球市场报告,2023年光线追踪市场份额将达到2.5亿美元左右,作为渲染解决方案的年复合增长率将达到53.7%,整个市场的发展呈上升趋势。

笔者对RTX这个拳头产品的未来是十分看好的,相信以后随着行业技术的进步,显卡的成本会得到一定程度的下降,同时,与AMD的价格战或许也将进一步推动RTX定价“松口”。光线追踪技术也将不再局限于电影游戏,能带来更多实景体验。

实际上,英伟达2019年中旬发布的RTX 20系列升级版也注重了“性价比”,在性能提升的基础上进行了降价,这或许是英伟达向市场做出的“妥协”。除了2019年英伟达业绩方面的压力,也是为了更好的与AMD竞争。

2、半路杀出个英特尔

虽然英特尔主要是做CPU的产品研发,但其实在GPU方面它也有研究。那么为什么要把它从三大中拿出来单独讲呢?

那是因为它以前做的显卡是核芯显卡。核芯显卡简单来说就是CPU+GPU的组合,这与英伟达、AMD擅长的独显各有优缺点,不过,市场的取向还是比较偏向独立显卡。

所以,三家公司虽然经常被一块提起,但他们的业务范围还是各有特点。

从2010年英特尔发布第一块核显到现在,英特尔核显进入了第12代,产品参数已于2019年披露。

不过,既然有GPU方面的技术,为什么不做独立显卡呢?英特尔也是这么想的,而且它早早就做起了准备,包括从AMD和英伟达“挖角”技术高管。

英特尔已于今年1月在CES 2020上透露了自己第一款独立显卡的名字——“DG1”,同时简单展示了其运行效果。而想要知道正式产品的完整参数情况,需要等到6月底新品发布。

虽然英特尔是半路才杀进独显市场的,但它的存在对于英伟达和AMD来说仍然是个“威胁”,这里就得说说这个“DG1”了。

根据英特尔披露的消息,这款独立显卡采用的是“Xe”架构,而这种架构是为了实现多个GPU扩展,今年将推出的是“X2”双GPU系列,而明年将会增加到“X4”,也就是再增加2个GPU。

如果顺利依照这种规模发展下去,英特尔独显性能将在未来有大幅提升,同时,有关媒体预计英特尔“X2”的定价不超过700美元,这一价格在显卡市场并不算高。

由此看来,在产品和价格上英特尔都将具有一定的竞争力。今年独显市场或将因英特尔的出现而有新的变化,而这也将导致英伟达在市场竞争方面的压力增加。

值得一提的是,英伟达预计在今年下旬发布的“安培”系列采用了7nm工艺,而英特尔明年的独立显卡也将会是7nm芯片。三家公司的产品相继使用7nm制程,那时一定也免不了被市场筛选比较。

总结

英伟达总体来说是家综合实力非常强的公司。

在图形处理领域,英伟达既是开拓者,也是一个标杆。在独立显卡的设计研发上,RTX光追技术达到了隔代领先。

但是就目前的情况而言,在竞争方面,RTX尚没有很大的优势,而如何保持这项技术始终处在领先地位又成了新的问题。

四季度财报引起了正面的“连锁反应”。不过,2021财年才开始,今年究竟会不会是英伟达的“幸运年”,还很难说。

英特尔的入局已经是板上钉钉了,这家公司同样拥有非常强大的技术实力。三分天下,究竟谁能在独显市场“称王”?相信对此感兴趣的人不会少。

如今人工智能成为英伟达GPU的主要应用领域,深度学习、边缘计算等技术的研发也将带给英伟达新的挑战。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号